Come Investire 100.000 Euro al Meglio nel 2026: Consigli per Investimenti Ragionati

Se ti stai chiedendo come investire 100.000 euro al meglio sappi che è una delle domande più ricorrenti che le persone che ci seguono ci pongono.

Cominciamo subito con una cosa quasi scontata: la cifra di cui stiamo per parlare è senza dubbio importante e significativa.

Proprio per questo gestirla bene può fare tutta la differenza del mondo nel lungo periodo; gestirla male può generare errori difficili da recuperare. Molti cercano scorciatoie, altri cercano lo strumento “giusto”, altri ancora accumulano liquidità per paura di fare passi falsi.

In questa guida mettiamo ordine nei passaggi fondamentali per costruire una strategia consapevole che possa esserti d’aiuto per organizzare al meglio il tuo percorso di investimento.

Prima di cominciare ci tengo anche a farti i complimenti perché la cifra che hai messo da parte è molto importante, quindi adesso cerchiamo di capire come far fruttare il nostro capitale e soprattutto come metterlo al riparo dalle tante insidie che abbiamo davanti.

Cominciamo!

In Questo Articolo Si Parla di:

Investire 100 mila euro: come fare davvero?

Visto che stiamo parlando di una cifra davvero molto molto importante, è chiaro che come prima cosa ci venga in mente di proteggere i nostri soldi.

Il problema è che tenere 100.000 euro fermi sul conto, oggi, è una scelta davvero costosissima: l’inflazione riduce il potere d’acquisto e la liquidità in eccesso non svolge alcuna funzione strategica.

Di contro, muoversi senza un metodo porta a ripetere gli stessi errori di sempre: prodotti bancari costosi, polizze “ibride”, investimenti disordinati, portafogli con strumenti accumulati negli anni senza logica.

Quale soluzione potresti pensare per preservare la tua cifra?

Il pensiero corre subito a un conto deposito, uno strumento semplice in grado di offrire la garanzia del capitale totale, con una componente di rischio molto bassa.

Il problema però è che strumenti simili offrono dei rendimenti bassi, quasi nulli.

Una cosa da imparare infatti è che rischio e rendimento sono agli antipodi: se il rischio è alto il rendimento potenziale è alto, mentre se il rischio è basso allora il rendimento sarà per forza di cose più basso: di fatto, senza rischiare non si può sperare di ottenere un rendimento soddisfacente.

In ogni caso, se cerchi soluzioni di questo tipo, puoi leggere le seguenti risorse:

- Miglior Conto Deposito: Come Vincolare Soldi a rischio zero

- Conto Deposito TOP: trova il conto migliore in 3 minuti

Come investire 100.000 euro: 4 step da seguire

Avere 100.000 euro ti espone a una certa responsabilità: che siano derivati da una vincita, da un’eredità, o dai risparmi di una vita accumulati, il primo scoglio è quello di pianificare in maniera corretta l’investimento senza farsi prendere dal panico e senza rischiare di gestire la sommai in maniera poco accurata nel futuro.

Abbiamo visto che lasciarli sul conto deposito potrebbe essere poco redditizio, quindi potremmo pensare di investirli e, quando parliamo di investimento, dobbiamo considerare dei fattori molto importanti:

- Orizzonte temporale

- Propensione al rischio

- Obiettivi

- Situazione patrimoniale

Prima di cominciare a raffica infatti è molto importante porsi le domande giuste affinchè l’investimento sia efficace e possa aiutare a raggiungere gli obiettivi di ogni investitore.

Vediamo quali sono i 4 step da seguire per cominciare a creare un portafoglio di investimento profittevole.

1. Mettere in sicurezza la base

Prima di investire serve un perimetro solido: stiamo parlando di un fondo di emergenza adeguato e di coperture assicurative essenziali, che possano proteggerti e soprattutto evitare che tu debba avere esigenza di liquidità a breve che ti costringa a disinvestire nei momenti sbagliati.

La base è la protezione, non il rendimento.

2. Definire obiettivi e priorità

Cosa vuoi ottenere da questi 100.000 euro?

Preservare il tuo capitale? Integrare la pensione? Rafforzare il patrimonio familiare?

Senza obiettivi chiari non esiste strategia, e senza strategia ogni scelta diventa reazione emotiva, e sappiamo bene che emotività e mercati finanziari non vanno per nulla d’accordo.

3. Definire la strategia e l’asset allocation

A questo punto si può pensare alla distribuzione del capitale e all’allocazione del portafoglio in maniera corretta.

L’asset allocation deve riflettere il tuo orizzonte temporale, la tua situazione patrimoniale complessiva e deve attenersi al tuo profilo di rischio reale; se sai che non ti piace vedere il portafoglio fluttuare o che potresti andare in panico nel caso in cui i mercati crollassero, allora certamente non puoi pensare di costruire un portafoglio rischioso ma, invece, dovrai puntare su strumenti più sicuri e tranquilli che possano garantirti una maggiore stabilità.

Un portafoglio ben diversificato può offrire una maggiore stabilità nel tempo, consentendo di beneficiare delle opportunità di crescita in diverse classi di asset ed evitare scossoni troppo forti o perdite gravi.

Occorre comprendere al meglio le principali classi di asset quali le azioni, le obbligazioni, le materie prime,l’immobiliare, e gli ETF, e poi capire come investire in maniera saggia ed efficace i propri risparmi.

4. Monitorare e correggere

Un buon portafoglio non vive di continue modifiche.

Serve coerenza, revisione periodica e un metodo che ti permetta di restare investito senza cadere nella tentazione di inseguire il mercato.

Servono anche periodici riassestamenti, un passo cruciale per poter fare in modo che il portafoglio mantenga l’equilibrio desiderato nel corso del tempo, perché le variazioni di mercato possono influenzare il rendimento delle diverse asset class, alterando la composizione iniziale del portafoglio.

La riallocazione periodica consente di riportare gli investimenti alle percentuali desiderate, riducendo i rischi che derivano da eventuali sbilanciamenti.

Ribilanciare il portafoglio quindi ti permette, da un lato, di preservare la diversificazione del tuo portafoglio, e dall’altro lato di adattarsi nel caso in cui il tuo obiettivo finanziario sia cambiato oppure la tua situazione finanziaria si sia modificata.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Due portafogli differenti

Vediamo adesso due esempi di portafogli pensati per due tipologie di investitori diversi: il primo per un investitore che ha un orizzonte temporale più breve o medio, avverso alla volatilità, che sta cercando un modo per costruire una struttura stabile, mentre il secondo per un investitore che ha un orizzonte temporale lungo di almeno 10-20 anni e vuole far crescere il patrimonio nel lungo periodo.

Portafoglio da 100.000 euro a basso rischio

Questa è la soluzione per chi ha orizzonti brevi o medi, esigenze di flessibilità, avversione alla volatilità o necessità di preservare il capitale nominale.

L’obiettivo non è “battere il mercato”, ma costruire una struttura stabile che possa garantire una certa sicurezza.

Una possibile ripartizione:

- liquidità e strumenti parcheggio;

- obbligazioni governative o investment grade a scadenze brevi;

- quota azionaria globale ridotta per contenere la perdita di potere d’acquisto nel tempo.

È un approccio prudente che privilegia stabilità e semplicità.

Portafoglio da 100.000 euro aggressivo

Pensato per chi ha un orizzonte temporale lungo e vuole far crescere il patrimonio.

Qui la parte azionaria assume un ruolo dominante, supportata da una quota obbligazionaria che stabilizza il profilo rischio/rendimento.

Una possibile ripartizione:

- quota azionaria globale significativa;

- obbligazionario diversificato;

- eventuali piccole “quote gioco”, solo se supportate da un metodo;

- liquidità limitata allo stretto necessario.

È un portafoglio orientato alla crescita che richiede consapevolezza della volatilità lungo il percorso.

Investire 100.000 euro: i guadagni

Siamo arrivati al punto in cui abbiamo capito quali sono i fattori da tenere in considerazione per investire il nostro capitale e per costruire un portafoglio efficiente, ma cerchiamo adesso di rispondere alla domanda più importante: quanto si guadagna investendo 100.000 euro?

Naturalmente l’investimento ha come obiettivo ultimo quello di ottenere dei rendimenti, che variano a seconda degli strumenti finanziari che scegliamo e di quanto tempo rimaniamo investiti.

Partendo dai due esempi che abbiamo fatto in precedenza possiamo fare una simulazione di rendimento dei due portafogli.

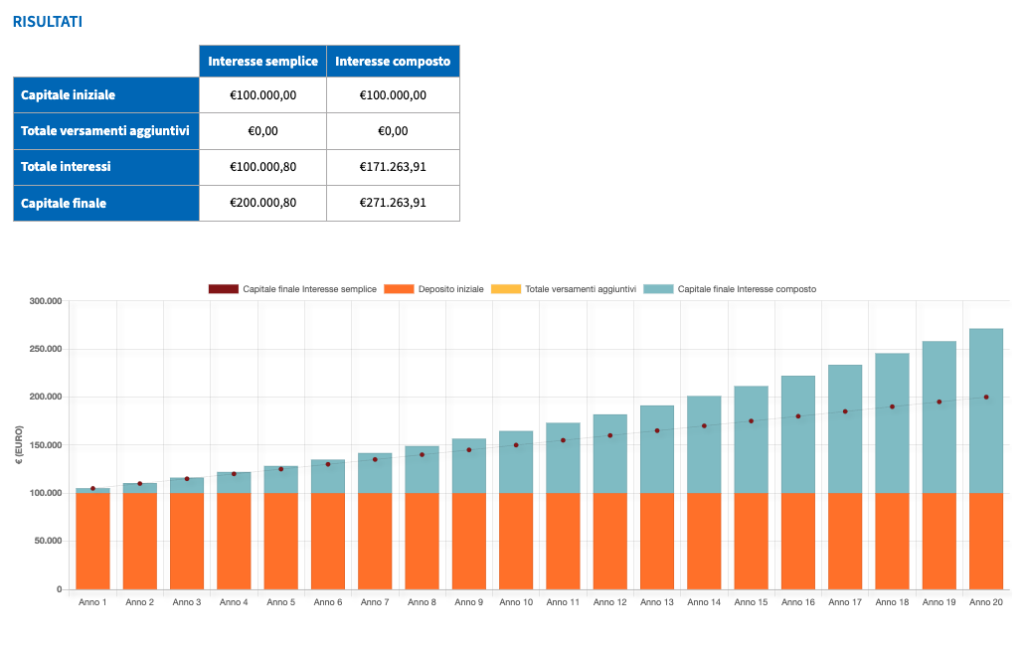

Nel caso del portafoglio a rischio basso, se ipotizziamo di investire 100.000 euro per 20 anni (per avere una coerenza di orizzonte temporale con il portafoglio a rischio alto) con un rendimento atteso di circa il 5% medio annuo, possiamo ottenere il raddoppio del capitale con un tasso di interesse semplice, e arrivare a circa 271.000 euro con un tasso di interesse composto.

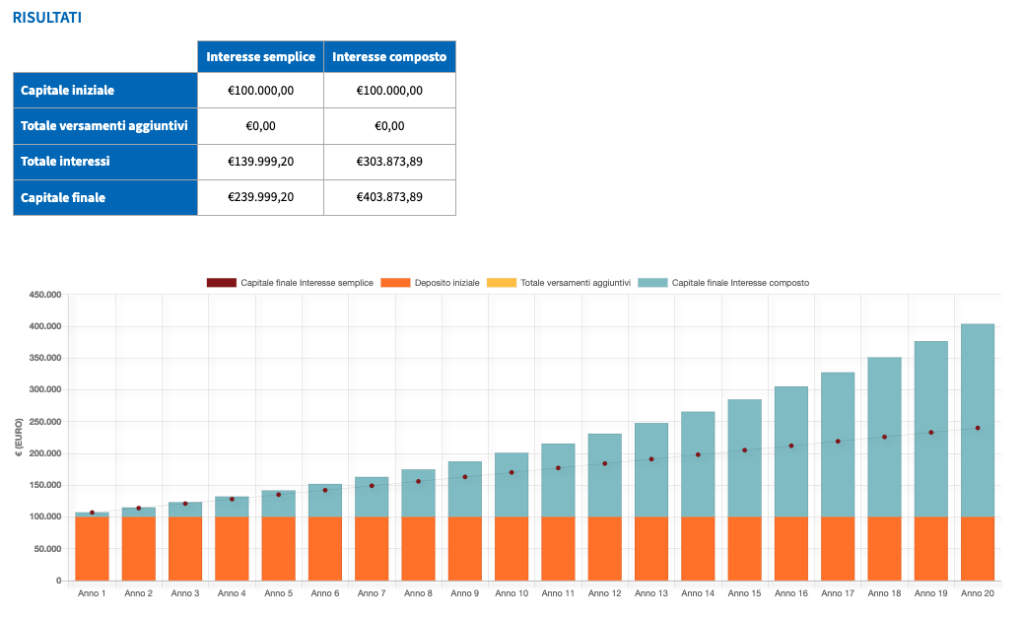

Il portafoglio a rischio alto invece, sempre con un investimento di 100.000 euro per 20 anni con un rendimento atteso di circa il 7% medio annuo, arriva a circa 240.000 con un tasso di interesse semplice, e raggiunge i 400.000 euro con un tasso di interesse composto.

Questi due esempi si riferiscono a un investitore che stia davvero guardando al lungo periodo, e che non abbia necessità di utilizzare e/o ritirare i propri soldi entro pochi anni, altrimenti si dovrebbe pensare a una strategia di investimento completamente diversa.

Come vedi il punto cruciale sono sempre gli obiettivi da raggiungere: se, per esempio, dopo 3-5 anni ti servono i soldi, certamente non puoi pensare di creare un portafoglio simile e di restare investito per così tanto tempo.

Questa soluzione potrebbe fare al caso tuo se il tuo obiettivo fosse quello di creare un bel patrimonio nel tempo per integrare la pensione oppure per anticiparla, o ancora per lasciare dei soldi a figli o nipoti.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Dove investire 100.000 euro: gli strumenti

Abbiamo visto che il terzo step di una strategia e di una pianificazione efficace è quello dell’asset allocation.

Dobbiamo scegliere gli strumenti in cui investire e, come ben sappiamo, ogni strumento ha le sue caratteristiche.

Qui trovi spiegato nei dettagli il nostro metodo passo passo per investire 100.000 euro.

Azioni

Sono degli strumenti efficienti per costruire la parte azionaria del portafoglio, in grado di offrire diversificazione globale.

Qui trovi alcune risorse per cominciare a capire meglio come funzionano:

- Investimenti per Principianti, Guida per Investire in Azioni da zero: tutto quello che devi sapere per iniziare

- Azioni in Perdita

- Migliori Azioni da Comprare

ETF

Gli ETF sono fondi comuni a gestione passiva che replicano un indice di riferimento e sono degli strumenti davvero interessanti in quanto un ETF può essere un grande aiuto quando si tratta di diversificare: scegliendo un ETF infatti ti trovi a investire, per esempio, anche su 300-500 aziende.

Il vantaggio rispetto all’investimento in azioni singole è notevole, e inoltre hanno dei costi di gestione molto bassi.

Qui puoi leggere nel dettaglio cosa sono e come funzionano:

- Come investire in ETF

- Migliori ETF in cui Investire

- Portafoglio ETF Consigliato

- ETF Armonizzati e non Armonizzati

Obbligazioni e BTP

Le obbligazioni sono considerate un’alternativa meno volatile rispetto alle azioni, pur presentando altri rischi come il rischio di default dell’emittente, il rischio della variazione dei tassi d’interesse e il rischio cambio della valuta, in caso di obbligazioni straniere.

Spesso vengono percepite come più sicure, ma anch’esse hanno dei rischi che non bisogna assolutamente sottovalutare.

Oltre alle obbligazioni ci sono anche i BTP, i titoli di Stato garantiti dallo stato italiano, che attirano sempre grande curiosità tra gli investitori.

Vediamo qualche approfondimento:

- Investire in Obbligazioni

- Obbligazioni High Yield

- Investire in BTP

- Come Investire in BTP Diversificando

- BTP VS Conti Deposito

- Quali Sono i Rischi dei BTP?

Immobiliare

Investire nell’immobiliare può presupporre due strade differenti: comprare un immobile e metterlo a reddito per poi guadagnare con gli affitti o gli affitti brevi, oppure investire nei REITs, ovvero società quotate in borsa che operano nel settore immobiliare.

Ecco qui alcuni spunti e spiegazioni sul complesso settore immobiliare:

- ETF Immobiliare

- La Bolla Immobiliare è Pronta a Esplodere?

- Guida agli Investimenti Immobiliari

- Investire in Immobili a Reddito

Oro e materie prime

L’oro è considerato il bene rifugio per eccellenza, sicuro in periodi di incertezza economica.

Si tratta di un investimento che ha sempre affascinato gli investitori:

Fondi comuni d’investimento, polizze e gestioni patrimoniali

In banca molto probabilmente gli investimenti che ti verrebbero proposti sarebbero i fondi comuni d’investimento, le polizze e le gestioni patrimoniali.

Siamo nel campo del risparmio gestito e questi sono i prodotti più “gettonati”:

- Fondi Comuni d’Investimento Migliori

- I Fondi Comuni d’Investimento Possono Fallire?

- Fondi Comuni d’Investimento in Perdita

- Fondi Anima

- Fondi Eurizon

- Investire in Fondi Conviene

- Investire in Assicurazioni Conviene?

- Gestione Patrimoniale: Costi e Caratteristiche, Ecco perchè Non Ti Conviene

Prima di salutarti ci tengo a lasciarti queste guide per cominciare il tuo percorso di investimenti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona lettura e buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

2 Commenti

alfredo gasparini · 28 Dicembre 2017 alle 8:14

Ciao DAVIDE e per chi ha la continuità mensile di potere accumulare piccole cifre del tipo 100, 200 euro al mese (partendo da zero capitale) quale sarebbe secondo i tuoi orientamenti il prodotto i prodotti diciamo consigliati grazie giorgio.

Davide Marciano · 28 Dicembre 2017 alle 17:56

Ciao Alfredo,

ti consiglio questo articolo in cui parlo del PAC: https://www.affarimiei.biz/finanza/piano-di-accumulo-capitale

Buon proseguimento.