Fondi con Cedola: Vantaggi e Svantaggi da Conoscere per Investire Informati

Offrono una rendita costante nel tempo, li possiamo acquistare in ogni banca e praticamente da ogni SGR che opera in Italia. Il capitale è gestito, così da non dover fare nulla per far rendere il denaro investito.

Stiamo parlando dei cosiddetti fondi a cedola e, almeno nelle premesse, sembrano avere tutto quello di cui ha bisogno l’investitore medio italiano per cominciare a sognare.

Sì, perché oltre al prospetto offerto da un fondo comune di investimento, con la possibilità di farsi gestire il proprio patrimonio (messo insieme ad altri) da specialisti dei mercati; inoltre i fondi con cedola offrono, proprio come avviene per le obbligazioni, un pagamento periodico al detentore delle quote.

Almeno in linea di massima potrebbe sembrare un buon affare, ma prima di investire in questo (e in ogni) tipo di prodotto, meglio vederci chiaro, soprattutto quando abbiamo di fronte un prodotto, come appunto i fondi con cedola, contro i quali già in molti si sono (spesso ragionevolmente) scagliati.

Continua a leggere per approfondire questo argomento ed essere pronto ad investire informato.

In Questo Articolo Si Parla di:

Che cosa sono i fondi a cedola

I fondi con cedola sono dei normalissimi fondi comuni di investimento, come quelli che sono già stati analizzati sulle pagine della nostra testata.

Abbiamo dunque un capitale che viene prima raccolto poi gestito dalla società di gestione, seguendo le regole che si auto-imposta da statuto e soprattutto il profilo di rischio proprio del fondo stesso.

Chi investe in fondi comuni di investimento partecipa ad enormi patrimoni che vengono gestiti allo scopo di aumentarne il valore, seguendo delle regole predeterminate dal fondo stesso, con l’ovvia intenzione di massimizzare i profitti dai i vincoli che ci si è imposti.

All’interno della categoria, come avrò modo di approfondire più avanti, esiste un’enorme varietà di prodotti, e lo stesso può essere detto anche per i fondi con cedola, che pur avendo delle particolarità rispetto al prodotto standard, ne seguono in grossa parte il funzionamento.

Il fondo con cedola funziona nelle modalità sopra descritte, con la differenza che a scadenze regolari stacca una cedola di importo variabile (parleremo anche di questo in modo più approfondito più avanti), che prende la forma di una rendita periodica.

Quello di cui dovremo necessariamente occuparci nel proseguimento della nostra guida, è di individuare come matura la rendita, da dove proviene e se la sua presenza renda i fondi con cedola davvero più interessanti delle altre forme di investimento gestito.

Tipologie di fondi presenti sul mercato

I fondi con cedola attualmente offerti sul mercato ricalcano in modo piuttosto preciso i fondi “normali” senza cedola che sono già protagonisti sul mercato.

Chi vuole investire in fondi con cedola si troverà dunque a scegliere tra:

- fondi obbligazionari: ovvero composti principalmente da obbligazioni (che devono essere almeno l’80% del patrimonio in portafoglio), e quindi tarati verso profili di rischio più bassi. Lo strumento fondo obbligazionario è in genere destinato a chi si accontenta di rendimenti bassi, perché non vuole correre rischi eccessivi;

- fondi azionari: hanno un portafoglio più sbilanciato verso lo strumento azionario e sono dunque aperti a rischi maggiori, anche quando la scelta delle azioni si orienta verso prodotti a rischio più basso; i fondi azionari sono un prodotto che dovrebbe interessare maggiormente chi ha un’alta propensione al rischio e vuole mettersi alla ricerca di rendimenti più alti;

- fondi flessibili: flessibilità a favore del gestore, per chi non lo avesse ancora capito; chi sceglie fondi di questa categoria lascia praticamente carta bianca alla società di gestione del patrimonio di scegliere gli investimenti, al fine di raggiungere il miglior rendimento possibile;

- fondi bilanciati: sono fondi che hanno una composizione a metà tra i fondi obbligazionari e i fondi azionari, con un profilo di rischio che può essere variabile e che può essere sia orientato verso una maggiore sicurezza del capitale investito, sia invece verso una ricerca del profitto più sfrenata.

A prescindere da quale sia il tipo di fondo cedola che andrai a scegliere per il tuo investimento, ci sono delle particolarità di cui dovrai tenere conto, soprattutto quando si presenteranno in realtà come aspetti non esattamente positivi di questa tipologia di investimento.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Che cos’è una cedola? Ogni quanto viene distribuita?

Investimenti con cedola, cosa sono? Come ti avrà sicuramente fatto presente il tuo promotore finanziario, il fondo cedola si comporta, almeno esternamente, proprio come un’obbligazione.

Ciò significa che dovrai pagare una cedola (ovvero un pagamento in relazione alla quota di capitale versata) durante tutto l’arco dell’investimento, in modo da ottenere una rendita, per quanto contenuta.

Questo vuol dire che si può arrivare ad avere, a fronte di investimenti minimi, comunque dei pagamenti intermedi, che sono poi quelli che fanno così tanto gola a chi investe in questo tipo di strumenti.

Il promotore finanziario che ti ha proposto questo tipo di strumenti ti ha offerto magari proprio questo aspetto come quello che dovrebbe rendere i fondi cedola una possibilità interessante per te che vuoi investire.

In realtà la cedola, ovvero l’elemento caratterizzante questa tipologia di fondi, è l’aspetto più problematico dell’intera questione.

La cedola non è prodotta da interesse…

…ma in realtà può essere prelevata addirittura dal capitale. Con le obbligazioni (che hanno avuto negli ultimi anni rendimenti al di sotto dello zero), per chi gestisce fondi di questo tipo è diventato estremamente difficoltoso garantire ai propri sottoscrittori cedole periodiche, basate magari proprio sul rendimento delle obbligazioni.

E qui nasce il problema dei fondi: se infatti non ci sono interessi da distribuire da strumenti che effettivamente distribuiscono interessi, come fanno le società di gestione a continuare ad erogare cedole/interessi, per tutta la durata del rapporto?

Semplice, attingono dal capitale, il che vuol dire che starai praticamente ritirando parte del tuo investimento, con un’ulteriore aggravante fiscale di cui andrò a parlare tra pochissimo.

Fondi a cedola e obbligazioni non sono la stessa cosa

Molto spesso i fondi con cedola vengono percepiti come una specie di obbligazione, poiché con queste ultime condividono parecchie caratteristiche: hanno una scadenza che coincide con il rimborso del capitale e soprattutto pagano una cedola periodica.

Questa è una percezione sbagliata che deriva dall’avere poche informazioni a disposizione per comprendere la differenza tra i due prodotti di investimento.

Infatti, sono soltanto le obbligazioni a cedola fissa che sono in grado di pagare interessi periodici.

Ritornando al discorso della cedola dei fondi a cedola infatti, ti ho spiegato che la cedola può essere addirittura prelevata dal capitale.

Infatti se non ci sono interessi da distribuire da strumenti che effettivamente distribuiscono interessi, come fanno le società di gestione a continuare ad erogare cedole/interessi, per tutta la durata del rapporto? Essi attingono dal capitale, quindi in parole povere tu stai ritirando parte del tuo investimento.

Potrebbe sembrare che i fondi a cedola siano da preferire poiché hanno il pregio di fornire dei flussi cedolari periodici che a volte sono anche più alti rispetto ai flussi cedolari delle obbligazioni.

Inoltre un prodotto simile è semplice, quindi un investitore potrebbe essere portato a vedere le cose positive.

Alcuni fondi a cedola

Adesso vedremo insieme una rapida rassegna di alcuni fondi a cedola proposti da note società di gestione o banche.

Fondi Anima con cedola

Anima ha creato dei fondi che distribuiscono proventi periodici, ovvero cedole.

Le nuove cedole proposte da Anima presentano alcuni vantaggi, tra i quali:

- Minimo e massimo predefiniti: la cedola prevede un minimo certo, a prescindere dall’andamento dei mercati e dei fondi nel periodo di riferimento. Il minimo e il massimo varieranno in relazione alla tipologia e alla rischiosità del fondo, e la cedola effettiva sarà calcolata sulla base del risultato conseguito dal fondo nel periodo di riferimento;

- Frequenza annuale o semestrale: la frequenza di stacco cedola sarà annuale o semestrale a seconda del fondo. Andando più nel dettaglio, i fondi azionari, flessibili, bilanciati e una parte dei fondi obbligazionari staccheranno due cedole all’anno (marzo e settembre). Gli altri fondi obbligazionari presenteranno una cedola annuale;

- Massima flessibilità: la scelta se detenere un fondo con stacco cedola o meno è modificabile in ogni momento. Il cliente potrà quindi passare in qualunque momento da una classe a distribuzione ad una ad accumulazione dello stesso fondo (in cui i proventi vengono mantenuti nel fondo e crescono assieme ad esso) e viceversa.

Qui trovi un approfondimento sui Fondi Anima.

Fondi Pimco con cedola mensile

Anche Pimco, tra i suoi vari prodotti, offre dei fondi che sono in grado di distribuire agli investitori delle cedole mensili.

Uno tra questi è il GIS Income Fund, un fondo a gestione attiva che utilizza un’ampia gamma di titoli obbligazionari per cercare di conseguire un livello di reddito interessante e mantenere al tempo stesso un profilo di rischio relativamente contenuto, con l’obiettivo secondario di incrementare il valore del capitale.

Esso fa riferimento a un benchmark, il Bloomberg U.S. Aggregate (GBP Hedged) Index, e presenta appunto una frequenza di distribuzione delle cedole mensile.

Fondi Fidelity a cedola

Fidelity, una tra le più importanti società di gestione di fondi al mondo è in grado di offrire tantissime proposte per gli investitori.

Se ti interessano questi fondi e ti rechi sul sito ufficiale, vedrai come potrai scegliere tra tantissime proposte differenti, e per quanto riguarda i fondi a cedola avrai a disposizione tantissime soluzioni, potendo scegliere tra fondi azionari, obbligazionari, multi asset e target.

Per farti un esempio, analizzo l’American Growth Fund A-USD.

Si tratta di un fondo azionario a gestione attiva, nel quale il gestore cerca di investire in attività che evidenziano da sempre una crescita a lungo termine. L’approccio alla crescita all-cap del comparto si concentra sul possesso di società in crescita con supporto di valutazione e caratteristiche sostenibili per aumentare le probabilità di sovraperformance nel lungo termine.

Il comparto è in grado di investire in idee in tutto lo spettro della capitalizzazione di mercato. Le considerazioni ESG sono integrate nel processo d’investimento.

L’indice di riferimento è l’S&P 500 ed è stato lanciato nel 1997, quindi siamo di fronte a un fondo molto maturo.

Il fondo segue una politica per i dividendi a distribuzione ovviamente, con le cedole che vengono distribuite agli investitori.

Qui inoltre trovi un approfondimento sui Fidelity Funds.

Fondi Templeton con cedola mensile

Cerchi investimenti con cedola mensile? La società fondata nel 1947 è diventata in poco tempo un’organizzazione di gestione degli investimenti considerata tre le prime a livello globale.

Essa offre diversi fondi con cedola mensile, come per esempio il Templeton Global Bond Fund, che è stato quotato nel 1991, quindi è un fondo molto maturo, ed è un fondo obbligazionario.

Esso ha domicilio in Lussemburgo e segue appunto una politica sui dividendi a distribuzione, con la cedola che viene distribuita agli investitori ogni mese.

Fondi JP Morgan a cedola trimestrale

Continuiamo la nostra rassegna con i fondi proposti da JP Morgan Asset Management.

Anche la famosissima multinazionale dei servizi finanziari con sede a New York ha tra le sue proposte diversi fondi comuni d’investimento a distribuzione.

Tra questi, il JPM Emerging Markets Corporate Bond A.

Si tratta di un fondo che cerca di conseguire un rendimento superiore rispetto a quello delle obbligazioni societarie dei mercati emergenti, e che investe principalmente in titoli di debito societari dei mercati emergenti, usando anche degli strumenti derivati.

Almeno il 67% del patrimonio è investito, direttamente o tramite derivati, in titoli di debito di società aventi sede o che svolgono la parte preponderante della propria attività economica in un paese emergente.

Questa classe di azioni distribuisce un dividendo trimestrale: esso infatti offre priorità alla distribuzione di un dividendo piuttosto che alla crescita del capitale, e di norma il fondo è in grado di distribuire un dividendo superiore al reddito maturato.

Qui trovi un approfondimento sui fondi JP Morgan.

Amundi Obbligazionario Obiettivo Cedola

Questo fondo proposto da Amundi SGR è stato quotato nel 2015, quindi siamo di fronte a un fondo abbastanza recente.

Esso investe principalmente in strumenti finanziari obbligazionari. La durata media finanziaria complessiva del fondo è inferiore o pari a 3 anni. Gli strumenti finanziari sono emessi da enti governativi, organismi internazionali e società. L’investimento in Titoli di Stato italiani è prevalente.

Il fondo inoltre investe in strumenti finanziari di emittenti di Paesi dell’Area Euro almeno il 50% dell’attivo, e in titoli di emittenti di Paesi Emergenti in misura residuale: esso punta principalmente su strumenti finanziari che hanno un rating pari a investment grade.

Esso distribuisce appunto una cedola con frequenza mensile ai suoi investitori.

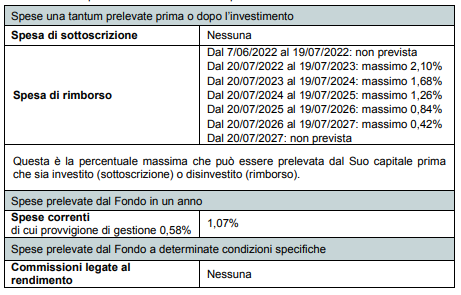

Amundi Meta 2027 DUE cedola

La categoria di questo Fondo è Obbligazionario flessibile: se sottoscriverai le quote del fondo Amundi Meta 2027 DUE, investirai in un portafoglio diversificato di strumenti finanziari di natura obbligazionaria (compresi gli strumenti finanziari derivati) principalmente denominati in Euro e Dollaro USA.

Il Fondo investe in misura principale in titoli obbligazionari emessi da imprese appartenenti ad aree geografiche diverse (compresi i Paesi emergenti, in misura residuale) e operanti in settori industriali differenti

In particolare, l’investimento in obbligazioni che prevedono la possibilità di rimborso anticipato aventi scadenza successiva all’Orizzonte temporale del Fondo, ma con data di esercizio dell’opzione di rimborso anticipato (c.d. call date) precedente al termine dell’Orizzonte temporale del Fondo, può raggiungere il 20% dell’attivo.

Ecco le spese di rimborso:

Il profilo di rischio è 2 su 7.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Fondo Arca cedola attiva

Arca Fondi SGR, un’importante società italiana di gestione del risparmio che ha sede a Milano, ha nella sua offerta un’ampia gamma di fondi tra i quali scegliere.

Uno interessante per quanto riguarda le cedole, è Arca Cedola Attiva 2026.

Questo fondo è in sottoscrizione dall’11 luglio 2022 e ha tempo fino al 11 ottobre 2022 per sottoscriverlo, salvo diverse disposizioni.

Esso si rivolge agli investitori che vogliono perseguire opportunità di rendimento nel comparto obbligazionario, anche oggi in un rinato mercato obbligazionario che è tornato ad offrire rendimenti interessanti.

Il Fondo Arca Cedola Attiva 2026 II è pensato per chi cerca una cedola periodica, con un orizzonte temporale di investimento definito e un portafoglio altamente diversificato per emittenti e titoli obbligazionari.

Trattandosi di un fondo obbligazionario il profilo di rischio si attesta su 3, in una scala che va da 1 a 7, quindi siamo di fronte a un rischio basso.

Le cedole vengono distribuite agli investitori ogni sei mesi.

Fondi a cedola Unicredit

Anche Unicredit offre agli investitori una gamma di fondi comuni d’investimento di diritto lussemburghese con un orizzonte temporale predefinito. Essi permettono di investire in un portafoglio diversificato.

L’obiettivo che offrono è quello di rivalutare il capitale nell’arco di cinque anni, senza alcun vincolo di mantenimento: i rimborsi infatti sono sempre possibili.

I fondi sono anche in grado di offrire un’elevata diversificazione di titoli ed emittenti.

Questi fondi hanno come obiettivo principale quello di distribuire una cedola annuale di importo fisso.

Fondi Intesa SanPaolo con cedola

Chiudiamo questa rassegna dei fondi con cedola con un altro istituto bancario di rilevanza nazionale.

Intesa SanPaolo distribuisce un’ampia gamma di fondi comuni d’investimento, attraverso Eurizon Capital SGR.

Tra questi, possiamo nominare Eurizon Obbligazioni Cedola D.

Si tratta di un fondo che mira a conseguire una moderata crescita del capitale investito da parte degli investitori.

Il fondo è obbligazionario e investe principalmente in strumenti finanziari di natura obbligazionaria e/o monetaria denominati in euro e in strumenti finanziari derivati aventi ad oggetto tassi di interesse (es. swap su tassi di interesse, future su depositi, ecc.).

Il fondo è gestito attivamente con riferimento a questo benchmark:

- 40% FTSE Eurozone BOT (Weekly);

- 30% JP Morgan Emu Government Bond Index 1-3 anni;

- 20% Bloomberg Euro Aggregate Corporate 500 m;

- 10% Bloomberg Euro High Yield Ba/B 3% Issuer Constraint.

Il Fondo non si propone di replicare la composizione del benchmark, in quanto ha un grado di discrezionalità rispetto al benchmark contenuto.

Per quanto riguarda la distribuzione dei proventi, i ricavi realizzati vengono distribuiti semestralmente agli investitori, con riferimento al 30 giugno e al 31 dicembre di ogni anno.

ETF con cedola mensile

Oltre ai fondi comuni d’investimento che distribuiscono una cedola con cadenza regolare, ci sono anche gli ETF, ovvero i fondi a gestione passiva, che seguono una politica sui dividendi a distribuzione, ovvero essi non puntano alla crescita del capitale ma appunto alla distribuzione di cedole agli investitori.

Se ti interesse l’investimento nell’azionario ad alto rendimento da dividendi sappi che si tratta di un solido investimento.

I dividendi solitamente vengono pagati dalle società profittevoli ed economicamente forti. Per gli investitori che sono alla ricerca di un’entrata regolare in periodi dove i tassi di interesse sono bassi, l’azionario che distribuisce dividendi rappresenta un investimento attraente.

Ti faccio tre nomi di tre tra i migliori ETF che distribuiscono cedole, che sono:

- VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF

- SPDR S&P Global Dividend Aristocrats ESG UCITS ETF;

- iShares STOXX Global Select Dividend 100 UCITS ETF.

Per offrirti un esempio vado a parlarti più nello specifico di SPDR S&P Global Dividend Aristocrats ESG UCITS ETF.

Si tratta di un ETF a replica fisica che è stato quotato a giugno 2021, quindi siamo di fronte a un fondo abbastanza recente.

Il fondo è piccolo, avendo una dimensione di 9 milioni di euro, e ha un costo di gestione pari allo 0,45% annuo.

Le cedole vengono distribuite agli investitori trimestralmente.

Pagare tasse sul capital gain sul proprio capitale? Una follia

Dato che il capitale che hai potrebbe essere distribuito come cedola (e dunque come una parte di interesse su un investimento), si applicano su questo tipo di trasferimento le norme fiscali che regolano il capital gain.

Il che vuol dire che starai ricevendo delle cedole, che non solo non rappresentano dei guadagni, ma che fanno parte del tuo capitale, capitale che stai ritirando e sul quale paghi addirittura tasse come se si trattasse di un guadagno su investimento!

Conviene investire nei fondi con cedola?

No, e avremo modo di analizzare anche questo tipo di fondi in relazione alle altre tipologie di risparmio gestito.

Ci sono infatti dei punti critici che riguardano i fondi cedola, criticità che li rendono addirittura meno convenienti delle controparti senza cedola, controparti delle quali ho già diffusamente parlato sulle pagine del sito e che presentano comunque problematiche importanti, su tutte quelle dei costi.

Le due problematiche principali di questi strumenti sono:

- inefficienza fiscale: come abbiamo detto il capitale che hai potrebbe essere distribuito come cedola (e dunque come una parte di interesse su un investimento) e quindi si applicano su questo tipo di trasferimento le norme fiscali che regolano il capital gain. Quindi stai pagando delle tasse su un guadagno che in realtà non è tale, poichè in parte si tratta di un rimborso di capitale;

- inefficienza sul capitale rimborsato: esso a causa del rimborso integrato nella cedola potrebbe risultare inferiore rispetto a quello versato inizialmente.

Investire in fondi cedola, senza esagerazione, è una delle modalità peggiori per impiegare i nostri capitali, illudendoci di ottenere rendite periodiche mentre nel grosso dei casi (parliamo del 75% dei fondi cedola attualmente sul mercato), ci troviamo in realtà a ritirare periodicamente parte del nostro capitale, pagandoci inoltre tasse sopra, nonché corposissime commissioni di gestione, che possono arrivare anche sopra i 2 punti percentuali.

Un gioco che sicuramente non vale la candela e che rende i fondi cedola presenti attualmente sul mercato una delle modalità meno indicate per far girare il proprio capitale e mettersi alla ricerca di una rendita, seppur piccola.

Sono assolutamente sconsigliati da qualunque operatore possa vantare una certa indipendenza e che non sia direttamente coinvolto nel commercio di questo tipo di strumenti.

Perché le banche continuano ad offrire con insistenza questo tipo di strumenti?

Perché, per prima cosa, molti investitori li chiedono nella speranza di avere una rendita e perché, poi, le banche hanno ovviamente degli enormi guadagni dalla collocazione di questi prodotti, anche quando i prodotti non fossero gestiti da società di gestione direttamente sotto il loro controllo.

Nel rapporto tra risparmiatore, gestore e collocatore, nel caso dei fondi cedola siamo più che certi che non sia mai la prima parte quella ad ottenere i maggiori benefici: anche nel caso (rarissimo) in cui il fondo dovesse avere delle performance molto elevate, ci troveremmo infatti a pagare ulteriori commissioni sul rendimento, che potrebbero mangiarsi anche quel poco di guadagno che eravamo riusciti a portare a casa.

In ogni caso, un pessimo investimento, sia che si tratti di una quantità di denaro minima, sia che si tratti invece di somme più sostanziose.

Ovviamente, se non te la senti di investire in totale autonomia e vuoi affidarti ad una banca o ad un gruppo d’investimento, sappi che quelli che abbiamo visto in questo articolo sono istituti affidabili e solidi. Se investirai con loro non dovrai temere per la sicurezza: semplicemente ti suggerisco di volgere il tuo sguardo verso strumenti più remunerativi e vantaggiosi.

Ulteriori Risorse Utili

Se questa è la tua prima volta su Affari Miei potresti sentirti disorientato da questo articolo.

Se hai sempre investito in banca o ti hanno proposto prodotti che non ti convincono, ti consiglio di iniziare dal video corso gratuito “Investi con Buon Senso” in cui ti spiego i rischi a cui ti esponi delegando la gestione dei tuoi soldi all’industria bancaria e le grandi opportunità che puoi cogliere se vuoi iniziare ad investire in autonomia.

Se è la prima volta che ti stai occupando in prima persona di investimenti, inoltre, puoi iniziare dai seguenti percorsi tematici che ho redatto nel tempo:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti