Fondo Eurizon Azioni Italia Classe R: Caratteristiche, Costi, Vantaggi e Svantaggi – Recensione Completa

Torniamo a parlare dei fondi comuni, strumenti per investire molto diffusi ma che spesso non sono per niente convenienti. Oggi analizziamo il KID del Fondo Eurizon Azioni Italia Classe R (ISIN: IT0001021192).

Si tratta di un fondo gestito da Eurizon Capital SGR S.p.A., nota società di gestione del risparmio appartenente al gruppo di Intesa San Paolo. Se la tua banca ti ha proposto di investire in questo fondo è probabile che ti serva leggere qualche opinione in più.

Con questa recensione intendo fornirti tutti i mezzi per poter fare la tua valutazione sull’investimento; forse Eurizon Azioni Italia fa al caso tuo ma potrebbe anche non essere lo strumento migliore per impiegare i tuoi soldi.

Buona lettura.

In Questo Articolo Si Parla di:

Due parole su Eurizon

Ci tengo a presentarti prima la società che colloca il prodotto, per poi continuare con la recensione del fondo.

Eurizon Capital SGR è la società a cui fa capo la Divisione Asset Management del Gruppo Intesa Sanpaolo: al Gruppo fanno riferimento la lussemburghese Eurizon Capital S.A., le italiane Epsilon SGR e Eurizon Capital Real Asset SGR, e la società con sede nella capitale del Regno Unito Eurizon SLJ Capital LTD.

La Divisione è attiva in 25 paesi ed è anche presente nell’Est Europeo, e opera in Francia, Germania, Svizzera e Spagna tramite le proprie strutture commerciali.

Se vuoi approfondire e ti interessa scoprire quali sono tutti i fondi proposti, qui trovi tutta l’offerta completa dei fondi Eurizon.

Identikit del fondo Eurizon Azioni Italia

Cerchiamo subito di inquadrare il fondo che abbiamo davanti: dove investe e qual è il suo obiettivo. Si tratta di un fondo aperto, gli investitori hanno facoltà di entrare e uscire in qualsiasi momento.

Lo scopo di Eurizon Azioni Italia Classe R è intuibile già dal nome: investe principalmente in azioni italiane in valuta Euro, emesse da società a capitalizzazione medio/elevata e quotate alla nostra Borsa valori. Ciò non significa che il fondo investe solo in questo comparto.

La “Classe” identifica invece quale categoria di quote del fondo stai sottoscrivendo. Nel nostro caso la lettera “R” indica che sono quote sottoscrivibili anche dagli investitori retail; le lettere “I” o “X” avrebbero indicato, invece, delle quote riservate esclusivamente ai clienti professionali. Le classi si differenziano inoltre per il regime commissionale applicato.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Politica di investimento

Il Fondo investe principalmente in azioni denominate in euro quotate nei mercati regolamentati italiani, ed esse sono emesse principalmente da società a capitalizzazione medio/elevata.

Il Fondo utilizza strumenti finanziari derivati sia per finalità di copertura dei rischi sia per finalità diverse da quelle di copertura (tra cui arbitraggio). La leva finanziaria tendenziale, realizzata mediante esposizioni di tipo tattico (e calcolata con il metodo degli impegni) è indicativamente compresa tra 1 e 1,30.

Tra le principali azioni in paniere troviamo Enel, Intesa SanPaolo, Stellantis, Unicredit e Ferrari.

Il benchmark

Il fondo è gestito seguendo un benchmark, cioè un parametro di riferimento rappresentato così:

- il 95% dall’indice FTSE Italia All-Share Capped;

- il 5% dall’indice Bloomberg Barclays Euro Treasury Bill (Buoni del tesoro in Euro).

L’indice FTSE Italia All-Share è un indice azionario gestito da Borsa Italiana rappresentativo delle azioni di 220 società italiane. All’interno del paniere si trovano società molto importanti come Enel, Eni, Intesa San Paolo, Unicredit, Generali, FCA, Ferrari, Atlantia, Juventus ecc.

Siamo davanti a un indice che rappresenta l’economia del nostro paese ma che ha un peso anche a livello europeo. Il gestore del fondo investe il patrimonio tenendo questo importante indice come riferimento, ma precisa che la composizione del benchmark non viene replicata 1:1.

In altri termini, il fondo prende iniziative autonome al fine di ottenere delle performance migliori del mercato. Questa modalità di gestione dell’investimento si chiama “attiva” poiché il fondo non si limita a copiare passivamente un indice ma ci sono degli esperti che fanno previsioni, analisi e scelte mirate.

La gestione attiva potrebbe sembrarti vantaggiosa ma nei paragrafi finali ti spiego perché le cose non stanno proprio così.

Il rischio del fondo

L’indicatore di rischio è un parametro molto importante, lo trovi segnalato all’interno del KID e ti dice quanto è rischioso (e proporzionalmente profittevole) l’investimento.

Trattandosi di un fondo azionario rappresentativo di un solo paese, l’Italia, il grado di rischio è alto, identificato col 5 su una scala da 1, rischio più basso, a 7, rischio più alto.

Il prodotto potrebbe avere una grande volatilità e causare la perdita del capitale se disinvesti troppo presto o nel momento sbagliato.

Ciò accade perché lo scopo principale di questo prodotto è la crescita economica e, ovviamente, il valore delle quote potrebbe risentire delle dinamiche di mercato a livello nazionale e internazionale.

Non essendoci una grande diversificazione a livello geografico il rischio aumenta.

Modalità di sottoscrizione e politica di distribuzione dei proventi

La partecipazione al fondo si realizza con la sottoscrizione di quote a fronte del versamento di un importo corrispondente al loro valore. L’investimento minimo per entrare nel fondo è di 500 €.

Il fondo si può sottoscrivere sia con versamento unico (PIC) che con versamenti periodici (PAC) e viene distribuito dal gruppo Intesa San Paolo.

È possibile, in qualsiasi momento, chiedere alla SGR il rimborso totale o parziale delle quote possedute, il valore del rimborso è determinato in base al valore unitario delle quote in quel momento, perciò se disinvesti cerca di farlo quando ti conviene economicamente!

Il fondo è ad accumulazione, ciò vuol dire che i proventi maturati ogni anno vengono accumulati e reinvestiti nel fondo stesso.

I Costi

La gestione attiva costa di più, perché fare meglio del mercato richiede più lavoro ai creatori del fondo.

Vediamo quali sono le spese che devi sostenere per l’investimento:

- Spese una tantum di sottoscrizione, sono variabili ma non superano l’1,50% del capitale investito;

- Non ci sono spese per chiedere il rimborso e uscire dal fondo;

- Dal fondo è prelevata una spesa corrente annua pari all’1,91% del patrimonio, l’1,89% serve esclusivamente per pagare il gestore;

- Infine c’è una commissione annua di performance legata al rendimento raggiunto, è pari allo 0,20% della differenza tra l’incremento del valore delle quote del fondo e l’incremento del benchmark.

In pratica, ottenere rendimenti migliori del parametro di riferimento costa di più e il fondo in questione è in linea con l’andamento generale del mercato italiano riportato dall’analisi di Morningstar.

In generale questa parte del KID è molto importante, e serve per comprendere al meglio l’investimento che andrai a fare e soprattutto quale sarà l’andamento del tuo portafoglio.

Se vuoi approfondire, in questo nostro report spieghiamo come un investimento troppo costoso può produrre decine di migliaia di euro di rendimenti in meno.

Rendimenti Storici

Per vendere il fondo, le banche e i promotori fanno molta leva sui rendimenti passati. In realtà, è spiegato anche nel KID, i rendimenti passati non sono indicativi di quelli futuri, perciò vanno presi con le pinze.

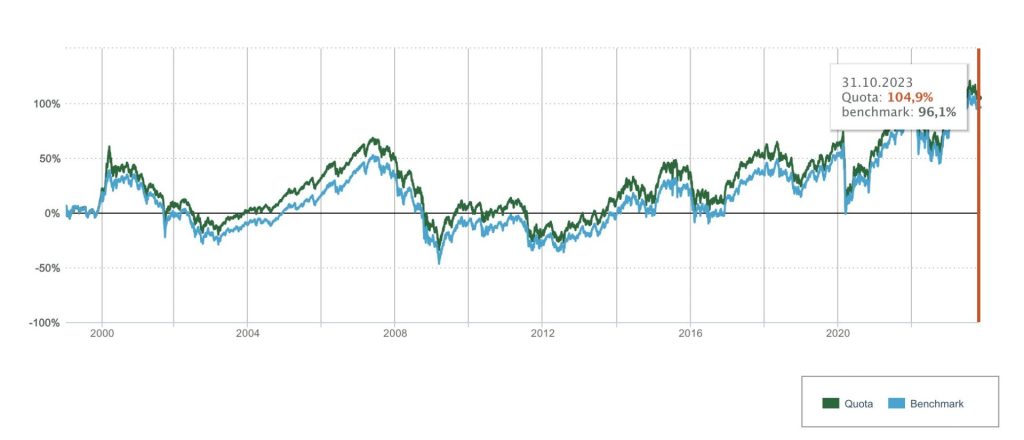

Dalla lettura del documento si evince che raramente il gestore del fondo è riuscito a battere il benchmark di riferimento.

A tal proposito ti allego una schermata tratta direttamente dal sito ufficiale:

Ho scelto di farti vedere un orizzonte temporale volutamente lungo così da avere una panoramica più approfondita. Dal 2000 in fondo è riuscito in più occasioni a fare meglio del mercato: possiamo dire che in linea di massima in tutti questi 20 anni il fondo è stato al di sopra dell’indice di riferimento. Questo risultato è importante, dal momento che non accade spesso che un fondo riesce a battere il benchmark, né tantomeno che lo faccia per così tanto tempo.

Scenari di performance

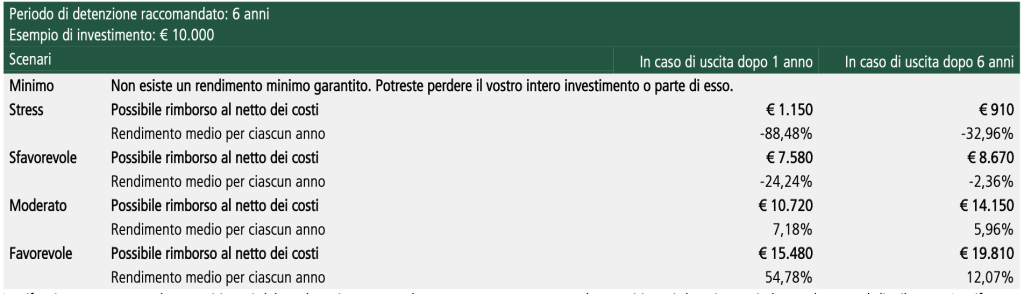

Dal 2023 la normativa europea ha previsto che i KID dei prodotti finanziari avessero una sezione dedicata agli scenari di performance in cui si ipotizza il rendimento dell’investimento.

Le simulazioni vengono effettuate sulla base del comportamento del mercato di riferimento nell’ultimo decennio quindi hanno una valenza puramente esemplificativa e, si legge chiaramente, “non esiste un rendimento minimo garantito. Potreste perdere il vostro intero investimento o parte di esso“.

Il fondo in questione, nel documento, prevede uno scenario basato su un periodo di detenzione minima di 6 anni con un investimento di 10.000€.

Gli scenari sono:

- Stress: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino all’88,48% mentre in caso di disinvestimento dopo sei anni il rendimento medio annuo negativo può essere del 32,96%;

- Sfavorevole: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino al 24,24% mentre in caso di disinvestimento dopo sei anni il rendimento medio annuo negativo può essere del 2,36%;

- Moderato: in caso di uscita dopo un anno si può ottenere un rendimento del 7,18% mentre in caso di disinvestimento dopo sei anni il rendimento medio potrebbe essere del 5,96%;

- Favorevole: in caso di uscita dopo un anno si può ottenere un rendimento del 54,78% mentre in caso di disinvestimento dopo sei anni il rendimento medio potrebbe essere del 12,07%.

Dal documento possiamo leggere che “Le cifre riportate comprendono tutti i costi del prodotto in quanto tale ma possono non comprendere tutti i costi da voi pagati al consulente o al distributore. Le cifre non tengono conto della vostra situazione fiscale personale che può incidere anch’essa sull’importo del rimborso”.

Inoltre scenario di stress indica quale potrebbe essere l’importo rimborsato in circostanze di mercato estreme.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei sul fondo Eurizon Azioni Italia

Conviene investire nel fondo Eurizon Azioni Italia Classe R? Dipende da tanti fattori, anzitutto da qual è la tua propensione al rischio. Trattandosi di un fondo azionario, è da sottoscrivere solo in presenza di elevata propensione al rischio e, soprattutto, facendo un’adeguata diversificazione delle risorse fra più strumenti di investimento.

Devo confessarti una cosa: qui su Affari Miei non siamo dei grandi “fan” dei fondi comuni d’investimento per tutta una serie di caratteristiche intrinseche di questi prodotti e dalla loro distribuzione: costi alti, poca trasparenza e conflitti di interesse tra i consulenti bancari ed i propri clienti.

Se vuoi approfondire questo aspetto, ti consiglio di scaricare gratuitamente questo report in cui tocchiamo con mano quanto può incidere una gestione poco efficiente sul tuo patrimonio: l’impatto è di decine di migliaia di euro.

Poi dovresti fare un altro ragionamento, ovvero capire se conviene ancora investire in Italia: il nostro paese continua ad essere una delle economie di rilievo a livello internazionale (anche se non è tra le principali), nonostante le enormi difficoltà, continua ad offrire, soprattutto a chi vuole operare nel settore privato, delle ottime possibilità.

Personalmente preferisco gli indici che effettuano una diversificazione anche su scala geografica, tuttavia, se hai fiducia nel nostro Paese, ci sono anche altri fondi passivi che operano in diversi settori dell’economia, sia in Italia che all’estero.

Quando sceglierlo

Il fondo può essere scelto se ti interessa ottenere dei rendimenti elevati e quindi vuoi fare un investimento sull’azionario. Inoltre potrebbe essere una buona soluzione se stai cercando un fondo che investe nel nostro Paese, però attenzione, ti consiglio sempre di ragionare in un’ottica di diversificazione, dal momento che puntare tutto su un solo settore geografico non è il massimo, sia per il rischio che per i rendimenti.

Inoltre le performance passate del fondo, che ti ricordo non sono predittive però servono per darci un’idea, sono incoraggianti: il fondo infatti ha sempre sovraperformato il benchmakr.

Quando e perché lasciar perdere

Il fondo non va bene se hai un orizzonte temporale di breve periodo e un profilo di rischio molto basso. Il mercato azionario non è proprio l’ideale per te, lascia perdere.

Non è comunque detto che un fondo comune sia per forza la soluzione più indicata, anche nel caso tu fossi deciso a puntare alle azioni delle aziende italiane. Hai mai sentito parlare dei vantaggi dei fondi a gestione passiva, gli ETF?

Sono una categoria, molto vasta, di fondi che replicano passivamente un indice di riferimento, non c’è il gestore che prende iniziative, magari discutibili, per conto proprio e cerca di fare meglio del mercato.

Con la gestione passiva hai il vantaggio di:

- Replicare perfettamente il benchmark;

- Avere costi di gestione inferiori;

- Sapere sempre in cosa investe il fondo;

- Avere moltissima scelta di indici, asset e mercati;

- Operare sui mercati regolamentati.

I fondi a gestione passiva possono arricchire il tuo portafoglio di investimenti. Scegliendo dei buoni ETF potrai godere di tutti i lati positivi dei fondi comuni di investimento, ma senza esporti a quelli che sono i problemi più comuni che riguardano appunto la gestione attiva.

I fondi a gestione attiva infatti hanno una serie di perplessità tecniche che, a nostro avviso, non li rendono particolarmente attrattivi: in questo report spieghiamo l’impatto enorme che tutte le criticità evidenziate possono avere nel corso del tempo.

Conclusioni

Se vuoi approfondire il discorso che abbiamo iniziato riguardo alla gestione dei risparmi e desideri migliorare le tue conoscenze nel campo degli investimenti, allora puoi cominciare dal corso gratuito: “Investi con Buon Senso”.

Qui, poi, puoi trovare alcune risorse da leggere se vuoi ampliare la tua conoscenza in materia di investimenti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Non mi resta che augurarti un buon investimento e sperare che investirai anche sulla tua formazione.

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti