Migliori Investimenti Postali: Quale Scegliere nel 2026? Le Mie Opinioni sui Prodotti di Poste Italiane

Investire oggi è un’operazione che richiede molti approfondimenti, poiché gli strumenti che si possono scegliere sono molteplici ma non tutti sono sicuri o redditizi allo stesso modo. Uno dei capisaldi dell’investimento è rappresentato dall’offerta di Poste Italiane, ma quali sono gli investimenti postali migliori? Come vincolare i soldi in posta? Conviene appoggiarsi alle Poste per i propri risparmi?

Questo è il tema di cui parleremo nel tempo che passeremo insieme in cui faremo una carrellata dei principali prodotti postali: polizze, fondi, buoni e libretti non avranno più segreti per te al termine della lettura di questo articolo.

Cominciamo a esaminare i migliori investimenti postali.

In Questo Articolo Si Parla di:

Investimenti Postali Convenienti 2026: Polizze, Fondi, Buoni e Libretti: da dove iniziare?

Come anticipato, fino a pochi anni fa gli strumenti postali erano molto ambiti e considerati tra i migliori in tema di investimento. Purtroppo ad oggi i rendimenti generali sono calati e quelli che erano porti sicuri oggi sono diventati a malapena piccoli scogli nel mare della crisi per i risparmiatori.

Ci troviamo in una situazione in cui è possibile per lo più optare per investimenti potenzialmente molto redditizi ma rischiosi, e investimenti sicuri ma poco redditizi.

Come vincolare i soldi in posta? Quali sono i buoni fruttiferi postali che rendono di più?

Poste Italiane offre ai risparmiatori che desiderano proteggere il proprio denaro ottenendo i rendimenti più convenienti possibile un ventaglio di possibilità di investimento piuttosto ampio che sono da considerarsi sicuri anche perché sono controllati dallo Stato.

Vediamo quali sono, ma prima di tutto compila questo questionario per capire quali sono i migliori investimenti postali per te!

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Buoni fruttiferi postali

Iniziamo con uno degli strumenti più noti, ossia i buoni fruttiferi postali (BFP).

Essi sono particolarmente amati dai risparmiatori perché offrono una garanzia sicura.

Sottoscrivendoli, potrai richiedere l’intero importo e tutti gli interessi maturati al netto di eventuali oneri fiscali.

Possiamo distinguere tra diverse tipologie di buoni fruttiferi postali, che si differenziano sia per i rendimenti che per la durata, dati che cambiano in base alle necessità e bisogni del cliente.

I buoni fruttiferi postali in ogni loro forma sono convenienti perché godono di una tassazione agevolata del 12,50%, oltre ad essere esenti da imposta di successione, senza contare che non sono previste spese o commissioni di sottoscrizione, di rimborso o di gestione, eccetto gli oneri di natura fiscale.

BFP per i minori

Si tratta di uno strumento di risparmio postale ideato proprio per chi ha meno di 18 anni, ma possono essere intestati ai minori soltanto entro i 16 anni e 6 mesi.

L’obiettivo è quello di garantire ai più giovani una somma che potrà essere ritirata una volta diventati maggiorenni.

I risparmi maturano interessi e quindi potrebbe essere una forma di risparmio interessante soprattutto sul lungo periodo, anche perché non sono intaccati dall’andamento del mercato.

Attualmente ci sono di buoni fruttiferi per minori che rendono fino al 5,00% dopo 18 anni di possesso.

Se si decide quindi di regalare un buono fruttifero postale a un figlio oppure a un nipoti, possiamo dire che al compimento dei 18 anni si troverà con un rendimento interessante, considerando i tassi di interesse degli ultimi tempi.

Qui puoi scoprire le forme di investimento per i bambini.

BFP ordinari

Questi sono la formula base dei buoni postali e si rivolgono ai risparmiatori che vogliono un investimento sul lungo termine.

Per quanto riguarda gli interessi maturati, questi raggiungono lo 0,50% lordo all’anno per i titoli con scadenza a un anno, fino al 2,50% lordo per quelli che scadono a 20 anni.

Questi strumenti permettono il rimborso anticipato del capitale e il versamento degli interessi di anno in anno. Inoltre offrono un rendimento a tasso fisso crescente e, come anticipato, sono garantiti dallo Stato italiano.

Buoni fruttiferi postali a 4 anni plus

Questi BFP si rivolgono a coloro che desiderano investire alle poste i propri risparmi in sicurezza ma non sul lungo periodo, optando per un medio termine, ossia, appunto, tre anni.

Essi hanno un rendimento annuo lordo a scadenza dell’1,25%.

Con questi buoni si può ottenere la liquidazione completa del capitale investito, al netto di eventuali oneri fiscali, un rendimento più allettante rispetto a quelli ordinari, mentre gli interessi maturati vengono riconosciuti solo in caso di rimborso a scadenza. Qui puoi trovare la guida dedicata a questa forma di risparmio.

Passiamo ora a vedere altri strumenti di investimento postale.

Buono Soluzione Futuro

Questa soluzioni è interessante per chi cerca una rendita per il futuro.

Se stai ricercando una rendita in 180 rate mensili per coprire il tuo periodo di tempo che va dai 65 fino agli 80 anni di età puoi scegliere questo prodotto.

Puoi costruire la rata mensile acquistando i buoni a partire da 40 anni e sino ai 54 anni di età, per poter poi ricevere la rendita dai 65 anni di età fino all’80esimo compleanno.

Libretti di risparmio postale

Il libretto ordinario è un’altra formula di risparmio molto gettonata, anche se non più così conveniente come un tempo: i rendimenti infatti sono calati allo 0,001%.

Inoltre, l’imposta di bollo è a carico del risparmiatore per le cifre che superano i 5000 euro di giacenza (parliamo di 34,20 euro). Non dimenticare che i rendimenti verranno tassati con una trattenuta fiscale del 26%.

Questa tipologia di libretto non permette di usufruire dei servizi offerti dagli sportelli automatici e neppure di gestire il libretto, in quanto tutte le operazioni vanno effettuate allo sportello, anche se dal 2016 è diventato possibile optare per la formula dematerializzata.

Ciò implica che è possibile adoperare la carta libretto postale per versare, prelevare in tutti gli uffici postali e ritirare contante presso gli sportelli automatici postamat: scopri di più nell’articolo dedicato.

Libretto di risparmio postale smart

Il libretto di risparmio postale smart permette, rispetto a quello ordinario, la gestione del libretto tramite internet e apposite app. Anche in questa versione esiste la forma dematerializzata.

Non vi sono costi di gestione, le operazioni sono gratuite ed è fornita gratuitamente anche la carta per effettuare le operazioni di versamento e prelievo attraverso il circuito ufficiale postamat.

Attualmente, con l’offerta Supersmart si può ottenere un tasso di interesse più elevato rispetto a quello base, se si porta a scadenze l’accantonamento.

Essa ha una durata di 360 giorni ed un tasso di interesse annuo lordo a scadenza del 3,00%.

Esso non gode della tassazione agevolata come i buoni fruttiferi postali.

Ecco una guida di approfondimento sul libretto smart!

Libretto per i minori

Esiste ovviamente una versione dedicata ai più piccoli. Questo libretto può essere aperto da uno o da entrambi i genitori, tuttavia è intestato al minore stesso.

Gli interessi maturano dal giorno del versamento fino al giorno del compimento del 18esimo anno di età.

Si offre lo 0,001% lordo annuo, da cui sottrarre la già citata aliquota del 26%. Se vuoi approfondire leggi questa guida!

Libretto al portatore

Questo è intestabile esclusivamente a chi ne richiede l’apertura e prevede un limite di giacenza pari a 1.000 euro.

Questo libretto permette la possibilità di effettuare versamenti e prelievi presentando un documento di riconoscimento valido.

L’interesse è sempre molto basso: 0,001%. Per queste ragioni, se cerchi un investimento sul lungo periodo dovresti scartare questa voce.

Libretto postale giudiziario

Lo nomino per amore di cronaca, ma per i motivi che leggerai non è considerabile una forma di investimento.

Su questo strumento si possono raccogliere le cifre derivanti da procedimenti giudiziari e per questo viene aperto esclusivamente da un’autorità giudiziaria.

Obbligazioni postali

Le obbligazioni delle Poste sono dei titoli di credito che rappresentano un prestito effettuato dal risparmiatore verso un emittente per un periodo stabilito, terminato il quale l’emittente è costretto a rimborsare la cifra più un rendimento, fisso o variabile secondo quanto stabilito.

Troviamo le:

- obbligazioni plan vanilla: si tratta di titoli emessi da gruppi bancari nazionali e esteri. L’interesse può essere, come detto, fisso o variabile, e può essere pagato una tantum alla scadenza dell’obbligazione o periodicamente;

- obbligazioni strutturate: esse sono caratterizzate da un tasso fisso che però possono riconoscere, periodicamente o una tantum, un interesse aggiuntivo indicizzato ad un indice di mercato.

Se desideri sottoscrivere le obbligazioni, puoi sia recarti allo sportello dell’ufficio postale più vicino a te, sia ricorrere all’opzione di trading online BancoPosta. Sono necessari alcuni requisiti, ad esempio devi essere titolare di un conto corrente BancoPosta, possedere un libretto di risparmio nominativo, aver sottoscritto un contratto per la prestazione di servizi e attività di investimento e essere titolare di un deposito titoli.

Non viene comunque applicato il regime di tassazione agevolata degli interessi. L’aliquota applicata sugli interessi maturati e sulle plusvalenze è pari al 26%.

Per leggere di più sulle obbligazioni clicca qui!

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Polizze Poste Italiane

Non dimentichiamo un altro strumento di risparmio e investimento postale, quello fornito dalle assicurazioni.

Vediamo quali soluzioni ci sono.

Posta Futuro Certo New

Questa formula promette di risparmiare con tranquillità e con rivalutazione del capitale, attraverso la rivalutazione annuale delle prestazioni a seconda dell’effettivo risultato conseguito dalla Gestione Separata Posta ValorePiù. Inoltre garantisce, tramite la liquidazione del capitale assicurato, una copertura assicurativa ai Beneficiari designati in caso di decesso dell’Assicurato.

E’ possibile integrare il proprio capitale anche con piccoli versamenti aggiuntivi a partire da 500 euro, il tutto per massimo 20 anni. Tuttavia, già dopo il primo anno, potrai di richiedere la restituzione del capitale investito in toto o in parte e senza pagare penali. Qui trovi la recensione della Polizza.

Postafuturo da Grande

Questo prodotto rappresenta un piano di accumulo di risparmio pensato per i bambini fino a 10 anni.

Esso prevede la garanzia di un capitale di importo predefinito pagato al ragazzo al suo ventesimo compleanno, senza scordare il riconoscimento di un Premio di Diploma.

Grazie a questa polizza è possibile accantonare gradualmente denaro per sostenere le future spese di studio o avviamento dell’attività del minore.

Inoltre sopo un anno dalla data di sottoscrizione del contratto è possibile richiedere il riscatto totale della somma maturata, alle condizioni indicate in polizza.

Postafuturo Multiutile

Questa formula rappresenta un contratto di assicurazione sulla vita in forma mista flessibile, che permette di accumulare denaro, costituendo un capitale che si rivaluta annualmente in base all’effettivo risultato conseguito dalla Gestione Separata Posta ValorePiù, versando premi periodici.

E’ tuttavia possibile versare subito un premio unico iniziale per far crescere il proprio capitale.

La restituzione del capitale investito può essere richiesta già dopo il primo anno, anche solo per una parte del capitale stesso e senza penali in caso di riscatto totale: ecco la guida di approfondimento!

Poste Domani Per Te Plus

di Poste Domani Per Te Plus, l’assicurazione sulla vita in forma mista a premio unico e ricorrente.

Si tratta di un prodotto pensato per coniugare al meglio due esigenze: da una parte quella del risparmio, e dall’altra quella dell’investimento.

Si tratta di un contatto di assicurazione sulla vita in forma mista, della durata di 10 anni, a premio uno, con una rivalutazione annuale del premio investito in base al rendimento, positivo o negativo, della Gestione Separata PosteValorePiù.

Qui puoi leggere la recensione approfondita.

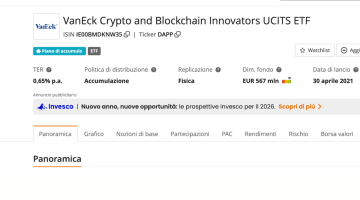

Fondi Bancoposta

Negli ultimi anni Poste Italiane è molto migliorata anche nell’offerta nel campo del risparmio gestito.

Qui trovi la lista dei fondi postali in vendita in questo momento.

Investire in Poste Italiane Conviene? Le mie Opinioni

DIPENDE. Come sempre la risposta va contestualizzata rispetto a quello che stai cercando, al capitale in tuo possesso ed alla tua esperienza.

Investimenti Postali da Evitare

Quali sono gli investimenti postali da evitare? A mio parere le Poste oggi vanno considerate alla stregua delle banche: propongono dei prodotti mediamente poco efficienti per il risparmiatore dotato di un minimo di volontà di occuparsi dei suoi affari autonomamente.

Fanno eccezione rispetto a questo discorso i Buoni Fruttiferi che sono un prodotto “esclusivo” delle Poste con la garanzia statale: la sicurezza, però, in tal caso si paga dal momento che i rendimenti sono ormai praticamente azzerati.

La mia risposta, volendo a tutti i costi tirarne fuori una, è che Poste Italiane è una delle tante soluzioni a tua disposizione se desideri delegare completamente agli altri la gestione dei tuoi soldi senza interessartene in prima persona. Non è la migliore, a mio avviso, ma se la gioca con tutto ciò che è della sua “specie” e parliamo pur sempre di una società serissima con tantissimi anni di storia.

Nel momento in cui hai iniziato a fare delle ricerche ed hai cominciato a dedicare del tempo a questo ambito della tua vita, l’offerta di prodotti postali è probabilmente riduttiva per te se desideri dedicare più tempo ed energie alla gestione del tuo patrimonio.

Risorse Utili

Per approfondire il tema degli investimenti, prima di pensare ai prodotti postali, potrebbe esserti utile definire la tua strategia individuale.

Ecco le risorse che ho preparato per te:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

8 Commenti

Giorgia · 20 Ottobre 2022 alle 1:15

Ho fatto un investimento Postevita a maggio 2020 con un capitale per me importante, a marzo 2022 avevo un incremento nella norma come mi era stato detto e come sapevo perché anni fa lo avevo già fatto!! Ma oggi che siamo ad Ottobre 2022 sono sotto non solo dell’incremento maturato ma anche di 105 € dalla cifra iniziale!!!!

Com’è possibile una cosa del genere??

Mi è stato detto perché c’è la guerra, ma io andrò a fondo di questa faccenda perché mi sembra poco chiara .

Saluti e grazie

Davide Marciano · 20 Ottobre 2022 alle 16:17

Buongiorno Giorgia,

la risposta è plausibile, di più non possiamo dire in questa sede perché bisognerebbe analizzare il prodotto nello specifico.

Nell’articolo trova diversi approfondimenti a cui rimandiamo, se ha piacere può proseguire la lettura sul blog per entrare meglio nella materia e cercare di inquadrare il suo problema.

Se desidera avvalersi del nostro supporto, qui trova i nostri contatti: https://www.affarimiei.biz/contatti

Cordialmente,

Davide Marciano

Sara · 4 Agosto 2022 alle 20:08

Ogni hanno é peggio,ho un assicurata posta partecipa eccecc,rende poco e niente.É una delusione,non conviene affatto, e non credo ,che,altri investimenti facciano miracoli.10 anni fa rendeva,ora no!

Gianna · 15 Maggio 2022 alle 16:12

Tutto molto interessante. Il guaio è che se anche se le somme investite rendono bene (per quel che mi riguarda B.F.P.) l’inflazione si sta mangiando anche il capitale. Mi è stato inoltre

detto in banca che i Fondi Comuni, che rendono bene, per le persone come me molto anziane, non sono più sottoscrivibili, secondo una direttiva Europea. Naturalmente, pur essendo ottimista, non posso fare progetti a lungo termine!…e la tranquillità è indispensabile. Saluti

Davide Marciano · 16 Maggio 2022 alle 8:30

Buongiorno Gianna,

grazie per l’intervento prezioso.

Dal commento intuisco molta confusione riguardo al tema: se l’inflazione si sta mangiando i soldi i suoi BFP non stanno rendendo affatto bene.

Non conoscendo la Sua età, inoltre, non sono in grado di confermare né di smentire quanto Le è stato detto anche se mi sembra assai inverosimile: essendo i fondi trasmissibili per successione possono essere sottoscritti a qualsiasi età.

Se fosse interessata ad un nostro supporto consulenziale, non esiti a scriverci qui:

https://www.affarimiei.biz/contatti

Cordialmente,

Davide Marciano

Luca · 30 Gennaio 2024 alle 9:54

È vero ciò che dici Davide, ma è anche vero che Poste può funzionare come migliore conto deposito sulla piazza per poi andare, solo a titolo di esempio, su BP AZ. INTERNAZIONALE che, da gennaio 202, mi rende il 21%. Come? Apri un libretto Smart, investi tutti i mesi per 4/5 anni una somma che decidi tu (penso a Giorgia che aveva una somma importante) in SuperSmart 360 gg. in modo da avere un rientro tutti i mesi nei successivi 4/5 anni della somma + gli interessi maturati (non ricchi, ma sicuri) e ti ripaghi in automatico la rata del Fondo. Questa la mia esperienza. Sono stra-soddisfatto. I vantaggi, oltre a quello importante appena indicato per come è stato effettuato l’investimento: 1. resti liquido e, se ne hai bisogno, può disinvestire i SuperSmart quando vuoi; 2. gli interessi accumulati ti consentono di regalarti più di qualche rata di premio; 3. sei sempre in condizione di investire se trovi qualcosa di più remunerativo; 4. ultimo, ma non ultimo, il Benchmark è una chimera!!! Se BP AZ. INT. mi costa 1,65% di commissione, se non mi supera il benchmark, ma mi da’ un tasso decisamente superiore all’inflazione (attalmente7/8%), a me va benissimo.

Mi scuso se mi sono dilungato Davide, ma credo che ogni bicchiere sia mezzo pieno e mezzo vuoto. La mia esperienza testé descritta, di cui sono ampiamente soddisfatto, può essere, a patto di avere un minimo di capitale disponibile, un ottima forma di investimento.

Se poi crolla il mercato, e non abbiamo bisogno di quanto investito, tanto meglio perché acquisteremo più quote del Fondo che, certamente, si apprezzeranno di gran lunga con nostro maggior profitto.

Pertanto, credo che il tanto chiacchierato BP FONDO AZIONARIO INTERNAZIONALE (che detiene tutte e 7 le sorelle statunitensi!!!) sia un ottimo fondo, completo, ben gestito da Anima SGR, con un indice di rischio 4 su 7.

Mi avete capito?

Sul resto degli investimenti postali concordo pienamente con te, Davide, anche per quanto spesso riferisci sui costi che Erodoto i profitti e talvolta, ahimè, anche il capitale investito.

Grazie Davide per avermi ospitato, spero di essere stato utile.

Luca

Eugenio · 9 Luglio 2021 alle 11:28

Quattro anni fa ho fatto un assegno circolare da poste per un concessionario e mi è costato ben otto euro non tutto è oro quello che luccica

Luca · 30 Gennaio 2024 alle 9:55

È vero ciò che dici Davide, ma è anche vero che Poste può funzionare come migliore conto deposito sulla piazza per poi andare, solo a titolo di esempio, su BP AZ. INTERNAZIONALE che, da gennaio 202, mi rende il 21%. Come? Apri un libretto Smart, investi tutti i mesi per 4/5 anni una somma che decidi tu (penso a Giorgia che aveva una somma importante) in SuperSmart 360 gg. in modo da avere un rientro tutti i mesi nei successivi 4/5 anni della somma + gli interessi maturati (non ricchi, ma sicuri) e ti ripaghi in automatico la rata del Fondo. Questa la mia esperienza. Sono stra-soddisfatto. I vantaggi, oltre a quello importante appena indicato per come è stato effettuato l’investimento: 1. resti liquido e, se ne hai bisogno, può disinvestire i SuperSmart quando vuoi; 2. gli interessi accumulati ti consentono di regalarti più di qualche rata di premio; 3. sei sempre in condizione di investire se trovi qualcosa di più remunerativo; 4. ultimo, ma non ultimo, il Benchmark è una chimera!!! Se BP AZ. INT. mi costa 1,65% di commissione, se non mi supera il benchmark, ma mi da’ un tasso decisamente superiore all’inflazione (attalmente7/8%), a me va benissimo.

Mi scuso se mi sono dilungato Davide, ma credo che ogni bicchiere sia mezzo pieno e mezzo vuoto. La mia esperienza testé descritta, di cui sono ampiamente soddisfatto, può essere, a patto di avere un minimo di capitale disponibile, un ottima forma di investimento.

Se poi crolla il mercato, e non abbiamo bisogno di quanto investito, tanto meglio perché acquisteremo più quote del Fondo che, certamente, si apprezzeranno di gran lunga con nostro maggior profitto.

Pertanto, credo che il tanto chiacchierato BP FONDO AZIONARIO INTERNAZIONALE (che detiene tutte e 7 le sorelle statunitensi!!!) sia un ottimo fondo, completo, ben gestito da Anima SGR, con un indice di rischio 4 su 7.

Mi avete capito?

Sul resto degli investimenti postali concordo pienamente con te, Davide, anche per quanto spesso riferisci sui costi che Erodoto i profitti e talvolta, ahimè, anche il capitale investito.

Grazie Davide per avermi ospitato, spero di essere stato utile.

Luca