Genertel Deposito Protetto: Tutto sul Piano di Investimento di Genertellife

Nella guida di oggi voglio tornare sul tema degli investimenti assicurativi, in particolare voglio analizzare “Genertel Deposito Protetto”, un prodotto di investimento che incorpora una polizza assicurativa – non farti ingannare dal nome, non si tratta di un conto deposito.

I contratti ibridi assicurativi sono tra i più venduti in Italia poiché tutte le grandi compagnie insistono nel collocarli sul mercato. È molto importante che tu sappia riconoscere questa tipologia di prodotti e interpretare correttamente le informazioni scritte nel KID e nel resto della documentazione – questo se vuoi tutelare i tuoi soldi!

Nei prossimi paragrafi esamineremo insieme il funzionamento di Deposito Protetto di Genertellife. Vedremo che si tratta di un’assicurazione a premio unico integrabile, a vita intera, collegata ad una gestione separata e senza costi di ingresso.

Alla fine ti dirò anche qual è la mia opinione su questo strumento e su quelli appartenenti alla medesima categoria. Se l’argomento ti interessa continua a leggere.

In Questo Articolo Si Parla di:

Una premessa sulla Compagnia

Probabilmente conosci già Genertel, il fornitore per eccellenza di assicurazioni online. Tuttavia, sono solito aprire una breve parentesi per aiutarti a conoscere meglio la compagnia a cui ti stai affidando, perché penso che essere consapevoli sia indispensabile per prendere decisioni sagge.

Genertel è una compagnia specializzata nel Ramo danni, ma anche nel Ramo Vita e nella Previdenza complementare attraverso la società Genertellife. Costituisce l’unico polo assicurativo diretto in Italia, in grado di fornire online e al telefono tutti i servizi assicurativi a prezzi più contenuti.

La Compagnia ha sede a Trieste e appartiene al Gruppo Generali, una delle maggiori realtà assicurative e finanziarie internazionali, leader in Italia. Si tratta dunque di un buon porto dove parcheggiare il proprio denaro, non mancano le garanzie di affidabilità.

Cos’è Genertellife Deposito Protetto?

Deposito Protetto è una polizza Ramo I rivalutabile, poiché prevede l’investimento dei premi nella Gestione separata “Glife Premium”.

Richiede il versamento di un contributo iniziale e ammette dei versamenti aggiuntivi facoltativi a fronte dei quali, in caso di decesso dell’assicurato, la Compagnia paga una prestazione in denaro ai beneficiari designati dal contraente.

La polizza può essere sottoscritta da tutte le persone maggiorenni e di età fino a 87 anni e 6 mesi. Poiché la sua durata dipende dalla vita dell’assicurato (vita intera) non ci sono scadenze prestabilite. È considerata valida qualunque causa di decesso.

I vantaggi risiedono soprattutto nel bonus iniziale del 2,50% sul capitale investito e nel bonus rendimento dello 0,25% ogni cinque anni.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Versamento del premio alla sottoscrizione

Il contratto prevede che il contraente possa scegliere l’importo del premio unico da versare al momento della sottoscrizione, purché venga rispettata la soglia minima di 5.000 euro.

I premi aggiuntivi facoltativi devono essere approvati da Genertellife, in caso positivo sono anch’essi di importo libero, purché non inferiore a 2.000 euro. Nel complesso, il contributo versato nella polizza non deve superare 150.000 euro all’anno.

Prestazione assicurativa: a quanto ammonta

La prestazione pagata ai beneficiari corrisponde al premio complessivo investito nella Gestione separata più i profitti maturati nel corso degli anni; vanno decurtate le varie spese sostenute per il mantenimento del contratto.

Il premio unico iniziale viene anche maggiorato di un tasso di rivalutazione anticipato pari all’1,2%. Ciò non vale per i premi aggiuntivi facoltativi. Ti suggerisco di leggere attentamente il Documento informativo precontrattuale (DIP) perché ci sono numerose limitazioni e clausole di esclusione che vedremo brevemente nei paragrafi successivi.

Vale poi la garanzia sul capitale assicurato tipica delle polizze Ramo I: l’importo pagato in caso di decesso non può essere inferiore al 101,2% del premio unico iniziale e al 100% degli eventuali premi unici aggiuntivi. Ecco perché le Ramo I sono considerate investimenti a basso rischio.

Siccome l’importo della prestazione finale dipende da numerosi fattori (ammontare dei premi, anni maturati dalla polizza, rendimenti realizzati, impatto dei costi, eventuali riscatti parziali ecc.), non è possibile prevedere su due piedi quale sarà il guadagno per i beneficiari. Ecco perché, prima di sottoscrivere la polizza bisogna richiedere alla compagnia un preventivo su misura.

Alcune cause di esclusione dalla maggiorazione del premio unico

- Suicidio, se avviene nei primi due anni dall’entrata in vigore dell’assicurazione;

- Attività dolosa del contraente o del beneficiario;

- Partecipazione dell’assicurato a delitti dolosi;

- Partecipazione attiva dell’assicurato ad atti di guerra, dichiarata o non dichiarata, guerra civile, atti di terrorismo, disordine civile, tumulto popolare o qualsiasi operazione militare;

- Eventi causati da armi nucleari;

- Guida di veicoli e natanti a motore per i quali l’assicurato non sia regolarmente abilitato a norma delle disposizioni in vigore;

- Incidente di volo, se l’assicurato viaggia a bordo di aeromobile non autorizzato al volo o con pilota non titolare di brevetto idoneo;

- Infortuni dovuti/correlati a stato di ubriachezza e/o all’abuso di sostanze alcoliche, nonché quelli conseguenti all’uso non terapeutico di stupefacenti, allucinogeni ecc;

- Partecipazione a corse di velocità;

- Pratica di attività sportive professionistiche;

- Pratica del paracadutismo o di sport aerei in genere;

- Pratica delle seguenti attività sportive come immersioni subacquee non in apnea; scalate oltre il terzo grado, sci alpinismo, sci o snowboard acrobatico ecc.

Limitazioni alla maggiorazione

Se il decesso dell’assicurato avviene nei primi 6 mesi dall’entrata in vigore del contratto, la maggiorazione dell’1,2% viene riconosciuta da Genertellife solo se il decesso è dovuto ad un infortunio o ad una malattia infettiva acuta (es. tifo, tetano, difterite, vaiolo, meningite, polmonite, epatite A, B e C, mononucleosi, shock anafilattico ecc.), purché la malattia si sia manifestata dopo l’entrata in vigore della copertura.

Beneficiari

La designazione dei beneficiari viene definita dal contraente al momento della sottoscrizione, ma può essere modificata quando si vuole tramite una semplice comunicazione scritta del contraente stesso a Genertellife oppure attraverso la disposizione testamentaria.

La designazione dei beneficiari non può invece essere revocata o modificata nei seguenti casi:

- Dopo che il contraente e i beneficiari abbiano dichiarato per iscritto a Genertellife, rispettivamente, la rinuncia al potere di revoca e l’accettazione del beneficio;

- Dopo il decesso del contraente.

Salvo diversa indicazione da parte del contraente, il capitale pagabile in caso di decesso dell’assicurato verrà suddiviso, tra i beneficiari designati, in parti uguali.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Conclusione del contratto ed entrata in vigore dell’assicurazione

Il contratto è da ritenersi concluso il giorno del versamento del premio unico da parte del contraente; l’assicurazione entra in vigore, previo versamento del premio unico, alle ore 24 della data di decorrenza del contratto, indicata nel documento di polizza, che viene definita nei seguenti modi:

- In funzione del mezzo di versamento previsto dal presente contratto (bonifico bancario intestato alla Genertellife) per cui la data di decorrenza corrisponde al giorno di valuta riconosciuto alla Genertellife;

- Per volontà delle parti.

Revoca della proposta e diritto di recesso

Il contraente può revocare la proposta di assicurazione prima della conclusione del contratto oppure può recedere dal contratto entro trenta giorni dal momento in cui il contratto è concluso.

In entrambi i casi deve essere inviata a Genertellife una lettera raccomandata con l’indicazione della volontà.

La revoca e il recesso hanno effetto dal momento di invio della comunicazione quale risulta dal timbro postale. Gli obblighi assunti dal contraente e dalla Genertellife cessano dal ricevimento della comunicazione stessa da parte di Genertellife.

Riscatto

Il contraente, trascorsi almeno 12 mesi dalla data di decorrenza del contratto, può esercitare il diritto di:

- Riscatto totale con cessazione immediata dell’assicurazione;

- Riscatto parziale, mantenendo un capitale residuo di importo pari ad almeno 5.000 euro.

Il valore di riscatto è pari al capitale assicurato rivalutato fino al momento della richiesta. Fai attenzione perché i valori di riscatto possono essere inferiori ai premi versati, significa che il riscatto non è coperto dalla garanzia di conservazione del capitale investito.

Sebbene la richiesta non preveda costi o penali, raramente conviene farne uso poiché si rischia di perderci parecchio, soprattutto se si estingue il contratto dopo pochi anni – è caldamente sconsigliato il disinvestimento nei primi 5 anni contrattuali.

La Gestione separata

Le polizze Ramo I prevedono sempre l’investimento del premio e dei premi aggiuntivi in una gestione separata – un fondo che raccoglie i contributi di tutti i sottoscrittori e li investe in attività a basso rischio.

La particolare gestione dell’investimento permette al capitale del cliente di rivalutarsi annualmente in base al rendimento della stessa gestione – rendimento che non è garantito.

Al cliente viene comunque assicurata l’integrità dei premi versati al netto dei costi (tenendo presente la percentuale di maggiorazione e i bonus).

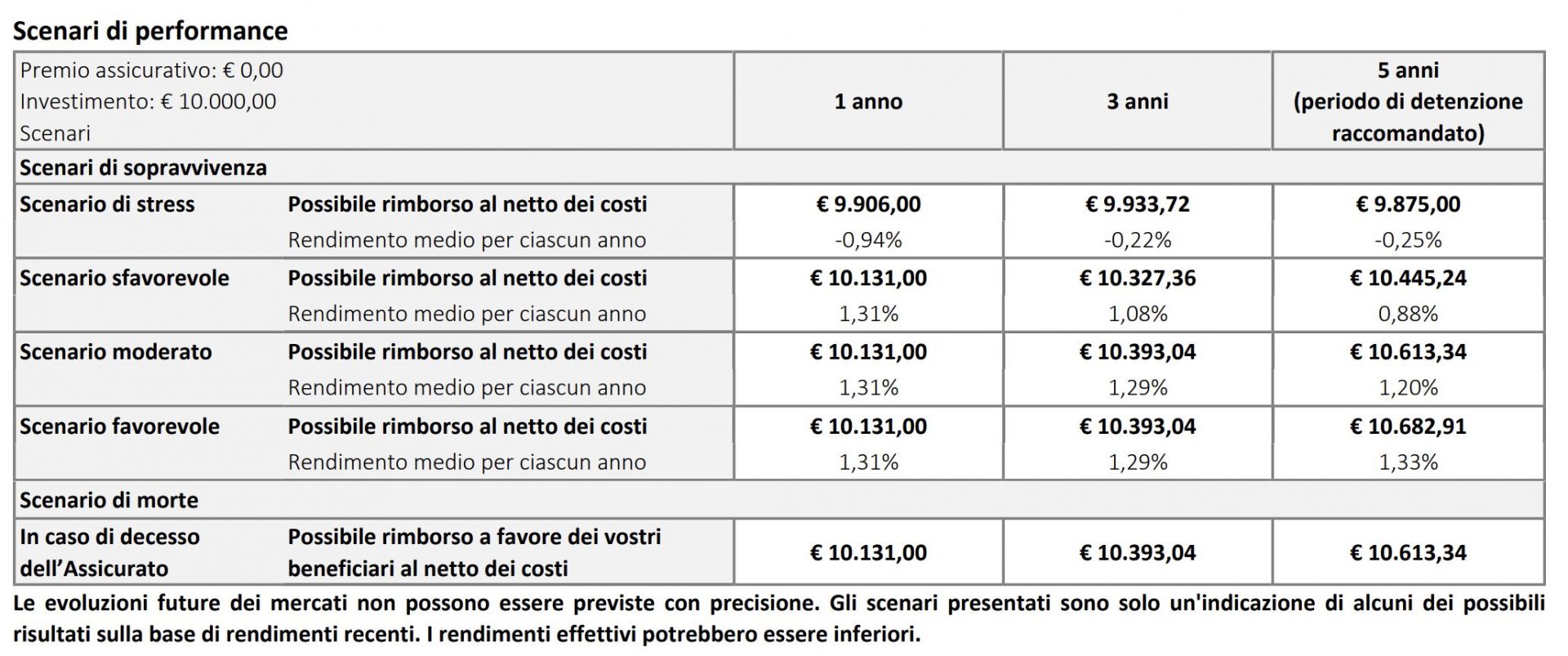

Ti allego qui la tabella che ti aiuterà a capire i vari scenari di rendimento di questo strumento.

Questa tabella mostra gli importi dei possibili rimborsi nei prossimi 5 anni, in scenari diversi, ipotizzando un investimento di 10.000 euro e ricorda che gli scenari presentati mostrano la possibile performance dell’investimento. Possono essere confrontati con gli scenari di altri prodotti.

Inoltre, sappi che tali scenari sono soltanto una stima della performance futura sulla base di prove relative alle variazioni passate del valore di questo investimento e non sono un indicatore esatto.

Costi

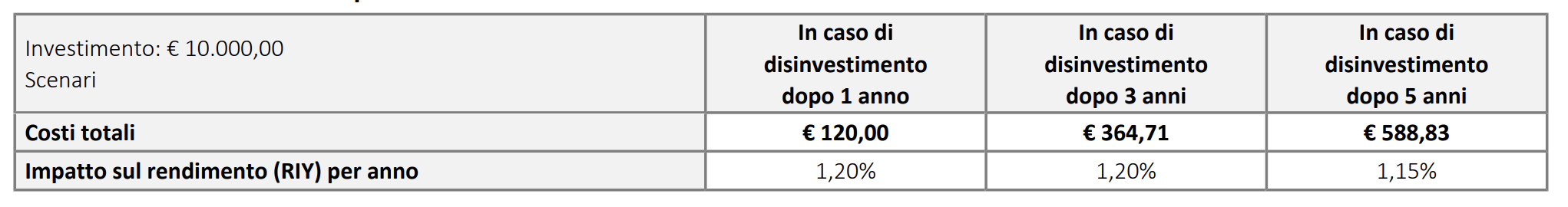

Passiamo ad una parte molto importante da considerare: le spese di tenuta del contratto. Devi sapere che i costi totali hanno un impatto sull’investimento che si traduce in minori rendimenti.

Se partiamo dal presupposto che la Gestione separata non è in grado di realizzare performance brillanti a causa degli strumenti finanziari scelti (obbligazioni e titoli di Stato), ne consegue che l’impatto delle spese sarà incisivo sul rendimento già risicato.

I costi totali tengono conto dei costi una tantum e dei costi ricorrenti. Gli importi riportati in tabella corrispondono ai costi cumulativi del prodotto nei tre periodi di detenzione differenti.

Questi importi si basano sull’ipotesi che siano investiti 10.000 €. Gli importi sono solo stime e potrebbero cambiare in futuro.

Siccome non esistono costi di ingresso e caricamenti sui premi, perciò tutti i tuoi versamenti sono investiti al 100%, né esistono penali sul riscatto, le spese maggiori riguardano i costi sul rendimento della gestione separata.

Infatti, la Compagnia trattiene dal rendimento una parte corrispondente all’1,15%.

Imposte e tasse

Le imposte e le tasse relative al contratto sono a carico del contraente o dei beneficiari e dei loro aventi causa.

Le somme pagate in caso di decesso dell’assicurato sono però esenti dall’imposta sulle successioni.

Inoltre, i capitali percepiti in caso di decesso, in dipendenza di contratti di assicurazione sulla vita a copertura del rischio demografico, sono esenti dall’IRPEF.

Le somme pagate in caso di riscatto sono soggette ad imposta sostitutiva, sulla differenza fra la somma dovuta da Genertellife e l’ammontare dei premi corrisposti dal contraente, pari al 26%. Poiché nella Gestione separata sono presenti titoli di Stato e simili (tassati al 12,50%), tale aliquota potrebbe diminuire in funzione dell’ammontare di tali titoli.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Genertel Deposito Protetto: Opinioni finali

Siamo quasi arrivati alla conclusione dell’analisi della polizza Deposito Protetto di Genertellife. Prima di salutarti voglio però condividere il mio parere di esperto, spiegandoti cosa penso di questi prodotti assicurativi – del resto lo scopo dei miei articoli è quello di sviscerare gli svantaggi nascosti nei contratti.

Deposito Protetto è un prodotto “utile” nella misura in cui permette di tutelare la propria famiglia da eventi drammatici come la morte.

Penso sia una buona cosa coprirsi da questa evenienza, tuttavia credo sia saggio farlo con uno strumento di protezione pura, quindi un’assicurazione temporanea caso morte (TCM).

Meglio non mischiare gli investimenti e la protezione in un solo contratto, difatti, per proteggermi non utilizzo le polizze ibride Ramo I, e per investire mi rivolgo ad altri strumenti.

Come forse già sai, sono a favore della tutela in caso di decesso o invalidità, ma non sono a favore del risparmio gestito e men che meno quando assume le sembianze di un investimento assicurativo, perciò non attiverei mai un contratto come questo. Preferisco di gran lunga occuparmi personalmente dei miei affari. Ne ho parlato ampiamente in altri articoli (tipo questo).

Ti spiego 3 buone ragioni per cui evito un’intera categoria di prodotti:

- Non mi piace delegare ad altri la gestione dei miei affari e dover pagare degli intermediari, senza poi sapere con esattezza come vengono investiti i miei soldi;

- Mi piace disporre dei miei risparmi in libertà, quando mi servono, senza troppi vincoli;

- Disapprovo la modalità di risolvere tutte le esigenze che si hanno in un unico strumento preconfezionato.

Ammettendo che Deposito Protetto è uno dei contratti assicurativi migliori che ho visto finora perché non prevede spese di ingresso e caricamenti sui premi, e non prevede grandi vincoli, resta il fatto che una buona gestione dei soldi deve essere attuata con la consapevolezza che questi strumenti hanno dei pro e dei contro.

Mai delegare a terzi la completa gestione di questioni importanti quali la protezione e il risparmio.

Conclusioni

Spero che la mia recensione ti sia stata di aiuto e ti auguro di fare la scelta migliore per le tue tasche! Se vuoi leggere ancora qualche approfondimento, ti linko queste guide al risparmio personalizzate in base alle fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- REPORT GRATUITO - Hai investito in BTP o stai pensando di farlo? Ecco i RISCHI e Scopri Come Proteggerti al meglio!

Alla prossima!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

4 Commenti

Antonio · 5 Marzo 2024 alle 21:51

Buonasera leggo spesso i tuoi articoli e sono quasi sempre totalmente d’accordo ,mi auguro che mi risponderai sono pensionato 65enne ho una pensione di 2000 euro e visto che la finanza è stata da sempre una passione ho letto/ documentato e ho iniziato poco alla volta ad oggi ho1000 azioni poste in carico a 7,90 850 enel a 5,50 etf csi 300 Cina 300q a 12,30 etf nasdaq 100 70 q a 27 ishares core europa 40 quote a 55 amundi msci emergen. 150 q a 10,5 xmsci acwi esg scrn 70q a 21 +62% piu’ un pac fondo equty innovation +23% ho aiutato le mie figli a comprare casa sono assicurato esclusivamente su infortunio e morte ma mi piacerebbe mettere una cifra LI’ esempio 30,000 euro in modo che se chiudo gli occhi le mie figlie pagano le spese e quel che resta fanno una cena con i nipoti ( hanno gia’ in posta buoni per i minori) di conseguenza per i 30,000 mi era cascato l’occhio su Genertel Deposito Protetto che ne pensi? ciao Antonio

Davide Marciano · 6 Marzo 2024 alle 15:13

Buongiorno Antonio,

grazie per il commento.

Il mio pensiero è espresso in questo articolo e nella guida generale sugli investimenti assicurativi: https://www.affarimiei.biz/investimenti/investire-in-assicurazioni-conviene

Un caro saluto,

Davide Marciano

Maurizio Leone · 13 Febbraio 2019 alle 19:49

Mi è stato detto che con sicuramente protetto posso ritirare la somma versata alla scadenza di un anno ricevendo comunque l’interesse realizzato .

Mi è stato detto che il capitale che si versa non si rischia di perderlo mai anche prima dei dieci anni.

Mi è stato detto che in caso che non ci sia nessun rendimento alla fine dell’anno mio capitale

( € 50.000 ) diminuisce del costo di gestione del 1,6% o 1,4% ma non ho capito su che somma.

Grazie per le risposte

Davide Marciano · 14 Febbraio 2019 alle 9:10

Ciao Maurizio,

il mio parere sul tema l’ho espresso qui: https://www.affarimiei.biz/investimenti/investire-in-assicurazioni-conviene

Per uscire da questi prodotti, la guida è qui: https://www.affarimiei.biz/riscatto-polizza-vita-anticipato/33050

Con 50 mila euro, francamente, puoi fare molto di più che spendere l’1,4-1,6% annuo di costi per ricevere, se va bene, lo stesso tasso d’interesse. Non trovi che siano meglio la mattonella o il materasso? 😉