Amundi Sviluppo Italia: Caratteristiche, Rischi, Costi – Recensione Completa

Amundi Sviluppo Italia (ISIN: IT0005245243) è un fondo comune di investimento a gestione attiva, controllato da Amundi SGR, una società appartenente al Gruppo Crédit Agricole.

Di seguito analizzo le caratteristiche principali del fondo: la politica di investimento, i costi, i rischi e le performance, le modalità di sottoscrizione e la politica di utilizzo dei proventi.

Sono informazioni che puoi verificare tu stesso, consultando il KID e il Prospetto informativo, scaricabili dal sito della SGR.

Se non mastichi il linguaggio finanziario potresti incontrare delle difficoltà nella lettura. Nessun problema, io intendo fornirti tutti i mezzi per poter interpretare correttamente i documenti.

Cominciamo.

In Questo Articolo Si Parla di:

Due parole su Amundi

Amundi Funds appartiene al gruppo Amundi Asset Management che si occupa di investimenti e gestione fondi in Italia e in tutta Europa. A sua volta esso fa parte del Gruppo Crédit Agricole.

La SGR che amministra e gestisce gli investimenti (cioè i comparti) è Amundi Luxembourg SA, con sede legale in Lussemburgo. Gli investitori italiani possono investire nei comparti tenendo presente che il fondo è soggetto alla legislazione fiscale del paese dov’è domiciliato

Caratteristiche del fondo

Amundi Sviluppo Italia è un fondo azionario focalizzato sulle PMI italiane. L’obiettivo principale dell’investimento è ottenere una crescita significativa del capitale.

Il 30% del portafoglio è anche investito in titoli di aziende Large cap, a grande capitalizzazione. La combinazione di titoli con diversa capitalizzazione permette di ottimizzare i profitti e di diluire i rischi connessi a singoli segmenti del mercato.

Il fondo non può essere complessivamento investito in misura superiore al 10% dell’attivo:

- in strumenti finanziari di uno stesso emittente o stipulati con la stessa controparte o con altra società appartenente al medesimo gruppo dell’emittente o della controparte;

- in depositi – inclusi i certificati di deposito – nonché in conti correnti.

Benchmark

Il benchmark di riferimento è composto per il 70% dall’indice FTSE Italia Mid Cap, e per il 30% da FTSE MIB.

Lo stile di gestione è naturalmente attivo, quindi il fondo ha il compito di sovraperformare il Benchmark, e per riuscirci può investire in strumenti finanziari non presenti nell’indice o presenti in proporzioni diverse.

È un fondo PIR

I fondi PIR sono riservati ai risparmiatori interessati a costruire un Piano individuale di risparmio a lungo termine, ossia una forma di investimento incentivata fiscalmente perché a sostegno dell’economia reale italiana.

L’agevolazione consiste nello sgravio fiscale sui redditi da capitale e i redditi diversi; ma per beneficiare dell’esenzione, occorre maturare almeno 5 anni di permanenza nel fondo.

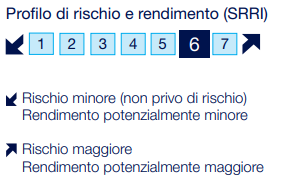

Profilo di rischio

Trattandosi di un investimento completamente azionario, tra l’altro basato principalmente sulle piccole e medie imprese italiane, il livello di rischio/rendimento – che si valuta su una scala da 1 a 7 –, è pari al livello 6, rischio alto.

Ciò vuol dire che si tratta di un prodotto tendenzialmente ad elevata volatilità, adatto soltanto a investitori in grado di sopportare variazioni anche importanti del valore delle quote possedute.

Ciò accade perché lo scopo principale di questo prodotto è la crescita delle aziende italiane e, ovviamente, l’andamento del fondo potrebbe risentire delle dinamiche economiche che interessano l’Italia.

Modalità di sottoscrizione e uscita

Il fondo è di tipo “aperto”, è possibile sottoscrivere delle quote in qualsiasi momento tramite i soggetti collocatori.

La partecipazione può avvenire versando in un’unica soluzione l’importo desiderato (modalità PIC), di minimo 50 €. Oppure versando importi periodici, cioè aprendo un Piano di accumulo del capitale (modalità PAC).

Questa seconda modalità è possibile solo sottoscrivendo le quote di Classe A. Il numero di versamenti periodici è a scelta del sottoscrittore, purché sia compreso tra un minimo di 9 e un massimo di 240 versamenti. L’importo di partenza di ciascuna rata è 50 €.

Quando decidi di uscire dal fondo, devi inviare una richiesta alla SGR (in qualsiasi giorno lavorativo). La Società si occuperà, quanto prima, di rimborsarti il valore delle tue quote.

Utilizzo dei proventi

La politica di distribuzione dei proventi è ad accumulazione, ciò vuol dire che gli utili maturati ogni anno non sono distribuiti ma reinvestiti nel fondo stesso.

Personalmente questa è la modalità che preferisco, ma c’è qualcuno che invece preferisce la distribuzione periodica dei proventi.

Costi

Ovviamente la permanenza nel fondo non è priva di costi. Le spese a carico degli investitori, dirette e indirette, sono molto importanti perché riducono il rendimento complessivo dell’investimento.

Il prospetto delle spese è il miglior strumento di confronto tra due e più fondi, perché ti permette di scegliere il più remunerativo – a parità di portafoglio e profilo di rischio.

Il fondo presenta 2 regimi commissionali, differenti per le quote di Classe A e quelle di Classe B. Vediamoli entrambi.

Quote di Classe A:

- Spesa di sottoscrizione, massimo il 2,00% del capitale investito;

- Spesa di rimborso non presente;

- Spese correnti pari all’1,91%, percentuale prelevata annualmente dal fondo;

- Spese di performance annuali, corrispondenti al 15% della differenza positiva tra la performance realizzata dal fondo e quella realizzata dal benchmark.

Quote di Classe B:

- Spesa di sottoscrizione non presente;

- Spesa di rimborso, massimo il 2,1% del valore rimborsato;

- Spese correnti pari all’2,18%, percentuale prelevata annualmente dal fondo;

- Spese di performance non previste.

Il profilo commissionale delle quote di Classe B non penalizza il capitale iniziale, che quindi è completamente investito. Non applica nemmeno costi di performance, perciò l’extra-rendimento non si riduce per effetto delle spese.

Di contro, le spese correnti sono decisamente più alte rispetto al profilo commissionale delle quote di Classe A. E al momento del disinvestimento si rende quello che non è stato sborsato inizialmente. Ovviamente la SGR non regala nulla.

Opinioni di Affari Miei su Amundi Sviluppo Italia

Veniamo alla questione finale: conviene o no sottoscrivere questo fondo?

Trattandosi di un fondo azionario, è da sottoscrivere solo in presenza di un’elevata propensione al rischio e, soprattutto, richiede un’adeguata diversificazione del portafoglio.

Non puoi concentrare tutta la tua attività d’investitore sul mercato azionario italiano. Non ti conviene. Questo fondo non è abbastanza diversificato sul piano geografico e nemmeno su quello settoriale.

Vuol dire legare il futuro dei tuoi soldi al destino delle PMI italiane, senza una buona spartizione del rischio su più mercati e attività.

Dopodiché, la convenienza di investire in un paniere simile è relativa. Posso solo dirti che, se non hai davanti un orizzonte temporale sufficientemente lungo, non ti conviene sottoscrivere il fondo.

Personalmente preferisco puntare ai panieri azionari globali, che trovo molto più solidi, equilibrati e meno rischiosi.

Questo è quello che farei io, ma in realtà non ho mai investito nei fondi comuni a gestione attiva, per tutta una serie di motivi.

I fondi a gestione attiva non mi piacciono

Trovo che la categoria presenta molti difetti:

- Costi di gestione troppo alti. Sul mercato esistono fondi passivi (gli ETF) che costano anche solo lo 0,2% annuo e non hanno spese di sottoscrizione;

- Scarsa trasparenza. Preferisco investire in fondi a gestione passiva perché si limitano a seguire un indice di riferimento senza strategie discrezionali, così sono sicuro della direzione del mio investimento;

- Conflitto di interessi bancario. La stragrande maggioranza dei fondi a gestione attiva è venduta da società facenti capo a gruppi bancari. In pratica i distributori e i gestori sono la stessa cosa, c’è un conflitto di interesse evidente;

- Scarsa liquidità. Non tutti i fondi a gestione attiva sono quotati sui mercati regolamentati. Ciò vuol dire che per vendere devi passare per forza tramite la banca mentre se investi negli ETF puoi vendere in qualsiasi momento.

Come puoi vedere, i fondi comuni a gestione attiva hanno una serie di punti critici che, se non opportunamente compresi, tendono poi a penalizzare l’investitore, in un modo o nell’altro.

Nel caso in cui non ti fosse chiaro la parte dei costi, ti consiglio di scaricare il nostro report gratuito in cui spieghiamo come i costi dei fondi stiano costando miliardi di euro agli italiani senza che questi ultimi si rendano conto della reale importanza dell’argomento.

Prima di investire definisci i tuoi obiettivi

Se credi di non capire nulla di investimenti e ti stai interessando a questo prodotto perché te l’hanno proposto in banca, ti consiglio di ragionarci seriamente, perché stai comprando una cosa che potresti non aver capito, con tutte le conseguenze del caso.

Sei sicuro che il prodotto si inserisca bene nella tua strategia?

Se hai dei dubbi, devi fare un passo indietro e ridefinire i tuoi obiettivi. E se non hai proprio una strategia d’investimento, è ancora peggio: ti mancano le fondamenta e ciò potrebbe minare il tuo percorso, non solo con questo prodotto ma in generale.

Conclusioni

In questo articolo abbiamo analizzato il fondo Amundi Sviluppo Italia. Ora possiedi gli elementi per fare una scelta responsabile.

Leggi anche le guide per i neo investitori, specifiche per tutte le fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti