AcomeA PMItalia ESG, Tutto sul Fondo Comune di Investimento: Costi, Rischi e Rendimenti

AcomeA PMItalia ESG è un fondo comune di investimento a gestione attiva, commercializzato e amministrato da AcomeA SGR, un’importante società di gestione del risparmio che probabilmente conosci.

Siccome scegliere il fondo da sottoscrivere non è questione di pochi minuti –almeno non dovrebbe esserlo –, ti propongo una semplice ma utile guida alla comprensione del prodotto.

Le informazioni chiave, che ti servono per giudicare la convenienza dell’investimento, si trovano all’interno del KIID, del Prospetto e del Regolamento del fondo, ma bisogna sapere cosa guardare.

Alla fine, la convenienza di un prodotto è relativa, la riuscita dell’investimento potrebbe anche non dipendere da te. Ciò che conta davvero è trovare uno strumento coerente con le tue caratteristiche e i tuoi obiettivi, perché l’errore più grande è investire a casaccio.

Oggi infatti vedremo le caratteristiche del fondo, i suoi costi e i rischi, i rendimenti, e infine troverai anche le mie opinioni a riguardo.

Buona lettura.

In Questo Articolo Si Parla di:

Due parole su AcomeA SGR

Prima di analizzare il fondo in questione nel dettaglio, vediamo chi è AcomeA SGR.

AcomeA SGR è una società di gestione del risparmio, attiva negli investimenti. Essa nasce dall’esperienza e dall’iniziativa di un gruppo di gestori e di imprenditori che hanno alle spalle una lunga esperienza nel settore.

Si tratta di una società indipendente dai gruppi bancari, e proprio per questo motivo possono garantire la totale assenza di conflitti di interessi.

La gestione dell’investimento avviene con un attento processo di analisi e di valutazione del rischio, che non va evitato, quanto piuttosto gestito.

Inoltre, dal 2021 AcomeA aderisce in qualità di Premium Partner al programma #SustainableFinance di Borsa Italiana.

Profilo del fondo

Scopriamo qual è la politica di investimento di AcomeA PMItalia ESG.

Si tratta di un fondo PIR azionario che attua una politica d’investimento rispettando le caratteristiche, le limitazioni e i divieti previsti dalla legge 11 dicembre 2016 n.232 sui piani individuali di risparmio.

Si tratta quindi di un fondo domestico che investe almeno il 70% dell’attivo in strumenti finanziari di natura azionaria di società italiane, che abbiano qualsiasi capitalizzazione e che operino in tutti i settori economici. Inoltre almeno il 25% della quota deve essere indirizzato a strumenti finanziari emessi da imprese diverse da quelle comprese nell’indice FTSE MIB e almeno il 5% della quota deve essere indirizzato a strumenti finanziari di imprese diverse da quelle inserite negli indici FTSE MIB e FTSE Mid Cap della Borsa Italiana o in indici equivalenti di altri mercati regolamentati.

L’obiettivo del fondo è la crescita del capitale investito, seguendo le linee guida che sottostanno all’integrazione dei criteri ESG.

Le aziende con maggiore peso sono: Telecomi Italia (7,66%); Leonardo Spa (5,22%); Biesse (3,56%); Enel (3,47%); Fine Food & Pharma (3,46%); Tinexta Spa (2,30%); Takeoff Spa (2,20%); Pozzi Milano (1,89%); Reply (1,88%); OVS (1,74%); Iren (1,72%); EL.EN (1,66%); Zignago vetro (1,57%); ISCC Fintech (1,56%); Sesa (1,56%); Aquafil (1,40%); Nexi (1,40%); Davide Campari (1,33%); Italian Sea Group (1,33%); e Cementir Holding (1,29%).

I settori economici più rilevanti sono quello industriale (18,55%), tecnologico (13,88%), dei beni di consumo (13,09%), della finanza (11,40%), dell’health care (8,56%), delle telecomunicazioni (8,25%), dei beni di consumo (8,04%), delle utilità (6,47%), dei materiali (2,17%) e del petrolio (1,75%).

Il parametro di riferimento (benchmark) scelto dal fondo per misurare il profilo di rischio/rendimento atteso è l’indice Refinitiv Italy Total Return Local Currency Index.

Siccome lo stile di gestione è attivo, la SGR non segue fedelmente l’andamento del benchmark, ma può adottare strategie di investimento mirate a realizzare risultati migliori rispetto al mercato, con un grado di discrezionalità rispetto al benchmark rilevante.

L’obiettivo del gestore è accrescere il capitale in modo significativo, per fare ciò il fondo ha una prospettiva di investimento di lungo periodo e un livello di esposizione al rischio decisamente alto.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Profilo di rischio e rendimento

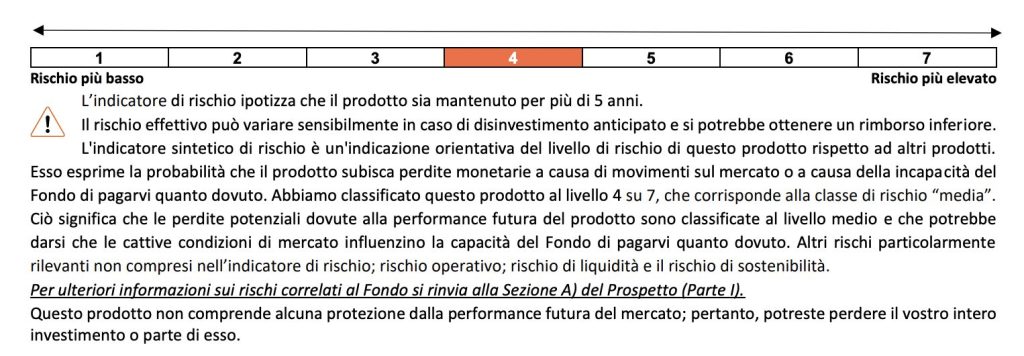

A proposito di rischio… diamo un’occhiata all’Indicatore sintetico di rischio/rendimento. Si tratta di una scala, abbastanza approssimativa, che classifica il fondo in base alla volatilità storica e alla redditività potenziale.

Ti serve principalmente per inquadrare, rispetto alla moltitudine di fondi, quanto è rischioso investire con AcomeA PMItalia ESG.

Il fondo si posiziona alla categoria 4 su una scala di valori che va da 1 a 7 (rispettivamente rischio minimo e rischio massimo). Pertanto il livello di rischio/rendimento è medio.

Classi di quote: le differenze

È piuttosto comune che le quote dei fondi siano suddivise in più categorie dette “classi”. Una classe può differenziarsi dalle altre per modalità di sottoscrizione, profilo tariffario e destinazione dei proventi.

AcomeA PMItalia ESG è suddiviso in:

- Quote di Classe A1 e A2, quote standard sottoscrivibili tramite PIC e PAC;

- Quote di Classe P1 e P2, finalizzate all’investimento nei Piani Individuali di Risparmio a lungo termine (PIR), che godono di un trattamento fiscale di favore;

- Quote di Classe Q2, riservate all’acquisto sul mercato di Borsa Italiana, ATFund, dedicato alla negoziazione dei fondi aperti;

- Quote di Classe A5 e P5, che permettono di ottenere il rimborso totale o parziale in qualsiasi giorno lavorativo.

Modalità di sottoscrizione

Le quote di Classe A1 e A2 possono essere sottoscritte mediante versamento in un’unica soluzione (PIC) o mediante adesione ai piani di accumulo del capitale (PAC).

L’importo minimo per il PIC è di 100 euro, con il PAC puoi fare versamenti rateali di minimo di 50 euro.

Le quote PIR sono invece soggette a specifiche modalità di entrata e investimento. Per saperne di più leggi questo articolo: “Piani Individuali di Risparmio: Conviene Investire?”.

Infine, le quote A1-P1 si differenziano dalle quote e A2-P2 perché le prime sono riservate a chi entra nel fondo con la mediazione della SGR o della banca, che verificano l’adeguatezza del profilo del cliente rispetto allo strumento di investimento.

Le seconde sono riservate ai clienti che entrano nel fondo in modalità “execution only”: la SGR o la banca si limitano alla semplice trasmissione dell’ordine senza effettuare la verifica di adeguatezza. Godono di un regime commissionale agevolato.

Modalità di disinvestimento e utilizzo dei proventi

Le quote di Classe A1, A2, A5, P1, P2 e P5 possono essere rimborsate dalla SGR in qualunque momento, su richiesta scritta del cliente. Il rimborso può essere totale o parziale, a seconda delle esigenze. La cifra rimborsata viene calcolata sulla base del valore unitario della quota in quel giorno.

Tutte le classi sono ad accumulazione dei proventi, per cui gli utili maturati sono reinvestiti nel patrimonio del fondo.

Prospetto dei costi

Chiaramente la permanenza nel fondo ha un costo. La SGR deve giustamente ripagarsi del lavoro di amministrazione e gestione delle attività del fondo.

Alle volte, i costi possono penalizzare gravemente il rendimento, ecco perché ti consiglio di scegliere il fondo che ti costa meno, a parità di rischi e tipologia di portafoglio.

Mettiamo a confronto i costi delle varie classi di quote:

- Le quote A1 e P1 sono gravate da spese di sottoscrizione una tantum e spese per il disinvestimento; queste spese, calcolate sul totale del capitale, possono arrivare fino ad un massimo del 4%;

- Le spese correnti prelevate dal fondo ogni anno includono gli oneri di gestione e altre spese che incombono sul fondo. Le percentuali variano in base alla classe di quote: quote A1 e P1: 2,01%; quote A2: 0,86%; quote P2: 0,90%; quote Q2: 0,80%, quote A5 e P5: 1,61%;

- Commissione di overperformance pari al 20% della differenza positiva tra l’aumento di valore della quota e la variazione percentuale del benchmark nel medesimo periodo.

Come vedi, i profili tariffari delle classi A1 e P1 sono decisamente sconvenienti. Il 4% di spese di sottoscrizione è altissimo, si mangia subito una grossa fetta del capitale versato, ancor prima che sia investito.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Performance passate

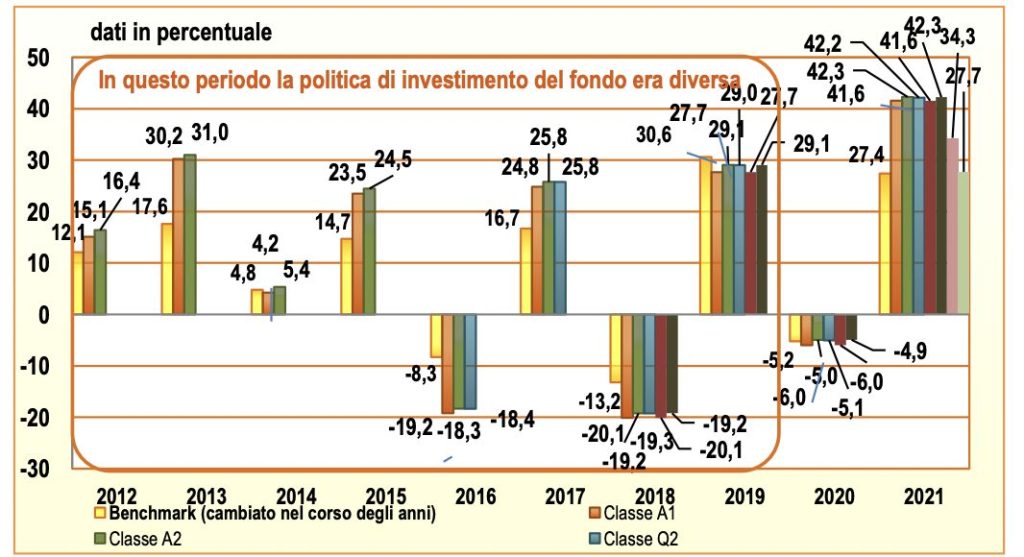

All’interno del KIID trovi sempre il grafico delle performance passate. A cosa ti serve guardare i risultati storici?

Non ti serve a capire se il fondo renderà in futuro, perché le performance passate non sono indicative di quelle che verranno. Piuttosto ti è utile a verificare l’operato della gestione, se negli anni è stato efficiente nel raggiungere gli obiettivi, anche in relazione al benchmark.

I risultati registrati includono le spese correnti, l’eventuale commissione di performance e i costi di transazione, perciò il rendimento è diverso in base alla classe di quote.

Le classi A2 (in verde) e Q2 (in blu) hanno difatti reso di più rispetto alla Classe A1 (in arancione). Riguardo alle classi P1 e P2 non si hanno dati sufficienti poiché sono operative solo dal 2018.

Invece, non sono calcolate le spese di ingresso, quindi parti dal presupposto che al tuo capitale iniziale potresti dover togliere un eventuale 4% – fin dall’inizio avrai una cifra più bassa di quanto versato.

Tralasciando l’impatto delle spese sul rendimento, possiamo constatare che il fondo è riuscito, in diversi casi, a realizzare performance migliori del benchmark (in giallo).

Tuttavia, l’investimento è molto volatile, i risultati non sono mai costanti e quando i fondo va in negativo lo fa di parecchi punti percentuali.

Se intendi investire in questo paniere devi essere in grado di sopportare i continui sali e scendi. Se sei debole di stomaco è meglio per te orientarti verso un fondo che ha rendimenti più costanti da un anno all’altro.

Opinioni di Affari Miei sul fondo AcomeA PMItalia ESG

Alla luce di tutte le informazioni raccolte, conviene o non conviene investire nel fondo azionario italiano?

Personalmente non investo nei fondi comuni a gestione attiva, perché non sono adeguati alle mie esigenze come ho raccontato tante volte. Prediligo solitamente un’altra strategia, e spesso e volentieri mi oriento su strumenti più semplici e con costi di gestione più bassi, quali gli ETF, ovvero i fondi a gestione passiva. Se vuoi approfondire, puoi leggere questa guida.

Tuttavia, ogni strumento ha i suoi pro e contro, può essere utile per alcuni risparmiatori ed essere svantaggioso per altri.

Ma come si fa a scegliere senza commettere errori?

Quando investire e quando non farlo

Anzitutto, devi raccogliere tutte le informazioni sul fondo che abbiamo analizzato: politica di investimento, stile di gestione, profilo di rischio/rendimento, modalità di entrata e utilizzo dei proventi, oneri e spese.

Se le caratteristiche di AcomeA PMItalia ESG corrispondono alle tue richieste, ovvero se il tuo orizzonte temporale, il tuo profilo di rischio e le tue aspirazioni di guadagno sono coerenti con quelle dichiarate nel KIID, allora questo fondo è ipoteticamente adeguato.

Devi anche chiederti se ti interessa investire sul mercato azionario italiano e perché. Magari hai già in portafoglio altri investimenti, e un paniere di titoli di società italiane è proprio quello che ti serve.

Se invece stai andando un po’ a sentimento dovresti considerare che un paniere non troppo diversificato, sul piano geografico e settoriale, è più rischioso.

Infine devi valutare l’impatto dei costi sul rendimento. A parità di portafoglio e di livello di rischio/rendimento, devi trovare il prodotto che ti costa di meno, altrimenti non ha senso.

Onestamente sono un po’ scettico riguardo a questo fondo, su cui può gravare anche un 4% di spese di sottoscrizione, che è tantissimo. Il profilo commissionale delle quote di Classe A2 e P2 è più conveniente, ma investire senza la consulenza della banca può essere rischioso per alcuni.

Fatte queste considerazioni lascio a te il giudizio finale.

La formazione ha precedenza su tutto

Il mio consiglio è di non buttarti su un prodotto senza sapere cosa stai facendo. Prima della scelta dello strumento ci deve essere la definizione della strategia.

Senza la definizione dei tuoi obiettivi, e senza un’adeguata pianificazione, non andrai molto lontano, anzi, rischierai di fare scelte sbagliate.

Per poter investire in modo consapevole, senza dipendete dalle banche e dai consulenti, quello che ti occorre è un minimo di formazione finanziaria.

Conclusioni

La formazione sta a monte. Studiare e informarti è un investimento che fai per te stesso, che ti renderà libero di gestire i tuoi soldi nella maniera più idonea, senza lasciarti ammaliare da soluzioni facili, senza che siano gli altri a decidere per te.

Se non sai da dove iniziare puoi appoggiarti alle risorse che rendo disponibili su Affari Miei:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Non mi resta che salutarti e sperare che investirai sulla tua formazione.

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti