Piani Individuali Pensionistici Aviva: Caratteristiche e Opinioni

Nella recensione di oggi analizzo i piani individuali pensionistici (PIP) collocati da Aviva Life. Ho deciso di scrivere questo articolo poiché i PIP sono tra i contratti assicurativi più venduti dalle compagnie, quindi oggi vedremo i PIP Aviva Life.

La ragione è che il problema pensione in Italia preoccupa tutti. In molti sentono la necessità di costruirsi una rendita futura alternativa che potrà garantire un tenore di vita adeguato anche durante la vecchiaia.

Aderire al sistema di previdenza complementare sembra la soluzione più ovvia ma non è detto che sia anche la più conveniente. Siamo davanti ad una categoria di prodotti assicurativi che deve essere analizzata nel dettaglio, ed è proprio quello che intendo fare oggi, focalizzandomi sull’offerta di Aviva.

I piani individuali di Aviva Life sono la soluzione giusta per te? Scoprilo leggendo l’articolo!

In Questo Articolo Si Parla di:

Due parole introduttive sulla Società

Il PIP è un contratto che vincola i tuoi risparmi per moltissimi anni perciò è importante che a custodirli e investirli sia una compagnia solida e affidabile, in grado di darti delle garanzie anche sul lungo periodo.

Lo sapevi che Aviva è una storica compagnia assicurativamultinazionale britannica nonché il maggiore assicuratore del Regno Unito?

E con oltre 300 anni di esperienza e circa 33 milioni di clienti sparsi in 16 paesi è anche uno dei principali player a livello internazionale.

Il marchio Aviva è presente in Italia nelle vesti di Aviva Italia Holding S.p.A. che conta una rete di oltre 500 agenzie e accordi di partnership con importanti gruppi bancari italiani, come Unicredit, UBI Banca e Fineco.

Dal 1 ottobre 2021 Allianz ha acquistato Aviva, che ha cambiato anche la propria denominazione in Allianz Viva S.p.A., quindi potrebbe essere che alcuni tuoi prodotti siano adesso sotto questa società.

I piani pensionistici individuali comportano dei rischi?

Occupiamoci subito di un aspetto molto importante: la sicurezza. Si corrono dei rischi a sottoscrivere un prodotto previdenziale? La risposta è sicuramente affermativa ma bisogna sottolineare che il livello di rischiosità varia da un prodotto all’altro.

Facciamo chiarezza: i contratti in oggetto richiedono che tu versi alla compagnia dei contributi in denaro per diversi anni, soldi che verranno convertiti in quote di uno o più fondi pensione collegati al contratto e che raccolgono i versamenti di tutti gli aderenti.

Il patrimonio dei fondi è poi investito in strumenti finanziari di varia natura secondo la politica d’investimento adottata: più azionaria o più moderata. Ciò permetterà di far crescere sul lungo periodo i capitali degli aderenti, ma in questo modo i tuoi risparmi saranno esposti ai normali rischi finanziari.

Il rischio principale riguarda la possibile variazione in negativo del valore del patrimonio del fondo a seguito delle oscillazioni del prezzo dei titoli in cui esso è investito, un rischio interamente a tuo carico!

La posizione pensionistica che potrai raggiungere non è data per certa, dipenderà in parte dall’andamento dei mercati e dal tipo di gestione finanziaria utilizzata dal fondo o fondi da te scelti.

In genere i PIP permettono di scegliere una combinazione di investimento adeguata al proprio profilo di rischio/rendimento. Alcuni contratti sono improntati più sulla conservazione del capitale mentre altri più su obbiettivi di crescita, è importante scegliere quello più in linea con le tue necessità.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Come funzionano i Piani Individuali Pensionistici?

Tutti i piani individuali pensionistici permettono di beneficiare di una previdenza complementare attraverso un contratto assicurativo sulla vita. Il contratto prevede la costruzione di un capitale attraverso l’investimento nei mercati finanziari dei risparmi via via accantonati.

Questi contratti seguono uno schema ricorrente, si dividono in due fasi:

- Una prima fase di accumulo nel corso della quale il cliente versa i contributi alla compagnia che li converte in quote dei fondi pensione;

- Una seconda fase di erogazione della prestazione pensionistica che parte dal momento in cui l’aderente raggiunge l’età pensionabile (e avendo maturato almeno cinque anni di partecipazione a forme pensionistiche complementari). Questa fase dura per tutto il resto della vita del cliente.

La contribuzione

Come si articola la contribuzione? Anzitutto può avvenire in 3 maniere:

- Se sei un lavoratore dipendente, il finanziamento può essere attuato mediante il conferimento del TFR ed eventualmente del contributo del datore di lavoro. Ho scritto apporta un approfondimento per chiarire se sia meglio destinare il TFR alla pensione integrativa oppure se lasciarlo in azienda;

- Se sei un lavoratore autonomo o un libero professionista, il finanziamento è completamente a tuo carico;

- Se non sei titolare di reddito di lavoro o d’impresa, il finanziamento può essere attuato da te o dai soggetti che ti hanno fiscalmente a carico.

Erogazione della pensione complementare

Normalmente la prestazione previdenziale viene pagata dalla compagnia in forma di rendita vitalizia che quindi si protrae per tutta la vita del cliente, ma vedremo in seguito che ci sono anche delle eccezioni.

L’entità del montante finale non è predeterminata e dipende da una serie di fattori:

- L’importo totale dei contributi versati;

- La continuità dei versamenti;

- La durata della fase di accumulo;

- L’incidenza dei costi;

- I rendimenti ottenuti dai fondi pensionistici;

- L’età dell’aderente – maggiore è l’età all’inizio della fase di erogazione, più elevato è l’importo della pensione complementare percepita dallo stesso.

Fatte queste premesse entriamo nel dettaglio dell’offerta di Aviva Life. Attualmente la Società propone 2 piani pensionistici per i nuovi aderenti:

- Aviva Top Pension;

- Aviva Valore Integrativo (ex “Aviva Valore Futuro”).

Analizziamo entrambi.

Aviva Top Pension

Aviva Top Pension ti dà la possibilità di scegliere l’investimento più adatto alle tue esigenze attraverso la combinazione di 4 fondi pensione più una gestione separata a capitale garantito.

L’ammontare della contribuzione è a tua scelta, può essere annuale o frazionabile in rate mensili, e durante l’anno si possono effettuare versamenti aggiuntivi.

Hai inoltre la possibilità di variare la frequenza e l’importo della contribuzione e sospendere i versamenti quando vuoi, per poi riprenderli in un secondo momento, se lo vorrai e senza penalizzazioni.

La posizione individuale può sempre essere riscattata durante la fase di accumulo, se avessi la necessità di attingere ai tuoi risparmi per qualsiasi motivo.

In alternativa al riscatto puoi fare richiesta di pagamenti anticipati o di una rendita anticipata, ma solo se sussistono determinate condizioni stabilite dal regolamento.

E dopo 2 anni puoi chiedere di trasferire la tua posizione individuale ad un’altra forma pensionistica complementare.

Se accade che l’aderente passa a miglior vita durante la fase di accumulo, la posizione maturata non va persa ma viene riscossa dai beneficiari o dai suoi eredi, maggiorata di una percentuale calcolata in base all’età al momento del decesso (capitale caso morte aggiuntivo), secondo lo schema qui sotto:

- Età fino a 39 anni: maggiorazione del 5,0%;

- Età da 40 a 54 anni: + 2,0%;

- Da 55 a 64 anni: + 1,0%;

- Da 65 anni in poi: maggiorazione dello 0,2%.

Il capitale caso morte aggiuntivo non può comunque essere superiore a 50.000 euro.

Tipologie di rendita

Aviva Life eroga il montante accumulato in forma di rendita vitalizia rivalutabile pagabile in rate annuali, oppure sotto forma di capitale fino al 50% del totale, il resto viene erogato comunque in forma di rendita.

Chi decide per la rendita vitalizia ha la possibilità di scegliere altre opzioni:

- Rendita reversibile: consiste sempre in una rendita annua vitalizia rivalutabile ma in caso di decesso del cliente essa continua ad essere erogata in favore di un altro soggetto designato. In questo modo non c’è il rischio di perdere il capitale maturato a causa della morte precoce dell’aderente.

- Rendita certa e poi vitalizia: questo tipo di rendita assicura il pagamento della prestazione per un tot di anni (5 o 10 anni), a prescindere dal fatto che l’aderente possa venire a mancare. Se dopo questa prima fase il cliente è ancora vivo allora la rendita si trasforma in vitalizia e si estingue naturalmente al momento del decesso.

Fondi pensione

Aviva Top Pension propone le seguenti scelte d’investimento:

- Scelta Garantita: i versamenti sono investiti nella gestione separata “GEPI” a capitale garantito;

- Scelta Guidata: una combinazione tra fondi interni assicurativi azionari e obbligazionari e la gestione separata GEPI.

- Scelta Libera: qualora si ritenga che le caratteristiche di una sola scelta di investimento non siano adeguate rispetto alle proprie esigenze, si può ripartire i contributi in una combinazione tra Scelta Garantita e Scelta Guidata, oppure optare per uno solo tra i fondi collegati al contratto (Aviva PIP Azionario, Aviva PIP Obbligazionario, Aviva PIP Bilanciato, Aviva PIP Flessibile).

Trovi maggiori dettagli sui fondi e sulla gestione separata all’interno della documentazione inerente al prodotto.

Costi di Aviva Top Pension

Il PIP comporta una serie di costi a tuo carico durante la fase di accumulo, costi che, a lungo andare, causano una diminuzione della tua posizione individuale.

Una prima voce di costo riguarda il caricamento applicato a tutti i contributi versati, pari al 2,00% della cifra del singolo versamento. Sono esclusi gli importi di TFR e i contributi datoriali.

Dal rendimento dei fondi è poi trattenuta, a titolo di spesa, una percentuale su base annua, calcolata e prelevata dal patrimonio con cadenza giornaliera.

Ogni fondo ha un costo diverso, come segue:

- Aviva Pip Azionario: 2,00%;

- Aviva Pip Obbligazionario: 1,50%;

- Aviva Pip Bilanciato: 1,85%;

- Aviva Pip Flessibile: 1,70%.

Dal rendimento della gestione separata GEPI viene sottratto l’1,00% in misura fissa, con cadenza annua, se il rendimento non è superiore al 3,30%. Se invece supera il 3,31% allora aumenta anche la percentuale di caricamento. Insomma, questo schema penalizza il rendimento: oltre il 4,00% la decurtazione sale a 1,20%.

Altre spese riguardano l’esercizio di prerogative individuali:

- Richiesta di anticipazioni: 25,00 €;

- Richiesta di trasferimento della posizione personale ad altra forma pensionistica complementare: 30,00 €;

- Richiesta della rendita integrativa temporanea anticipata: 5,00 € ad ogni singola rata trimestrale.

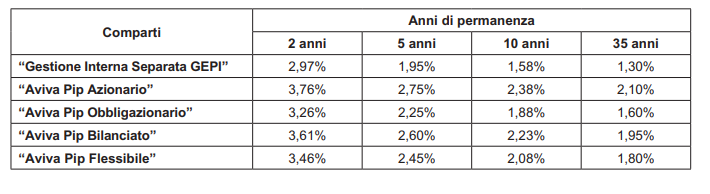

Per capire meglio l’impatto dei costi ti mostro l’indicatore sintetico (ISC), che è una stima del costo annuo in % relativo alla posizione individuale maturata facendo riferimento a un virtuale contributo annuo di 2.500 € e ipotizzando un tasso di rendimento annuo del 4%:

Aviva Valore Integrativo

Adesso passiamo ad Aviva Valore Integrativo, un piano individuale pensionistico che presenta le stesse caratteristiche di base del precedente:

- Contribuzione definibile dal cliente con possibilità di variare nel tempo;

- Possibilità di esercitare il riscatto e chiedere anticipazioni;

- Possibilità di chiedere il trasferimento della propria posizione individuale ad un’altra forma pensionistica complementare;

- Scelta libera fra diverse tipologie di rendita vitalizia oppure opzione pagamento in forma di capitale (50%);

- Capitale caso morte con maggiorazione da liquidare agli eredi in caso di premorienza del cliente durante la fase di accumulo.

L’investimento è invece articolato su 5 linee diverse, che vedono una combinazione di fondi interni (Aviva Previdenza Equity, Aviva Pip Azionario, Aviva Pip Obbligazionario, Aviva Pip Bilanciato, Aviva Pip Flessibile) e la gestione separata GEPI.

Se scegli una linea di investimento più azionaria i rendimenti potenziali sul lungo periodo saranno maggiori, ma dovrai sopportare anche ampie oscillazioni di valore, magari in negativo.

Se opti invece per una linea più prudente avrai un investimento più tranquillo e con meno sorprese, ma anche con rendimenti più bassi.

Costi di Aviva Valore Integrativo

I prospetto dei costi ricalca bene o male quanto già visto nel PIP precedente. Variano però alcune voci.

Il caricamento applicato a ogni contributo versato è più alto, pari al 4,00% del singolo versamento. Sono esclusi gli importi di TFR e i contributi datoriali.

Dal rendimento dei fondi è trattenuta a titolo di spesa la percentuale su base annua, calcolata e prelevata dal patrimonio con cadenza giornaliera, come segue:

- Aviva Previdenza Equity: 2,25%;

- Aviva Pip Azionario: 2,00%;

- Aviva Pip Obbligazionario: 1,50%;

- Aviva Pip Bilanciato: 1,85%;

- Aviva Pip Flessibile: 1,70%.

La percentuale su base annua decurtata dal rendimento della gestione separata GEPI è fissa e pari all’1,20%.

Le spese per l’esercizio delle prerogative individuali sono le medesime vite nel precedente piano tariffario.

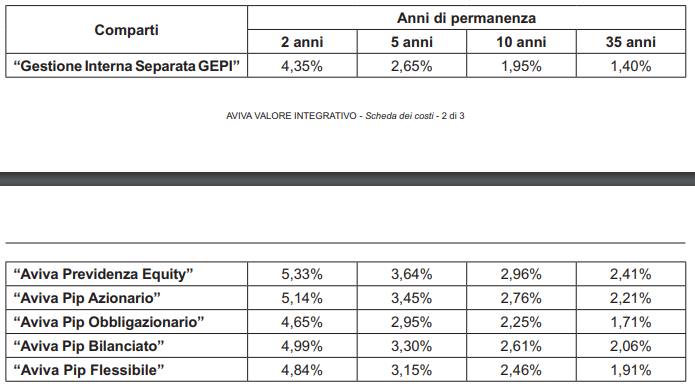

Di seguito ecco l’indicatore sintetico dei costi riferito ad Aviva Valore Integrativo:

Confrontando questa tabella con quella precedente puoi constatare che c’è un aumento dell’incidenza dei costi in questo secondo prodotto.

Rendita integrativa temporanea anticipata

Prima ho nominato la rendita integrativa temporanea anticipata, ma di cosa si tratta?

In situazioni eccezionali tutti i PIP permettono di fare richiesta della RITA, cioè della liquidazione precoce dell’intera posizione individuale (o di una parte di essa), in rate mensili o trimestrali, fino al conseguimento dell’età anagrafica prevista per la pensione di vecchiaia.

È necessario aver maturato almeno 5 anni di partecipazione a forme di previdenza complementare, dopodiché si può farne richiesta in questi casi:

- Cessazione dell’attività lavorativa a 5 anni dalla pensione di vecchiaia e con almeno 20 anni di contributi;

- Cessazione dell’attività lavorativa e conseguente inoccupazione per un periodo superiore a 24 mesi, con solo 10 anni rimanenti al raggiungimento della pensione.

Richiesta di anticipazione, riscatto e trasferimento

Chiariamo anche il funzionamento di questi optional del contratto a cui ho accennato nel corso della recensione: anticipazioni, riscatto e trasferimento.

L’aderente ha facoltà in certi casi di richiedere un’anticipazione della posizione personale (durante la fase di accumulo). L’anticipazione può riguardare fino al 75% di quanto maturato per far fronte a spese sanitarie di particolare gravità che possono riguardare anche il coniuge e i figli.

Dopo almeno 8 anni è possibile richiedere un’anticipazione fino al 75% anche per l’acquisto della prima casa di abitazione, per sé o per i figli, o per affrontare delle spese di ristrutturazione.

Un’anticipazione pari solo al 30% è concessa per assolvere ad altre esigenze di carattere personale.

Il riscatto consiste invece nella possibilità di riscuotere anticipatamente la propria posizione personale, in tutto o in parte, e in determinate circostanze.

Il riscatto parziale ti permette di riscuotere fino al 50% della tua posizione personale in caso di mobilità, cassa integrazione o cessazione dell’attività lavorativa che comporta l’inoccupazione per un periodo compreso tra i 12 e i 48 mesi.

Il riscatto totale ti permette di riscuotere tutta la posizione maturata e di estinguere definitivamente il contratto con la Compagnia. Puoi farne richiesta se si verifica l’invalidità permanente che compromette o annulla l’attività lavorativa, oppure in caso di cessazione dell’attività lavorativa che comporti l’inoccupazione per un periodo di tempo superiore ai 48 mesi.

Non sono previste spese in caso di riscatto totale o parziale e neppure penalizzazioni.

In ultimo, il trasferimento comporta lo spostamento della propria posizione individuale verso un’altra forma pensionistica complementare alla sola condizione che siano trascorsi almeno 2 anni di permanenza nel PIP.

Il vincolo temporale non sussiste in caso di modifiche complessivamente peggiorative delle condizioni economiche applicate al contratto che motivano la decisione di cambiare prodotto.

Vantaggi fiscali

Tutte le forme di previdenza complementare permettono di accedere ad un trattamento fiscale di favore, vediamo in cosa consiste:

- I contributi versati, in base alla normativa vigente, sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, inclusi gli eventuali contributi versati dal datore di lavoro ma escluso il TFR;

- I rendimenti della gestione finanziaria sono tassati con un’aliquota massima del 20% anziché del 26%, percentuale invece applicata alle forme di risparmio finanziario;

- I prodotti previdenziali sono esenti dal pagamento dell’imposta di bollo;

- La pensione integrativa percepita gode di un regime fiscale agevolato: solo la parte di rendita che deriva dai contributi versati e dedotti è assoggettata a tassazione che varia dal 15 al 9%.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei: “Come Pagare Meno Tasse Sfruttando i Fondi Pensione”.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni finali di Affari Miei

Abbiamo visto i due prodotti previdenziali collocati dalla compagnia Aviva, cosa possiamo concludere? Conviene affidarsi a questi contratti?

La risposta purtroppo è molto personale. Di per sé questi contratti svolgono perfettamente il ruolo per i quali sono stati creati, e l’affidabilità della società Aviva Life è già stata appurata.

Se questi PIP sono migliori o peggiori degli altri lo puoi verificare tu stesso facendo un confronto diretto. Magari ti puoi aiutare leggendo le recensioni pubblicate sul mio blog.

Ma non è finita qui…

Se partiamo invece dal presupposto che l’intera categoria dei prodotti previdenziali presenta comunque delle falle, allora è giusto chiedersi se conviene firmare un contratto con le compagnie di assicurazione.

Il mio pensiero personale è questo:

- Fai bene a preoccuparti della pensione perché la crisi del sistema pensionistico italiano riguarda tutti e prima te ne occupi meglio è;

- Le forme riconosciute di pensione privata non sono l’unico sistema e non necessariamente sono il migliore, anche un’attività pianificata di investimento progressivo dei risparmi può fare un ottimo lavoro.

Io, per esempio, ho preferito la seconda strada perché mi piace occuparmi direttamente dei miei soldi.

Considera che i prodotti pacchettizzati presentano sempre degli aspetti critici: costi eccessivi, poca flessibilità, rendimenti minimi e non sempre proporzionati ai rischi che corri, e poca chiarezza su come verranno investiti i tuoi soldi.

Ho girato un video su questo argomento.

Ti voglio far riflettere perché né io né te possiamo prevedere quali saranno le riforme pensionistiche dei prossimi anni e come evolverà il mercato del lavoro in Italia.

Un panorama così variabile richiede un “progetto pensione” autonomo e flessibile, mentre i contratti, per quanto accomodanti, prevedo sempre e comunque regole e clausole per fare questo o quello.

Con ciò ti ho solo espresso il mio pensiero, dopodiché devo ammettere che ci sono categorie di persone a cui conviene anche aprire un PIP, quindi la scelta è solo tua…

Perché aderire a forme previdenziali complementari?

Gli aspetti positivi dei piani individuali pensionistici potrebbero essere ricercati in particolar modo i benefici fiscali, vantaggio che torna molto utile a chi possiede grandi capitali e paga una barca di soldi di tasse.

Se poi hai la certezza di non dover utilizzare quei soldi per gli anni a venire puoi anche affidarli alla compagnia di turno e dimenticarteli fino al giorno in cui maturerai il diritto alla pensione. Questo lusso non è possibile nel caso di un investimento condotto personalmente – anche l’attività più passiva richiede un minimo di presenza di tanto in tanto.

Inoltre i PIP sono tra i contratti assicurativi con meno vincoli. Abbiamo visto che è possibile modificare gli importi e la periodicità dei versamenti, sospenderli e riattivarli senza alcuna penalizzazione, chiedere il riscatto parziale o totale senza pagare nulla, e via dicendo…

Perciò alcuni benefici sono indiscutibili e possono fare la differenza.

Chi dovrebbe lasciar perdere i PIP

(Secondo me sarebbero da evitare, non smetterò mai di dire che è preferibile essere più attivi nella gestione del proprio patrimonio nonchè del proprio futuro…)

Di contro, se ritieni di non far parte della categoria dei benestanti e neppure degli svogliati, ma sei ancora giovane e lontano anni luce dal raggiungimento della pensione, sappi che il PIP significa soprattutto le falle che ho elencato prima…

Vincoli, costi di gestione alti e rendimenti irrisori, oltre ad avere l’incertezza di come evolverà il sistema pensionistico nei prossimi quarant’anni.

È possibile integrare la pensione e/o garantirne una senza dover necessariamente aderire ad un contratto assicurativo!

Può benissimo bastare un’attività di investimento che fai tu stesso occupandoti direttamente della gestione dei tuoi soldi, con l’obiettivo di arrivare ad avere un “cuscinetto” per quando sarai in pensione.

Se mi segui da un po’ saprai che io sostengo da sempre l’importanza di investire in maniera attiva e consapevole, creando un percorso ad hoc in base alle proprie necessità. Ritengo che la migliore scelta, alla fin fine, sia sempre quella di formarsi e diventare padroni della propria vita.

Conclusioni

Credo sia fondamentale, oggi, avere una strategia e risparmiare per il futuro, ma chi si affida ciecamente ai prodotti impacchettati spesso lo fa per una questione di comodità e pigrizia non di reale convenienza.

Prima di salutarti ti lascio alcune guide per cominciare il tuo percorso:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

In ogni caso, ora hai tutte le informazioni che ti servono in merito ai piani individuali pensionistici di Aviva Life, puoi decidere autonomamente come utilizzare i tuoi risparmi!

Buona continuazione su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti