Pensione Integrativa Eurovita: Guida al PIP “Pensione Domani”

Come scegliere la forma pensionistica complementare più adeguata alle proprie esigenze? Questo è un problema che riguarda molte persone in Italia. Ecco perché su Affari Miei pubblico regolarmente le recensioni dei principali prodotti assicurativo-previdenziali in collocamento.

Oggi ti propongo l’analisi del Piano Individuale Pensionistico “Pensione Domani”, della compagnia assicurativa Eurovita. È un investimento per il tuo futuro, che ti permetterà di costruire un capitale con il quale potrai incrementare il livello della tua pensione.

Ma vediamo insieme se ricorrere alla previdenza complementare è davvero la scelta migliore per le tue tasche!

Se vuoi saperne di più sul funzionamento, i rischi, i costi e i vantaggi fiscali devi solo proseguire la lettura.

Cominciamo…

In Questo Articolo Si Parla di:

Attenzione!

Questo prodotto non è più in commercializzazione, pertanto è chiuso ad eventuali altre adesione.

La recensione seguente sarà valida soltanto per chi lo avesse già sottoscritto.

Inoltre il portafoglio clienti di Eurovita è stato trasferito a Cronos Vita Assicurazioni S.p.A., società autorizzata da Ivass all’esercizio dell’Impresa Assicurativa, frutto dell’operazione volta a far fronte alla situazione di difficoltà che si era venuta a creare in Eurovita.

La pensione integrativa è sicura?

Prima di analizzare il contratto è importante chiarire questo dubbio: quanto è sicuro investire i risparmi nei prodotti pensionistici? Facciamo chiarezza.

Per godere della prestazione pensionistica complementare dovrai versare dei contributi alla compagnia di assicurazione per diversi anni; come verranno impiegati i tuo risparmi? Chiaramente saranno investiti secondo una delle modalità previste dal contratto (le vedremo fra poco).

Normalmente, i prodotti previdenziali sono abbastanza poveri di rischi perché il loro fine è di preservate il capitale del cliente. Tuttavia, sono pur sempre un investimento in strumenti finanziari, con tutte le conseguenze del caso.

Non ci sono promesse per quanto riguarda il rendimento e, in alcuni casi, non sei neppure tutelato rispetto al rischio che l’investimento possa andare male e l’assegno pensionistico possa rivelarsi più misero di quanto versato negli anni.

Come funziona il piano individuale pensionistico

Il piano individuale pensionistico è un contratto assicurativo ad adesione individuale. Attraverso dei versamenti ricorrenti ti consentirà di costruire un capitale, che ti sarà poi erogato da Eurovita in forma di rendita vitalizia (quando raggiungerai i requisiti per la pensione di vecchiaia).

Il piano di contribuzione ti lascia molta libertà di scelta; puoi decidere sia la somma da versare (stabilita in cifra fissa e su base annua), sia la frequenza dei versamenti (annuale, semestrale, trimestrale o mensile).

Le tue scelte sono modificabili.

Potrai eventualmente integrare il capitale con versamenti aggiuntivi, e cosa più importante, potrai sempre interrompere la contribuzione ed eventualmente riprenderla, senza per questo subire penalizzazioni e senza che il contratto perda di validità.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Modalità di contribuzione

La contribuzione può avvenire in 4 modalità:

- Con i soli versamenti che effettui tu personalmente;

- Contribuendo anche o esclusivamente con il flusso di TFR in maturazione. Questa scelta è facoltativa ma irreversibile, chiaramente è rivolta solo ai lavoratori dipendenti (se ti interessa questo aspetto del contratto sappi che ho scritto un approfondimento);

- Grazie ai contributi effettuati dal datore di lavoro, per sua iniziativa o in presenza di accordi aziendali;

- Trasferendo nel PIP la posizione individuale maturata dopo almeno 2 anni di permanenza in un precedente contratto pensionistico (opzione “trasferimento”).

La prestazione pensionistica complementare

La prestazione consiste nel pagamento di una rendita vitalizia, che quindi ha durata uguale al resto della vita dell’assicurato. Su richiesta, la posizione maturata può essere pagata da Eurovita anche in forma di capitale, limitatamente al 50%.

L’importo della prestazione dipenderà da diversi fattori: la tua età, la quantità e frequenza dei versamenti, i rendimenti e le perdite realizzate, l’impatto dei costi e via dicendo. Per queste ragioni non è possibile prevedere in anticipo l’esatto ammontare della prestazione.

Se malauguratamente si verifica il decesso prima del pensionamento, cioè durante la fase di accumulo, il capitale maturato non va perso ma viene pagato agli eredi/beneficiari designati.

La rendita anticipata

Devi sapere che il PIP contempla anche la possibilità di fare richiesta della RITA, la Rendita Integrativa Temporanea Anticipata. Puoi farne richiesta dopo aver maturato almeno 5 anni di partecipazione a forme di previdenza complementare, e devi soddisfare questi requisiti:

- Aver cessato l’attività lavorativa a non più di 5 anni dalla pensione di vecchiaia e con almeno 20 anni di contributi versati;

- Aver cessato l’attività lavorativa con conseguente inoccupazione per un periodo superiore a 24 mesi, e a non più di 10 anni dal raggiungimento della pensione.

Se non soddisfi questi requisiti, ma hai comunque bisogno di riscuotere anticipatamente la tua pensione complementare, sappi che ci sono altre strade, come ad esempio richiedere un anticipo sul pagamento. Scopriamo di cosa si tratta.

Altre anticipazioni di capitale

Le anticipazioni di capitale sono ammesse se si soddisfano questi criteri:

- In qualsiasi momento puoi richiedere un’anticipazione fino al 75% del capitale maturato per far fronte a spese sanitarie di particolare gravità (anche se riguardano il coniuge e i figli);

- Dopo 8 anni puoi richiedere un’anticipazione fino al 75% del capitale per l’acquisto della prima casa di abitazione (per te o per i figli), e anche per pagare delle spese di ristrutturazione;

- Dopo 8 anni hai facoltà di chiedere un’anticipazione fino al 30% del capitale per assolvere ad altre esigenze di carattere personale.

Quando puoi chiedere il riscatto

Se ti dovessi trovare in una situazione lavorativa particolarmente difficile (disoccupazione, cassa integrazione, mobilità), potrai riscattare in tutto o in parte la posizione maturata, indipendentemente dagli anni che ancora mancheranno al raggiungimento della pensione.

Il riscatto totale annulla definitivamente il contratto, quindi perderai i tuoi diritti sulla prestazione pensionistica. Invece, con il riscatto parziale, il PIP resterà attivo per la parte di capitale ancora investita.

L’investimento

Ora ti spiego come vengono investiti i soldi di chi sottoscrive Pensione Domani, e così facendo mi riallaccio al discorso sui rischi.

Al momento dell’adesione sei tu che scegli la proposta d’investimento più adatta a te. Hai 2 opzioni disponibili:

- La Gestione separata “Eurovita Nuovo PPB”;

- Il Fondo interno assicurativo “Eurovita Azione Più”.

Puoi anche optare per una combinazione di entrambi.

La Gestione separata è il comparto più sicuro perché investe in attività a basso rischio, prevede la rivalutazione del capitale e garantisce il rimborso di un capitale non inferiore ai premi investiti (al netto dei costi).

La Gestione è indicata per i sottoscrittori che sono vicini alla pensione, che non hanno il tempo e la necessità di assumersi rischi maggiori.

Il Fondo interno ha un profilo più alto, perché è un investimento di tipo azionario. I rendimenti sono soggetti ad oscillazioni e non ci sono garanzie né di guadagno né di rimborso del capitale (inteso nella sua integrità).

Questo comparto è indicato per chi ha una prospettiva di molti anni davanti a sé e ha bisogno di costruire da zero un patrimonio.

Chi si trova in una posizione intermedia andrà invece a scegliere una combinazione di entrambi i comparti, privilegiando uno o l’altro a seconda dei propri obiettivi.

Prospetto dei costi

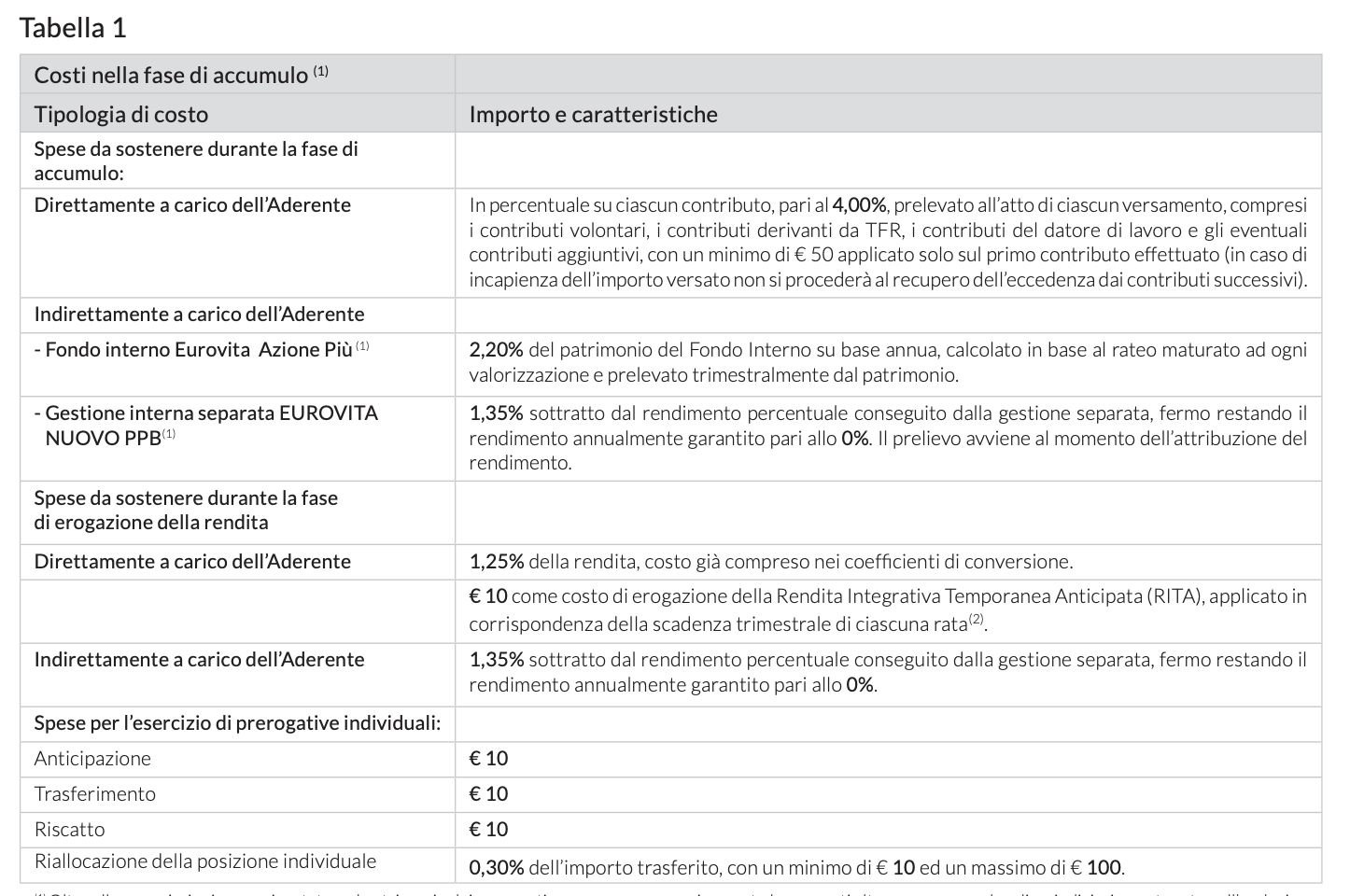

Arriviamo alla parte più importante: i costi. Le spese che dovrai sostenere, direttamente e indirettamente, comporteranno la diminuzione della tua futura prestazione pensionistica. Ecco perché è importante valutare l’impatto dei costi.

Il PIP prevede delle spese di adesione nella misura del 4,00% di ogni versamento, e con un minimo di 50 € solo sul primo contributo.

Poi ci sono le spese di gestione dell’investimento: il 2,20% prelevato dal patrimonio del Fondo interno su base annua, e l’1,35% sottratto dal rendimento della Gestione separata.

L’erogazione della RITA ha un costo di 10 €, così come pure le richieste di riscatto, anticipazioni e trasferimento.

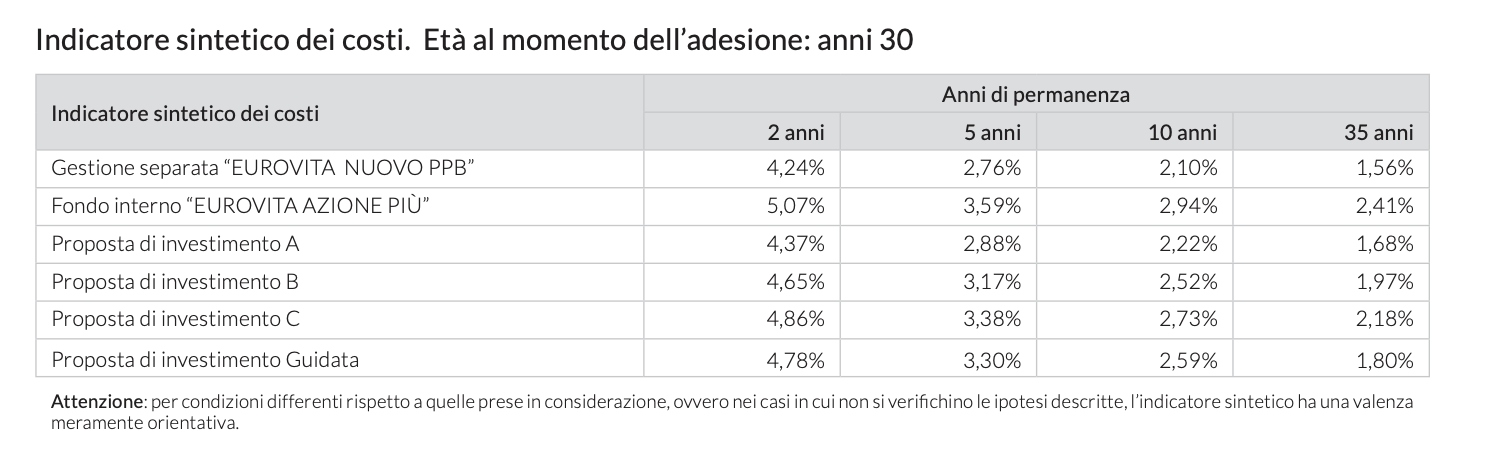

Alla fine, per avere un quadro più chiaro in merito all’onerosità del contratto devi guardare l’Indicatore sintetico dei costi.

Esprime l’impatto che avranno le spese sulla posizione individuale maturata, facendo riferimento a un aderente-tipo che versa un contributo annuo di 2.500 euro e ipotizzando un tasso di rendimento annuo del 4%:

Qui trovi l’ISC, l’indicatore sintetico dei costi.

Qui trovi l’ISC, l’indicatore sintetico dei costi.

Ci sono realmente dei vantaggi fiscali?

Le pensioni integrative sono famose perché consentono di beneficiare di un trattamento fiscale di favore. I contributi versati, in base alla normativa vigente, sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, inclusi gli eventuali contributi versati dal datore di lavoro ma escluso il TFR.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei che si intitola Come Pagare Meno Tasse Sfruttando i Fondi Pensione?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni finali di Affari Miei

Concludo la recensione del PIP Eurovita Pensione Domani spiegandoti un po’ come la penso io sulla pensione complementare.

Secondo il mio parere, è necessario mettere da parte dei soldi e investirli in modo intelligente per avere una sicurezza economica in più, per quando l’età avanzata ci impedirà di provvedere a noi stessi e alle nostre famiglie… non so te, ma io non ripongo molta fiducia nel sistema pensionistico italiano.

Nonostante questa premessa resto molto scettico rispetto alla pensione complementare perché fondamentalmente non ha nulla di davvero conveniente (forse solo i vantaggi fiscali): rende poco ed è piena di costi. Il PIP che abbiamo analizzato oggi non fa la differenza.

Io non sono un fan del risparmio gestito, e men che meno dei contratti di assicurazione mascherati da pensione complementare. Mi piace occuparmi direttamente dei miei soldi e investirli come e dove mi pare; e quando ne ho bisogno voglio poterli utilizzare senza dover chiedere il permesso a nessuno.

I piani pensionistici delle compagnie assicurative hanno il vantaggio di farti risparmiare tempo e di toglierti la preoccupazione dell’investimento per diversi anni, ma ci perdi in libertà e in convenienza economica.

Sappi che è possibile integrare la pensione senza dover necessariamente sottoscrivere un PIP. Può benissimo bastare un’attività di investimento e risparmio che fai tu stesso occupandoti direttamente della gestione dei tuoi soldi.

Ho scritto un articolo intero su questo argomento, leggilo per capire meglio il mio punto di vista: “Pensione integrativa, conviene?”

Conclusioni

Il miglior modo per iniziare a gestire i tuoi soldi è formarti. Per quelli come te, che stanno muovendo i primi passi nel mondo degli investimenti, ho realizzato una serie di percorsi guidati all’investimento, diversificati in base alle varie fasi del risparmio e della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Spero di averti illuminato riguardo ai pro e ai contro della pensione integrativa. Se alla fine di tutto sei comunque convinto dei benefici che potresti ricavare allora non ti resta che prendere il prospetto dei costi e confrontarlo con quello degli altri prodotti concorrenti, in modo da fare la scelta più conveniente per le tue tasche.

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti