My Selection, la Polizza Unit Linked di CreditRas Vita: Conviene Sottoscriverla?

Tra i prodotti assicurativi venduti da CreditRas Vita c’è la polizza unit linked My Selection, un contratto a vita intera e premio unico che permette di scegliere fra numerose opzioni di investimento. Chi sottoscrive questa polizza può inoltre attivare l’opzione “Loss Protection”, una copertura in caso di performance negativa.

In questa recensione ti spiego cosa prevede il contratto. Troverai informazioni sulle modalità di contribuzione, sulle coperture ed esclusioni. Vedremo quali sono i rischi e le garanzie, i costi e i rendimenti, e come fare per annullare la polizza anticipatamente. Al fondo troverai anche un paragrafo con le mie opinioni.

Se l’offerta è di tuo interesse, continua a leggere l’articolo!

In Questo Articolo Si Parla di:

CreditRas Vita è affidabile?

CreditRas Vita è una società nata come joint venture tra il Gruppo Allianz e Banca UniCredit, è specializzata nel ramo vita e offre una ricca gamma di soluzioni di investimento assicurativo e di risparmio previdenziale, mentre la società sorella, CreditRas Assicurazioni, si occupa del collocamento di prodotti di protezione nel ramo danni.

Il contesto di partenza è molto positivo poiché la società gode della solidità e affidabilità di Allianz e UniCredit, leader di primo piano nel mercato bancario e assicurativo, sia in Italia che all’estero. Puoi affidare i tuoi risparmi a CreditRas e stare abbastanza sereno. Tuttavia, l’investimento comporta dei rischi che devi conoscere…

I rischi reali delle polizze vita

Investire i risparmi attraverso una polizza unit linked non è come parcheggiarli su un conto deposito. Gli investimenti assicurativi ti espongono a molti più rischi, soprattutto al rischio di perdita del capitale.

Questo accade perché stiamo parlando di un vero e proprio investimento in strumenti finanziari.

Le polizze unit linked, dette anche “ramo III”, prevedono infatti che il premio versato dai contraenti finisca in fondi comuni di investimento e venga utilizzato dal gestore per acquistare diverse attività finanziarie. Permettono di fare un investimento gestito potenzialmente più profittevole rispetto alle polizze tradizionali, ma al prezzo di più rischi.

La prestazione finale della polizza (la somma che la compagnia assicurativa paga ai clienti) dipende direttamente dall’andamento dei mercati, non ci sono garanzie di rendimento minimo e neppure di restituzione delle somme investite. In altre parole, è possibile che i clienti non guadagnino nulla e che perdano pure dei soldi.

Oltretutto, valutare la reale rischiosità del prodotto non è così semplice. Le polizze sono strumenti complessi che offrono più soluzioni di investimento e il profilo di rischio/rendimento può variare sensibilmente da un contratto all’altro. Perciò i rischi ci sono eccome e spesso il cliente ne è ignaro.

Ora passiamo ad analizzare le caratteristiche della polizza.

Principali caratteristiche del prodotto

My Selection richiede il pagamento di un premio unico, con la possibilità di effettuare versamenti aggiuntivi a piacere. Il primo premio deve avere un importo di minimo 30.000 euro; i versamenti aggiuntivi sono ammessi dopo un mese dalla decorrenza della polizza purché di importo minimo pari a 5.000 euro.

La prestazione della polizza è collegata alle performance dei fondi esterni (gestiti da SGR partner), perciò ogni versamento effettuato dal cliente servirà per acquistare delle quote dai comparti da lui scelti.

Siccome il contratto è a vita intera si estingue in due modi:

- Al verificarsi del decesso dell’assicurato;

- Se il cliente fa richiesta di liquidazione totale anticipata (riscatto).

In entrambi i casi, CreditRas paga quanto dovuto: se si verifica il decesso dell’assicurato (non importa quando e come), la compagnia paga la prestazione in denaro ai beneficiari designati, di importo pari al controvalore delle quote possedute dal cliente. Vedremo più avanti quali sono le condizioni di pagamento in caso di riscatto anticipato.

Chi può sottoscrivere il contratto?

Il prodotto presuppone che l’assicurato abbia un’età compresa tra 18 e 90 anni alla data di decorrenza. Occorre che il cliente abbia una disponibilità finanziaria immediata di almeno 30.000 euro e un orizzonte temporale di lungo periodo.

Siccome l’investimento è potenzialmente rischioso dovrebbe essere alla portata solo di chi ha un profilo adeguato.

Copertura assicurativa: in cosa consiste?

La copertura assicurativa in caso di decesso consiste in una maggiorazione della somma pagata ai beneficiari, per un massimo di 75.000 euro. Tale incremento è calcolato in funzione dell’età dell’assicurato al momento del decesso: se ha meno di 40 anni la maggiorazione è del 20%, fino a 54 anni è dell’8%, fino a 64 anni è del 4%, a partire dai 65 è dello 0,40%.

Siccome l’importo della prestazione finale dipende da numerosi fattori (ammontare dei premi, anni maturati, rendimenti realizzati, impatto dei costi, eventuali riscatti parziali ecc.), non è possibile prevedere su due piedi quale sarà il guadagno per i beneficiari.

Ecco perché, prima di sottoscrivere la polizza bisogna richiedere alla compagnia un preventivo su misura.

Limiti alla copertura

Esistono delle limitazioni al riconoscimento della copertura, qualora si verifichino alcune condizioni illustrate nella documentazione informativa del prodotto. Qui sotto le elenco brevemente:

- Decesso dell’assicurato entro i primi sei mesi dalla data di decorrenza del contratto (a meno che non sia causato da malattie infettive e infortunio);

- Decesso entro i primi cinque anni dovuto a sindrome da immunodeficienza acquisita (AIDS);

- Decesso conseguente alla partecipazione ad atti dolosi, guerra, terrorismo, disordine civile;

- Decesso conseguente ad incidente di volo e suicidio avvenuto nei primi due anni dalla data di decorrenza del contratto.

Cos’è l’opzione “Loss Protection”

La caratteristica distintiva di My Selection è la possibilità di attivare l’opzione Loss Protection che prevede, in caso di decesso dell’assicurato, una copertura a favore dei beneficiari in presenza di una performance negativa dell’investimento – eventualità assai probabile.

L’importo della copertura non può risultare superiore a 200.000 euro, ed essa non viene riconosciuta se il decesso si verifica nei primi sei mesi dalla data di decorrenza del contratto.

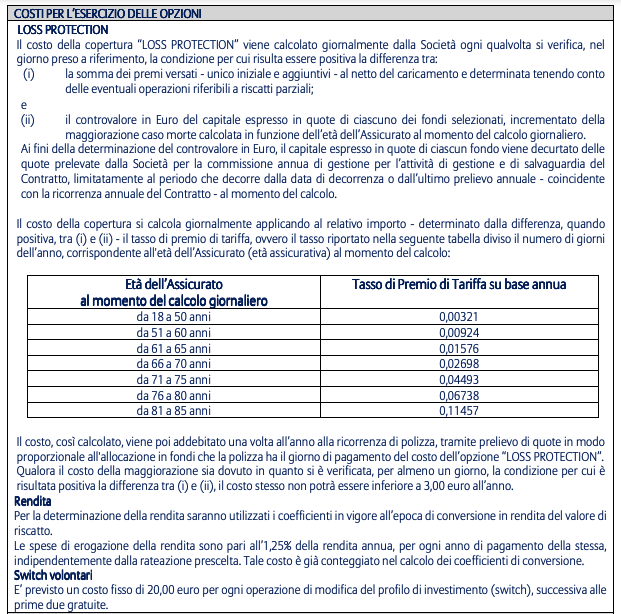

Questa copertura aggiuntiva non è comunque gratuita ma prevede il pagamento di un costo extra, che la compagnia addebita una volta all’anno ad ogni ricorrenza di polizza tramite il prelievo di quote del cliente. Qui sotto puoi vedere la tabella dei costi:

Opzioni di investimento

Ora occupiamoci della componente finanziaria del contratto, in altri termini rispondiamo alla domanda: come sono investiti i premi?

Ho spiegato che ogni premio viene convertito in quote di fondi interni scelti dal contraente fra quelli collegati al prodotto. Ogni fondo ha un suo regolamento, un diverso livello di rischio/rendimento e investe in differenti attività finanziarie.

Tra i fondi disponibili ci sono anche gli ETF, una tipologia di fondi le cui quote sono negoziate sui mercati regolamentati al pari delle azioni, e che replicano l’andamento di un indice preso come riferimento (benchmark) attraverso una gestione patrimoniale totalmente passiva.

Il risparmiatore può scegliere come suddividere il premio (con l’aiuto del consulente), potendo selezionare fino ad un massimo di 10 fondi a patto però di versare un minimo di 1.000 euro in ciascuno.

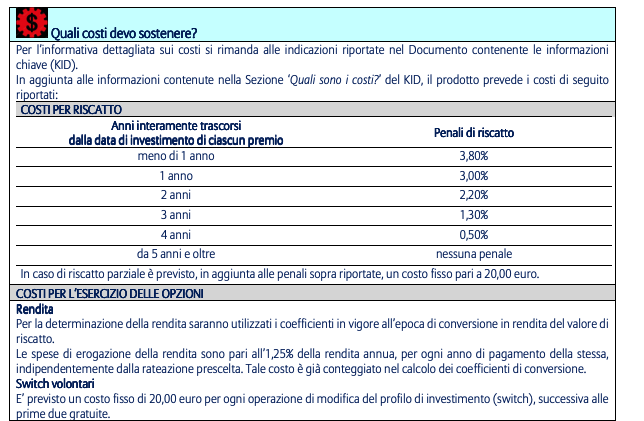

L’allocazione può essere cambiata successivamente su richiesta. L’operazione di chiama “switch” e prevede due modifiche gratuite, e poi un costo fisso di 20 euro per ogni ulteriore cambiamento (max 6 switch volontari per anno assicurativo).

Richiesta di riscatto

Il riscatto totale è quell’operazione che ti permette di ottenere il rimborso del capitale investito e di annullare il rapporto con CreditRas Vita.

La richiesta di riscatto totale obbliga infatti la compagnia a rimborsare il cliente. L’unica condizione è che sia passato almeno un anno dalla data di decorrenza del contratto e che l’assicurato sia in vita.

L’importo liquidato da CreditRas corrisponde al controvalore delle quote possedute dal cliente al momento della richiesta di riscatto. Dal controvalore di ciascun ETF, qualora selezionato, viene trattenuto un costo di disinvestimento pari allo 0,04%.

Se il riscatto avviene nei primi 5 anni la compagnia applica una penale.

Dopo il quinto anno non ci sono penali e dopo il terzo anno il cliente può anche convertire il riscatto in una rendita erogabile in rate posticipate.

Eventualmente è possibile fare richiesta di un riscatto solo parziale, in modo da non annullare completamente il contratto. L’importo di liquidazione deve essere di minimo 5.000 euro, ammesso un capitale ancora investito dello stesso importo. In caso di riscatto parziale è previsto un costo fisso di 20,00 euro (oltre alla penale).

Costi e caricamenti

Delegare la gestione dei propri investimenti a terzi provoca necessariamente l’ammontare di spese indirette a tuo carico che riducono il profitto finale. Andiamo a vedere quali sono.

La società di assicurazione trattiene da ciascun premio versato un costo espresso in percentuale pari all’1,50% del premio. Per la parte di premio investita in un ETF, dall’importo viene trattenuto un costo di negoziazione.

Ogni fondo prevede una commissione di gestione annua pari all’1,75% indipendentemente dalla categoria di appartenenza.

Trattamento fiscale

Le imposte e le tasse relative al contratto sono a carico del contraente o dei beneficiari e dei loro aventi causa.

Le somme pagate in caso di decesso dell’assicurato sono però esenti dall’imposta sulle successioni.

Inoltre, i capitali percepiti in caso di decesso, in dipendenza di contratti di assicurazione sulla vita a copertura del rischio demografico, sono esenti dall’IRPEF.

Le somme pagate in caso di riscatto sono soggette ad imposta sostitutiva, sulla differenza fra la somma dovuta da CreditRas Vita e l’ammontare dei premi corrisposti dal contraente, pari al 26%.

Diritto di revoca e recesso

Ricorda che finché il contratto non è formalmente concluso dalle parti, hai possibilità di cambiare idea e revocare la proposta di assicurazione tramite lettera raccomandata indirizzata ad. A seguito della revoca ti viene rimborsato quanto versato.

Dopo aver concluso il contratto hai comunque altri 30 giorni di tempo per fare dietrofront e recedere dall’impegno preso con la compagnia. Dopo averne fatta comunicazione rientrerai in possesso della rata di premio eventualmente già versata. Se il premio è già stato investito potrebbe risultare un valore diverso da quello iniziale.

La mia opinione su questa polizza e su tutta la categoria Unit Linked

Oggi abbiamo analizzato la polizza My Selection, cioè un prodotto finanziario mascherato da assicurazione.

Non sto esagerando. Avrai capito anche tu che i contratti di questo tipo sono piuttosto complessi e comportano gli stessi rischi di un qualunque investimento nei mercati finanziari.

Io li evito come la peste perché i prodotti ibridi sono pieni di magagne, e se posso consiglio anche ai miei lettori di fare altrettanto.

Questa categoria di polizze dà l’illusione al cliente di poter proteggere i suoi cari rispetto all’eventualità della propria dipartita, gli dà l’illusione di poter conservare il suo capitale e anche di guadagnare.

La realtà è un po’ diversa poiché gli investimenti assicurativi rendono meno di quello che promettono, costano molto e non scongiurano il rischio di perdita del capitale, nonostante tutte le rassicurazioni e protezioni che possono comprendere.

Le performance dei fondi dipendono strettamente dall’andamento dei mercati finanziari: possono essere positive o negative, e dove ci sono più opportunità di rendimento ci sono necessariamente più rischi.

È possibile ammortizzare le conseguenze dovute alla volatilità dei mercati mantenendo l’investimento per il tempo raccomandato – parliamo di polizze stipulate sulla vita che quindi hanno una durata media di diversi anni, sono da considerarsi come un investimento di lungo termine.

In tanti stipulano un’assicurazione senza considerare questo dettaglio. Riscattare anticipatamente la propria assicurazione non è quasi mai una soluzione premiante, non solo per via delle penali ma anche perché l’impatto dei costi è maggiore all’inizio dell’investimento.

E in effetti i costi complessivi sono tutt’altro che indifferenti e sono anche difficilmente quantificabili.

Ci sono i caricamenti diretti sul premio che riducono l’ammontare del capitale investito, e poi ci sono i costi periodici di gestione dell’investimento, sia per ripagare la compagnia di assicurazione che ha collocato il prodotto, sia per remunerare le società terze che gestiscono i fondi. Altri costi sono applicati sulle plusvalenze, quindi alla fine tutto ciò riduce il rendimento.

Ecco perché mi piace fare le cose in autonomia, usando gli strumenti preposti ad ogni scopo. Ad esempio, scegliendo delle polizze come la TCM e la polizza infortuni per proteggermi (sono soggette alle stesse detrazioni fiscali), e optando per strumenti finanziari a basso costo quando voglio investire.

Per capire meglio questi concetti ti invito a guardare il video nel quale spiego esaustivamente la ma posizione:

Conclusioni

Ti ho detto come la penso, dopodiché sei libero di fare quello che reputi migliore per te stesso. Alcune persone sono convinte di poter trarre beneficio dal risparmio gestito per il fatto che non vogliono occuparsi direttamente dei loro soldi.

Preferiscono delegare per anni a uno o più gestori il compito di amministrare i loro interessi, pazienza se in cambio pagano costi alti e perdono la loro autonomia.

Se invece tu vuoi imparare ad investire e risparmiare con intelligenza, nel modo più opportuno in base alla tua situazione personale e alla tua età, allora leggi le mie guide pratiche per i principianti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti