Postevita Soluzione Flessibile New: Tutto Quello che Devi Sapere sulla Polizza Unit Linked di Poste Italiane

In questo articolo torno a parlarti di una polizza assicurativa di tipo Unit Linked, lo faccio analizzando il prodotto Postevita Soluzione Flessibile New di Gruppo Poste Italiane.

Se hai già letto alcune mie recensioni sai che ci tengo a occuparmi di questi temi, perchè l’obiettivo del mio blog è aiutarti a diventare autonomo nella scelta degli strumenti per gestire al meglio i tuoi soldi.

Con questa recensione intendo analizzare con te, passo per passo, gli aspetti vantaggiosi e svantaggiosi dati dal sottoscrivere un contratto di assicurazione sulla vita Postevita Soluzione Flessibile New. Alla fine, sarai in grado di crearti un’opinione e di fare una scelta consapevole.

Continua a leggere se sei interessato a saperne di più.

In Questo Articolo Si Parla di:

Gli investimenti assicurativi di Poste Italiane

Anche se il Gruppo Poste Italiane non necessita di presentazioni, è importante che tu sia sempre consapevole dell’entità dell’Impresa di Assicurazione che vuole venderti un certo prodotto.

Come saprai anche tu, Poste Italiane non si occupa solo di consegnare la posta, sotto a questo nome si riuniscono infatti circa 30 società diverse, attive in più settori.

Nel ramo assicurativo è presente il Gruppo Poste Vita che accorpa, a sua volta, la Compagnia Poste Vita S.p.A., leader in Italia nel ramo vita, e la Compagnia Poste Assicura S.p.A., attiva nel ramo danni con prodotti studiati per la protezione della persona e dei beni.

Queste informazioni generali e quelle che tratteremo fra poco sono tutte verificabili nella documentazione sul prodotto che troverai sul sito ufficiale e che dovrai tassativamente leggere.

Ma ora proseguiamo.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Postevita Soluzione Flessibile New è uno strumento sicuro?

Per sapere se Postevita Soluzione Flessibile New è sicuro bisogna capire di cosa si tratta. Stiamo parlando di un contratto di assicurazione sulla vita di tipo Unit Linked.

Quando ci approcciamo al mondo degli investimenti assicurativi, troviamo due tipi di gestione:

- la prima tipologia è a gestione separata, che è la più sicura tra i due, in quanto i soldi che investi non sono gestiti direttamente dalla compagnia o dalla banca;

- la seconda tipologia è quella Unit Linked, che offre potenzialmente minori garanzie ed è orientata ad un rischio maggiore: queste polizze investono soprattutto in fondi comuni, in modo diversificato. Per comprendere meglio questo concetto senza divagare puoi leggere la guida di approfondimento.

Tornando a noi ed alla polizza che stiamo esaminando dobbiamo sapere che il rendimento che puoi ottenere dipende dall’andamento dei titoli che ha in portafoglio la società di gestione. In questo specifico caso, il capitale è investito in quote del Fondo Interno Assicurativo istituito dalla compagnia stessa e gestito da Anima SGR S.p.A.

Principalmente si tratta di quote OICVM (organismi di investimento collettivo in valori mobiliari) italiani e UE, e in via residuale di quote OICR (organismi di investimento collettivo del risparmio) e altro.

Come intuisci dal nome, stiamo parlando di gestione flessibile che, nel linguaggio assicurativo, vuol dire che non c’è una linea stabilita di come allocare il capitale ma è il gestore del fondo a decidere le scelte di volta in volta, a seconda della analisi effettuata dal team.

Lo stile di gestione adottato ha quindi una forte componente di variabilità che lo pone in un grado di rischio medio-alto che dipende, appunto, dalla diversa politica via via adottata dal Fondo e dalle oscillazioni del mercato.

Per questo, per rispondere alla domanda iniziale, tieni conto del fatto che le polizze unit linked sono più rischiose delle polizze a gestione separata. Se vuoi sapere cosa ne penso nei dettagli, continua a leggere, perché tratterò anche questo alla fine dell’articolo!

Caratteristiche del prodotto

Fatte queste premesse, andiamo ora ad analizzare nel dettaglio come funziona Postevita Soluzione Flessibile New.

Si tratta di un contratto di assicurazione sulla vita che offre una copertura assicurativa per il caso di decesso e, contemporaneamente, l’opportunità di investimento del risparmio in un’ottica di crescita del capitale, attraverso la gestione flessibile e diversificata degli investimenti.

Il versamento avviene con Premio Unico di importo minimo pari a 500 euro. Trascorso un anno dalla data di sottoscrizione della polizza potrai effettuare versamenti aggiuntivi (non inferiori a 500 euro) per tutta la durata contrattuale.

Non sono previste spese di emissione del contratto e neanche dei costi di caricamento sul premio e sui versamenti aggiuntivi.

Durata

Il contratto ha una durata prestabilita di 7 anni, ti è permesso prolungare la scadenza, per una sola volta, di un periodo di 3 anni.

Riscatto anticipato

Il riscatto anticipato del capitale investito può essere totale o parziale e puoi farne richiesta dopo appena 30 giorni dalla sottoscrizione.

Ovviamente, è richiesto un importo minimo di 500 euro, purché il controvalore delle quote residue in polizza sia non inferiore alla stessa cifra.

Il contratto prevede che nella stessa annualità si possano effettuare più richieste di riscatto parziale.

Non sono previsti costi o penalità a tuo carico correlati all’esercizio del diritto di riscatto intero e parziale.

Anche sul riscatto anticipato si applica il rischio di ottenere un ammontare inferiore rispetto al premio versato, causa fluttuazione del valore di mercato degli attivi in cui hai investito.

Attenzione, perché il contratto non prevede ipotesi di riduzione, operazione che, se per un qualunque motivo decidessimo di sospendere il pagamento dei premi, permette di mantenere vivo il contratto fino alla scadenza, pur senza versare più i premi (avvalendoci di una prestazione finale garantita ma a condizioni diverse da quelle stabilite inizialmente).

Questo, ribadisco, non è possibile.

Coperture assicurative

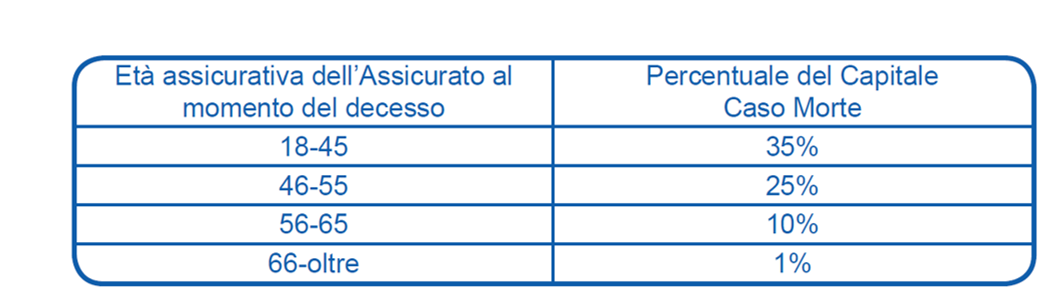

Le garanzie assicurative riguardano il caso di decesso dell’assicurato prima del termine contrattuale:

- la compagnia corrisponde ai beneficiari il capitale caso morte, pari all’importo determinato moltiplicando il numero di quote possedute dall’investitore per il valore unitario della quota (valore complessivo netto del Fondo Interno diviso per il numero delle quote in circolazione);

- in caso di decesso dal secondo anno contrattuale è prevista una maggiorazione del capitale caso morte in percentuali legate all’età al momento del decesso. Il valore dell’incremento non può superare l’importo di 50.000 euro.

Di seguito puoi consultare la tabella con il variare delle percentuali in base all’età anagrafica.

E ora continuiamo concentrandoci sui costi.

Costi della polizza

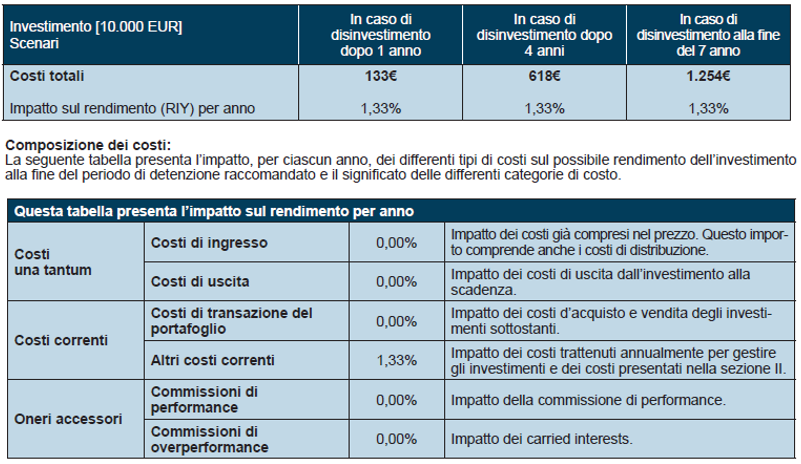

Sebbene non siano previsti oneri direttamente a tuo carico e ciò appaia come una cosa molto vantaggiosa, sappi che non è proprio così. Infatti, verranno trattenute dal tuo capitale delle percentuali per coprire le spese di gestione del Fondo. Solitamente la fregatura di questi prodotti sta qui.

Delegare la gestione dei propri investimenti a terzi provoca necessariamente l’ammontare di spese indirette a tuo carico che riducono il tuo profitto finale. Andiamo a vedere quali sono:

- commissioni di gestione del Fondo Interno Assicurativo corrispondenti all’1,15%, espresso su base annua, del valore complessivo del fondo interno,(comprensive del costo per la maggiorazione in caso di decesso dell’assicurato pari a 0,10% annuo). Commissioni che verranno trattenute pro rata settimanalmente;

- commissioni di gestione della parte di attivi del Fondo che verranno investiti in quote di OICR, di importo massimo pari all’0,90% del totale degli attivi, calcolato su base annua.

Oltre a queste commissioni sono previste altre spese eventuali:

- eventuali oneri di intermediazione inerenti la compravendita degli attivi;

- spese derivanti dalla preparazione della relazione sul rendiconto del Fondo fatta dalla società di revisione;

- eventuali spese bancarie connesse alla gestione dei conti bancari del Fondo;

- eventuali compensi da corrispondere alla banca per l’amministrazione degli strumenti finanziari;

- spese inerenti la pubblicazione del valore unitario della quota;

- imposte e tasse gravanti sul Fondo Interno Assicurativo previste per legge;

- i rendiconti previsti dal contratto sono soggetti all’applicazione dell’imposta di bollo nella misura del 2 per mille per ciascun anno di vita del contratto.

In tutto ciò non sono previste agevolazioni finanziare a tuo favore.

La seguente tabella mostra gli importi corrispondenti ai costi cumulativi del prodotto in tre periodi di detenzione differenti e comprendono le potenziali penali per uscita anticipata, sull’ipotesi che siano investiti 10.000 euro.

Ci sono vantaggi fiscali?

Quello dei vantaggi fiscali è più una leggenda che una realtà. Infatti, della polizza vita si può scaricare solo la parte che copre il rischio morte, che rappresenta una quota bassissima del capitale versato.

Se vuoi assicurarti il rischio morte perché sei attratto anche dalla detrazione ti conviene stipulare una classica polizza caso morte (come ti spiego qui).

Ho sottoscritto la polizza e voglio recedere, come faccio?

Mettiamo che ad un certo punto ti penti di aver sottoscritto questa polizza e sei dell’idea di chiudere il contratto. Come puoi farlo?

La situazione non è lineare come altre polizze perché, come ho scritto sopra, non è prevista la riduzione che, generalmente, rappresenta una valida strada per limitare i danni e non perdere soldi.

In questo caso ti conviene farti assistere da un esperto che legga insieme a te il contratto, non riesco a fornirti su due piedi una casistica valida universalmente.

Opinioni di Affari Miei sulla polizza Unit Linked Postevita Soluzione Flessibile New

Cosa penso io di questa tipologia di prodotto? Come sai se mi segui, io sono generalmente contrario a questa categoria di prodotti. Il concetto che cerco sempre di esprimere è che le assicurazioni dovrebbero servire per proteggersi dai rischi e non per fare investimenti!

Unire le due esigenze in uno, a mio parere, è sempre una scelta svantaggiosa, soprattutto perché investire nelle assicurazioni, è ampiamente dimostrato, è un metodo tutt’altro che efficiente, soprattutto alla luce del fatto che esistono già gli strumenti preposti a svolgere entrambi gli scopi (assicurarsi per il rischio morte e investire e far maturare i propri risparmi).

Inoltre stiamo parlando di un tipo di gestione ibrida, come ti ho spiegato, ossia le unit linked: comporta che, nonostante la politica di investimento rispetti il profilo di

rischio del fondo, l’allocazione del capitale disponibile fra i vari strumenti di

investimento (asset allocation) è sostanzialmente libera e dinamica.

Lo stile di gestione adottato ha quindi una forte componente di variabilità che

lo pone in un grado di rischio medio-alto che dipende, appunto, dalla diversa

politica via via adottata dal Fondo e dalle oscillazioni del mercato.

Per te si traduce fondamentalmente nel dare carta bianca a chi sta gestendo il

fondo senza avere delle garanzie.

Inoltre, siamo incontro ad una doppia intermediazione, in quanto la filiera è composta da: compagna di assicurazione o banca (venditore), SGR (società che crea il fondo), la quale a sua volta comporta una serie di commissioni spese a tuo carico!

E quindi ribadisco il fatto che tale strumento non conviene: aggiunge una mediazione in più, considerando che puoi comprare le quote dei fondi di investimento da solo, senza appoggiarti a una compagnia.

Non dimenticare che non hai la garanzia del capitale, se non sei sei orientato ad investimenti di questo tipo non è un prodotto adatto a te.

Siamo davanti ad un prodotto che per sua stessa natura deve essere considerato potenzialmente rischioso. Non hai certezza che il premio versato ti verrà restituito nella sua interezza al termine del contratto, e tanto meno è garantito alcun rendimento minimo, dunque non ti consiglio di sceglierlo se ritieni il tuo profilo di rischio lontano da prospettive di questo tipo.

Ho affrontato in modo esaustivo questo discorso in un precedente articolo, e anche in quest’altro, che ti invito a leggere.

In che modo questa polizza può fare al caso tuo?

Tutto dipende da cosa cerchi.

Non è possibile avere una previsione di rendimento su questo prodotto, dal momento che esso si colloca tra gli investimenti con rischio medio-alto, che è strettamente connesso alle scelte di investimento prese di volta in volta.

Perciò è sicuramente indicato per coloro che vogliono e possono permettersi di rischiare perché magari non hanno grossi problemi con l’idea di poter perdere il capitale, sia con i rischi, sia con le spese di gestione che, come abbiamo visto, sono piuttosto alte (in tutti questi strumenti).

Se, però, quello che interessa veramente non è altro che uno strumento semplice per risparmiare investendo, che permetta anche di ottenere una crescita … allora, esistono strumenti più convenienti (per approfondire, leggi la sezione sugli ETF) da preferire alle polizze Unit Linked, che spesso e volentieri hanno solo i costi superiori, rispetto a prodotti del tutto simili, ma niente affatto i rendimenti.

E’ un tema complesso, per approfondire il quale ho anche creato questo video.

Quando la polizza Postevita Soluzione Flessibile New non fa per te?

Se non ti piace rischiare i tuoi soldi in investimenti su cui non hai un potere diretto con elevati rischi e pochissime garanzie, allora questo non è il prodotto adatto te.

Neppure, è il prodotto adatto a te se il tuo obiettivo prioritario è quello di assicurarti da potenziali rischi, poiché queste polizze, a dispetto del nome, tendono a comportarsi maggiormente come degli strumenti finanziari che non assicurativi.

Ho elaborato per te una serie di consigli mirati, che possano guidarti nella ricerca di investimenti più intelligenti e remunerativi su cui hai il controllo e che ti permettono di pagare di più a costi più bassi.

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Abbiamo appena visto insieme la recensione più completa sul web della polizza unit linked Postevita Soluzione Flessibile New di Poste Italiane, ne abbiamo analizzato costi, vantaggi e svantaggi. Ti ho pure fornito le mie opinioni di studioso ed esperto del tema, quindi hai davvero tutti gli elementi per decidere in piena serenità. Nella sezione dedicata agli investimenti assicurativi puoi trovare altri spunti pratici per approfondire il tema.

Buon proseguimento su Affari Miei!

Video Corso Gratuito - "Investi con Buon Senso"Investire è un percorso di responsabilità e di buon senso. Ho realizzato un video corso gratuito con oltre 72 minuti di contenuti incredibili che ti aiuteranno a capire i pericoli e le opportunità dei principali investimenti di cui hai sentito parlare fino ad oggi. Acchiappa subito il Video Corso Gratis!

|

.

0 Commenti