Fondo Eurizon Profilo Flessibile Difesa: Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione Completa

In questa guida analizzo il fondo Eurizon Profilo Flessibile Difesa (ISIN: IT0005285157) da un punto di vista del funzionamento, della politica di gestione, dei rischi, dei costi, dei vantaggi e degli svantaggi.

Il fondo appartiene a Eurizon Capital, una nota Società di gestione del risparmio appartenente al Gruppo Intesa San Paolo. Essa controlla numerosi fondi comuni di investimento in grado di soddisfare le esigenze di un’utenza molto ampia.

Ho recensito diversi prodotti della SGR per aiutare i miei lettori a fare una scelta oculata, e oggi condividerò con te alcune riflessioni sulla categoria dei fondi “flessibili”. Ti darò anche delle dritte per capire se questo investimento è coerente con la tua strategia: infatti al termine dell’articolo troverai le mie opinioni a riguardo.

Buona lettura.

In Questo Articolo Si Parla di:

Due parole su Eurizon

Eurizon Capital è il braccio di Intesa Sanpaolo che si occupa esclusivamente di asset management, cioè della gestione di prodotti d’investimento. Eurizon si occupa tanto di gestire i singoli fondi quanto di prodotti di risparmio gestito più completi, come i piani d’accumulo di capitale (PAC) e piani d’investimento di capitale (PIC).

Con oltre €300 miliardi di euro in gestione e più di 30 anni di storia alle spalle, è al tempo stesso una delle società di gestione del risparmio più grandi e più storiche d’Italia. L’ufficio principale si trova a Milano, ma la sede legale dell’azienda è in Lussemburgo.

Caratteristiche del fondo Eurizon Profilo Flessibile Difesa

Cominciamo subito inquadrando le caratteristiche principali del fondo Eurizon Profilo Flessibile Difesa. In base a quanto dichiarato all’interno del KID (Key Investor Information Document), si tratta di un fondo a gestione attiva, appartenente alla categoria dei fondi flessibili.

Cosa sono? I fondi flessibili si distinguono dagli altri fondi a gestione attiva per il fatto che il gestore opera un’asset allocation strategica senza adottare un benchmark come riferimento – ovvero senza utilizzare un portafoglio di titoli prefissato come “guida”.

L’obiettivo della gestione è “la crescita contenuta del capitale investito, ottimizzando il rendimento del portafoglio nel rispetto di un budget di rischio”.

Vuol dire, in altre parole, che il fondo utilizza per lo più strumenti a basso rischio/rendimento, ma può compiere scelte più dinamiche per aumentare le opportunità di guadagno, con il vincolo di non aumentare l’esposizione al rischio oltre i limiti stabiliti dal regolamento del fondo.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

In cosa investe

Il fondo investe principalmente in strumenti finanziari di natura obbligazionaria e/o monetaria, in investimenti in strumenti finanziari di natura azionaria fino al 15% del totale delle attività, mentre gli strumenti finanziari sono denominati principalmente in euro ed in dollari USA.

Le obbligazioni e gli strumenti monetari sono emessi da Stati, organismi sovranazionali/agenzie e società. Investimento in obbligazioni/strumenti monetari aventi merito di credito inferiore ad investment grade o privi di rating (e dunque esposti significativamente al rischio di credito) fino al 20% delle attività. Le azioni sono emesse principalmente da società a capitalizzazione medio/elevata.

Il benchmark

Il “benchmark” di un fondo d’investimento è un indice di Borsa che determina molti aspetti della strategia del fondo. I gestori possono comprare e vendere esclusivamente gli strumenti che fanno parte dell’indice di riferimento, tentando di ottenere una performance migliore rispetto a quella ottenuta dal benchmark.

Trattandosi di un fondo flessibile il fondo non segue alcun indice di riferimento.

Composizione del portafoglio in dettaglio

Analizziamo il portafoglio. Esso è orientato principalmente su strumenti di natura obbligazionaria e/o monetaria emessi da Stati, organismi sovranazionali e società che non necessariamente hanno un merito creditizio alto.

Gli strumenti finanziari di natura azionaria sono comunque inclusi nel paniere, fino al 15% del totale delle attività. Inoltre il fondo investe in misura significativa anche in OICR e/o in derivati.

Apprendiamo che la gestione non si pone dei limiti troppo rigidi nella scelta degli strumenti finanziari, nella selezione degli emittenti, delle aree geografiche e delle valute. L’investimento è “diretto sui mercati che di volta in volta offrono interessanti prospettive in termini di rendimento”.

Vista la politica flessibile e la mancanza di un benchmark, diventa difficile, per l’investitore medio, capire le scelte del gestore e prevedere che direzione prenderà l’investimento.

Quanto rischio è contemplato

I fondi flessibili sono sempre accompagnati da un indice di rischio detto VaR (Value at Risk), che misura la perdita massima potenziale che il portafoglio può subire su un orizzonte temporale di un mese.

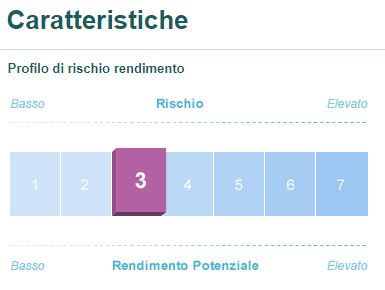

In assenza di altri riferimenti il VaR è utilizzato per valutare l’esposizione al rischio degli strumenti in paniere, cioè se il portafoglio è coerente con quanto dichiarato dall’Indicatore sintetico – quella scala numerica che va dall’1 al 7, che trovi illustrata nel KID e che classifica il fondo in base al suo profilo di rischio/rendimento.

Grazie all’Indicatore sintetico sappiamo che il fondo ha un profilo medio-basso (livello 3), e quindi il capitale non può essere esposto a rischi e volatilità maggiori. Tuttavia, non è facile capire se effettivamente questi limiti sono rispettati perché il VaR è molto meno preciso di quello che vorrebbero farci credere.

Modalità di sottoscrizione, uscita e utilizzo dei proventi

Eurizon Profilo Flessibile Difesa è un fondo aperto, pertanto gli investitori possono sottoscrivere delle quote in qualsiasi momento e, con la stessa libertà, possono chiederne il rimborso alla SGR e uscire dall’investimento.

Si entra nel fondo con un versamento minimo di 500 euro, quindi si sottoscrivono un tot di quote corrispondenti alla cifra investita. È ammesso sia il versamento unico che il PAC, il Piano di accumulo del capitale.

In ultimo: la politica di distribuzione dei proventi è ad accumulazione, vuol dire che gli utili maturati ogni anno non sono distribuiti ma reinvestiti nel fondo stesso.

Quali costi devi sostenere direttamente e indirettamente

Analizziamo finalmente il prospetto dei costi che ci serve per valutare la reale convenienza dell’investimento. Infatti le spese si mangiano parte del tuo capitale e del rendimento potenziale!

Le spese che devi sostenere per l’investimento si suddividono in:

- Spese dirette di sottoscrizione (una tantum), massimo l’1,00%;

- Spese di rimborso per uscire dal fondo, non previste;

- Spese correnti indirette prelevata dal fondo ogni anno, pari allo 1,19%, di cui l’1,05% per pagare il gestore;

- Commissione legata al rendimento, variabile e calcolata annualmente.

Nel caso in cui non ti fosse chiaro il discorso sui costi, ti consiglio di scaricare il nostro report gratuito in cui spieghiamo come i costi dei fondi stiano costando miliardi di euro agli italiani senza che questi ultimi si rendano conto della reale importanza dell’argomento.

Rendimenti Storici

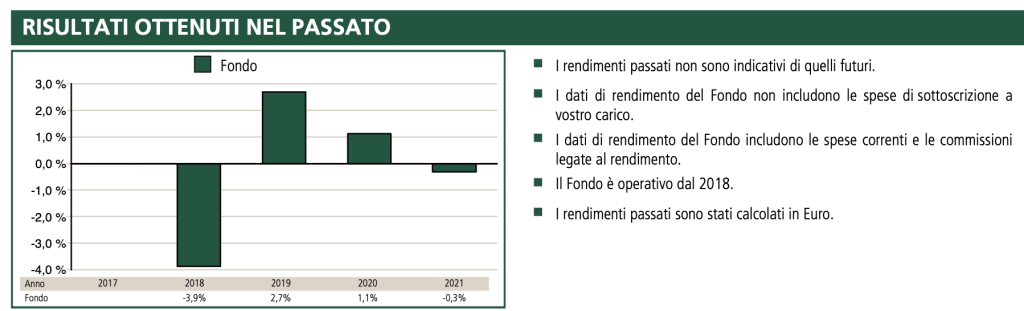

Le performance passate possono esserci utili per comprendere l’efficacia della gestione, tenendo presente che non sono indicative di quelle future.

All’interno del KID troviamo il grafico con i rendimenti realizzati, che ti allego qui:

A quanto pare, il fondo non ha avuto performance sempre brillanti, alcune volte è andato in perdita. In alcuni casi la politica flessibile ha permesso di raggiungere risultati soddisfacenti (considerando il livello di rischio moderato), ma altre volte non è stata così efficace.

Purtroppo, diventa difficile per l’investitore medio capire se le scelte operate dal gestore sono state realmente vantaggiose, visto che manca un benchmark per fare il confronto.

Sarebbe opportuno affiancare i rendimenti di questo fondo con quelli di un altro paniere, che abbia un obiettivo simile e che presenti lo stesso livello di rischio.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni finali di Affari Miei

Prima di concludere la recensione voglio condividere con te alcune riflessioni che ti aiuteranno a capire se questo investimento è coerente con i tuoi obiettivi e il tuo profilo di rischio/rendimento.

Eurizon Profilo Flessibile Difesa richiede che tu, in qualità di partecipante al fondo, deleghi al gestore la responsabilità di investire il tuo capitale. Gli dai completa libertà nella scelta dei mercati e degli strumenti. L’unico paletto è il profilo di rischio.

Praticamente il gestore può fare quello che vuole con la giustificazione che deve diversificare il rischio e cogliere le opportunità più interessanti offerte dal mercato. Questo principio è tipico dei prodotti a risparmio gestito – tendenzialmente il risparmiatore decide poco o nulla.

Ma se con un fondo convenzionale è già complesso valutare, di volta in volta, la piega che sta prendendo l’investimento, con un fondo flessibile diventa praticamente impossibile mantenere un margine di controllo.

Uno dei rischi che corri è quello di ritrovarti, ad un certo punto, con un investimento che è mutato rispetto all’inizio, e che non rispecchia più le tue aspettative. C’è anche il “rischio gestore”, cioè la possibilità che la politica di investimento si riveli inefficace a causa delle scelte sbagliate del gestore.

L’errore maggiore è comunque quello che puoi fare tu sottoscrivendo uno strumento complesso senza sapere a cosa vai in contro. Perciò rifletti bene sulla scelta di questo fondo.

Qui su Affari Miei spesso preferiamo investire in ETF quando si parla di fondi, dal momento che offrono costi drasticamente più bassi e al tempo stesso sono dei prodotti che puoi acquistare in autonomia senza conflitti d’interesse. Sono quotati in Borsa e hanno una gestione passiva, cioè non cercano di battere un indice ma si limitano a copiarlo. Questo significa che non devi riconoscere commissioni stellari ai gestori e che quasi sempre le performance sono migliori.

Se ritieni di voler comprendere meglio le criticità dei fondi comuni d’investimento, ti consiglio il nostro report gratuito in cui spieghiamo come i fondi inefficienti siano un sistema divora-rendimenti per gli investitori.

Se invece sei incuriosito da Affari Miei e non conosci ancora il nostro approccio alla finanza personale e agli investimenti, puoi iniziare da qui.

Perché è importante definire una strategia

Prima di scegliere gli strumenti da mettere in portafoglio sarebbe meglio definire una strategia di investimento e, possibilmente, aumentare la tua formazione finanziaria.

Un investitore informato, e consapevole dei suoi obiettivi, difficilmente acquisterà strumenti inefficaci e dannosi.

Su Affari Miei trovi dei percorsi guidati per investire, adatti alle diverse fasi del risparmio e della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Io ti auguro dei buoni investimenti e spero che, prima di tutto, investirai sulla tua formazione.

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti