Fondo Eurizon Azioni Internazionali: Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione Completa

In questa recensione analizzo Eurizon Azioni Internazionali (ISIN IT0001080446), un fondo comune di investimento a gestione attiva controllato da Eurizon Capital SGR S.p.A., società di gestione del risparmio appartenente al gruppo Intesa San Paolo.

Se ti hanno proposto di investire nel fondo fai bene a informarti anche per mezzo di canali alternativi! I fondi comuni, come qualsiasi prodotto finanziario, sono armi a doppio taglio: hanno dei vantaggi ma possono anche farti perdere soldi e tempo, dipende dalle scelte che poni in essere.

L’obiettivo di questo articolo è fornirti delle opinioni qualificate partendo dall’analisi del KID (Key Information Document) del prodotto con occhio critico.

In questo modo arriveremo ad una valutazione responsabile dell’investimento, scopriremo vantaggi e svantaggi e proveremo ad individuare anche le possibili alternative.

Se vuoi scoprire, dunque, se questo fondo può essere adatto alle tue esigenze continua a leggere.

In Questo Articolo Si Parla di:

Eurizon Capital SGR: ecco la società

Prima di cominciare con l’analisi approfondita del nostro fondo a gestione attiva, cerchiamo di inquadrare la società che gestisce e distribuisce i fondi comuni, ovvero Eurizon Asset Management.

Eurizon Capital SGR è la società a cui fa capo la Divisione Asset Management del Gruppo Intesa Sanpaolo: al Gruppo fanno riferimento la lussemburghese Eurizon Capital S.A., le italiane Epsilon SGR e Eurizon Capital Real Asset SGR, e la società con sede nella capitale del Regno Unito Eurizon SLJ Capital LTD.

La Divisione è attiva in 25 paesi ed è anche presente nell’Est Europeo grazie a un HUB di cui fanno parte l’ungherese CIB Investment Fund Management, la slovacca Eurizon Asset Management Slovakia e la croata PBZ Invest.

Infine, opera in Francia, Germania, Svizzera e Spagna tramite le proprie strutture commerciali.

Qui trovi tutta l’offerta di Eurizon.

Caratteristiche del fondo Eurizon Azioni Internazionali

Eurizon Azioni Internazionali è un fondo aperto e a gestione attiva. Quando un fondo è “aperto” significa che gli investitori possono entrare e uscire in qualsiasi momento e quindi il patrimonio non è mai costante.

Questo fondo non è da confondere con Eurizon Azionario Internazionale Etico.

La gestione “attiva” indica invece che il gestore del fondo prende iniziative autonome rispetto al parametro di riferimento (che in finanza si chiama benchmark), ossia sceglie di volta in volta in cosa investire per cogliere le migliori opportunità offerte dal mercato.

Come si evince dal nome, il fondo è di tipo azionario, investe principalmente in azioni denominate in euro e altre valute (dollaro statunitense, yen e sterline). I mercati di riferimento sono quelli dell’Unione Europea, Nord America e Pacifico, e in via residuale anche dei paesi emergenti (più rischiosi).

Il benchmark è composto per il 95% dall’indice MSCI World in euro, e per il 5% dall’indice Bloomberg Barclays Euro Treasury Bill (buoni del tesoro in euro).

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

In cosa investe

Il fondo investe soprattutto in azioni di emittenti di ogni area geografica, a patto che siano a capitalizzazione medio/alta.

Tra le principali posizioni in portafoglio troviamo aziende come Microsoft (4,57%), Apple (3,94%) e NVIDA (3,35%).

Il benchmark

Abbiamo già visto che il benchmark è composto per il 95% dall’indice MSCI World in euro, e per il 5% dall’indice Bloomberg Barclays Euro Treasury Bill (buoni del tesoro in euro).

Il Fondo è gestito attivamente con riferimento al benchmark ed esso non si propone di replicare la composizione del benchmark; vi è un grado di discrezionalità significativo rispetto al benchmark.

Modalità di sottoscrizione e politica di distribuzione dei proventi

La partecipazione al fondo si realizza con un investimento minimo di 50 euro, quindi sottoscrivendo un tot di quote corrispondenti alla cifra investita. Il prezzo della quota ovviamente non è fisso ma varia continuamente.

Si può sottoscrivere il fondo sia con un versamento unico, aprendo un Piano di investimento di capitale (PIC), sia attraverso versamenti periodici, ossia aprendo un Piano di accumulo del capitale (PAC). Il fondo è collocato dal gruppo Intesa San Paolo e da numerose banche e SIM.

Uscire dall’investimento è altrettanto semplice, si può chiedere in qualsiasi momento il rimborso totale o parziale delle quote possedute; il valore del rimborso dipende dal valore unitario delle quote in quel momento, perciò puoi incontrare periodi in cui non è conveniente disinvestire. In generale un investimento azionario richiede un orizzonte temporale molto lungo, il periodo di detenzione raccomandato è di 6 anni.

In ultimo, la politica di distribuzione dei proventi è ad accumulazione, ciò vuol dire che gli utili maturati ogni anno non sono distribuiti ma reinvestiti nel fondo stesso.

Profilo di rischio

Trattandosi di un fondo azionario il livello rischio/rendimento potrebbe essere medio oppure alto.

Questo fondo è valutato al grado 4 di rischiosità, su una scala che parte da 1, il rischio inferiore, e arriva fino a 7, il rischio più alto. Siamo quindi in una situazione di rischio medio.

Esso è adatto soltanto a investitori propensi al rischio e interessati alla crescita economica significativa, nondimeno è importante investire nell’ottica di restare nel fondo per molti anni.

I costi

Il prospetto dei costi è importantissimo, ti serve per valutare bene l’investimento: anche piccole percentuali che potrebbero apparentemente sembrare insignificanti, in tanti anni possono cambiare radicalmente l’andamento del tuo portafoglio.

Se non ti è chiaro questo concetto e vuoi approfondirlo, in questo nostro report spieghiamo come un investimento troppo costoso può produrre decine di migliaia di euro di rendimenti in meno.

Vediamo quali sono le spese che devi sostenere per l’investimento in esame:

- Spese di sottoscrizione una tantum, sono variabili ma non superano l’1,50% del capitale investito;

- Nessun costo per il rimborso e l’uscita dal fondo;

- Spese correnti pari all’1,88%, percentuale prelevata annualmente dal totale dell’investimento, di cui l’1,80% esclusivamente per pagare il gestore;

- Commissione annua di performance pari allo 0,20% della differenza positiva tra l’incremento del valore delle quote del fondo e l’incremento del benchmark. In pratica, il gestore si ripaga quando fa meglio del parametro di riferimento.

Rendimenti Storici

Diamo un’occhiata alle performance passate, tenendo presente che non sono indicative di quelle future.

Per completezza ti allego qui una schermata tratta direttamente dal sito ufficiale:

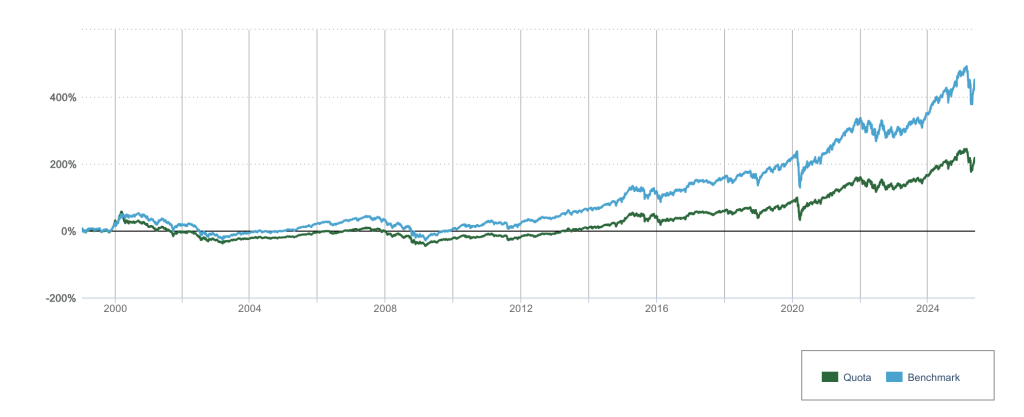

Ti mostro il grafico perché voglio farti capire una cosa: il vantaggio della gestione attiva dovrebbe consistere nel fatto che il team di professionisti che gestisce il fondo è in grado di fare meglio del mercato.

Eppure, se guardiamo il grafico, ci risulta che questo obiettivo praticamente non viene mai raggiunto.

La linea azzurra infatti rappresenta il benchmark mentre la linea verde è proprio il fondo.

È pur vero che l’obiettivo del gestore non è replicare un indice al 100%, quindi può seguire strategie diverse che sul breve periodo non danno risultati degni di nota. Tuttavia, in questo caso abbiamo uno storico piuttosto lungo che suggerirebbe un andamento comunque negativo rispetto al benchmark.

Scenari di performance

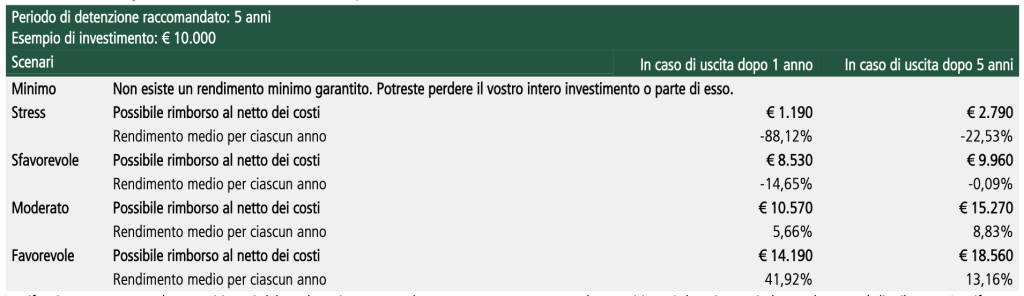

A partire dal 2023 la normativa europea ha previsto che i KID dei prodotti finanziari avessero una sezione dedicata agli scenari di performance in cui si ipotizza il rendimento dell’investimento.

Le simulazioni vengono effettuate sulla base del comportamento del mercato di riferimento nell’ultimo decennio quindi hanno una valenza puramente esemplificativa e, si legge chiaramente, “non esiste un rendimento minimo garantito. Potreste perdere il vostro intero investimento o parte di esso“.

Il fondo in questione, nel documento, prevede uno scenario basato su un periodo di detenzione minima di sei anni con un investimento di 10 mila euro.

Gli scenari sono:

- Stress: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino all’88,12% mentre in caso di disinvestimento dopo cinque anni il rendimento medio annuo negativo può essere del 22,53%;

- Sfavorevole: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino al 14,65% mentre in caso di disinvestimento dopo cinque anni il rendimento medio annuo negativo può essere dello 0,0’9%;

- Moderato: in caso di uscita dopo un anno si può ottenere un rendimento del 5,66% mentre in caso di disinvestimento dopo cinque anni il rendimento medio potrebbe essere dell’8,83%;

- Favorevole: in caso di uscita dopo un anno si può ottenere un rendimento del 41,92% mentre in caso di disinvestimento dopo cinque anni il rendimento medio potrebbe essere dell’13,16%.

Dal documento si legge che “Le cifre riportate comprendono tutti i costi del prodotto in quanto tale ma possono non comprendere tutti i costi da voi pagati al consulente o al distributore“.

Questo aspetto è importante perché vuol dire che i costi potrebbero essere superiori se il prodotto venisse collocato da una rete esterna a quella della banca, cosa che, a onor del vero, con Eurizon non accade.

Sempre nel documento si legge che le cifre non tengono conto della situazione fiscale personale del cliente che può incidere in maniera significativa sull’importo del rimborso.

Lo scenario di stress, infine, indica quale potrebbe essere l’importo rimborsato in circostanze di mercato particolarmente estreme ed è da intendersi come l’ipotesi in assoluto peggiore.

Opinioni di Affari Miei su Eurizon Azioni Internazionali

Su Affari Miei non siamo dei grandi sostenitori dei fondi comuni di investimento per tutta una serie di caratteristiche intrinseche di questi prodotti e dalla loro distribuzione: costi alti, poca trasparenza e conflitti di interesse tra i consulenti bancari ed i propri clienti.

Se vuoi approfondire questo aspetto, ti consiglio di scaricare gratuitamente questo report in cui tocchiamo con mano quanto può incidere una gestione poco efficiente sul tuo patrimonio: l’impatto è di decine di migliaia di euro.

Nella nostra strategia di investimento preferiamo utilizzare gli ETF, una categoria di fondi negoziati in borsa che sono a gestione passiva, quindi si limitano a replicare 1:1 un indice di riferimento, in questo modo sono sicuro della direzione del mio investimento e che non cambierà di volta in volta.

I vantaggi degli ETF sono numerosi: meno costi di gestione, più chiarezza e trasparenza, tantissima scelta di asset e mercati, liquidità e diversificazione.

Sul piano tecnico hanno le stesse caratteristiche dei fondi comuni: si partecipa sottoscrivendo delle quote, gli ETF possono distribuire i proventi o accumularli, possono seguire un indice azionario come l’MSCI World e investire in qualsiasi mercato disponibile, e sono comodamente acquistabili tramite la propria banca.

A chi va bene il fondo e a chi no

Il fondo Eurizon Azioni Internazionali è da scegliere se vogliamo delegare ciecamente la gestione dei nostri soldi al nostro consulente bancario, non abbiamo particolare conoscenza dei mercati e non vogliamo fare alcuno sforzo per comprendere in cosa stiamo investendo.

Pur essendoci alternative migliori sul piano tecnico, come da noi spiegato da anni qui su Affari Miei, potresti far parte di quella categorie di persone poco motivate ad occuparsi in prima persona del proprio denaro e, pertanto, affidarsi ad una banca tradizionale è una delle soluzioni presenti sul tavolo.

Se, invece, vuoi prendere il controllo del tuo patrimonio e desideri essere protagonista nella scelta degli strumenti finanziari che vuoi sottoscrivere, ti basterà fare qualche ricerca per comprendere in autonomia che le alternative esistono e possono essere più trasparenti e gestibili.

Il fondo, inoltre, presenta delle criticità per chi ritiene di avere una bassa propensione al rischio perché, lo si legge chiaramente dal Kid, siamo nel rischio 4 su 7 e pertanto potrebbe esserci un certo grado di volatilità che potrebbe causarti dei problemi se non sei preparato a tollerarla.

Il fondo è da evitare, inoltre, se non hai un orizzonte temporale sufficientemente lungo tant’è che lo stesso prospetto informativo raccomanda un periodo di detenzione di almeno 6 anni.

Conclusioni

Prima di investire in qualsiasi strumento finanziario sarebbe opportuno comprendere dove stiamo andando a mettere i nostri soldi: questo processo, che è definibile come educazione finanziaria, ci permetterà di evitare problemi futuri nel caso in cui le cose non dovessero andar bene.

Questo vale in generale, anche se vuoi investire da solo senza farti aiutare da nessuno.

Sui fondi comuni di investimento a gestione attiva ci sono una serie di perplessità tecniche che, a nostro avviso, non li rendono particolarmente attrattivi: in questo report spieghiamo l’impatto enorme che tutte le criticità evidenziate possono avere nel corso del tempo.

Se questa è la tua prima volta su Affari Miei e vuoi conoscere il nostro approccio, inoltre, puoi cominciare da qui.

Se vuoi ampliare la tua conoscenza, poi, potresti leggere queste guide:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento di lettura.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti