Moneyfarm Liquidità+ per Investimenti a Breve Termine: Conviene? Recensione Completa

In questi giorni Moneyfarm, una delle principali piattaforme di investimento online, ha lanciato un nuovo prodotto chiamato Liquidità+ pensato per affrontare questa fase economica particolare caratterizzata dall’aumento dei tassi d’interesse e dall’inflazione elevata.

Il prodotto è dichiaratamente pensato per investimenti a breve termine e per investitori che ritengono di avere un profilo di rischio basso.

Conviene veramente investire? Scopriamolo insieme in questo articolo in cui analizzeremo le caratteristiche di Moneyfarm Liquidità + e, al termine, forniremo le nostre opinioni.

In Questo Articolo Si Parla di:

Caratteristiche Principali

Il tema di copertina di Moneyfarm Liquidità+ è il suo rendimento lordo annualizzato che, secondo quanto promesso dall’azienda, supera il 3%: questo rendimento è particolarmente attraente per gli investitori che cercano di massimizzare i loro guadagni a breve termine ma, come scrive la stessa Moneyfarm sul suo sito web, si tratta di una situazione temporanea che non può essere garantita a vita.

Il rendimento, si legge dal sito ufficiale, è calcolato “Sulla base della media ponderata dei rendimenti lordi regolarmente pubblicati dai fondi parte del portafoglio Liquidità+, al 24 agosto 2023”.

“Il rendimento – aggiunge ancora il sito web – è sensibile alle fluttuazioni dei tassi sui depositi della Banca Centrale Europea: un rialzo dei tassi favorirà un rialzo del rendimento, un calo dei tassi invece porterà a un calo del rendimento”.

La gestione del rischio

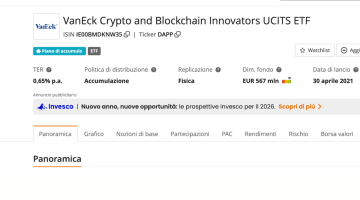

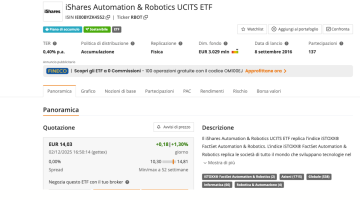

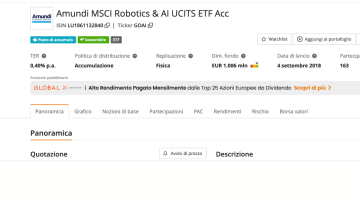

Liquidità+ è un portafoglio che nasce per essere altamente diversificato perché investe in una varietà di strumenti finanziari di debito a breve termine, come BOT, certificati di deposito e commercial paper. La gestione del rischio è affidata sia al team di asset allocation di Moneyfarm che alle società che gestiscono i fondi monetari inclusi nel portafoglio.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Flessibilità di Investimento

Una delle principali preoccupazioni degli investitori è la flessibilità. Con Liquidità+ è possibile investire e disinvestire in qualsiasi momento, grazie all’elevata liquidità degli strumenti finanziari inclusi nel portafoglio. Le operazioni si concludono entro un giorno lavorativo, offrendo agli investitori la libertà di adattare la loro strategia in base alle condizioni di mercato.

Ovviamente, come per ogni investimento, il capitale è soggetto alle perdite derivanti dall’oscillazione dei mercati: di conseguenza, pur potendo disinvestire in qualsiasi momento, non ti può essere assicurata alcuna garanzia del capitale. Detto in parole povere, puoi vendere quando vuoi ma non ti può essere garantito che il valore di rimborso sia pari a quello di quando hai investito.

Costi Competitivi

Moneyfarm si gioca gran parte della sua reputazione su questo aspetto.

Liquidità+ si presenta accessibile dal punto di vista dei costi se lo confrontiamo con quanto sarebbe impattato dalle commissioni un equivalente prodotto bancario.

La commissione di gestione è dello 0,25% all’anno + IVA (quindi 0,30%), con un costo aggiuntivo dello 0,1% per i fondi sottostanti: il totale, dunque, è dello 0,40% annuo, cioè 40€ per ogni 10 mila euro investiti.

Questi costi sono inferiori alla media del mercato italiano che è rappresentato, su questo segmento, dalle banche e che si attesta intorno allo 0,79%. In generale, le banche italiane sono tra le più care al mondo per gli investitori come spiegato approfonditamente qui.

Conviene investire in Moneyfarm Liquidità+? Le mie opinioni

Liquidità+ è, da un punto di vista pratico, un nuovo portafoglio di Moneyfarm: se non conosci bene l’offerta commerciale di questa azienda, puoi consultare la nostra recensione completa.

Rappresenta sicuramente una soluzione efficace per gli investitori che cercano di navigare in un ambiente economico incerto, offrendo un equilibrio tra rendimento, diversificazione e flessibilità, il tutto a costi competitivi.

Questo è l’obiettivo dichiarato dall’azienda e il prodotto intercetta una domanda che, in un certo senso, è presente sul mercato.

Personalmente nutro dei dubbi sull’investimento a breve termine se non nella forma protetta e garantita del conto deposito: un prodotto del genere, idealmente, dovrebbe competere con i conti deposito bancari.

Il rendimento sponsorizzato del 3,6% lordo è interessante ma non particolarmente più competitivo di un conto deposito su una scadenza di 3-5 anni.

Ricordiamo che un conto deposito fino a 100 mila euro ha la garanzia totale del capitale, cosa che per sua natura questo prodotto non può offrire.

Liquidità + è un tentativo, commercialmente apprezzabile, di rispondere alle esigenze di quegli investitori che cercano pochi rischi e tante garanzie, un approccio a mio parere non particolarmente profittevole a lungo termine come spieghiamo qui.

Ultimo ma non per ordine d’importanza, Liquidità + è una gestione patrimoniale, con tutti i limiti fiscali tipici di prodotti di questo tipo che abbiamo evidenziato in questo articolo.

Possiamo concludere dicendo che l’offerta non è particolarmente allettante?

No, sarebbe disonesto essere così tassativi. Dobbiamo dire che per un investitore evoluto, con un minimo di esperienza ed una basica alfabetizzazione finanziaria non è sicuramente un prodotto particolarmente interessante.

Se stai cercando esattamente quello che promettono loro (breve termine, pochi rischi, zero impegno da parte tua, delega totale), invece, Liquidità + può essere una delle tante soluzioni messe in campo dall’industria del risparmio gestito per rispondere a questa esigenza e, tra le tante, sembra la più onesta in termini di trasparenza e costi.

Io, per essere ancora più espliciti, non sottoscriverei perché il nostro approccio alla gestione del denaro è completamente diverso ma posso capire chi si sente attratto da proposte di questo tipo.

Ulteriori risorse utili

Se vuoi approfondire ulteriormente questi temi ti consiglio di proseguire il tuo viaggio su Affari Miei.

Ecco alcune risorse che potrebbero esserti utili:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona lettura e a presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

1 Commento

Antonio Iannetti · 18 Settembre 2023 alle 18:43

occorre anche vedere su quali titoli effettivamente investono, se c’è una percentuale di titoli diversi dai titoli di stato. Poi ci sono i certificati. Bah!