Gestioni Patrimoniali: Se le conosci le eviti!

La galassia del risparmio gestito è popolata da soggetti, vecchi e nuovi, che offrono ai clienti il servizio di gestione patrimoniale. Ce ne sono per tutti i portafogli: si va da quelle low cost, sottoscrivibili anche con poche migliaia di euro, fino alle gestioni più articolate che vengono generalmente proposte ai clienti più patrimonializzati.

La gestione patrimoniale è, se vogliamo, il desiderio iniziale dell’investitore inconsapevole che, cosciente del fatto che ignora la conoscenza dei mercati finanziari, cerca qualcuno che prenda in mano i suoi soldi, togliendogli il “peso” di dover operare.

La soluzione, sul piano logico, fila persino liscia: io non sono capace, mi affido a chi è capace.

C’è però il tema dell’inconsapevolezza a cui facevo cenno poco fa: quando pensiamo così, infatti, è perché non conosciamo tutto quello che alberga nel complesso mondo del risparmio gestito, bancario e non.

Dietro l’atto di fiducia di dare in gestione l’amministrazione del proprio patrimonio, infatti, si nascondono una serie di problematiche che nel tempo rischiano di costare carissimi a chi prende questa decisione.

Proviamo, sinteticamente, a vedere le principali.

>> Ecco la PROMO Riservata ai Nuovi Clienti: Per Te 897€ di RICCHI Bonus <<

Rischio #1 – Inefficienza fiscale

Quando sottoscriviamo un mandato di gestione patrimoniale aderiamo al regime del risparmio gestito, che è diverso da quello amministrato o dichiarativo tipico di chi investe mediante il proprio conto titoli.

Cerco di spiegartelo in maniera più semplice. Se acquisti azioni, fondi, obbligazioni o ETF in autonomia o solo su consiglio della banca e lo fai tramite il tuo conto titoli, sei nel regime amministrato (se la banca è in Italia e provvede agli adempimenti fiscali come sostituto d’imposta) o nel regime dichiarativo (se la banca non è in Italia o se decidi di non avere l’amministrato, allora devi adempiere tu).

Questa modalità ti permette di acquistare, potenzialmente, strumenti finanziari ad accumulazione che, ogni anno, reinvestono i proventi guadagnati: fino a che non vendi gli strumenti non paghi un solo euro di imposte sulle rendite finanziarie perché, in pratica, non hai ancora realizzato nulla.

Paghi, appunto, soltanto su ciò che hai realizzato: se dopo 10 anni vendi l’azione, il fondo o l’ETF che avevi sottoscritto, paghi il 26% sulla plusvalenza eventuale.

Aderendo al regime del risparmio gestito, invece, non paghi le imposte in base al principio di realizzo ma paghi sul maturato.

Provo a farti un esempio per farti capire bene cosa sto affermando. Mettiamo il caso che la tua gestione patrimoniale, partendo da 300 mila euro investiti, per l’anno in corso si rivaluti del 10%: hai maturato 30 mila euro in più di controvalore.

Al 31 dicembre il tuo gestore deve rendicontare al fisco e deve versare imposte per 7.800€, pari al 26% di quanto hai al momento solo realizzato e non incassato.

Questo non permette ai tuoi rendimenti di capitalizzare con l’interesse composto come potrebbe accadere con una diversa gestione ben organizzata.

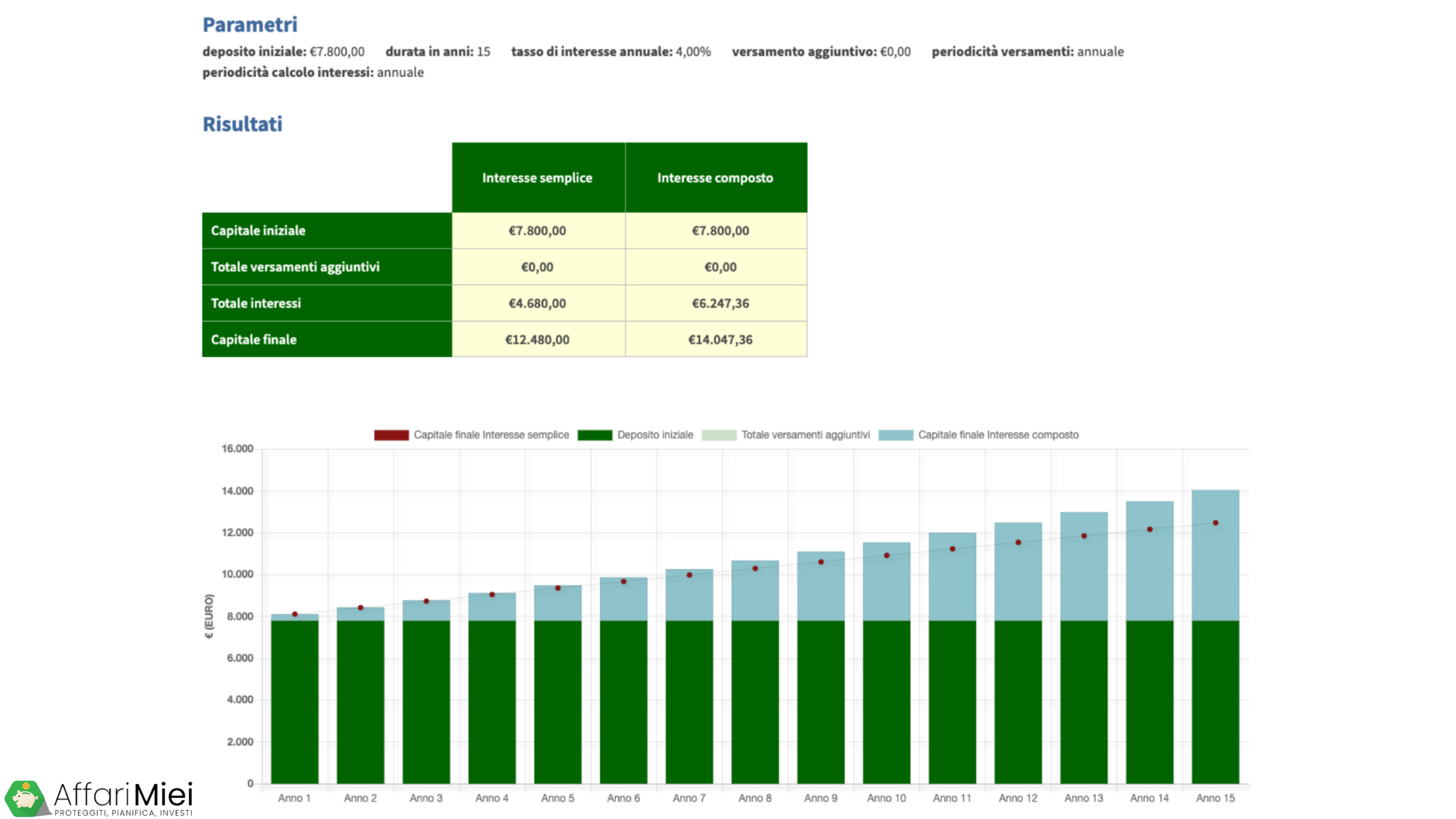

Per darti un’idea, ho provato a fare una simulazione tramite il calcolatore ufficiale dell’interesse composto della Banca d’Italia.

Ho stimato che questi 7.800€ versati subito in caso di gestione patrimoniale potessero capitalizzare in forma composta per 15 anni e con un tasso prudenziale del 4%.

Il tuo capitale finale sarebbe di 14.047,36€ con un ritorno per te pari a 6.247,36€.

La stima è solo su quei 7.800€ che devi corrispondere in imposte subito, immagina un fenomeno simile sulle imposte che versi ogni anno e viene fuori una differenza da capogiro.

Sul piano fiscale, poi, c’è un altro enorme problema: se entri in una gestione patrimoniale, non ne esci in maniera indolore.

Se, per esempio, decidi di farlo come purtroppo fanno in tanti quando sei in rosso, le tue minusvalenze non sono compensabili nel regime amministrato o dichiarativo: o resti nella gestione patrimoniale, banalmente, o ti attacchi.

Fine.

Rischio #2 – Totale assenza di controllo

Alcune gestioni patrimoniali prevedono un mandato molto blando, nel senso che al cliente viene indicato genericamente come saranno allocati i soldi, ma poi non c’è alcuna possibilità di intervenire sui propri investimenti.

Gestendo il capitale in maniera “fai da te” o mista (tramite una consulenza per capirci), puoi sempre decidere cosa fare con tutti i tuoi soldi. Se, per esempio, vuoi vendere un’azione, un fondo, un ETF o un’obbligazione per qualsiasi motivo hai tutta la libertà per procedere.

Con la gestione patrimoniale, invece, no. Se vuoi disinvestire non puoi scegliere cosa dismettere; al massimo ti verrà restituita una parte del tuo patrimonio, indipendentemente dal fatto che gli strumenti venduti siano in attivo o in perdita.

Ricorda che i tempi sono più lunghi rispetto alla chiusura di un fondo, poiché i tempi tecnici di calcolo di capital gain e di tutte le variabili richiedono un tempo maggiore.

>> Scopri la PROMO Riservata: Per Te 897€ di RICCHI Bonus <<

Rischio #3 – Costi elevati

Una gestione patrimoniale ha costi variabili a seconda di chi la propone e del tipo di prodotti che si sottoscrivono.

Per esempio, una gestione patrimoniale in fondi (GPF) è generalmente più costosa per il cliente e molto redditizia per la banca che, oltre ad incassare il mandato con la relativa remunerazione, “dirotta” i capitali sui fondi propri.

Di contro, esistono altre gestioni patrimoniali che mixano fondi a ETF o azioni con un’elevata movimentazione del capitale.

In questi casi esistono vari livelli di commissioni che vanno dall’ingresso fino all’uscita, passando per gestione e performance.

Non ci sono statistiche precise, ma, in base alla nostra esperienza, posso dire che i costi vanno dall’1% delle gestioni low cost al 3-4% di quelle più esose.

Il tema dei costi è estremamente impattante, se hai letto dei contenuti di Affari Miei probabilmente lo sai già, ma non lo è tanto per il fatto che dobbiamo pagare qualcuno per gestire i soldi, ma per il raffronto con le altre soluzioni che ci mette a disposizione il mercato e per la qualità del servizio ricevuto.

Rischio #4 – Conflitto di interessi

Il gestore di patrimoni, quando va bene, lavora per una banca e, di conseguenza, tende a comprare con i soldi che amministra i prodotti della banca stessa.

Se non lavora per una banca o se la sua banca non possiede una SGR (società di gestione del risparmio, cioè la “casa produttrice dei fondi comuni di investimento”), probabilmente avrà degli accordi con altre aziende che gli retrocedono delle fee commerciali.

Tutto lecito, tutto legale, sia chiaro. L’importante è che tu lo sappia e che ti faccia una domanda: in presenza di situazioni del genere, il gestore sceglierà quello che è meglio per me o per lui?

Questo è uno dei motivi per cui noi siamo sempre stati indipendenti e non legati a questo mondo: quello che consigliamo è nell’esclusivo interesse del cliente che ci paga, non abbiamo alcun legame con altri soggetti verso cui potremmo far confluire le scelte di chi ci segue.

Ok, ma se funziona così…perché ci sono miliardi di euro gestiti in questo modo?

Per un una serie di motivi a cui ho in parte già fatto cenno. Tra questi:

- apparente semplicità: mi rendo conto che se ti stai approcciando ai mercati finanziari con la paura di chi crede di non farcela, di fronte ad una proposta del tipo “dai i soldi a me e ci penso io” la cosa ti possa sembrare più logica e lineare. Per molti è così, nonostante sia inequivocabilmente poco conveniente;

- problema psicologico: molte persone, perché poco informate, hanno grossi problemi comportamentali quando si avvicinano alla borsa. Fidarsi di qualcuno che fa al posto nostro è rassicurante per una serie di persone, ma non per tutti. Ci sono investitori che vogliono avere un minimo di informazione in merito, anche per questo noi da anni facciamo formazione per tutti quelle persone che vogliono diventare protagoniste nella gestione del proprio patrimonio;

- prossimità commerciale delle banche: è molto più semplice che la banca ci avvicini perché conosce il nostro patrimonio depositato sul conto oppure che noi, volontariamente, cerchiamo di informarci rivolgendoci a professionisti indipendenti. La maggior parte dei nostri clienti arriva dopo esperienze negative nel mondo del risparmio gestito oppure ci conosce perché sente puzza di bruciato prima di sottoscrivere.

Come vedi, tra le ragioni che giustificano il successo non figurano la convenienza economica e pratica perché, come hai avuto modo di capire, non esiste.

Mi auguro che questo contenuto ti sia di aiuto nella definizione delle tue scelte.

10 Commenti

Esterina · 10 Marzo 2025 alle 9:48

Caro Davide (scusa ma mi viene facile darti del tu), vi conosco da poco tempo ma sufficiente per avermi svegliato dal mio torpore, ho sottoscritto la mia adesione e da giorni ricevo i vostri messaggi, non li ho analizzati tutti ma, per quel poco che ho fatto mi ha spinto a prendere decisioni importanti, anche se ci ho rimesso qualcosa (come era inevitabile) mi sono riappropriata dei miei soldi vendendo di mia iniziativa. Sono cliente Ing che, come saprete certamente, mette a disposizione My Money Coach, che vi devo dire? Ha detto tutto Davide in questo video, praticamente hai “fotografato” il mio stato d’animo e i miei pensieri dei giorni passati prima che vi conoscessi. Ovviamente non ho risolto tutto e ho ancora molto, molto da imparare ma mi sento più sollevata ora che so di avere degli amici dall’altra parte del video che possono darmi una mano, per ora saluto e ringrazio, mi farò viva presto, molto presto!

Davide Marciano · 19 Marzo 2025 alle 12:13

Buongiorno Esterina,

mi fa piacere che i nostri contenuti le siano stati utili.

Le consiglio sempre prudenza quando si approccia a questo tema perché è molto delicato.

Noi ce la mettiamo tutta nel fare una sana e utile divulgazione.

Un caro saluto!

ALESSANDRO MELE · 7 Aprile 2024 alle 11:50

Buongiorno

Vorrei investire qualche risparmio per non tenerli sul conto corrente ed essere mangiato dall inflazione

E leggendo credo che un consulente indipendente sia la cosa migliore al momento ,

Voi potreste aiutarmi ?

Maria Carrano · 8 Aprile 2024 alle 10:19

Buongiorno Alessandro,

grazie per aver pensato a noi.

Può scrivere alla mail staff@affarimiei.biz e capiremo insieme se e come possiamo essere di supporto alle Sue esigenze.

Buona giornata e a presto.

Maria Carrano

luca · 17 Gennaio 2024 alle 22:28

avete dimenticato a mio avviso la cosa peggiore dell GP…. Le commissioni di gestione e di performance sono soggette ad IVA! su un costo medio di gestione del 2.5% alla fine si paga oltre al 3%.

Davide Marciano · 23 Gennaio 2024 alle 9:40

Ciao Luca,

grazie per la segnalazione.

Ne abbiamo parlato anche qui: https://www.affarimiei.biz/gestione-patrimoniale/41044

Un caro saluto,

Davide Marciano

Roberto Mola · 13 Gennaio 2024 alle 11:26

Salve vorrei un consiglio da voi per investire una somma di denaro

Quale sistema che sia semplice e sicuro.

Grz Saluti.

Davide Marciano · 23 Gennaio 2024 alle 9:41

Buongiorno Roberto,

più che un “sistema” io cercherei un approccio serio e sicuro.

L’unico che può aiutarti è basato sull’educazione finanziaria: https://www.affarimiei.biz/investimenti/percorso-per-investire-in-maniera-redditizia qui trova i dettagli sul nostro approccio.

Un caro saluto,

Davide Marciano

EMANUELA · 23 Novembre 2022 alle 19:18

POSSO GIRARVI UN ABOZZA DI UN CONTRATTO PER LA GESTIONE DI UN MEDIO PATRIMONIO ESLCUSIVA E RISERVATA SE MI POTETE DARE UN AIUTO CHE NON VENGA BIDONATA

GRAZIE SALUTI EMANUELA

Davide Marciano · 25 Novembre 2022 alle 11:58

Buongiorno Emanuela,

Lascio qualche riferimento utile per esserle di supporto:

– Per prima cosa, qui può prenotare una sessione gratuita con il nostro team in modo da poter capire se e come possiamo aiutarla: https://www.affarimiei.biz/sessione-telefonica

– Per qualsiasi richiesta, non esiti a scriverci oppure a chiamare allo 0117544486 (lun-ven dalle 9 alle 18).

Un saluto.

Davide Marciano