Differenza tra PIC e PAC: Quale Scegliere?

Hai sentito parlare di Piani di Investimento Capitale (PIC) e di Piani di Accumulo Capitale (PAC) e vorresti capirne di più, per poi scegliere quale è il piano di investimento più adatto a te?

Se è così ti trovi nel posto giusto perchè oggi cercherò di spiegarti in maniera esaustiva ed efficace cos’è un PAC e cos’è un PIC e, soprattutto, cercherò di indicarti le principali differenze che intercorrono tra queste due modalità di investimento diverso.

Inoltre analizzeremo anche i vantaggi e gli svantaggi di uno e dall’altro metodo, per poi cercare di trarre delle conclusioni e vedere quale possa essere quello più conveniente per te.

Cominciamo!

In Questo Articolo Si Parla di:

Cos’è il PIC

PIC sta per piano di investimento capitale, e si intende l’investimento in un’unica soluzione di una certa somma.

Si tratta di un metodo d’investimento semplice ed immediato, anche facile da comprendere.

Questa strategia di investimento infatti prevede di investire tutto o comunque una parte molto importante del capitale in un’unica soluzione, oppure in un periodo di tempo breve.

Per farti un esempio: mettiamo il caso che tu abbia accumulato 100.000 euro, e decidessi di investirli. Vorrebbe dire prendere questi 100.000 euro, scegliere un portafoglio ben diversificato, entrare sui mercati e investire, per poi ribilanciare il portafoglio di tanto in tanto per mantenere sempre le giuste proporzioni tra i componenti.

In base alle modalità con cui investi la somma prestabilita che vuoi dedicare al tuo investimento puoi scegliere inoltre 3 differenti strategie di investimento a lungo termine:

- PIC lump sum: in questa strategia l’intera somma viene versata in un’unica soluzione. Quando hai deciso il momento di entrata sui mercati infatti viene versato l’intero capitale ed esso viene distribuito in quote di azioni, obbligazioni, ETF o fondi;

- PIC dollar cost averaging: in questo caso invece l’importo dell’investimento è dilazionato in più rate di uguale importo, che però vengono comunque versate in un arco di tempo breve. Per esempio potresti decidere di investire 60.000 euro e versare 20.000 il 1 gennaio, 20.000 euro il 1 aprile e 20.000 il 1luglio;

- PIC dollar value averaging: in questo metodo invece verserai sempre più rate come nel caso precedente, però non a caso ma in funzione dell’andamento del mercato. Per esempio se il mercato sale verserai una rata più bassa, mentre invece se il mercato scende verserai una rata più alta.

Quando scegli di investire tramite PIC il market timing è importantissimo. È importante infatti scegliere al meglio il momento di ingresso nel mercato.

Se infatti entri sui mercati con un PIC lump sum quanto il mercato è ai massimi, rischi di lasciare per strada molti rendimenti, mentre invece investire dilazionando le rate avrebbe potuto servirti per acquistare delle quote a prezzi più bassi, aumentando così il rendimento totale sul capitale investito.

Se invece investi con il PIC lump sum sui minimi ottieni davvero molto.

Cos’è il PAC

PAC sta per piano di accumulo capitale.

Si tratta di una modalità di investimento che prevede il versamento costante, anche di cifre basse, di una certa somma di denaro protratto nel tempo, solitamente con un orizzonte temporale di lungo periodo.

L’obiettivo primario del PAC è infatti proprio quello di far crescere il proprio capitale nel tempo in maniera graduale.

Tu in quanto investitore dovrai scegliere l’importo da versare e la durata del piano, secondo i tuoi obiettivi finanziari.

In questo modo anche chi non ha importanti disponibilità economiche può cominciare a investire, dal momento che puoi costruire un PAC anche investendo ipoteticamente 50 euro al mese.

Inoltre il fatto di dilazionare i versamenti ti permette anche di contenere e mitigare i rischi dell’investimento.

Puoi infatti scegliere la frequenza di investimento più adatta alle tue esigenze: per esempio puoi versare ogni mese, ogni tre mesi, oppure ogni sei mesi o ancora soltanto una volta all’anno.

Ti offre inoltre completa libertà, dal momento che se vuoi puoi sospendere i versamenti oppure riscattare tutto il capitale accumulato o una parte di esso.

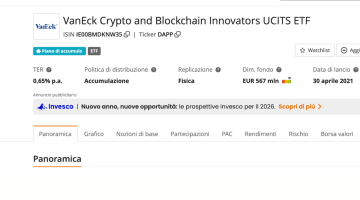

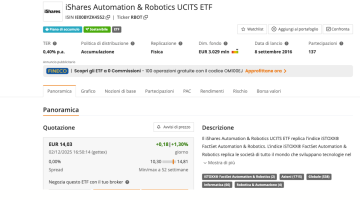

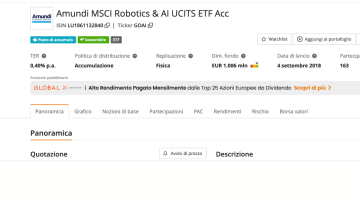

Dopo aver scelto l’importo da versare e la frequenza di versamento toccherà scegliere gli strumenti di investimento: per un PAC solitamente si prediligono i fondi comuni d’investimento o gli ETF, che permettono di diversificare il rischio e acquistare contemporaneamente più azioni.

Se vuoi approfondire il PAC, ne ho parlato meglio qui.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Vantaggi e svantaggi del PIC

Dopo aver visto le sue caratteristiche, cerchiamo di vedere adesso quali sono i vantaggi e quali gli svantaggi del Piano di Investimento Capitale.

Partiamo dai vantaggi.

Il primo vantaggio del PIC è abbastanza evidente: si tratta di una soluzione davvero semplice da perseguire, dal momento che ti basterà scegliere una certa cifra, investirla e quasi “dimenticarti” del tuo investimento. Inoltre se entri nel mercato nel momento giusto allora la tua strategia diventa davvero redditizia.

Il PIC dollar cost averaging è abbastanza semplice da mettere in pratica e ha un grande vantaggio, soprattutto per chi vuole investire in maniera tranquilla: non richiede il monitoraggio del mercato, e presenta anche un impatto psicologico ridotto dal momento che non dipende dall’andamento del mercato.

Questo è importate se sei una persona emotiva e che si fa prendere dal panico.

Passiamo ora agli svantaggi.

Il PIC è sicuramente una strategia più rischiosa, dal momento che se decidi di investire una somma tutta in una volta devi essere anche in grado di sopportare e tollerare delle oscillazione, che possono essere anche pesanti nel valore del tuo capitale.

Inoltre se sbagli il market timing potrebbe rivelarsi una strategia davvero sbagliata e rischiosa.

Per quanto concerne poi il PIC dollar value averaging, esso richiede un monitoraggio costante del mercato, quindi non è adatto a te se vuoi investire e poi quasi dimenticarti o comunque non dedicare troppo tempo all’investimento.

Vantaggi e svantaggi del PAC

Vediamo invece adesso i vantaggi e gli svantaggi di un Piano di Accumulo Capitale.

Partiamo anche qui con i vantaggi.

Il vantaggio principale del PAC è quello di offrire la possibilità a praticamente quasi tutte le persone di poter investire, dal momento che come abbiamo visto bastano davvero anche cifre esigue per cominciare.

Non dovrai infatti impegnarti a versare chissà quali somme, ma potrai anche cominciare con piccole somme sulla base della tua disponibilità del momento.

Il fatto di usufruire di un orizzonte temporale lungo inoltre ti permetterà di definire una strategia che non obbligatoriamente dovrà seguire i trend del mercato.

Un altro vantaggio innegabile del PAC è quello che, proprio sfruttando il potere del tempo e dell’interesse composto, la somma investita inizialmente possa crescere nel lungo periodo, senza stare continuamente a monitorare i mercati.

Versare delle somme a cadenza regolare inoltre ti permette di minimizzare il rischio di subire perdite ingenti, in quanto se investi tutta la tua cifra in un momento sbagliato le probabilità di subire delle perdite aumentano sensibilmente.

Passiamo ora agli svantaggi.

Uno svantaggio del PAC riguarda i costi: dal momento che dovrai effettuare parecchi veramente, dovrai monitorare i costi perchè se essi risultano essere molto elevati, allora le performance del PAC potrebbero essere peggiori.

Un altro svantaggio riguarda il fatto che dopo un certo periodo di tempo, se il mercato dovesse entrare in una fase ribassista, allora la perdita dell’intero investimento potrebbe essere abbastanza rilevante.

Quando il PIC fa per te

Il PIC fa per te se hai molta liquidità da investire subito: per esempio sei andato in pensione oppure hai eredito una somma cospicua, o ancora hai dei risparmi da parte.

Esso inoltre è un metodo di investimento che presenta dei rischi maggiori, quindi è indicato comunque soltanto se sei in grado di sopportare un rischio elevato.

Fa per te se stai cercando degli investimenti meno volatili per poter mitigare un poco il rischio di un calo nel valore del tuo investimento a causa del market timing.

Quando il PAC fa per te

Il PAC invece è ideale per chi ancora non dispone di grosse cifre ma vuole accumulare nel tempo capitale e averlo a disposizione tra un arco di tempo abbastanza lungo.

Per esempio è adatto a te se sei giovane e sei appena entrato nel mondo del lavoro e vuoi cominciare a risparmiare in maniera graduale.

Fa per te anche se sei un genitore e vuoi costruire un capitale per i tuoi figli, o ancora se vuoi mettere da parte una piccola parte del tuo stipendio ogni mese per costruire nel tempo un capitale per il futuro.

Il PAC permette di adattarsi anche a un investitore più cauto o che non vuole correre troppi rischi, dal momento che potrai “spalmare” il rischio, evitando magari di acquistare nei momenti peggiori.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Conclusioni

Siamo arrivati al termine della nostra guida.

Spero che ora ti siano chiare le differenze tra PIC e PAC.

Abbiamo infatti visto insieme le loro caratteristiche, come si investe nel concreto utilizzando l’una piuttosto che l’altra strategia e abbiamo anche elencato i loro vantaggi e svantaggi.

Possiamo dire che non vi è una modalità più corretta dell’altra per investire. Tutto dipende da diversi fattori che vanno considerati prima di decidere se e come investire:

- Dalle tue caratteristiche;

- Dal tuo obiettivo;

- Dalla tua situazione di partenza;

- Dal tuo orizzonte temporale;

- Dal tuo profilo di rischio.

Spesso inoltre PIC e PAC possono anche essere visti come complementari: per esempio potresti cominciare a investire tramite PIC e, una volta accumulato il capitale, passare a un PAC e quindi investire delle somme un po’ più piccole con una determinata frequenza.

L’importante è sempre rimanere attenti ai costi, dal momento che sono quelli che impattano sui rendimenti e quindi sul risultato finale del tuo investimento e inoltre scegliere il proprio obiettivo con consapevolezza.

Dovrai quindi valutare quale delle due metodologie di investimento si adattino meglio ai tuoi obiettivi e al tuo profilo di rischio.

Ulteriori risorse utili

Ora non ti resta che riflettere e capire quale delle due strategie è più adatta a te, ma prima di salutarti ci tengo a lasciarti alcune risorse che potrebbero esserti utili a cominciare un percorso di investimento consapevole:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei, a presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti