Fondo Fidelity Active Strategy: Caratteristiche, Costi e Scenari di Performance – Recensione Completa

Stai cercando informazioni sul fondo Fidelity Active Strategy (ISIN: LU0966156399)?

Se è così, sei nel posto giusto.

In questo articolo andremo ad analizzare in maniera indipendente e dettagliata il fondo Fidelity Active Strategy, basandoci sulla documentazione ufficiale come il KID, che è un documento essenziale che va sempre letto e considerato prima di effettuare qualsiasi tipo di investimento.

Vedremo insieme le caratteristiche, i costi, i rischi, e le performance.

Buona lettura!

In Questo Articolo Si Parla di:

Fidelity International: una panoramica sulla casa madre

Prima di andare ad analizzare nel dettaglio il fondo in questione, sono solito presentare la casa di gestione che si occupa di distribuire appunto i fondi.

Fidelity International è una delle maggiori case di gestione patrimoniale a livello globale. Attiva da decenni e presente in più di 25 paesi, offre servizi d’investimento a privati, istituzioni e consulenti finanziari.

La sua filosofia di gestione è fondata su ricerca approfondita, gestione attiva e attenzione alla sostenibilità, e il fondo che analizziamo oggi fa parte della piattaforma Fidelity Active Strategy (FAST), un insieme di soluzioni che mirano a generare performance superiori sfruttando l’approccio high conviction.

Le caratteristiche del fondo

Il fondo Fidelity Active Strategy è un comparto azionario globale che punta alla crescita del capitale nel lungo termine.

Lanciato nel 2013, è domiciliato in Lussemburgo e opera come OICVM (organismo d’investimento collettivo in valori mobiliari). Il gestore è Dmitry Solomakhin, in Fidelity da 19 anni.

L’obiettivo del fondo è appunto quello di far crescere nel tempo il capitale, puntando sulla sua crescita nel lungo termine. Il fondo viene gestito con riferimento ad un benchmark con l’intento ovviamente di batterlo, e di ottenere delle performance migliori di esso.

Vediamo altri dettagli: si tratta di un fondo aperto, in quanto la società di gestione non ha il diritto di chiudere unilateralmente il comparto; tuttavia il consiglio d’amministrazione di Fidelity Active Strategy SICAV può chiudere il comparto mediante liquidazione o fusione.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

In cosa investe il fondo

Il comparto investe almeno il 70% del suo patrimonio in azioni e strumenti correlati che forniscono esposizione a società di tutto il mondo, compresi i mercati emergenti.

Il comparto può investire nei mercati emergenti fino al 50% e in strumenti del mercato monetario fino al 20%.

Se ci soffermiamo sulla composizione geografica vediamo che il fondo investe nei seguenti mercati:

- Regno Unito: 30,1%;

- Cina: 15,6%;

- Francia: 9,0%;

- Norvegia: 7,1%;

- Germania: 7,0%;

- Stati Uniti: 6,3%;

- Svizzera: 5,7%.

Vediamo adesso invece la composizione settoriale:

- Sanità: 17,8%;

- Consumi non ciclici: 17,2%;

- Energia: 16,8%;

- Beni di consumo ciclici: 15,4%;

- Materie prime: 13,9%;

- Industriali: 11,5%;

- Servizi di comunicazione: 3,1%.

Tra le posizioni principali troviamo Rolls-Royce, Convatec, Agnico Eagle Mines, Babcock Intl, Golar LNG e Ericsson.

Il benchmark di riferimento

Il benchmark di riferimento è in questo caso MSCI ACWI Index, utilizzato per il monitoraggio del rischio, confronto della performance e calcolo delle commissioni di performance.

La gestione è attiva e non vincolata al benchmark: il compito del gestore sarà appunto quello di lavorare affinché le performance siano migliori e affinché il fondo possa ottenere dei risultati migliori di quelli ottenuti dal benchmark di riferimento.

Modalità di distribuzione dei proventi

Si tratta di un fondo accumulazione (non distribuisce dividendi) e investe almeno il 70% del portafoglio in azioni e strumenti correlati su scala mondiale, inclusi i mercati emergenti.

Il fondo ad accumulazione permette di sfruttare il potere dell’interesse composto proprio perché non distribuisce cedole ma piuttosto Questo rende il fondo adatto a chi ha un orizzonte temporale lungo e punta alla capitalizzazione composta.

Il periodo minimo di detenzione consigliato è di 4 anni.

Profilo di rischio

Il fondo è classificato con un indicatore di rischio pari a 5 su 7, corrispondente a un rischio medio-alto. Questo riflette l’alta esposizione azionaria, la gestione attiva con leve e l’uso di derivati. Inoltre, circa il 50% del portafoglio può essere investito nei mercati emergenti, che sono da sempre più volatili rispetto agli altri mercati.

Non è presente alcuna garanzia di capitale, e la società di gestione specifica che in casi estremi è possibile perdere l’intero investimento o parte di esso. Siamo quindi davanti a un fondo adatto a un investitore consapevole di poter perdere il capitale investito.

I costi del fondo Fidelity Active Strategy

Vediamo ora la parte più scomoda, ma fondamentale: i costi.

Quando decidi di effettuare un investimento, considerare i costi dovrebbe essere la prima cosa da fare, perché sono i costi quelli che impattano in maniera preponderante sui risultati dell’investimento.

Vediamo quali sono i costi in questo caso:

- Spese correnti: 2,66% annuo;

- Commissioni di performance: 20% della sovraperformance rispetto al benchmark (in caso di rendimento superiore del 2% all’indice);

- Costi di transazione: 0,03% annuo;

- Commissioni di sottoscrizione: non previste.

Nel complesso, il costo annuo complessivo medio stimato è del 4,0% su base quadriennale

Un costo molto elevato, soprattutto se paragonato a ETF azionari globali che si attestano intorno allo 0,2-0,3% l’anno. Questo significa che una parte importante della performance viene assorbita dalle commissioni.

Questo purtroppo è un problema tipico dei fondi comuni di investimento.

Per capire meglio, scarica gratuitamente il nostro report in cui ti spieghiamo come proteggerti da questo rischio a cui chi investe in fondi comuni è altamente esposto.

Rendimenti storici

Dopo i costi ora andiamo a dare un’occhiata ai rendimenti storici, per capire quello che è successo negli anni passati.

Ricordiamo innanzitutto che i rendimenti passati non sono in alcun modo predittivi di quelli futuri ma ci servono soltanto a darci una panoramica di come è andato il fondo durante gli anni.

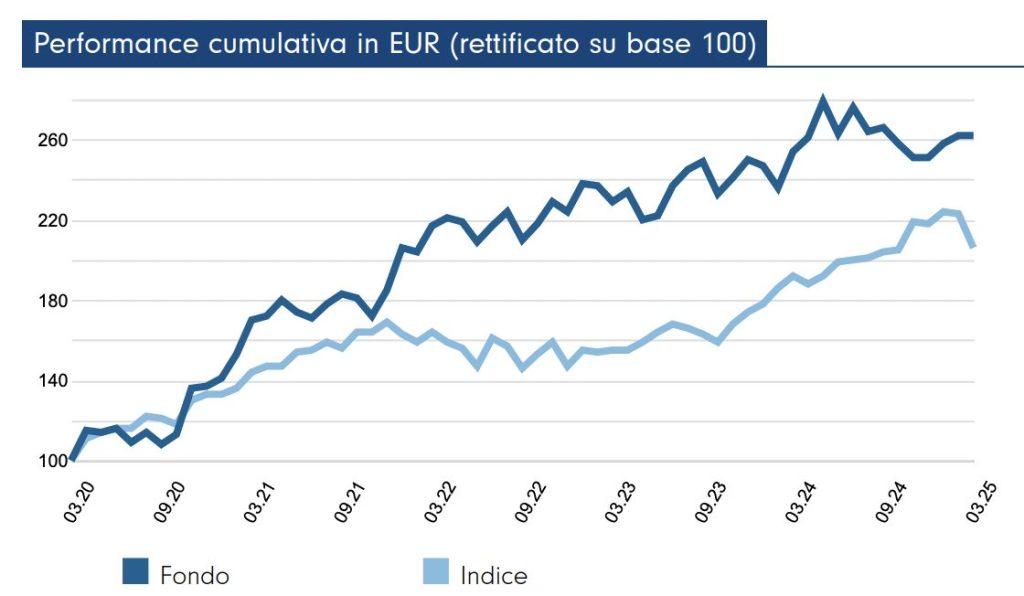

Da questa schermata tratta direttamente dal KID vediamo che il fondo è riuscito a sovraperformare il benchmark dal 2020 praticamente.

Questa non è una cosa che succede spesso, perchè in realtà non è una cosa abituale che il fondo comune riesca a battere l’indice di riferimento.

Scenari di performance

Il KID presenta degli scenari simulati sull’investimento di 10.000 euro con periodo di detenzione consigliato di 4 anni:

- Scenario di stress: 3.270 euro, pari a una perdita del -24,4% annuo;

- Scenario sfavorevole: 9.980 euro, rendimento nullo;

- Scenario moderato: 15.820 euro al termine, pari al +12,1% annuo netto;

- Scenario favorevole: 25.420 euro, pari al +26,3% annuo netto.

Sono numeri che raccontano una realtà chiara: in uno scenario positivo, la strategia può portare a rendimenti molto importanti, ma la volatilità è alta, e i costi possono amplificare l’impatto dei mercati negativi.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Opinioni di Affari Miei sul fondo Fidelity Active Strategy

Ora che abbiamo passato in rassegna tutti i dati, possiamo fare qualche considerazione e posso fornirti le mie opinioni sul fondo.

Questo fondo è sicuramente un prodotto sofisticato e gestito con una strategia ben definita: la ricerca di alpha tramite posizionamenti contrarian, la flessibilità nell’uso di leve e derivati e la diversificazione geografica e settoriale lo rende uno strumento adatto a un investitore consapevole e che sia in grado di capire del tutto quello in cui andrà a investire.

Insisto molto su questo punto in quanto spesso le persone si fanno attirare dalle promesse di rendimento dell’industria bancaria e quindi cedono e sottoscrivono prodotti senza conoscerli a fondo, andando poi incontro a perdite ingenti.

Infatti come diciamo spesso qui su Affari Miei, i costi sono un elemento fondamentale da considerare.

E qui il confronto con gli ETF è impietoso: mentre un ETF globale ti costa meno dello 0,3% l’anno, qui siamo su un ordine di grandezza di 10 volte superiore.

E non è detto che la gestione attiva riesca sistematicamente a battere il mercato…

Paghi un sacco di commissioni per ottenere cosa esattamente? La promessa di battere il mercato, ma senza la certezza… sei sicuro che è questo che stai cercando dai tuoi investimenti?

Il fondo potrebbe avere senso per chi ha una propensione al rischio medio-alta, un orizzonte temporale lungo, e desidera delegare a un gestore attivo le scelte di portafoglio, anche in ottica anticiclica.

Ma va inserito in un portafoglio diversificato, sapendo che le oscillazioni possono essere marcate e i costi erodono una parte importante dei rendimenti.

Noi di Affari Miei continuiamo a preferire un approccio più efficiente e trasparente, basato su ETF ben diversificati e con costi contenuti.

Se vuoi saperne di più su come costruire un portafoglio efficiente con strumenti a basso costo, leggi il mio articolo su come costruire un portafoglio ETF.

Prima di salutarti ti lascio alcune risorse per cominciare a muovere i primi passi in questo mondo:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti