Fondo Eurizon Global Leaders ESG 50: Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione Completa

Oggi analizziamo il fondo Eurizon Global Leaders ESG 50 (ISIN: IT0005450124) in ogni suo aspetto, partendo dal KID e andando a scoprire tutte le sue caratteristiche per comprendere al meglio di che strumento di tratta e soprattutto se possa essere un buon investimento per te.

Il fondo in questione appartiene alla società Eurizon Capital, la nota società di gestione del risparmio che apparente al gruppo Intesa San Paolo.

Se continui nella lettura dell’articolo troverai tutte le informazioni e anche le mie opinioni a riguardo.

Cominciamo!

In Questo Articolo Si Parla di:

Eurizon: una presentazione

Eurizon Capital è la società di Intesa Sanpaolo che si occupa esclusivamente di asset management, cioè della gestione di prodotti d’investimento. Eurizon si occupa tanto di gestire i singoli fondi quanto di prodotti di risparmio gestito più completi, come i piani d’accumulo di capitale (PAC) e piani d’investimento di capitale (PIC).

La società può contare su oltre €300 miliardi di euro in gestione e più di 30 anni di storia: per questo motivo è una delle società di gestione del risparmio più grandi e più storiche d’Italia. L’ufficio principale si trova a Milano, ma la sede legale dell’azienda è in Lussemburgo.

Caratteristiche del fondo Eurizon Global Leaders ESG 50

Cominciamo subito inquadrando le caratteristiche principali del fondo Eurizon Global Leaders ESG 50.

In base a quanto dichiarato all’interno del KID (Key Investor Information Document), si tratta di un fondo a gestione attiva, appartenente alla categoria dei fondi flessibili.

Ma, prima di affrontare tutte le caratteristiche peculiari del prodotto, ci tengo a spiegarti cosa sono i fondi flessibili.

I fondi flessibili si distinguono dagli altri fondi a gestione attiva per il fatto che il gestore opera un’asset allocation strategica senza adottare un benchmark come riferimento – ovvero senza utilizzare un portafoglio di titoli prefissato come “guida”.

Questo fondo mira a conseguire una crescita del capitale investito in un orizzonte temporale che sia superiore a 5 anni, nel rispetto di un budget di rischio identificabile con un VaR (value at risk) 99% mensile pari a -9,00%.

Questa misura di rischio consente di quantificare la perdita massima potenziale che il portafoglio del fondo può subire su un orizzonte temporale di un mese con una probabilità del 99%.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

In cosa investe

Questo fondo investe in strumenti finanziari di natura obbligazionaria, monetaria, e azionaria.

L’esposizione azionaria viene progressivamente e in maniera dinamica incrementata nel corso dei primi due anni del ciclo di investimento del fondo, a partire dal 10% fino al massimo del 50%.

Le obbligazioni e gli strumenti monetari sono emessi dagli Stati, organismi sovranazionali e società, mentre quelli di emittenti di paesi emergenti possono arrivare fino al 40% delle attività.

Il benchmark

Che cos’è il benchmark? Si tratta di un indice di Borsa che determina molti aspetti della strategia del fondo.

I gestori possono comprare e vendere gli strumenti che fanno parte dell’indice di riferimento, per cercare di ottenere una performance migliore rispetto a quella che viene ottenuta dal benchmark.

Dato che il fondo è flessibile, per definizione il fondo non segue alcun indice di riferimento.

Composizione del portafoglio in dettaglio

Analizziamo il portafoglio e così posiamo vedere nel dettaglio la composizione del paniere.

Per quanto riguarda la parte azionaria vediamo che il settore maggiormente rappresentato è quello dell’information technology al 14,20%, seguito da quello medico e farmaceutico all’8,6% e da quello finanziario al 6,8%.

Il profilo di rischio

Vediamo adesso qual è il profilo di rischio: siamo su un livello di 5 in una scala che va da 1 a 7.

Si tratta in buona sostanza di un rischio medio/alto, dovuto anche alla percentuale più alta di investimenti in azioni.

Modalità di sottoscrizione, uscita e utilizzo dei proventi

Il fondo flessibile in questione prevede una sottoscrizione iniziale minima di 500€, quindi si tratta, se vogliamo, di un investimento alla portata di molti investitori.

Viene ammesso sia il versamento unico mediante PIC, che il piano di accumulo capitale.

In ultimo: la politica di distribuzione dei proventi è ad accumulazione, vuol dire che gli utili maturati ogni anno non sono distribuiti ma reinvestiti nel fondo stesso.

I costi

Se ci soffermiamo adesso all’analisi dei costi e del prospetto che ci permette di capire quali sono le commissioni che dobbiamo sostenere, possiamo capire a grandi linee come essi impatteranno sul nostro rendimento.

Le spese da sostenere sono:

- Spese di sottoscrizione: non previste;

- Spese di rimborso: massimo 2,25%;

- Spese correnti annue: 1,66% di cui la provvigione di gestione ammontano allo 0,90%;

- Commissioni legate al rendimento: pari al 20% del minor valore maturato nel periodo intercorrente tra il 1 ottobre di ogni anno e il 30 settembre dell’anno successivo tra l’incremento percentuale del valore della quota del fondo rispetto al più elevato valore registrato dalla stessa nell’ultimo giorno di valorizzazione degli anni convenzionali precedenti.

Nel caso in cui non ti fosse chiaro il discorso sui costi, ti consiglio di scaricare il nostro report gratuito in cui spieghiamo come i costi dei fondi stiano costando miliardi di euro agli italiani senza che questi ultimi si rendano conto della reale importanza dell’argomento.

Rendimenti storici

Le performance passate possono essere utili per avere una panoramica sul fondo e per avere una sorta di previsione: naturalmente i rendimenti passati non devono essere presi però come una previsione certa del futuro.

Nel sito ufficiale troviamo la proiezione dei rendimenti, e ti allego infatti qui la schermata:

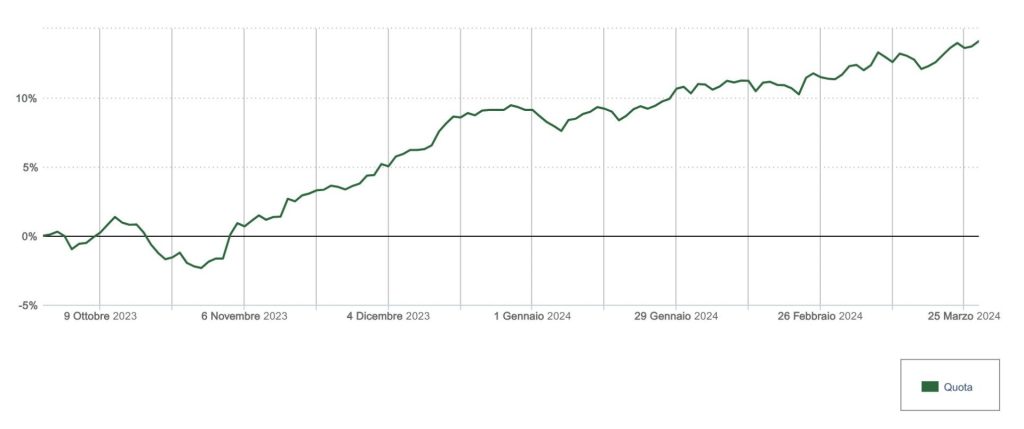

Qui ti allego il grafico preso da ottobre 2023 fino a marzo 2024. Come vedi l’andamento è in crescita, ma non vi è un benchmark di riferimento dal momento che il fondo è flessibile.

Per questo è difficile per l’investitore medio capire se le scelte operate dal gestore sono state realmente vantaggiose: si potrebbero affiancare i rendimenti di questo fondo con quelli di un altro paniere, che abbia un obiettivo simile e che presenti lo stesso livello di rischio.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni finali di Affari Miei

Eurizon Global Leaders ESG 50 richiede che tu, in qualità di partecipante al fondo, deleghi al gestore la responsabilità di investire il tuo capitale. Gli dai completa libertà nella scelta dei mercati e degli strumenti. L’unico paletto è il profilo di rischio.

Dato che non vi è nemmeno un benchmark il gestore può fare quello che vuole con la giustificazione che deve diversificare il rischio e cogliere le opportunità più interessanti offerte dal mercato. Questo principio è tipico dei prodotti a risparmio gestito.

Un fondo flessibile però è ancora più complesso di un fondo comune d’investimento “normale”: infatti con un fondo flessibile diventa praticamente impossibile mantenere un margine di controllo.

Uno dei rischi che corri è quello di ritrovarti, ad un certo punto, con un investimento che è mutato rispetto all’inizio, e che non rispecchia più le tue aspettative.

Qui su Affari Miei spesso preferiamo investire in ETF quando si parla di fondi, dal momento che offrono costi più bassi e al tempo stesso sono dei prodotti che puoi acquistare in autonomia senza conflitti d’interesse. Sono quotati in Borsa e hanno una gestione passiva, cioè non cercano di battere un indice ma si limitano a copiarlo. Questo significa che non devi riconoscere commissioni stellari ai gestori e che quasi sempre le performance sono migliori.

Se ritieni di voler comprendere meglio le criticità dei fondi comuni d’investimento, ti consiglio il nostro report gratuito in cui spieghiamo come i fondi inefficienti siano un sistema divora-rendimenti per gli investitori.

Se invece sei incuriosito da Affari Miei e non conosci ancora il nostro approccio alla finanza personale e agli investimenti, puoi iniziare da qui.

Perché è importante definire una strategia

Prima di scegliere gli strumenti da mettere in portafoglio sarebbe meglio definire una strategia di investimento e, possibilmente, aumentare la tua formazione finanziaria.

Un investitore informato, e consapevole dei suoi obiettivi, difficilmente acquisterà strumenti inefficaci e dannosi.

Su Affari Miei trovi dei percorsi guidati per investire, adatti alle diverse fasi del risparmio e della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti