Progetta Stabilità Insurance di Intesa Sanpaolo: Conviene ? Leggi la Recensione

Progetta Stabilità Insurance è un prodotto finanziario, ma anche assicurativo, venduto da Intesa Sanpaolo Vita ad investitori al dettaglio.

Si tratta di una polizza vita multiramo che permette di fare un investimento su misura finalizzato alla composizione di un capitale da poter riscattare e utilizzare in qualsiasi momento oppure da riservare alle coperture assicurative: una principale per il caso morte e una facoltativa per infortunio.

Se stai cercando un prodotto di investimento di tipo assicurativo e/o ti hanno proposto di sottoscrivere la polizza Progetta Stabilità Insurance, allora questo articolo fa al caso tuo: ti consiglio di leggere la recensione fino in fondo perché analizzo tutti gli aspetti dell’investimento e della copertura assicurativa, compresi i costi.

Al termine, sarai in grado di capire se la polizza è davvero conveniente per te o se si tratta di un prodotto da evitare.

Se non vuoi commettere errori… informati, prima di firmare un contratto!

In Questo Articolo Si Parla di:

Che dire di Intesa Sanpaolo…

Il primo passo per capire se una polizza è potenzialmente dannosa per i tuoi risparmi consiste nel verificare l’affidabilità e solidità dell’assicuratore che te la sta vendendo. Intesa Sanpaolo Vita S.p.A. non necessita di presentazioni, è la capogruppo del ramo Assicurativo Intesa Sanpaolo, che a sua volta è leader in Italia nella bancassicurazione e nella previdenza integrativa.

Detto questo, il solo profilo della Società Assicuratrice non prova la convenienza del contratto in oggetto, è ovvio che Intesa ha come interesse prioritario quello di vendere, la convenienza per il cliente sta in secondo piano, per tale ragione devi chiederti se la polizza che ti stanno proponendo fa davvero al caso tuo.

La prima domanda a cui rispondere è questa: “Il prodotto è sicuro?”.

Il prodotto è sicuro?

Progetta Stabilità Insurance è un prodotto d’investimento, quindi il Contraente è naturalmente esposto, in varia misura, ai rischi finanziari. Dico “in varia misura” perché l’investimento è personalizzabile sulla base del livello di rischio del cliente, può quindi avere una composizione più stabile o più dinamica.

La tipologia di contratto è multiramo, polizze abbastanza frequenti che combinano caratteristiche del Ramo Assicurativo I e del Ramo Assicurativo III.

Mi spiego meglio: una multiramo segue una doppia linea di investimento, da una parte si comporta come le classiche polizze del tipo I a gestione separata e a “capitale garantito”, dall’altra si comporta come le polizze Unit Linked del ramo III le cui prestazioni sono legate all’andamento dei titoli finanziari di riferimento e perciò non possono essere garantite.

Un investimento multiramo cerca di soddisfare le maggiori o minori esigenze di sicurezza del cliente coniugandole a quelle di maggiore guadagno. Una parte di capitale è perciò garantita da contratto, l’altra parte è a rischio.

Per valutare la “pericolosità” dell’investimento può essere utile fare riferimento all’Indicatore di rischio che, in una scala di valori dall’1 (rischio più basso) al 7 (rischio più alto), colloca la polizza Progetta Stabilità Insurance al livello 3

Il prodotto è considerato moderatamente rischioso, presupponendo che l’investimento venga mantenuto per il periodo consigliato di almeno 6 anni.

L’Indicatore è un parametro approssimativo quindi prendilo con le pinze.

Ma entriamo nel vivo della questione…

Caratteristiche della polizza

Progetta Stabilità Insurance è un contratto di assicurazione a vita intera. Previo pagamento dei premi ricorrenti, l’Assicurato ha diritto ad una prestazione assicurativa principale che prevede, in caso di decesso, il pagamento di un capitale ai beneficiari designati, indipendentemente dalla causa della morte e dal luogo.

L’entità della prestazione pagata è pari al valore complessivo dell’investimento aumentato di una percentuale variabile (dall’1,0% allo 0,1%), decrescente in funzione dell’età dell’Assicurato alla data del decesso.

Chi può sottoscrivere il contratto? Il Contraente deve essere maggiorenne ma non aver superato i 65 anni, e deve avere la residenza in Italia. Si può assicurare solo la propria vita e non quella del coniuge o di un parente.

Durata

La polizza ha validità per tutta la vita dell’Assicurato, a meno che non venga riscattata anticipatamente, ma in genere è un’opzione che penalizza l’investitore, lo vedremo in seguito.

Premi

Il premio per la prestazione principale consiste in versamenti ricorrenti mensili, l’importo lo scegli tu ma non deve essere inferiore a 100 euro o superiore a 500 – dopo 6 mesi la cifra dei versamenti può essere modificata, i versamenti possono essere sospesi e riattivati in seguito.

Il piano dei versamenti ha una durata limitata, da un minimo di 10 anni fino a un massimo di 20. Scegli tu la data di termine dei pagamenti ma dovrà avvenire prima del tuo settantaseiesimo compleanno.

Per quanto riguarda i versamenti aggiuntivi: al momento della sottoscrizione del contratto è possibile fare un primo versamento aggiuntivo, dopodiché altre aggiunte sono concesse dopo 3 mesi e fino ad un massimo di 6.000 euro per anno.

Copertura secondaria

Il contratto prevede, a fronte del pagamento mensile di un 1,00 euro in più oltre al premio consueto, la possibilità di attivare la Prestazione accessoria: Intesa pagherà un capitale aggiuntivo, oltre a quello principale, qualora il decesso sia stato causato da infortunio. Il capitale aggiuntivo è di importo prefissato e viene determinato dalla causa del decesso:

- 25.000,00 euro in caso di decesso causato da infortunio generico;

- 50.000,00 euro in caso di incidente stradale.

La copertura accessoria prevede delle limitazioni – abuso di sostanze stupefacenti, incidente di volo, suicidio, guerre ecc. – che ti invito a verificare direttamente sulla nota informativa della polizza.

Dettagli dell’investimento

Ho accennato al fatto che il prodotto consente di creare una combinazione di investimento personalizzata, vediamo in che modo.

Ciascun premio investito meno i costi d’ingresso è destinato per il 30% alla Gestione Separata e per il 70% ad un Fondo Interno a scelta tra quelli in vigore sul contratto:

- La Gestione Separata è un Fondo appositamente istituito dalla Compagnia per gli Investitori di questa polizza, chiamato Fondo VIVADUE, viene gestito separatamente rispetto al complesso delle attività della Società. Il patrimonio del fondo è investito in titoli che mantengono il valore storico di acquisto e vengono rivalutati su base annuale in modo tale che non subiscano la volatilità caratteristica degli altri prodotti finanziari. La gestione è regolamentata e orientata prevalentemente sul comparto obbligazionario. Il patrimonio e il rendimento sono stabili e continui nel tempo, pertanto la Compagnia garantisce questa parte di capitale;

- I Fondi Interni sono fondi d’investimento costituiti all’interno della Compagnia in cui confluisce l’altra parte dei premi versati. I Fondi Interni collegati al prodotto sono caratterizzati da uno stile di gestione attivo finalizzato a creare valore aggiunto, investono in modo dinamico in OICR di tipo monetario, obbligazionario e del mercato azionario. Le prestazioni sono espresse in quote il cui valore dipende dalle oscillazioni di prezzo delle attività finanziarie, perciò la Compagnia non offre alcuna garanzia di capitale o di rendimento minimo.

La prestazione finale

Pertanto, il capitale finale dipende dal rendimento realizzato dalla Gestione Separata al netto dei costi di gestione, e dall’andamento del valore delle quote del Fondo Interno prescelto, al netto delle spese. Tempo consigliato di mantenimento dell’investimento: 6 anni.

Mentre la prestazione assicurativa non può essere inferiore al valore del premio investito nella gestione separata, il controvalore delle quote riconosciuto dalla Compagnia in caso di decesso o di riscatto potrebbe risultare inferiore alla corrispettiva parte di premio investita nel Fondo Interno.

Potrai trovare più dettagli sulla composizione dell’investimento e sulle caratteristiche dei Fondi, all’interno della documentazione informativa scaricabile dal sito di Intesa.

Si può cambiare la composizione dell’investimento?

Sì, è possibile farlo in due modi, anzitutto chiedendo di cambiare il Fondo Interno inizialmente scelto, a condizione che siano trascorsi almeno 180 giorni dalla data in cui è stato firmato il contratto. Per ogni anno solare sono ammesse 4 operazioni di Cambio Fondo e la prima di ogni anno è gratuita.

La seconda soluzione consiste nella Riallocazione Automatica, un’opzione gratuita che riduce progressivamente e in automatico l’esposizione ai mercati finanziari grazie al trasferimento del capitale investito nel Fondo Interno verso la Gestione Separata modificando così le percentuali di ripartizione dei premi.

Riscatto anticipato, cos’è?

Il riscatto è per contratto il modo in cui puoi ottenere i tuoi soldi senza dover aspettare di passare a miglior vita.

Trascorsi almeno 180 giorni dalla data in cui il contratto è diventato attivo, puoi chiedere il pagamento totale (riscatto totale) o parziale (riscatto parziale) del capitale assicurato (maggiori dettagli sulle modalità per riscattare il capitale le trovi sulla documentazione informativa).

Abbiamo già detto che il valore del capitale alla data di disinvestimento non potrà essere inferiore alla parte dei premi investiti nella Gestione Separata, ma la restante parte, invece, alla data del riscatto potrebbe aver subito l’andamento negativo del Fondo Interno ed essere più bassa del premio versato.

È ovviamente sconsigliabile disinvestire prima dei 6 anni raccomandati, ma in generale riscattare anticipatamente è una scelta che penalizza l’investitore per via dei costi d’uscita.

Il contratto non prevede un valore di riduzione.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Costi della polizza

Adesso parliamo dei costi. Gli strumenti complessi come le polizze d’investimento comportano delle grosse spese di gestione che riducono sensibilmente il rendimento.

Per l’acquisizione e la gestione amministrativa del contratto la Compagnia applica un costo di entrata su ogni premio ricorrente e sugli eventuali versamenti aggiuntivi pari all’1,00% del premio versato. Inoltre, per l’attivazione della Garanzia Accessoria (il caso infortunio) è previsto un costo percentuale prelevato dal premio e pari al 15%.

Intesa cura l’investimento per conto, questo ha un costo. La Gestione Separata prevede una commissione di gestione annua che viene trattenuta dal rendimento realizzato, ed è formata da:

- una componente fissa annua pari all’1,30%, sempre applicata;

- una componente variabile annua applicata solo se il rendimento annuo lordo della Gestione Separata è stato superiore al 3%.

Ovviamente, gravano dei costi di gestione anche sui Fondi Interni, che ti illustro:

- Una commissione di gestione annua pari a una percentuale del valore complessivo netto del patrimonio di ciascun Fondo Interno (da un minimo dell’1,30% ad un massimo dell’1,70%, in base al Fondo scelto);

- Commissioni variabili legata alla performance e overperformance di ciascun Fondo;

- Altre spese e oneri eventuali sempre legati alle attività legali e di amministrazione del Fondo di riferimento.

Le commissioni percentuali sono differenti per ciascun Fondo, trovi maggiori dettagli all’interno della documentazione informativa.

Il costo applicato sul riscatto totale e parziale varia in base al periodo di tempo trascorso tra la data di decorrenza del contratto e la data di disinvestimento: se decidi di disinvestire nel primo anno perdi il 2,00% dell’importo riscattato, con il minimo di 30 euro per il riscatto parziale, se invece vuoi uscire nei successivi 4 anni la percentuale per il riscatto scende all’1,00% (sempre con il minimo di 30 euro per il riscatto parziale).

Dopo i primi 5 anni il costo del riscatto totale si azzera ma rimangono i 30 euro per il riscatto parziale.

Costi per l’operazione di Cambio Fondo Interno: la prima operazione dell’anno è gratuita mentre quelle successive costano 30,00 euro ciascuna.

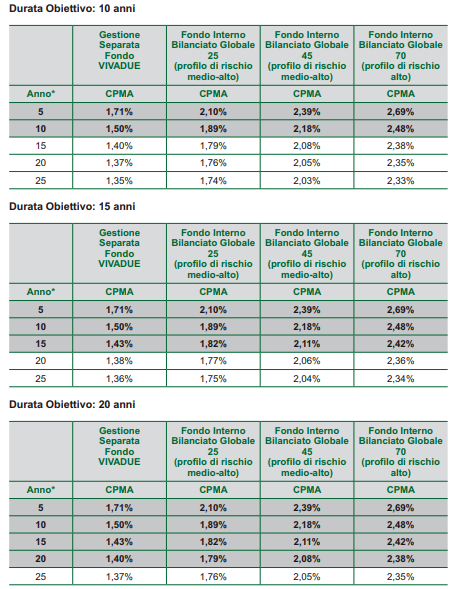

Per avere un’idea complessiva dei costi previsti è utilissimo far riferimento al CPMA, il Costo Percentuale Medio Annuo, che indica di quanto si riduce il tasso di rendimento per effetto dei costi applicati, come illustrato nella tabella sottostante presa dalla documentazione informativa.

Aspetti fiscali

Questi sono gli aspetti fiscali di interesse legati all’investimento:

- L’imposta di bollo non può essere in alcun modo applicata ai prodotti assicurazione vita che fanno parte del Ramo I, quindi niente imposta per la parte di gestione separata;

- I soli premi versati per la Garanzia Accessoria (morte in caso di infortunio) sono detraibili dall’imposta sul reddito delle persone fisiche (IRPEF) nella misura del 19% di una somma annua non eccedente il limite di 530,00 euro;

- Nessuna imposta di successione grava sui Beneficiari poiché il capitale previsto in caso di morte dell’Assicurato non rientra nell’asse ereditario;

- Le somme dovute dall’Impresa sono impignorabili e insequestrabili;

- Le somme corrisposte dalla Compagnia sono soggette all’imposta sostitutiva del 26%. Poiché i rendimenti derivanti dai Titoli di Stato (ed equiparati) continuano ad essere assoggettati al 12,5%, l’aliquota effettiva di tassazione sarà compresa tra il 12,5% e il 26% in base alla natura degli investimenti collegati al contratto.

Diritto di ripensamento, come esercitarlo?

Se dopo aver sottoscritto la polizza cambi improvvisamente idea hai diritto di recedere dal contratto, purché tu abbia la prontezza di farlo entro 30 giorni e inviando una comunicazione ad Intesa.

In tal modo la Compagnia ti rimborserà del premio versato (sempre entro 30 giorni), tenendo conto del possibile incremento o decremento del valore delle quote per la parte di premio investita nel Fondo Interno.

Opinioni di Affari Miei

Siamo arrivati alla parte finale dell’articolo, ora sai come funziona la polizza multiramo Progetta Stabilità Insurance, ma per decidere se sottoscriverla o no ti manca un ultimo elemento, cioè una corretta strategia di crescita. Se ne avessi una, probabilmente, non staresti valutando una polizza multiramo e ti spiego perché…

In genere i prodotti impacchettati come la polizza in questione promettono di risolvere in un’unica soluzione tutti i problemi del cliente, protezione, risparmio e crescita. Sono fatti per abbindolare chi non ha le conoscenze adeguate per attuare una vera strategia di crescita economica personale.

La mia posizione rispetto agli investimenti assicurativi è molto severa. Sono convinto che le assicurazioni debbano rispondere alle necessità di protezione e non di guadagno. Per risparmiare e investire esistono prodotti specifici e più semplici che a parità di rischi ti consentono rendimenti maggiori con meno costi di gestione.

Se non sai queste cose non ti preoccupare, è comprensibile. Fortunatamente puoi imparare. Ad esempio il mio blog, Affari Miei, contiene decine di articoli utili che ti insegnano a proteggere nel modo corretto te stesso, i tuoi cari e i tuoi beni dai rischi della vita.

Trovi anche tantissimi articoli, Podcast, video e corsi per migliorare le tue strategie di investimento. È bene proteggersi e crescere economicamente ma facendo le due cose con strumenti separati. Per chiarire il concetto ti invito a leggere prima questo articolo a poi a guardare questo video.

Se vuoi davvero farti una cultura ti propongo il mio Corso per Investire “Easy Investments Formula“, in cui ti spiego il metodo per gestire in autonomia i tuoi investimenti senza rischi e fregature.

Conclusioni

In questo articolo abbiamo analizzato in maniera esaustiva la polizza multiramo Progetta Stabilità Insurance di Intesa Sanpaolo Vita. Sai come funziona e ti ho dato qualche consiglio utile per giudicare, adesso possiedi tutti i mezzi per valutare il prodotto autonomamente e fare una scelta consapevole.

Prima di salutarti ti allego questa guida all’investimento in base alla tua età:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

.

0 Commenti