Fondi monetari a capitale protetto: Caratteristiche e Costi, Conviene Investire?

Stai cercando informazioni sui fondi monetari a capitale protetto? Il tuo consulente ti ha parlato di questa possibilità di investimento e ora vorresti saperne di più?

Se ti trovi in questa situazione allora sei nel posto giusto perchè oggi cercheremo di capire insieme cosa sono i fondi monetari a capitale protetto, quali sono i loro costi, i vantaggi e gli svantaggi, e al termine dell’analisi troverai anche le mie opinioni a riguardo.

Buona lettura!

In Questo Articolo Si Parla di:

Cosa sono i fondi monetari

Prima di tutto partiamo con la definizione: i fondi comuni monetari sono dei fondi comuni d’investimento per definizione poco rischiosi, che investono in prodotti finanziari liquidi, simili alla liquidità proprio, quali possono essere titoli governativi a breve termine, o titoli a tasso variabile.

Si tratta di un’ottima soluzione per quegli investitori che hanno come obiettivo quello di “parcheggiare” la propria liquidità, o per coloro che cercano di preservare il loro capitale e/o un metodo per attraversare le fasi di turbolenza sui mercati finanziari.

Gli strumenti presenti all’interno del fondo monetario infatti devono avere alcune caratteristiche:

- Essere molto liquidi;

- Essere sicuri;

- Avere una scadenza di breve termine.

Per soddisfare questi requisiti i fondi monetari investono in obbligazioni a breve termine con un rating elevato, come certificati di deposito, obbligazioni a breve scadenza, titoli di stato a scadenza breve e altri strumenti simili.

Le caratteristiche dei fondi monetari a capitale protetto

Un fondo a capitale protetto, come suggerisce il nome, ha come obiettivo quello di proteggere il capitale a scadenza dell’investimento.

L’obiettivo primario di questi fondi è infatti quello della sicurezza e, per essere diretti, quello di evitare qualsiasi perdita.

È importante infatti sottolineare come il fondo non persegua lo scopo di ottenere il massimo guadagno: non aspettiamoci infatti rendimenti eclatanti da questa tipologia di fondi.

L’obiettivo principale di questi fondi quindi è quello di proteggere il capitale investito e anche quello di generare un reddito adeguato in base alla situazione contingente dei mercati.

Come abbiamo visto prima, una delle caratteristiche principali di questi fondi è la durata del portafoglio, che spesso è di breve termine: grazie alla durata contenuta del portafoglio obbligazionario infatti è improbabile subire forti oscillazioni di valore del capitale investito, il che rafforza ancora di più la sicurezza dell’investimento.

Un aspetto che però dobbiamo considerare quando parliamo di fondi monetari (e comunque di investimenti in genere) è quello relativo ai costi: i costi dei fondi monetari possono essere alti, poiché sono correlati alla situazione attuale dei tassi di interesse.

I fondi a capitale protetto hanno una durata prefissata, che solitamente va da 1 ai 5 anni, poiché la protezione viene calibrata in base a questo parametro, e viene garantita solo alla scadenza del fondo.

È importante quindi scegliere un fondo con una durata congrua alle proprie esigenze e che sia in linea con i propri obiettivi di investimento.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Capitale protetto non significa capitale garantito

Forse spesso ti è capitato di sentire parlare di investimento a capitale garantito.

Penso che sia utile fare un piccolo approfondimento, per farti capire che capitale protetto e capitale garantito non significano esattamente la stessa cosa.

Un investimento a capitale garantito è un prodotto finanziario che permette all’investitore di partecipare al rialzo di uno o più indici o strumenti, preservando al tempo stesso il valore iniziale del capitale investito, e garantendo all’investitore il ritorno del capitale.

In un investimento di questo tipo inoltre vi è una limitata partecipazione alla crescita del sottostante, che dobbiamo considerare un po’ come il prezzo da pagare per avere la garanzia di non subire delle perdite.

Una differenza sostanziale con un investimento a capitale protetto è relativa alla liquidità: un investimento a capitale protetto infatti è molto liquido (è una delle sue caratteristiche principali!) mentre invece un investimento a capitale garantito è scarsamente liquido, e potrebbe quindi generarti non pochi grattacapi nel caso in cui decidessi di disinvestire prima della data di scadenza dell’investimento stesso.

La scelta degli strumenti per l’investimento

I fondi comuni a capitale protetto sono gestiti da un gestore (come tutti i fondi comuni del resto) che ha il compito di scegliere un paniere di titoli che deve avere come caratteristica principale quella di rimborsare tutto il capitale (sicurezza).

Dobbiamo infatti tenere a mente che la gestione del fondo mira a garantire il recupero del capitale investito alla scadenza, senza necessariamente massimizzare i guadagni.

Spesso il gestore punta sulle obbligazioni di tipo governativo, che soddisfano tutti i requisiti richiesti per essere inserite all’interno di un fondo simile.

A quale tipologia di investitore si rivolgono?

Questi fondi sono particolarmente adatti per gli investitori che preferiscono la sicurezza di un investimento a basso rischio, come per esempio i conti deposito.

Tuttavia, è importante notare che i fondi a capitale protetto non garantiscono il rendimento e che le prestazioni potrebbero essere influenzate dalla volatilità dei mercati finanziari.

Queste sono tutte cose che vanno considerate quando si sceglie l’investimento e/o il fondo più adatto alle proprie esigenze.

Siamo davanti a un investimento sicuro, che garantisce la protezione del capitale a scadenza, che però potrebbe non dare dei rendimenti esaltanti, e potrebbe essere soggetto alla volatilità.

Per avere un rendimento un poco più alto si potrebbe optare per un fondo che applica la protezione parziale del capitale: in questo caso i fondi proteggono soltanto una parte del capitale (seppur molto alta) ma non lo proteggono totalmente, quindi potrebbero far ottenere agli investitori dei rendimenti più elevati, a fronte di correre però alcuni rischi in più.

Opinioni di Affari Miei sui fondi monetari a capitale protetto

Abbiamo analizzato i fondi comuni a capitale protetto.

Come avrai capito si tratta di fondi che garantiscono una riduzione del rischio, dal momento che utilizzano una strategia molto prudente, grazie all’investimento in obbligazioni a breve scadenza.

I fondi a capitale protetto hanno una durata breve, quindi vanno scelti soltanto se il loro orizzonte temporale si adatta al meglio alle esigenze di investimento di ognuno.

Un fattore importante da considerare sono i costi, che spesso sono elevati e che andrebbero analizzati per bene prima di effettuare un qualsiasi investimento.

Questi fondi sono rivolti a te se stai cercando un investimento di breve termine e sicuro, anche se a questo punto potresti optare per un semplice conto deposito e otterresti più o meno le stesse cose, con la differenza che forse un conto di deposito potrebbe presentare dei costi di gestione meno elevati (dovrai pagare forse l’imposta di bollo e le tasse sul tasso di interesse offerto), che spesso è minore dei costi di gestione che ti chiede un fondo comune d’investimento.

A tal proposito ti invito a leggere questo rapporto di Morningstar relativo proprio ai costi dei fondi comuni d’investimento.

Detto questo spero che questa analisi possa esserti utile, e prima di salutarti ci tengo ancora a dirti alcune cose.

Come saprei se hai già letto alcuni miei articoli qui sul blog, non sono un fan di prodotti di questo genere, perchè li considero, oltreché costosi come abbiamo visto, anche poco chiari e spesso non efficienti.

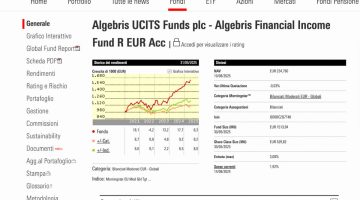

La mia strategia d’investimento è basata sullo studio e sulla formazione, e spesso prediligo strumenti come i fondi a gestione passiva (ETF) che mi permettono di diversificare al massimo e di abbattere i costi. Potrai scegliere tra un’offerta davvero ampia, e anche se stai cercando un investimento a basso rischio potresti optare per un ETF obbligazionario.

Ci tengo ancora a lasciarti alcune risorse che potresti trovare interessanti se stai cercando un percorso di investimento per cominciare a investire con consapevolezza:

Buon proseguimento su Affari Miei!

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

Scopri che Investitore Sei

0 Commenti