Pensione Integrativa Mediolanum: Conviene Scegliere un Fondo Pensione della Banca? Leggi la Recensione

Oggi ho pensato di scrivere un articolo dedicato al fondo pensione Mediolanum, esaminando al meglio il prodotto Tax Benefit New, il piano individuale pensionistico di Mediolanum Vita S.p.A.

Come già scritto in altre recensioni, è doveroso continuare ad affrontare tale argomento legato alla previdenza complementare, perché in molti, considerando l’evidente crisi che da anni affligge il sistema pensionistico italiano, stanno pensando di correre ai ripari in questa maniera.

Ma affidarsi a un prodotto del genere proposto da una banca è davvero una maniera efficace per crearsi delle sicurezze sull’avvenire e per investire i propri risparmi? Io ho qualche dubbio a riguardo e te ne parlerò alla fine dell’articolo.

Avrai modo di approfondire il mio punto di vista sui fondi pensionistici tra breve, quando ti parlerò della pensione integrativa Mediolanum, cercando di mettere in luce ogni suo aspetto, in modo da farti avere una visione trasparente e permetterti di decidere in totale autonomia se se si tratta di una soluzione che fa al caso tuo.

Prima di continuare con l’articolo voglio ricordarti (e te lo consiglio!) che puoi collegarti al sito internet dell’Inps e fare il calcolo della pensione netta nella sezione calcola la tua pensione.

In Questo Articolo Si Parla di:

Chi è banca Mediolanum?

Come sempre, prima di cominciare, voglio aprire una rapida parentesi sull’identità dell’istituto che esaminiamo che è sempre importante per capire la direzione da prendere.

Questa banca, nel 1982, si chiamava Programma Italia e offriva prodotti assicurativi. Nel 1997 ha deciso di ampliare la sua offerta, dedicandosi al risparmio a 360 gradi. Così è nata Banca Mediolanum, la prima banca online.

Da allora l’istituto si è evoluto, crescendo e perfezionandosi, fino a essere quotato in Borsa, e creando la figura del Family Banker.

Inoltre, ha creato la Fondazione Mediolanum Onlus e ha costruito la Mediolanum Corporate University. Insomma, una banca che si è ritagliata il suo posto.

Ma ora entriamo nel vivo della nostra analisi sul prodotto per cui sei giunto su questa guida.

Il fondo pensione Mediolanum è sicuro?

La Pensione integrativa Mediolanum è stata lanciata da Tax Benefit nel 2001 come soluzione garantita da Mediolanum Vita S.p.A. e dalla professionalità approvata nel corso degli anni di Fininvest Italia.

Attualmente, è considerata una delle più potenti holding italiane di cui Banca Mediolanum è parte integrante, facendo parte della divisione finanziaria fin dal 1984, anno in cui quest’esercizio bancario è stato fondato.

Ulteriore sicurezza è data da TaxBenefit New Protection, una soluzione ragionata per proteggerti da quegli eventi che potrebbero compromettere la sicurezza del tuo fondo previdenza in caso di infortunio, malattia e invalidità totale.

Infatti ti è riconosciuto un indennizzo in forma di capitale costante in modo da alimentare il piano previdenziale di Tax Benefit New di Mediolanum Vita S.p.A. avendo a disposizioni tre massimali pari a: €30.000, €60.000 e €100.000 per infortuni durante le ore lavorative con conseguente invalidità non inferiore al 66% o per incapacità fisica a seguito di malattia (sempre della stessa percentuale) a proseguire la propria professione. Il premio è detraibile annualmente col limite massimo di €530.

In caso di perdita del posto di lavoro puoi accedere a un rimborso giornaliero garantito, pari a 1/30 del massimale di ogni singolo giorno di disoccupazione (con cifra massima di €400,00 al mese) una volta superato il 60° giorno consecutivo di disimpiego, iniziando dal primo giorno. La durata dell’indennizzo è di 12 mesi, uguale allo stesso periodo di disoccupazione a 36 mesi per il cumulo dei periodi distinti.

In occasione di un grande intervento chirurgico l’indennizzo che ti viene riconosciuto è sotto forma di capitale costante, pari a €4.800 per accadimento con un margine di €14.400 che andrebbe a ricoprire l’intero ciclo assicurativo. Il periodo di riconoscimento di tali garanzie, in tutti i casi appena descritti, è della durata di 10 anni con la possibilità di rinnovo al suo scadere.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Fondo pensione Mediolanum: guida a Tax Benefit New

Mediolanum, in ambito di pensione integrativa, al momento offre un’unica soluzione: Tax Benefit New, pensata per clienti che siano sia lavoratori dipendenti che autonomi, in modo da integrare la pensione pubblica col proprio TFR.

Parliamo di un piano di tipo assicurativo – fondi pensioni, che ha l’obiettivo di erogare trattamenti pensionistici complementari al sistema obbligatorio ai sensi del Disegno di Legge del 5 dicembre 2005 n. 252 Iscritto all’Albo tenuto dalla COVIP con il n. 5025.

L’investimento ha una scadenza che combacia con l’età pensionabile, ma la durata della fase di raccolta può essere estesa fino alla medesima età pensionabile, considerando però che, alla data del pensionamento, devi far valere un anno di contribuzione per le forme di previdenza complementare.

Come funziona il fondo pensione Mediolanum

Questa pensione è adatta al cliente che ha intenzione di organizzare un piano di previdenza complementare su base individuale, avvalendosi a pieno regime di trattamento fiscale di favore su contributi versati, rendimenti conseguiti e prestazioni percepite. Se si aderisce al fondo, si potrà scegliere la misura e anche la periodicità della contribuzione, e se il soggetto che aderisce è un lavoratore dipendete egli potrà anche versare il TFR maturando.

Proprio a tal proposito, molte persone si interrogano sulla sua destinazione, e si chiedono se è meglio lasciarlo in azienda oppure se è più conveniente versarlo nel fondo pensione.

A tal proposito ho scritto un articolo, ti consiglio di leggerlo per avere le idee un po’ più chiare.

Esso opera in regime di contribuzione definita, in quanto l’entità della prestazione pensionistica è determinata in funzione della contribuzione effettuata e dei relativi rendimenti. Le risorse delle forme pensionistiche complementari costituiscono patrimonio separato e autonomo all’interno della compagnia.

Le opzioni di investimento

Tax Benefit New indica tre combinazioni prestabilite d’investimento, anche detti profili di investimento:

- Profilo Prudente New: ha un orizzonte lungo, di oltre 15 anni. La combinazione risponde all’esigenza di un soggetto che privilegia la rivalutazione del capitale nel lungo termine, attraverso la collocazione in strumenti finanziari diversificati con un’esposizione al rischio contenuta e progressivamente decrescente al diminuire della durata residua della fase di accumulo. Ogni anno verrà effettuato un ribilanciamento;

- Profilo Equilibrato New: ha un orizzonte lungo, di oltre 15 anni. La combinazione risponde all’esigenza di un soggetto che privilegia la rivalutazione del capitale nel lungo termine, attraverso un’allocazione in strumenti finanziari diversificati con un’esposizione al rischio iniziale rilevante, per piani aventi scadenza nel lungo periodo, e progressivamente decrescente, ma comunque presente, al diminuire della durata residua della fase di accumulo. Ogni anno sarà effettuato un ribilanciamento;

- Profilo Dinamico New: anche in questo caso l’orizzonte temporale è lungo. Il soggetto che sceglie questo profilo cerca un’esposizione al rischio iniziale massima, e successivamente decrescente in maniera progressiva, ma lo stesso consistente, fino ad arrivare al termine della durata della fase di accumulo.

Per creare questi profilo potrai scegliere tra 5 diversi comparti:

- Challenge Provident Fund 1: azionario internazionale con grado di rischio alto e orizzonte medio lungo;

- Challenge Provident Fund 2: bilanciato con grado di rischio medio alto e orizzonte temporale medio lungo;

- Challenge Provident Fund 3: obbligazionario altre specializzazioni, grado di rischio medio e orizzonte temporale lungo;

- Challenge Provident Fund 4: obbligazionario euro governativo breve termine con grado di rischio medio basso e orizzonte temporale medio basso;

- Challenge Provident Fund 5: bilanciato con stile di gestione flessibile, grado di rischio medio e orizzonte temporale medio lungo.

Il riscatto anticipato

Prima del pensionamento le somme accumulate possono essere richieste attraverso un riscatto anticipato della posizione individuale in caso di:

- spese sanitarie a seguito di gravissime situazioni relative a sé, al coniuge e ai figli per terapie ed interventi straordinari riconosciuti dalle competenti strutture pubbliche;

- per l’acquisto della prima casa per sé o per i figli;

- per interventi di manutenzione e ristrutturazione della prima casa di abitazione o per ulteriori esigenze dell’aderente motivate e debitamente documentate.

La posizione maturata può, inoltre, essere riscattata, in tutto o in parte, indipendentemente dagli anni mancanti al raggiungimento della pensione.

La percezione di somme a titolo di anticipazione o di riscatto riduce però la posizione individuale e di conseguenza anche le prestazioni che potranno essere erogate successivamente. Hai la possibilità di reintegrare le somme percepite a titolo di anticipazione effettuando contributi aggiuntivi al Fondo.

L’anticipazione può essere richiesta anche più di una volta, nel rispetto dei limiti elencati e comunque per un ammontare mai superiore al 75% della posizione individuale maturata.

I costi

E qui arriviamo a una nota dolente, ossia i costi. Infatti, questo strumento conviene solo in determinati casi, ad esempio a coloro che hanno un reddito molto alto e vogliono dedurre l’importo in sede di dichiarazione. Questo dettaglio spesso viene omesso dagli istituti con il risultato di chiudere molti più contratti senza che ci sia sempre un reale vantaggio per il cliente.

Ecco i principali costi diretti ed indiretti del contratto a carico dell’aderente:

- Spese di adesione: Non previste;

- Spese a carico dell’aderente: costi sul contributo con un ammontare costante pari al 3% di ogni singolo contributo, con un massimo in cifra fissa sui versamenti di TFR pregresso;

- Commissioni di gestione: variabili dall’1.05% al 2,95% su base annua del patrimonio degli OICR;

- Spese per trasferimento verso altra forma pensionistica: 1% dell’importo trasferito con un minimo di 25 euro e un massimo di 100 euro.

Le spese di anticipazione sono pari a 58,72 euro, mentre le spese di riscatto non sono previste.

Come vedi troviamo le commissioni di gestione e altre spese a tuo carico, che possono erodere notevolmente il capitale finale che riceverai.

Tuttavia, questa banca offre un interessante bonus finale: a scadenza, infatti, hai diritto alla restituzione dei costi gravanti sui contributi, ad esclusione di quelli previsti per il TFR pregresso, rivalutati in base all’importo annuo versato, fino ad un tasso massimo annuo del 12%.

Per l’erogazione della rendita il costo è dell’1,25% annuo, mentre per l’erogazione della RITA non sono previste alcune spese.

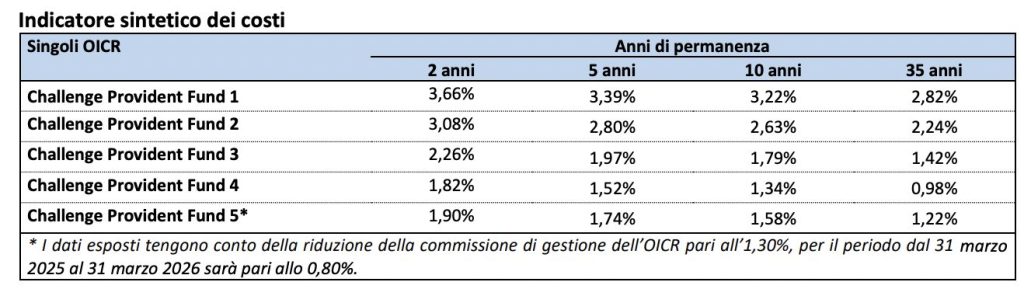

Ti allego anche l’ISC, ovvero l’indicatore sintetico dei costi.

Vantaggi fiscali

Veniamo ora alla parte della fiscalità, che quando si parla di fondi pensione è sempre importante.

I contributi versati sono deducibili dal reddito complessivo dell’Aderente per un importo non superiore a 5.164.57 euro e per i lavoratori di prima occupazione successiva al 1° gennaio 2007 è prevista un’ulteriore detrazione.

I fondi pensioni in regime di contribuzione definita sono soggetti a imposta sostitutiva delle imposte sui redditi nella misura dell’20% che si applica sul risultato netto maturato in ciascun periodo di imposta.

Qui spiego bene se la pensione integrativa conviene o no, ma, come anticipato in apertura, questo vantaggio si rivolge più che altro a chi ha un reddito alto ed ha necessità di dedurre costi in sede di dichiarazione.

Come aprire TaxBenefit New?

Puoi aprire TaxBenefit New fissando un appuntamento con un Family Banker in una delle filiali di Banca Mediolanum.

Il family banker è una figura esperta, formata e aggiornata all’istituto educativo Mediolanum Corporate University. Questa figura conosce in ogni dettaglio TaxBenefit New, oltre agli altri prodotti offerti, e la filosofia dell’istituto bancario tende a instaurare un rapporto personale con il cliente che riceverà consigli e i cui risparmi verranno seguiti dai family banker, a seconda del pacchetto scelto.

È chiaro che anche questo è un servizio offerto con dei costi ben precisi, assimilabili ai costi di gestione separata, tipici di prodotti come le polizze vita, soluzioni diverse rispetto ai fondi pensione, ma con molti punti in comune a livello di spese, servizi offerti e vincoli imprescindibili.

Inoltre, questa figura potrebbe sembrare di supporto, ma nei fatti si occupa al posto tuo dei tuoi risparmi. Quindi, si tratta di soluzioni utili per chi non ha tempo per occuparsi delle cifre depositate e vuole delegare alle scelte di terzi (sempre per proprio conto) la gestione del capitale, anche a costo di trarre un margine di guadagno molto basso dall’investimento.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Fondo Pensione Mediolanum: Opinioni

Ora che conosci l’offerta Pensione Integrativa Mediolanum posso darti la mia opinione e qualche ulteriore consiglio.

In generale quello che penso su Mediolanum non si discosta da quello che penso sulla previdenza complementare in generale: qui trovi la mia visione completa.

TaxBenefit New è un piano pensionistico individuale di tipo assicurativo–fondi pensioni; ciò significa che racchiude molti aspetti negativi provenienti dalla formula appena pronunciata.

La tipologia assicurativa fa sì che tu abbia molti costi e numerosi vincoli, esattamente come avviene quando si stipula una polizza mista. Fai molta attenzione a questa definizione che nasconde delle insidie: la previdenza complementare e la polizza assicurativa sono due prodotti concettualmente molto diversi.

Nella polizza mista hai una quota che copre i rischi della premorienza e una quota che va investita e, di conseguenza, dovrebbe portare a un rendimento. Mentre, la pensione integrativa in sé ha costi molto più bassi e il suo scopo principale è di integrare la pensione statale con le somme versate e accresciutesi con l’investimento.

Pur avendo una visione negativa di entrambi i prodotti (qui approfondisco tutto sulle polizze vita). Credo che i fondi pensione, per alcuni soggetti, possano essere una soluzione tutto sommato utile. Se hai necessità di dedurre qualche soldo e hai un reddito molto alto, per esempio, sei tra questi e puoi anche decidere di ricorrere a questa formula offerta da Mediolanum.

Ma adesso proviamo a schematizzare quanto appena detto.

Quando TaxBenefit New fa per te

Puoi scegliere questa formula di risparmio e investimento per il futuro:

- se può esserti utile un trattamento fiscale di favore sui contributi versati;

- se hai un reddito molto alto;

- se vuoi che una parte del tuo patrimonio sia affidata a un gestore e alle sue scelte.

Quando TaxBenefit New non fa per te

Viceversa, te lo sconsiglio:

- se non vuoi che un’alta percentuale di costi aggiuntivi facciano diminuire la somma che guadagni con l’investimento;

- se concepisci il fondo pensione come una forma d’investimento e vuoi essere libero di cambiare strategia, ritirando i tuoi soldi senza troppi obblighi e vincoli.

- se non vuoi pagare troppi costi aggiuntivi di gestione.

Se vuoi valutare altre soluzioni, ho preparato per te una selezioni di guide che consiglio di leggere:

Conclusioni

Ora che hai letto la recensione più completa del web sulla Pensione Integrativa Mediolanum, hai tutti gli elementi utili per fermarti nella ricerca o per analizzare altro. È fondamentale che prima di scegliere un prodotto di questo tipo tu faccia le dovute valutazioni sulla tua realtà lavorativa, sul tuo patrimonio personale e sulle tue aspettative di pensione.

Se non vuoi avere vincoli, restrizioni burocratiche e vuoi gestire direttamente il tuo patrimonio, guadagnando percentuali più alte dal tuo investimento, continua a informarti su questo blog. Podcast, recensioni e consigli ti illumineranno e saprai come sfuggire a prodotti che sembrano offrire garanzie, ma che alla lunga si riveleranno deleteri per i tuoi risparmi.

Prima di salutarti ci tengo a lasciarti alcune risorse per cominciare il tuo percorso di investimento:

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

9 Commenti

Salvo Lupo · 20 Maggio 2022 alle 9:13

20 anni Di versamenti , temo di aver preso meno di quanto ho versato con 8000 euro di tasse se i soldi ve li tenete senza investire guadagnate di più.

gianluca · 17 Giugno 2021 alle 13:18

Se non mi interessasse piu’ questo prodotto dopo quanti anni si puo’ recedere il contratto?

Grazie.

Davide Marciano · 18 Giugno 2021 alle 9:00

Ciao Gianluca, valgono le regole sulla previdenza che spiego qui:

https://www.affarimiei.biz/finanza/pensione-integrativa

In generale, è possibile chiedere un’anticipazione se bisogna sostenere delle spese mediche legate a gravi motivi di salute, per sè, per il coniuge o per i figli.

In tale eventualità, è possibile richiedere in ogni momento fino al 75%. La stessa percentuale si può ritirare anche se si vuole comprare o ristrutturare casa (con il limite che bisogna essere aderenti da almeno 8 anni).

Infine, sempre passati 8 anni, è possibile chiedere fino al 30% dei soldi per qualsiasi motivo.

Per quanto riguarda invece il riscatto del fondo, lo si può chiedere in caso di invalidità, disoccupazione superiore a 48 mesi, morte, ma anche qualora si perdessero i requisiti di partecipazione al fondo, eventualità che si presenta quando si cambia lavoro e con esso cambia anche il contratto collettivo che lo regola.

Marinelli Vincenza · 29 Aprile 2020 alle 15:25

Buongiorno il giorno 1/3/2020 è scaduta la mia polizza Europensio TaxBenefit di Mediolanum la cui caratteristica è la costituzione di una rendita previdenziale. Per liquidare tale polizza mi viene chiesto il Certificato di Pensione che io non posso richiedere perché ho bisogno di lavorare avendo purtroppo due famiglie sulle spalle e non potrei certo mantenerle con la favolosa pensione dei commercianti. La mia domanda è se questo cedolino è per forza vincolante La ringrazio buon lavoro.

Salvo Lupo · 20 Maggio 2022 alle 14:36

Tanto prendi meno di quanto hai versato.

Andrea · 6 Febbraio 2020 alle 11:50

Ciao Davide,

il tuo articolo è molto esaustivo ma non riesco a comprendere una cosa: io ho un fondo tax benefit dal 2002, vorrei trasferirlo su un altro fondo pensione ma non riesco a capire quanto mi spetterebbe di “bonus” (definirlo così m i fa venire i brividi) avendo superato la soglia indicata dei 10 anni di permanenza.

Il punto è: conviene a questo punto uscire da questo prodotto (scadenza 2034) con commissioni sui versamenti molto alte e rinunciare a parte del bonus per trasferirsi su un fondo pensione vero e proprio, con la sola commissione di gestione tipica di questi prodotti?

Grazie in anticipo per una eventuale risposta

Davide Marciano · 6 Febbraio 2020 alle 14:09

Ciao Andrea,

la tua è una richiesta avanzata a cui, come puoi immaginare, non posso rispondere qui in 3 righe perché dovrei conoscere altre informazioni e fare delle valutazioni più precise.

Puoi iniziare da qui se sei nuovo: https://www.affarimiei.biz/video-corso-gratuito

A domande di questo tipo rispondo solo nella community di supporto destinata ai miei studenti avanzati: https://www.affarimiei.biz/easy-investments-formula

Buon proseguimento e a presto!

nelly marchiori · 18 Luglio 2019 alle 18:09

Grazie Davide mi è stato di aiuto la tua spiegazione.

Mio figlio aveva sottoscritto una polizza Mediolanum Europension 1999 per far un piacere ad un amico, ha versato per un anno poi si è trasferito a Londra per lavoro e non ha più pagato.

Nel frattempo si è sposato e nel febbraio 2014 è deceduto lasciando due bambini di 5 mesi e una di 5 anni.

Ho comunicato subito a Madiolanum per avere il rimborso per la moglie e figli minori. Una trafila di documenti inspiegabili…Ad oggi nonostante le promesse siamo ancora in attesa. Nel frattempo il fondo versato è diminuito. Domanda : Ma la quota maturata non dovrebbe essere quella bloccata al febbraio 2014 data del decesso di mio figlio o è normale che conteggino alla data attuale? Mi piace quello che hai scritto e sarei interessata al libro guadagnare con affitto immobili. Ti ringrazio per una eventuale risposta. Grazie Nelly Marchiori.

Davide Marciano · 19 Luglio 2019 alle 11:05

Ciao Nelly,

mi dispiace per la tua situazione, non deve essere stato semplice e ti stai dimostrando una grande madre e nonna.

La quota del fondo – dovrei vedere il prodotto per darti risposta certa al 100% – ovviamente oscilla come tutti i mercati a cui è ancorato l’investimento e, di solito, il valore corrisponde a quello del giorno in cui viene chiusa la posizione.

Ti consiglio di farti assistere da un professionista qualificato nel fare tutto perché non è una situazione banale.

Buona giornata,

Davide