Nordea 1 Stable Return Fund, il Fondo Comune d’Investimento di Nordea: Recensione e Opinioni

Stai cercando informazioni su Nordea 1 Stable Return Fund perchè ti è stato proposto dal tuo consulente? Oppure ti sei imbattuto in questo fondo e vorresti sapere se fa al caso tuo e se si tratta di un investimento interessante?

In ogni caso sei nel posto giusto perchè oggi analizzeremo le caratteristiche di questo fondo, i suoi costi, i rendimenti, i vantaggi e gli svantaggi, e infine troverai anche le mie opinioni a riguardo.

Buona lettura!

In Questo Articolo Si Parla di:

Due parole su Nordea

Nordea Asset Management è uno dei maggiori asset manager dei paesi nordici, e vanta una presenza globale anche in Europa, in America e in Asia.

Solo per far capire la grandezza della società, sappiamo che essa serve circa 800 clienti istituzionali in tutto il mondo, ed è al servizio di 16 dei 20 maggiori wealth manager globali. Inoltre servono clienti in ben 20 paesi diversi.

La società offre un’ampia gamma di soluzioni di investimento, che consentono ai clienti di affrontare le più svariate condizioni di mercato.

L’approccio perseguito è quello di stabilità e coerenza, che sono qualità fondamentali nel settore della gestione degli investimenti.

La loro strategia si fonda su un approccio multi-boutique, tramite la creazione di team separati per ogni asset class principale, e con la combinazione di un’esperienza approfondita delle boutique interne con competenze esclusive delle boutique esterne per garantire che i clienti possano beneficiare di un processo di investimento all’avanguardia in qualsiasi asset class.

Identikit del fondo

Il fondo in questione è distribuito da Nordea, e si tratta di un fondo bilanciato.

Il fondo è costituito a tempo indeterminato, e ha come obiettivo quello di offrire agli azionisti una crescita del capitale, e di conseguenza conseguire un reddito relativamente stabile.

Il fondo viene gestito in maniera attiva, con il team di gestione che applica un processo di asset allocation dinamica e a rischio bilanciato.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

In cosa investe

Il fondo investe principalmente in azioni e in diverse altre classi di attività, come le obbligazioni emesse da società, istituzioni finanziarie o enti pubblici, e in strumenti del mercato monetario e valute di tutto il mondo.

Nello specifico, il fondo può investire in azioni e titoli collegati ad azioni, titoli di debito e strumenti analoghi e strumenti del mercato monetario.

Il fondo può investire fino al 10% del patrimonio complessivo in asset-backed e mortgage-backed securities o avere un’esposizione massima del 10% a tali titoli. Il fondo potrebbe essere esposto (attraverso investimenti o liquidità) a valute diverse dalla valuta di base.

Esso inoltre può utilizzare i derivati con finalità di copertura, di efficiente gestione del portafoglio e per generare profitti.

A chi si rivolge il fondo

Il fondo si rivolge a investitori che accettano e comprendono che il valore del fondo è connesso al valore degli investimenti sottostanti: proprio per questo sarà soggetto a oscillazioni nel tempo.

Il periodo di detenzione raccomandato per l’investimento è di almeno 3 anni, e si basa soprattutto sulla volatilità storica degli investimenti sottostanti.

Una panoramica

Se ci soffermiamo ad analizzare maggiormente il fondo, possiamo vedere che l’esposizione geografica vede al primo posto gli Stati Uniti con il 71,29%, seguiti dall’Europa occidentale (area euro) con il 7,61% e dall’Europa occidentale (area non euro) con il 6,52%.

Per quanto concerne invece l’esposizione settoriale vediamo al primo posto il settore salute (21,68%), al secondo posto il settore tecnologia (19,15%) e al terzo posto il settore dei beni di consumo difensivi (15,76%).

I primi 5 titoli in posizione nel portafoglio sono tre obbligazioni, seguite dalle aziende Microsoft e Alphabet.

Il benchmark

Il fondo è stato quotato nel 2005, quindi si tratta di un fondo maturo.

Il suo benchmark di riferimento è l’Euribor 1M.

Esso viene utilizzato soltanto a scopo di raffronto delle performance, in quanto il portafoglio del fondo è a gestione attiva e quindi non fa riferimento direttamente al benchmark. Il fondo quindi non è vincolato al benchmark, anche perchè il benchmark non è allineato con le caratteristiche ambientali e sociali del fondo.

Profilo di rischio

Il fondo si attesta sul rischio di investimento pari a 3, che in una scala da 1 a 7 fa di esso un rischio medio/basso.

Naturalmente esso è soltanto un indicatore sintetico di rischio, quindi un’indicazione orientativa del livello di rischio del prodotto rispetto ad altri.

Ci si può imbattere nel rischio di cambio, in quanto potreste ricevere dei pagamenti in una valuta straniera, quindi per calcolare il rendimento finale occorrerà tenerne conto.

Trattandosi comunque di un rischio abbastanza basso, è improbabile che le cattive condizioni di mercato possano influenzare la capacità del fondo di pagare quanto dovuto.

Politica di utilizzo dei proventi

I proventi del fondo non vengono distribuiti agli azionisti, ma sono invece reinvestiti nel fondo stesso, per sfruttare il potere dell’interesse composto. Per questo motivo la politica è ad accumulazione.

I costi

Siamo giunti adesso alla parte principale, ovvero quella dei costi.

I costi sono quelli che impattano sui tuoi rendimenti e che rischiano quindi di compromettere il tuo investimento.

Dal momento che si tratta di una gestione attiva devi già essere preparato e mettere in conto alcuni costi pesanti, che ora vediamo insieme:

- Spese di sottoscrizione: 3%;

- Spese di uscita: non previste;

- Commissioni di gestione: 1,78% del valore annuo dell’investimento;

- Costi di transazione: 0,23% del valore annuo dell’investimento;

- Commissioni di performance: non previste.

I rendimenti

È bene sempre ricordare che i rendimenti passati non sono in alcun modo predittivi di quelli futuri.

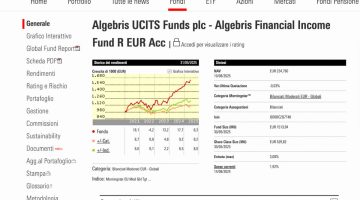

Dal grafico possiamo notare che il fondo, dal 2019, non ha mai sovraperformato il benchmark, anche se come abbiamo visto prima, esso non deve essere utilizzato come un indice di comparazione in quanto lo stile di investimento è attivo.

Nel primo trimestre del 2023 invece possiamo notare come i rendimenti siano in positivo (+1,69%).

Come e quando disinvestire

Nel caso in cui dovessi accorgerti che l’investimento che stai mettendo in atto non dovesse più essere profittevole per te oppure ancora che lo stesso non soddisfasse più le tue idee iniziali, allora potresti voler optare per un disinvestimento.

Se scegli di disinvestire, otterrai il rimborso totale o parziale delle quote.

L’unica cosa che ti consiglio di fare, e sulla quale diciamo ci tengo a “metterti in guardia”, fa riferimento al fatto che la strada del disinvestimento non è sempre detto che sia quella migliore.

Prima di scegliere questa strada infatti, ti consiglio di considerare le penali o i costi di uscita consultando attentamente il KID.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei su Nordea 1 Stable Return Fund

Siamo ora giunti al termine dell’analisi del fondo di Nordea.

A questo punto dovresti avere a disposizione tutte le informazioni necessarie, e potrai quindi ragionare sull’investimento.

Arrivati a questi punto posso quindi anche cercare di fare un ragionamento insieme a te e di fornirti le mie opinioni a riguardo.

Prima di tutto non posso dirti con certezza se si tratti di un investimento adatto a te oppure no, dal momento che non conosco la tua situazione personale e finanziaria quindi non sono in grado di emettere giudizi.

Posso cercare di farti ragionare insieme a me.

Il fondo in questione è un fondo comune di investimento, a gestione attiva. La gestione attiva ti permette si di delegare tutto a un gestore che si occupa dei tuoi soldi e di pendere decisioni per ottenere i migliori risultati, però nello stesso tempo non ti rende partecipe di ciò che succede ai tuoi soldi.

Molte persone spesso virano sulla gestione attiva perchè pensano di non avere delle conoscenze adeguate sull’argomento, e quindi non se la sentono di investire da soli.

Pensaci un attimo: se ti si rompe un tubo in casa sicuramente chiamerai l’idraulico perchè tu non ne sai nulla di idraulica, e quindi opterai per farti aiutare da un professionista.

Possiamo dire che la stessa scelta viene presa da investitori poco consapevoli, che, non sentendosi all’altezza, scelgono di affidarsi a chi ne sa più di loro.

Questa però non è sempre la scelta corretta, dato che i costi saranno molto più elevati proprio per remunerare il gestore.

Per quanto riguarda i costi ti invito a leggere il rapporto di Morningstar che riporta i costi dei fondi a gestione attiva in Italia.

Come avrai capito, il mio consiglio principale è senza dubbio quello di studiare e formarti, e poi di cercare di prendere delle decisioni utili al tuo investimento.

Formandoti infatti acquisirai delle competenze che ti renderanno più forte e con le quali potrai attuare delle strategie senza dubbio migliori per i tuoi investimenti.

Conclusioni

Ora penso davvero che tu abbia a disposizione tutti gli strumenti per analizzare il fondo Nordea.

Prima di salutarci però vorrei lasciarti alcune risorse che secondo me ti saranno utili per cominciare il tuo percorso di investimento in maniera consapevole ed efficace:

A presto!

0 Commenti