Polizza a Premio Ricorrente My Selection Smart di CreditRas Vita: Ecco Cosa Devi Sapere

In questo articolo analizzo la polizza vita My Selection Smart, un prodotto assicurativo e di investimento della compagnia CreditRas Vita, appartenente alla categoria dei contratti unit linked.

Si tratta di un investimento diversificato e diluito nel tempo, da realizzarsi mediante il versamento di premi ricorrenti.

Il tutto è collegato ad una prestazione assicurativa in caso di decesso dell’assicurato, e ad una copertura aggiuntiva in caso di decesso conseguente ad infortunio.

Questo prodotto della compagnia CreditRas Vita permette di accumulare gradualmente un capitale, da riscattare in vita o con il quale garantire una copertura economica a propri beneficiari in caso di decesso.

Naturalmente, affronteremo tutti questi punti nel corso della nostra analisi. Vedremo come funziona la polizza, chi può sottoscriverla, quali vantaggi e svantaggi comporta, quanto costa attivarla e mantenerla.

Buona lettura.

In Questo Articolo Si Parla di:

Due informazioni su CreditRas Vita

Prima di parlare di investimenti e coperture assicurative, voglio spendere due parole per introdurre la compagnia che colloca il prodotto.

CreditRas Vita è una società appartenente al Gruppo Allianz e al Gruppo UniCredit. Realizza soluzioni di investimento assicurativo e di risparmio previdenziale, in grado di rispondere ai molteplici bisogni della clientela.

Affidando i tuoi risparmi a CreditRas Vita sai di investire con una compagnia di grande esperienza, forte della solidità e competenza di due gruppi leader nel mercato assicurativo e bancario, Allianz e UniCredit.

Non c’è nessun motivo per diffidare di questa compagnia di assicurazione, ma possono esserci molte ragioni per non sottoscrivere la polizza My Selection Smart, a cominciare dal fatto che potresti perdere parte del capitale investito.

Il rischio di investire con una polizza unit linked

Molti risparmiatori intenzionati ad assicurarsi e ad investire con una polizza vita sono ignari del fatto che potrebbero perdere una parte dei loro soldi.

Le polizze unit linked sono prodotti assicurativi ad alto contenuto finanziario, le cui prestazioni sono collegate direttamente alle performance di fondi di investimento nei quali confluiscono i premi di tutti i contraenti.

I rendimenti e le perdite realizzate determinano l’ammontare della prestazione assicurativa, cioè la somma che la compagnia paga ai beneficiari dell’assicurato quando questi viene a mancare.

Siccome la performance dell’investimento non è mai garantita, è possibile che i beneficiari ricevano in pagamento una somma inferiore al previsto, addirittura più bassa rispetto al totale dei premi versati.

Se vuoi sottoscrivere un prodotto unit linked devi poter sopportare eventuali perdite e non avere timore di mettere a rischio i tuoi soldi. Tutte le conseguenze dell’investimento sono a tuo carico.

Se stai cercando un sistema tranquillo e a basso rischio per accumulare un capitale, questa polizza non fa al caso tuo.

A chi è destinata la polizza?

La polizza si rivolge a chi desidera effettuare un investimento ricorrente con finalità di accumulo e di diversificazione del proprio capitale.

Pe tale motivo, chi sottoscrive il contratto deve avere la possibilità e la costanza di versare premi di importo fisso per un bel po’ di anni – è chiaro che la polizza è da intendersi come un investimento di lungo periodo.

Siccome coinvolge strumenti finanziari anche complessi, non sarebbe male possedere un minimo di conoscenze in fatto di investimenti (per capirci qualcosa). Il contraente dovrebbe avere familiarità con il rischio ed essere in grado di sopportare eventuali perdite di capitale – almeno in via teorica.

In ultimo, la polizza può essere attivata solo se la persona da assicurare ha un’età compresa tra 18 e 75 anni alla data di decorrenza del contratto. Anche l’aspettativa di vita dell’assicurato deve essere coerente con un investimento di lungo periodo.

Ora scopriamo come funziona la polizza.

Caratteristiche e condizione del contratto

My Selection Smart è una polizza a vita intera, la cui durata dipende dalla vita della persona assicurata – esiste la possibilità di estinguere il contratto in anticipo grazie al “riscatto totale”, ma spesso non è una scelta vantaggiosa.

Il contratto prevede il versamento di premi ricorrenti che possono essere corrisposti con frequenza annuale o mensile. Il cliente ha la facoltà di investire tali premi in più fondi secondo percentuali scelte liberamente.

L’importo minimo del premio ricorrente annuale è di 1.800 euro, frazionabile in rate mensili di minimo 150 euro. Fa eccezione il premio di prima annualità, che può avere un importo anche multiplo rispetto al premio ricorrente.

Il piano dei pagamenti è abbastanza flessibile: dopo ogni anno può essere modificato nella periodicità dei versamenti e negli importi dei premi.

Inoltre, pagate interamente le prime quattro annualità, è possibile fare versamenti aggiuntivi di minimo 1.000 euro.

Una parte di ogni premio annuale e/o mensile è destinata alla prestazione assicurativa aggiuntiva in caso di decesso da infortunio o incidente stradale. Da ogni rata annuale sono trattenuti 18 euro a tale scopo, oppure 1,50 euro da ogni rata mensile.

Il piano dei versamenti ha una durata prestabilita, scelta dal contraente, ma non inferiore ad 8 anni. Ciononostante, è possibile sospendere i pagamenti in qualunque momento.

Sospensione dei pagamenti

Il contratto ammette l’interruzione del piano dei versamenti, è sufficiente smettere di pagare un solo premio. Entro un anno è possibile riprendere i pagamenti senza penali, corrispondendo gli arretrati.

Passati 12 mesi, il contratto subisce una penale di riduzione, che prevede una diminuzione del numero di quote possedute dal contraente. Il valore della penale è determinato in funzione delle annualità di premio già pagate, secondo questo schema:

- Prima annualità non interamente corrisposta = riduzione del 5,00%;

- 1 annualità corrisposta = riduzione del 4,00%;

- 2 annualità maturate = riduzione del 3,00%;

- 3 annualità = riduzione del 2,00%;

- 4 annualità e successive = nessuna riduzione.

Riassumendo: puoi smettere di pagare quando ti pare, ma le conseguenze per te sono molto pesanti, soprattutto se interrompi i pagamenti nei primi 4 anni di polizza. Non sempre la sospensione dei premi è una buona idea, bisogna valutare caso per caso.

L’investimento dei premi

Tutti i premi sono investiti in fondi esterni, secondo percentuali scelte liberamente dal contraente – vari OICR, tra cui fondi comuni di investimento istituiti da SGR e SICAV, e anche ETF (Exchange Traded Funds).

Nella scelta dei fondi bisogna rispettate alcune condizioni:

- Non è possibile selezionare più di 10 fondi contemporaneamente;

- L’investimento minimo in ciascun fondo non può essere inferiore a 30 euro;

- La percentuale investita in ciascun fondo non deve superare il 25% del premio totale.

L’allocazione può comunque essere cambiata successivamente, su richiesta specifica (opzione “switch”), ma non è un servizio gratuito. È previsto un costo fisso di 20 euro per ogni modifica del profilo di investimento successiva alle prime due gratuite.

Per tutti i fondi, il cui valore dipende dalle oscillazioni di prezzo delle attività finanziarie (azioni, obbligazioni, titoli di stato etc.), non esiste alcuna garanzia di rendimento minimo, di conservazione del capitale e/o del premio versato. Pertanto, il contraente si assume il rischio connesso all’andamento negativo del valore delle sue quote.

È possibile, anche per effetto dei costi, che l’entità della prestazione risulti inferiore ai premi versati.

Prestazione caso morte

Dalle performance dei fondi selezionati dipende la prestazione assicurativa finale, cioè la somma che CreditRas Vita paga ai beneficiari dell’assicurato quanto questi muore.

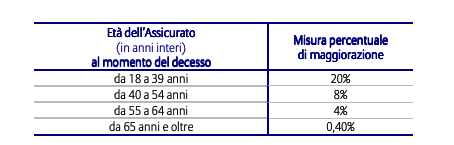

Tale importo è anche maggiorato di una percentuale in funzione dell’età dell’assicurato al momento del decesso, come illustrato nella tabella:

Grazie a questa polizza puoi garantire ai tuoi cari, o alle persone che dipendono da te, un cuscinetto economico in caso di decesso, tuo o di un’altra persona. Potresti essere tu stesso il beneficiario della polizza.

Prestazione aggiuntiva in caso di infortunio e incidente stradale

Nel caso in cui il decesso avvenga nel corso della durata del piano dei versamenti (a condizione che l’assicurato non abbia un’età superiore a 85 anni), è prevista la corresponsione di una prestazione assicurativa aggiuntiva pari a 20.000 euro, qualora il decesso sia dovuto a infortunio.

La prestazione raddoppia a 40.000 euro, qualora il decesso dovuto a infortunio sia conseguente a incidente stradale.

Limitazioni ed esclusioni

Non tutti i beneficiari hanno diritto alla maggiorazione e al pagamento della prestazione aggiuntiva. Di seguito riporto alcune condizioni di esclusione.

Esclusioni dalla maggiorazione:

- Se il decesso si verifica entro i primi sei mesi dalla data di decorrenza del contratto, a meno che non sia causato da malattie infettive, shock anafilattico o infortunio;

- Se il decesso si verifica entro i primi cinque anni dalla data di decorrenza e sia dovuto a sindrome da immunodeficienza acquisita (AIDS);

- Se il decesso è conseguente alla partecipazione attiva dell’assicurato ad atti dolosi, guerra, terrorismo, disordine civile ecc.;

- Se il decesso è causato da dolo del contraente o dei beneficiari;

- Se il decesso dell’assicurato è conseguente ad un incidente di volo o suicidio avvenuto nei primi due anni dalla data di decorrenza del contratto.

Esclusioni dalla prestazione aggiuntiva in caso di decesso da infortunio o incidente stradale:

- Se il decesso è conseguente al dolo del contraente o dei beneficiari;

- Se il decesso è conseguente alla partecipazione attiva dell’assicurato a delitti dolosi, atti di guerra, operazioni di pace, atti di terrorismo, disordine civile, operazioni militari ecc.

- Se è causato da incidente di volo non autorizzato; da suicidio avvenuto nei primi due anni dalla data di decorrenza del contratto; abuso di alcol o di stupefacenti;

- Se è causato da malattie, condizioni patologiche pregresse, conseguenze di infortuni precedenti la data di effetto della copertura;

- Se il decesso è avvenuto durante lo svolgimento di un’attività professionale o di un’attività sportiva altamente rischiose.

Se vuoi conoscere la lista completa delle esclusioni devi leggere la documentazione informativa.

Richiesta di riscatto (cioè rimborso anticipato)

Se vuoi annullare il contratto definitivamente la tua unica scorciatoia è chiedere il riscatto totale a partire dal secondo anno di polizza.

La richiesta di riscatto totale obbliga la compagnia al rimborso purché l’assicurato sia ancora in vita.

L’importo liquidato corrisponde al controvalore delle quote possedute al momento della richiesta di riscatto. Se hai pagato meno di 4 annualità di premio devi sopportare la stessa penale di riduzione che abbiamo visto prima.

È chiaro che neppure il riscatto totale è sempre una buona idea. La convenienza è reale solo se hai ampiamente superato i 4 anni e se hai anche terminato il piano dei versamenti.

Con i pagamenti in regola puoi anche convertire il riscatto in una rendita erogabile in rate posticipate, ammessa una spesa di erogazione pari all’1,25%.

Eventualmente, è possibile fare richiesta di un riscatto solo parziale, in modo da non annullare completamente il contratto. L’importo di liquidazione deve essere di minimo 1.500 euro, ammesso un capitale ancora investito di almeno 2.500 euro. In caso di riscatto parziale è previsto un ulteriore costo fisso di 20 euro

Costi della polizza

Delegare la gestione dei propri investimenti a terzi provoca necessariamente l’ammontare di spese indirette a tuo carico che riducono il tuo profitto finale. Andiamo a vedere quali sono…

Sul premio relativo alla prima annualità, e sul premio ricorrente relativo alle prime tre annualità, si applica un caricamento del 2,00% del premio.

Invece, sui premi delle annualità successive, e sugli eventuali versamenti aggiuntivi, si applica un caricamento dell’1,50% del premio.

Nel caso di ETF, qualora prescelti dal contraente, dall’importo da investire nel fondo viene trattenuto un costo di negoziazione previsto per l’operazione di investimento.

Anche l’esercizio di opzioni facoltative preveda un costo (switch, riscatto parziale, riscatto in forma di rendita ecc.). Ci sono poi gli oneri fiscali e le tasse da pagare. Oltre a questi, c’è la spesa annua di gestione dell’investimento.

Ovviamente la gestione dei fondi ha un costo che viene espresso in percentuale e prelevato annualmente dal patrimonio di ciascuno. Tale costo varia in base al comparto scelto, perciò devi verificare i costi complessivi all’interno della documentazione informativa.

In genere, i costi sono la grande magagna dei contratti assicurativi di tipo unit linked. La doppia (a volte tripla) intermediazione non fa altro che aumentare le spese, poiché ci sono più società da remunerare.

Dettagli fiscali

I premi versati per le assicurazioni sulla vita non sono soggetti ad alcuna imposta. I premi versati per assicurazioni complementari infortuni abbinate alle assicurazioni sulla vita sono soggetti ad imposta nella misura del 2,5%.

Le assicurazioni sulla vita di “puro rischio” (morte e infortunio) danno diritto annualmente ad una detrazione d’imposta sul reddito delle persone fisiche.

Sulle plusvalenze si applica l’imposta sostitutiva nella misura del 26%, con riduzione della base imponibile nella misura del 51,92% in relazione ai rendimenti generati da attivi investiti in titoli di Stato ed altri equiparati.

I rendiconti relativi al contratto sono soggetti all’applicazione di un’imposta di bollo. Tale imposta, calcolata annualmente, sarà versata in caso di recesso, di riscatto e di decesso dell’assicurato.

Diritto di revoca e recesso

Ricorda che finché il contratto non è formalmente concluso dalle parti, hai possibilità di cambiare idea e revocare la proposta di assicurazione tramite lettera raccomandata indirizzata alla compagnia. A seguito della revoca ti viene rimborsato quanto versato.

Dopo aver concluso il contratto hai comunque altri 30 giorni di tempo per fare dietrofront e recedere dall’impegno preso con la compagnia. Dopo averne fatta comunicazione rientrerai in possesso della rata di premio eventualmente già versata. Se il premio è già stato investito potrebbe risultare un valore diverso da quello iniziale.

Opinioni di Affari Miei sulla polizza My Selection Smart

Oggi abbiamo analizzato la polizza My Selection Smart di CreditRas Vita. Abbiano analizzato ogni aspetto del contratto, tanto che ora sei in grado di valutare la convenienza del prodotto.

A mio parere questa polizza non ha nulla di diverso dalle decine di prodotti simili che ho già recensito in altri articoli.

Si tratta sempre di un prodotto finanziario mascherato da assicurazione, ricco di costi e caricamenti, complesso e rischioso quanto un qualunque investimento nei mercati finanziari.

L’investitore si illude di poter proteggere i suoi cari rispetto all’eventualità della propria dipartita, e anche di poter conservare il suo capitale e di guadagnarci qualcosa.

La realtà è un po’ diversa, poiché gli investimenti assicurativi rendono meno di quello che promettono, e non scongiurano il rischio di perdita del capitale, nonostante l’investimento sia gestito.

Le performance dei fondi dipendono strettamente dall’andamento dei mercati finanziari: possono essere positive o negative, e dove ci sono più opportunità di rendimento ci sono necessariamente più rischi.

Trovo insensato utilizzare lo stesso capitale per fare un investimento e per attivare una copertura assicurativa. Le due cose dovrebbero restare separate, bisognerebbe impiegare risorse differenti.

Se vogliamo proteggerci, dobbiamo utilizzare le polizze di puro rischio, come la TCM e la polizza infortuni, che sono adatte a questo scopo e sono soggette alle stesse detrazioni fiscali.

Per investire ci sono tantissimi altri strumenti. Ad esempio, potresti investire direttamente in un portafoglio di ETF, senza passare per l’intermediazione della compagnia assicurativa. È assurdo dover pagare commissioni di gestione salate per investire con un ETF, visto che il suo vantaggio principale sono proprio i costi bassi.

Io personalmente preferisco investire in autonomia, in questo modo evito i costi del risparmio gestito e massimizzo i rendimenti, senza dover necessariamente correre rischi maggiori, e soprattutto non mi lego per anni ad un contratto da cui è difficile uscire senza perdite.

Per capire meglio questi concetti ti invito a guardare il video nel quale spiego esaustivamente la ma posizione:

Conclusioni

Alla luce di quanto detto, puoi finalmente valutare in autonomia le caratteristiche del contratto e decidere consapevolmente se sottoscriverlo oppure no. Se poi vorrai comprare una consulenza o affidarti al risparmio gestito potrai sempre farlo, ma sarà una tua decisione, presa consapevolmente.

Al tuo posto preferirei studiare e informarmi (almeno sulle basi), così da raggiungere un po’ di autonomia nella gestione dei miei soldi, senza che siano gli altri a decidere per me.

Se non sai da dove iniziare per migliorare le tue conoscenze in fatto di investimenti puoi appoggiarti alle risorse di Affari Miei, ottimi punti di partenza che ti permetteranno di acquisire un po’ di autonomia:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Ti saluto e spero continuerai a seguirmi. A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti