Fondo Pensione Generali Global: Opinioni e Caratteristiche, Scopri di Più

Stai cercando un investimento mirato per la tua pensione? Il Fondo Pensione Generali Global potrebbe fare al caso tuo.

I fondi pensione e i piani individuali pensionistici sono sicuramente le soluzioni più ovvie per chi ha esigenze previdenziali, ma ogni prodotto va analizzato singolarmente perché potrebbe nascondere svantaggi inaspettati.

Con le mie recensioni aiuto i lettori a riconoscere quando un investimento è realmente conveniente e quando non lo è, farò altrettanto con Generali Global, il fondo pensione di Generali Italia.

Caratteristiche, costi, rischi, vantaggi e svantaggi… di seguito troverai tutte le informazioni da sapere prima di costruire la previdenza complementare – ovviamente la recensione non rimpiazza la lettura approfondita della Nota informativa del prodotto, nel caso poi decidessi di aderire…

Cominciamo!

In Questo Articolo Si Parla di:

Due parole su Generali Italia

Inizio sempre le recensioni con una piccola presentazione della compagnia d’assicurazione di turno, perché devi essere certo della solidità e dell’integrità di chi custodirà i tuoi risparmi per molti anni.

Cosa possiamo dire di Generali?

Anzitutto che ha una storia lunga quasi due secoli: è stata fondata a Trieste nel 1831 e da allora è cresciuta parecchio fino a diventare una delle principali realtà assicurative in Europa e nel mondo – è presente in oltre 60 paesi, con 76 mila dipendenti e 55 milioni di clienti.

Solo in Italia, Generali rappresenta circa il 15% del mercato assicurativo, l’offerta di servizi copre tutti i settori chiave: previdenza, protezione, investimento e risparmio. Sicuramente il Gruppo è solido ed è tra i migliori del settore.

In altre parole Generali Global è un investimento sicuro…

Non è proprio così… quando si parla di investimenti la sicurezza è relativa. Se aderisci a Generali Global i tuoi risparmi entrano a far parte del patrimonio del Fondo, che ha l’obiettivo di custodire il capitale ma soprattutto di aumentarne o almeno preservarne il valore nel tempo.

I risparmi sono perciò raccolti in più comparti d’investimento liberamente scelti da ogni cliente – chi sceglie il comparto azionario mira a rendimenti potenzialmente elevati ma accetta rischi maggiori, chi opta invece per i comparti più prudenti non elimina certo i rischi ma avrà un investimento più tranquillo e con meno sorprese.

Ti parlerò di questi aspetti più avanti, intanto ti rassicuro sul fatto che Generali gestisce il patrimonio del Fondo separatamente rispetto al proprio, quindi i tuoi soldi sono tutelati, anche perché Generali Global è naturalmente sottoposto a regime controllato dove l’Organismo di sorveglianza COVIP rappresenta l’interesse dei clienti.

Quindi, l’investimento non è privo di rischi ma puoi adattarlo alle tue esigenze di risparmiatore.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Ecco le caratteristiche di Generali Global

Generali Global è un Fondo pensione aperto a cui possono partecipare individualmente tutti i lavoratori, autonomi o dipendenti, e anche attraverso adesioni collettive a livello aziendale.

Con Generali Global scegli la misura della tua contribuzione, ovvero la cifra che devi versare per godere della prestazione pensionistica, e puoi anche modificarla nel tempo. I lavoratori che aderiscono su base collettiva devono invece rispettare quando stabilito dagli accordi.

Se sei un lavoratore dipendente puoi contribuire versando, anche esclusivamente, il flusso del TFR. Ho scritto un articolo apposta in merito a dove sia meglio destinarlo, se al fondo pensione o se lasciarlo in azienda, dagli un’occhiata.

L’entità della pensione che riceverai da Generali dipende dalla contribuzione effettuata negli anni e dai rendimenti raggiunti grazie all’investimento nel comparto da te scelto.

Hai 5 opzioni disponibili, dal comparto più prudente al più dinamico, a cui si aggiungono 2 percorsi detti “LIFE CYCLE”, per una distribuzione automatica delle risorse tra i vari comparti secondo una logica di limitazione graduale dei rischi, man mano che si avvicina l’età pensionabile.

Quando raggiungi l’età, allora Generali paga

Quando maturi i requisiti di accesso alla pensione obbligatoria hai finalmente diritto a percepire anche la pensione complementare, in forma di rendita vitalizia o di capitale (limitatamente al 50% del totale maturato).

Se si sceglie la rendita questa può essere immediata, cioè erogata in rate per il resto della durata della tua vita, oppure reversibile, in caso di decesso (so che non è una bella immagine) una percentuale stabilita verrà corrisposta ai beneficiari designati. Esistono poi altre opzioni che puoi leggere sulla documentazione specifica.

Se però durante la fase di accumulo hai bisogno di liquidità per spese sanitarie gravi, acquisto della prima casa o altre esigenze personali eccezionali, puoi fare richiesta di parziali anticipazioni della prestazione, nei limiti previsti dal regolamento.

In situazioni lavorative gravi, come il sopraggiungere di uno stato di disoccupazione con conseguente cessazione dell’attività lavorativa, si può invece attingere anticipatamente al proprio capitale grazie alla rendita integrativa temporanea anticipata (RITA) che prevede dei versamenti rateali erogati fino al conseguimento dell’età pensionabile.

Proposte d’investimento per tutte le esigenze

Quando firmi il contratto devi scegliere uno dei 5 comparti di investimento a disposizione, in base a quanti anni ti mancano al raggiungimento della pensione, coerentemente con il tuo patrimonio personale e il profilo di rischio, ma cercando di assecondare anche le tue ambizioni in fatto di redditività.

I comparti sono i seguenti:

- Obbligazionario a breve termine, orientato su titoli di debito con orizzonte temporale breve (massimo 5 anni);

- Obbligazionario, orientato su titoli obbligazionari governativi e societari diversificati in termini geografici e di merito di credito, da 5 a 10 anni;

- Real return, predilige investimenti flessibili in diverse classi di attivi, al massimo il 30% azionario, e un controllo del rischio volto a contenere la volatilità annuale, durata da 5 a 10 anni;

- Multiasset, simile al precedente ma con un investimento azionario massimo del 60% e un’esposizione maggiore alla volatilità annuale, orizzonte temporale consigliato medio-lungo (da 10 a 15 anni);

- Azionario globale, investe in modo diversificato nei mercati azionari internazionali nella prospettiva di redditività superiore ma solo in un orizzonte temporale lungo, oltre i 15 anni.

Come accennavo prima, sono inoltre disponibili due diverse opzioni di investimento denominate “LIFE CYCLE”, una più prudente e una più dinamica. Con questa scelta i tuoi versamenti saranno investiti secondo uno schema prefissato, aumentando la componente più prudenziale con l’avvicinarsi dell’età di pensionamento.

Insomma, hai a disposizione diverse soluzioni finanziarie, dalle più difensive, se sei prossimo alla pensione, a quelle più dinamiche, se invece hai davanti a te molti anni di accumulo.

E se aggiungessimo anche delle prestazioni assicurative accessorie?

Ebbene sì, al contratto si possono allegare anche un’assicurazione per il caso morte e una per il caso morte e invalidità, facoltative, annuali e rinnovabili.

Per godere delle coperture devi stabilire un premio che verrà trattenuto dai contributi per la pensione, se si verificherà l’evento coperto dall’assicurazione nel periodo di validità, allora Generali provvederà al pagamento di un capitale.

Riscatto e trasferimento

Vediamo adesso quali sono le condizioni per poter riscattare la posizione pensionistica maturata prima del tempo:

- Puoi chiedere il riscatto parziale, fino al 50%, in caso di mobilità, cassa integrazione o cessazione dell’attività lavorativa che comporta l’inoccupazione per un periodo compreso tra i 12 e i 48 mesi;

- Puoi chiedere il riscatto totale se si verifica l’invalidità permanente (altra brutta immagine, lo so, scusami) che compromette o annulla l’attività lavorativa;

- Puoi riscattare totalmente la posizione individuale e trasferirla ad un’altra forma pensionistica complementare se sono trascorsi almeno 2 anni di permanenza nel Fondo.

Ora conosci le caratteristiche più importanti di Generali Global, mancano giusto i costi e i vantaggi fiscali, i secondi fanno sicuramente piacere, i primi non tanto…

Generali Global: rendimenti e costi

I costi rappresentano il totale delle spese da sostenere durante la fase di accumulo del capitale e che comportano purtroppo la diminuzione della tua futura prestazione pensionistica. Ecco l’elenco di tutte le voci di costo:

- Ben 60 € di spese di adesione, trattenute dal primo contributo;

- Una spesa annuale di 20 €, a partire dal secondo anno, prelevata regolarmente dalla posizione individuale;

- Una commissione percentuale annua trattenuta mensilmente dal patrimonio di ciascun comparto (Obbligazionario breve termine: 0,85%; Obbligazionario: 0,90%; Real Return: 0,95%; Multiasset: 1,30%; Azionario globale: 1,50%);

- Un costo di 20 € per la richiesta di “anticipazione”;

- 30 € per la richiesta di “trasferimento”;

- 20 € per il “riscatto”;

- Costo fisso di 20 € per la richiesta di erogazione della RITA, più 5 € prelevati su ciascuna rata;

- Altre spese eventuali, legali, giudiziarie, di negoziazione, che gravano cui comparti d’investimento.

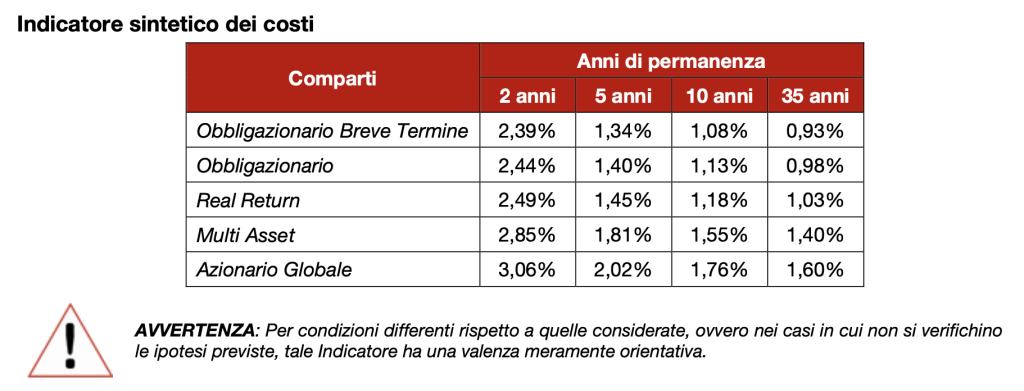

Infine, per avere un’idea più chiara delle spese complessive, ecco l’indicatore sintetico dei costi (ISC), che è una stima del costo annuo in % relativo alla posizione individuale maturata facendo riferimento a un virtuale contributo annuo di 2.500 € e ipotizzando un tasso di rendimento annuo del 4% con diversi periodi di partecipazione nella forma pensionistica complementare (2-5-10-35 anni):

Finalmente i vantaggi fiscali

I tanto chiacchierati vantaggi fiscali della previdenza complementare, in cosa consistono?

Le forme pensionistiche complementari godono in effetti di un regime fiscale di favore che consiste principalmente nella deducibilità dei contributi versati dal reddito complessivo, fino a 5.164,57 € annui.

Nel calcolo del limite non viene considerato il flusso del TFR conferito, mentre va incluso il contributo eventualmente versato dal datore di lavoro. In caso di iscrizione a più forme complementari, nel calcolo della deduzione si deve tener conto del totale delle somme che vengono annualmente accantonate.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei: “Come Pagare Meno Tasse Sfruttando i Fondi Pensione”.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Fondo pensione Generali: Opinioni

Per concludere, il Fondo pensione Generali Global conviene oppure no?

Come spesso succede, non esiste una risposta valida per tutti, dipende da quelle che sono le esigenze del risparmiatore, soprattutto per quanto riguarda la parte relativa ai costi e alle prospettive di rendimento. Non posso darti una risposta univoca e dirti se ti conviene sottoscrivere questo prodotto oppure no.

Alla fine la cosa migliore è fare un confronto diretto tra questo prodotto e altre forme di previdenza complementare: per questo ti dico subito che esistono dei fondi pensione più economici di quello in oggetto, però magari non hanno le caratteristiche d’investimento che interessano a te oppure non ti permettono di integrare delle coperture assicurative.

Siccome io personalmente investo i miei risparmi in altri modi, ovvero senza appoggiarmi a prodotti impacchettati che mischiano un po’ di questo e un po’ di quello, e soprattutto investo dove sono io a gestire i miei soldi, voglio anche darti degli spunti alternativi…

Infatti, sappi che è possibile integrare la pensione e/o garantirne una, senza dover necessariamente aderire ad un fondo pensione o ad un altro strumento simile.

Può benissimo bastare un’attività di investimento che fai tu stesso occupandoti direttamente della gestione dei tuoi soldi, con l’obiettivo di arrivare ad avere una rendita congrua per quando sarai anziano.

Previdenza complementare: i pro e i contro

Sicuramente ci sono persone a cui un Fondo pensione conviene, sia per i vantaggi fiscali, che rendono questo tipo di prodotto migliore rispetto ad una normale polizza vita destinata al risparmio, ma anche per la comodità del risparmio gestito, che ti permette di dimenticare il tuo investimento per degli anni, pazienza i costi di gestione, se uno ha i soldi da spendere…

Ma ci sono anche tanti altri risparmiatori che invece si dirigono verso questa soluzione solo per mancanza di prospettive diverse. I costi, i vincoli e la mancanza di controllo sull’investimento sono aspetti di grande rilevanza, dipende dal punto di vista.

Nel decidere bisogna tenere presente tutti questi punti. Per aiutarti ho dedicato un articolo intero all’argomento: “La pensione integrativa, conviene?”

Ho approfondito questo tema anche in questo video, che ti suggerisco di guardare.

Conclusioni

Fondo pensione Generali Global di Generali Italia: abbiamo analizzato nel complesso questa offerta, ora spetta a te fare la scelta migliore per il tuo futuro, e non posso certo sapere io qual è, l’unica cosa che posso continuare a fare per i miei lettori è offrire contenuti di qualità che li aiutino a crescere finanziariamente!

Se ti serve acquisire una strategia per risparmiare e per investire alla tua portata, allora comincia a leggere le guide personalizzate di Affari Miei:

Buona navigazione!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti