Fondo Pensione Fideuram: Opinioni e Caratteristiche, Conviene?

Stai cercando informazioni sul Fondo Pensione di Fideuram? Allora sei nel posto giusto perché in questo articolo vedremo la recensione relativa alla pensione integrativa di Fideuram.

Il Fondo Pensione risulta spesso essere una valida soluzione per determinati tipi di risparmiatori. L’aspettativa di vita si è allungata, e con essa di riflesso anche il periodo di vita non lavorativa. Proprio per questo motivo occorre cercare delle soluzioni per vivere in modo tranquillo questo periodo della vita, visto che la pensione pubblica potrebbe non essere sufficiente.

Buona lettura!

In Questo Articolo Si Parla di:

Una breve presentazione

Il prodotto che ti recensisco è proposto da Fideuram: esso è un istituto bancario italiano che appartiene al Gruppo Intesa Sanpaolo, ed è gestita con i principi del private banking. Acronimo di Fiduciaria Europea e Americana, nasce nell’aprile 1968 come filiale italiana della società finanziaria americana International Overseas Services.

Nel 1992 la banca entra alla Borsa di Milano.

La banca opera mediante private banker, e sono stati tra i primi a credere nella consulenza finanziaria sin dalle proprie origini, circa 50 anni fa.

Il Fondo Pensione Fideuram è gestito da Fideuram Vita S.p.A., che è la compagnia del gruppo leader in Italia nel settore delle Polizze Vita.

Fondo Pensione Fideuram è un Fondo Pensione sicuro?

Come abbiamo detto prima, una conseguenza dell’allungamento dell’aspettativa di vita è stata sicuramente quella dell’aumento del periodo di vita non lavorativa. A causa di questo la pensione pubblica potrebbe risultare appunto non sufficiente, e proprio per questo negli ultimi anni si sono diffusi moltissimo i piani pensionistici integrativi, proprio per ovviare a questa problematica.

Il Fondo Pensione Fideuram è un fondo pensione aperto istituito ai sensi dell’art. 12 del decreto legislativo 5 dicembre 2005, n. 252 (e successive modificazioni e integrazioni), iscritto all’albo tenuto dalla COVIP con il n. 7 e soggetto alla vigilanza della COVIP.

Esso consente agli aderenti di disporre, all’atto del pensionamento, di prestazioni pensionistiche complementari al sistema previdenziale obbligatorio. Tale scopo è perseguito mediante la raccolta dei contributi, la gestione delle risorse nell’esclusivo interesse degli aderenti, e l’erogazione delle prestazioni secondo quanto disposto dalla normativa in materia di previdenza complementare.

Il prodotto è sicuro per il fatto che sia proposto da un gruppo solido come Fideuram che appartiene ad Intesa Sanpaolo, però prima di decidere di sottoscrivere un determinato prodotto devi sempre ragionarci bene. Essendo soggetto alla vigilanza della COVIP può fornirti qualche garanzia in più.

Il prodotto poi propone diversi comparti di investimento che presentano un profilo di rischio/rendimento differente, quindi sta a te decidere a quel punto se vuoi rischiare id più o di meno, poiché fare un investimento vuole pur sempre dire “rischiare” i propri soldi.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Caratteristiche del Fondo Pensione Fideuram

Fondo Pensione Fideuram è un fondo pensione aperto ed è rivolto a:

- lavoratori dipendenti, che desiderano un’integrazione economica alla pensione pubblica;

- lavoratori autonomi e liberi professionisti, che mirano alla costruzione di un’adeguata rendita pensionistica;

- percettori di altri redditi o persone prive di reddito personale e fiscalmente a carico (casalinghe, studenti, bambini…).

Il fondo opera in regime di contribuzione definita. L’entità delle prestazioni pensionistiche è determinata in funzione della contribuzione effettuata e dei relativi rendimenti.

Proposte di investimento

Ti ho già prospettato di come il prodotto offra diversi comparti di investimento.

Esso propone sei diversi comparti di investimento, ognuno con una specifica politica di gestione e un diverso profilo di rischio/rendimento, che va valutato in base al numero di anni che separano dalla pensione.

In una logica multicomparto, che permette di personalizzare l’investimento dei propri versamenti contributivi, l’aderente può:

- scegliere uno o più comparti, indicando la percentuale per ciascun comparto;

- individuare una allocazione specifica per i diversi tipi di contribuzione;

- scegliere il comparto “Fideuram Garanzia” per ottenere la garanzia di restituzione del capitale al verificarsi di determinati eventi.

Vediamo adesso nel dettaglio i sei comparti:

- Fideuram Sicurezza: orizzonte temporale breve, fino a 5 anni. Comparto obbligazionario puro, con il patrimonio investito in titoli di debito di durata diversificata e di pronta liquidità, denominati principalmente in euro. Per l’eventuale componente in valuta estera del portafoglio possono porsi in essere tecniche di copertura del rischio di cambio. Livello di rischio basso;

- Fideuram Valore: orizzonte temporale medio-lungo, tra 10 e 15 anni. Comparto azionario, con il patrimonio investito in titoli di capitale di emittenti italiani ed esteri (minimo 50%, massimo 70%), anche non denominati in euro, e in misura minore in titoli di debito di durata diversificata denominati principalmente in euro. Per l’eventuale componente in valuta estera del portafoglio possono porsi in essere tecniche di copertura del rischio di cambio. Livello di rischio medio-alto;

- Fideuram Equilibrio: orizzonte temporale medio periodo, 5 e 10 anni. Comparto bilanciato, con il patrimonio investito in titoli di debito di durata diversificata denominati principalmente in euro e in misura minore (minimo 20%, massimo 40%) in titoli di capitale di emittenti italiani ed esteri anche non denominati in euro. Per l’eventuale componente in valuta estera del portafoglio possono porsi in essere tecniche di copertura del rischio di cambio. Livello di rischio medio;

- Fideuram Crescita: orizzonte temporale lungo, di oltre 15 anni. Comparto azionario, con il patrimonio investito in titoli di capitale di emittenti italiani ed esteri (minimo 65%), anche non denominati in euro, e in titoli di debito denominati principalmente in euro. Per l’eventuale componente in valuta estera del portafoglio possono porsi in essere tecniche di copertura del rischio di cambio. Livello di rischio alto;

- Fideuram Garanzia: orizzonte temporale breve, fino a 5 anni. Comparto garantito, con il patrimonio investito in titoli di debito di breve durata e media durata, a basso rischio e di pronta liquidità, denominati in euro, nella misura necessaria a garantire la restituzione del capitale e in opzioni sui mercati azionari nei limiti previsti dalla normativa vigente, nell’interesse degli aderenti e tenuto conto delle prospettive di andamento dei mercati. Livello di rischio nullo per i casi in cui opera la garanzia e basso per i casi in cui non opera;

- Fideuram Millenials: orizzonte temporale lungo, di oltre 15 anni. Comparto azionario, con il patrimonio investito in titoli di capitale di emittenti italiani ed esteri (minimo 75%), anche non denominati in euro, e in titoli di debito di durata diversificata, denominati principalmente in euro. Per l’eventuale componente in valuta estera del portafoglio possono porsi in essere tecniche di copertura del rischio di cambio. La scelta degli strumenti di natura azionaria deve essere effettuata tenendo conto del livello di liquidità del titolo e dei settori ad elevato impatto ambientale, sociale e di governance privilegiando temi di investimento legati alle abitudini di consumo e agli stili di vita della Generazione Millennials. Livello di rischio alto.

Prestazione pensionistica

Quando maturerai i requisiti di accesso alla pensione obbligatoria potrai scegliere tra una rendita vitalizia immediata rivalutabile, oppure una rendita vitalizia reversibile totalmente o parzialmente (50%), o ancora infine una rendita vitalizia con raddoppio in caso di perdita di autosufficienza e comunque al raggiungimento dell’85esimo anno di età.

Inoltre in luogo della prestazione erogata integralmente sotto forma di rendita, è possibile richiedere l’erogazione di una somma in forma di capitale, nella misura massima del 50% della posizione individuale maturata e la restante parte sotto forma di rendita (fatti salvi i casi previsti dalla normativa vigente per l’integrale erogazione della prestazione in forma di capitale).

Anticipazioni e riscatti

Il contratto prevede la possibilità di accedere al capitale in circostanze straordinarie e di emergenza, solitamente sostenendo dei costi extra (leggi sempre bene il prospetto dei costi).

Durante la vita del contratto l’aderente può chiedere:

- l’anticipazione fino al 75% di quanto maturato, in caso di spese sanitarie di particolare gravità; dopo otto anni di iscrizione, l’aderente può chiedere un’anticipazione fino al 75% di quanto maturato, per particolari necessità (es. acquisto prima casa, spese di ristrutturazione della prima casa…) o fino al 30% per altre esigenze di carattere personale;

- il riscatto della propria posizione individuale maturata, in caso di cessazione dell’attività lavorativa oppure a seguito di invalidità permanente oltre il 66%.

Le anticipazioni e i riscatti vengono erogati nelle percentuali massime e secondo le causali previste dalla normativa di settore.

I costi

Adesso affrontiamo la parte più importante per te quando decidi di sottoscrivere questo prodotto, ovvero quella dei costi.

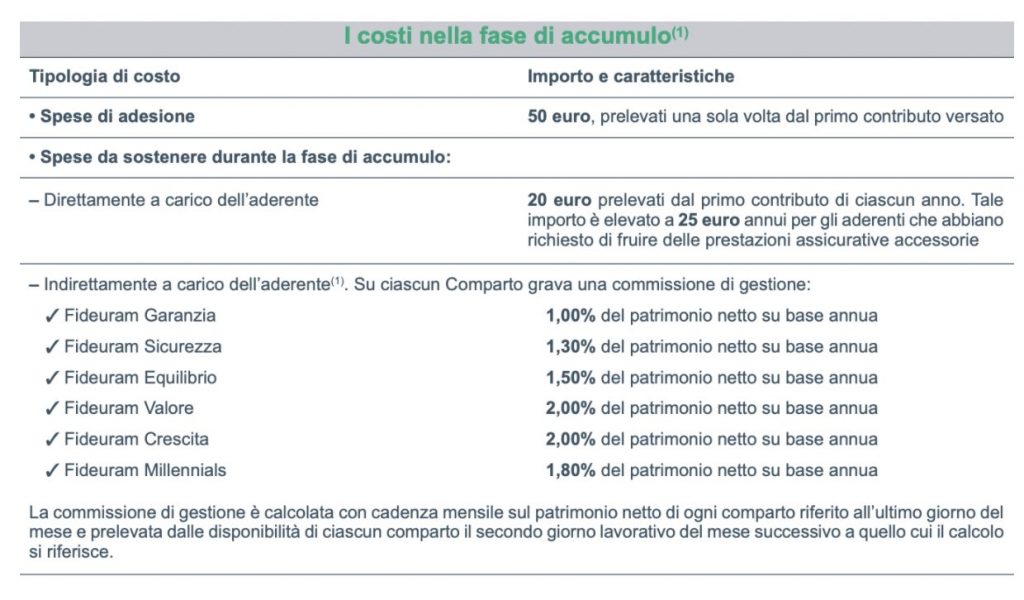

Dovrai infatti sostenere un costo di 50 euro per le spese di adesione, che verranno prelevati una sola volta dal primo contributo versato.

Le spese da sostenere durante la fase di accumulo sono pari a 20 euro prelevati dal primo contributo di ciascun anno, con tale importo che raggiunge i 25 euro annui per gli aderenti che abbiano richiesto di poter usufruire delle prestazioni accessorie.

Se volessi esercitare il diritto di anticipazione, riscatto, riallocazione della posizione individuale non sono previste spese, mentre per il trasferimento devi pagare 50 euro e per la RITA (rendita integrativa temporanea anticipata) sono previsti 2 euro per rata in caso di periodicità mensile, e 6 euro per rata in caso di periodicità trimestrale.

Ti allego la tabella della Nota Informativa dove troverai, tra gli altri, le commissioni di gestione che gravano su ciascun comparto.

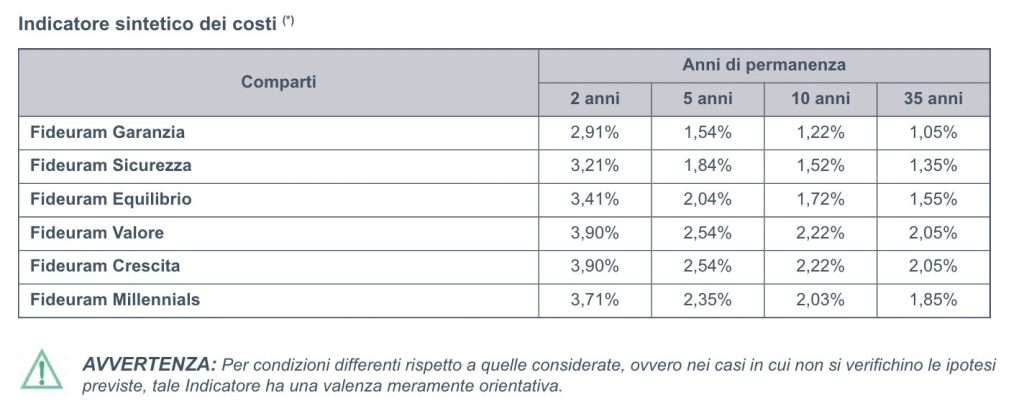

Ti lascio anche una seconda tabella, relativa all’indicatore sintetico dei costi (ISC), che è una stima del costo annuo in % relativa alla posizione individuale maturata facendo riferimento a un virtuale contributo annuo di 2.500,00 € con un tasso di rendimento annuo del 4%:

Vantaggi fiscali

Anche questo fondo consente di beneficiare, come tutte le forme pensionistiche complementari, di un regime fiscale favorevole.

Il fondo infatti consente la:

- deducibilità dei versamenti dal reddito complessivo, nei limiti previsti dalla legge, ovvero fino a 5.164,57 € annui;

- riduzione dell’imposta sostitutiva sul risultato netto maturato;

- riduzione della ritenuta a titolo di imposta sulle prestazioni pensionistiche erogate.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Fideuram Fondo Pensione: Opinioni

Adesso che hai potuto approfondire l’argomento e capire le caratteristiche del fondo che ti ho presentato, passiamo a capire se può essere un prodotto valido per te.

Ti fornirò le mie opinioni al riguardo, che potranno servirti per farti un’idea del prodotto e successivamente per decidere se sottoscriverlo oppure no, sempre in piena autonomia. Naturalmente non conosco la tua situazione personale, quindi posso solo dare dei consigli; la decisione finale spetta sempre e solo a te!

Se hai avuto già modo di leggere altri articoli qui sul blog, forse avrai capito che non siamo grandi sostenitori del risparmio gestito, quindi né della previdenza complementare né delle polizze vita. Preferisco poter gestire i miei soldi in autonomia, mentre questi fondi e queste polizze rappresentano dei pacchetti di risparmio nei quali fanno tutto le banche mentre tu non hai il potere di decidere.

Inoltre essi sono dei prodotti costosi, poiché ai soliti costi che occorre mettere in conto quando si tratta di investimenti, devi considerare anche le spese di sottoscrizione e i costi di gestione che derivano dal fatto che non sei tu stesso a gestire i tuoi soldi, ma sono altre persone che lo fanno per te.

Questi costi vanno inevitabilmente ad impattare sul tuo patrimonio, erodendolo.

Un altro punto cruciale è che i soldi decidono loro quando darteli, ovvero quando andrai in pensione, quindi anche in questo caso la tua possibilità di scelta e di decisione sui tuoi soldi viene meno.

Sostanzialmente come ti accennavo prima, non conoscendo la tua situazione finanziaria non posso dirti categoricamente che non vanno bene per te, perchè non sarebbe corretto da parte mia: si tratta comunque di prodotti sicuri; ad esempio se possiedi un reddito abbastanza alto e stai investendo i tuoi soldi in alcuni modi, e inoltre ti mancano pochi anni alla pensione, allora in questo caso potresti usufruire di questi strumenti.

Se invece sei ancora più giovane e il tuo reddito non è molto elevato, allora a questo punto forse non ti conviene puntare su questi prodotti, in quanto ti troveresti in obbligo di aspettare parecchi anni per avere i tuoi soldi, senza poterne disporre prima, e inoltre ti ritroveresti a pagare parecchio per ottenere rendimenti non del tutto esaltanti.

Conclusioni

Ti ho detto apertamente come la penso sui fondi pensione; ne ho parlato ampiamente sul mio blog e le risorse sono consultabili cliccando qui.

Spero che tu non abbia frainteso il mio pensiero: penso sia importante prevedere un piano pensionistico integrativo e risparmiare per il futuro; penso anche ci siano metodi più funzionali di altri, ma alla fine sei solo tu che puoi decidere il sistema migliore in linea con le tue aspirazioni e possibilità.

Il miglior modo per iniziare a gestire i propri risparmi è informarsi. Qui sotto trovi un quiz che ti aiuterà a capire meglio te stesso e le tue possibilità.

Se non sai da dove iniziare per chiarirti lei idee e stai cercando delle alternative, ho elaborato per te un percorso da seguire per imparare tutto sul tema ed essere autonomo e consapevole nella gestione dei tuoi soldi.

Buona navigazione!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

2 Commenti

emilietta davoli · 12 Dicembre 2023 alle 15:06

mi sono iscritta nel 2002 a fideuram vita Valore per beneficiare della deducibilità di 5165 euro dal 730 . ora mi sento abbandonata vorrei riprendermi i soldi che ho faticosamente versato in questi anni, ma non è chiaro cosa verrà trattenuto dalla tassazione mi potete aiutare?

I promotori finanziari già sono bravi a proporti un prodotto deducibile ,ma non lo sono altrettanto nel spiegarti a cosa andrai incontro successivamenteesempio io ho versato circa 113000 euro che ora sono diventeti circa 135000 euro quando ritirero la mia somma che ritenute mi verranno applicate?

Devo dire che il rendimento è stato molto modesto, a causa dei costi di gestione molto pesanti, non suggerirei a nessuno un investimento del genere

ora vi sarei grata se mi voleste chiarire come , quando e con che costi verrà liquidato

infinitamente grazie

saluti cordiali

Emilietta Davoli

Davide Marciano · 15 Dicembre 2023 alle 10:55

Buongiorno Emilietta,

mi spiace per la sua esperienza poco positiva.

Purtroppo noi non abbiamo contatti con l’azienda in questione ed il modo più pratico e corretto per risolvere il Suo problema è mettersi in contatto con chi le ha venduto il prodotto o con chi, in questo momento, la gestisce come cliente.

Solo in questo modo potrà chiedere lumi sulla liquidazione.

Se necessita di un supporto professionale, qui ci sono i nostri contatti: https://www.affarimiei.biz/contatti

Un caro saluto,

Davide Marciano