Fonditalia Core 1 Classe R: Quali sono le Caratteristiche? Conviene?

Fonditalia Core 1 è un prodotto di investimento gestito da Fideuram Investimenti SGR, società del gruppo Intesa San Paolo. In questo articolo troverai l’analisi completa del portafoglio, dei costi e delle performance passate.

Porterò alla luce vantaggi e svantaggi tipici di questa categoria di investimenti, così sarai in grado di decidere, in tutta consapevolezza, se sottoscrivere o meno il fondo.

Se ti interessa conoscere Fonditalia Fideraum e le opinioni, continua a leggere!

In Questo Articolo Si Parla di:

Due informazioni su Fideuram

Chi è Fideuram Investimenti SGR? È una società di asset management controllata dalla Capogruppo Fideuram-Intesa Sanpaolo Private Banking, noto Istituto bancario italiano facente parte del Gruppo Intesa San Paolo.

Fideuram è conosciuta per essere una banca leader nella gestione del risparmio e degli investimenti di clienti di alto profilo, che possiedono elevate disponibilità finanziarie. Quindi, è impegnata principalmente del ramo del private banking.

Oltre a ciò, è presente a livello nazionale, e in altri 12 paesi, con diverse società controllate che offrono svariate tipologie di servizi: bancari, assicurativi, di investimento, fiduciari e di tesoreria.

Alcune si occupano di asset managment e gestiscono i fondi comuni di investimento collocati dalla rete commerciale del Gruppo.

Cos’è Fonditalia Core 1

Ora occupiamoci del nostro fondo di investimento. Si tratta, per l’esattezza, di un comparto di investimento interno al fondo Fonditalia, lo storico fondo multi-comparto istituito nel 1967, il primo fondo di diritto lussemburghese collocato in Italia.

Con i suoi 47 compartimenti, rappresenta il grosso dell’offerta di Fideuram. Permette di scegliere tra un’ampia gamma di mercati d’investimento e stili di gestione. Portafogli azionari, obbligazionari, settoriali, flessibili e geograficamente diversificati. L’adesione permette anche di passare da un comparto all’altro con operazioni di “switch”.

Fonditalia Core 1 rappresenta uno dei 3 comparti “Core” del Fondo. Essi sono dei “fondi di fondi”, chiamati così perché investono il loro patrimonio in quote di altri fondi comuni e/o Sicav, anziché investire le risorse direttamente in titoli azionari, obbligazionari, monetari come fanno i fondi tradizionali.

Chiaramente, un fondo di fondi investe solo in panieri con caratteristiche compatibili agli obiettivi dichiarati all’interno del suo Regolamento e al profilo di rischio scelto.

Perché un fondo di fondi? Che vantaggio dà?

Il principale vantaggio dato dall’investimento in un fondo di fondi è la diversificazione più ampia rispetto a quella realizzabile con un fondo classico.

Infatti, se ci pensi, un fondo di fondi ti permette di investire contemporaneamente in tanti panieri diversi, quindi, ti permette di diversificare il tuo investimento su più strategie, portafogli e asset class.

E se questo non bastasse, esso diversifica anche a livello di gestione. Un fondo che investe in altri fondi non si affida all’esperienza di un unico gestore ma beneficia, indirettamente, delle competenze gestionali di altre case di management.

Una volta che il “rischio gestore” è mitigato, che la diversificazione avviene su tutti i fronti e si può beneficiare delle scelte e delle valutazioni di numerosi esperti, allora si creano le condizioni ottimali per un investimento più performante e redditizio della media.

Però, vedremo alla fine dell’articolo che i fondi di fondi non sono sempre remunerativi e hanno anche degli svantaggi. Ora analizziamo il comparto che ci interessa.

Caratteristiche del portafoglio Core 1 Classe R

Il comparto Core 1 è un portafoglio bilanciato prevalentemente orientato su quote di fondi obbligazionari (il 37%), ma include anche una fetta di investimenti azionari (17% ca.), di fondi flessibili (10%) e di liquidità (18% ca.).

La maggior parte del comparto è investita in quote di fondi terzi e solo in minima parte in strumenti derivati e titoli.

La componente obbligazionaria si concentra su emittenti con rating “AAA”, quindi che godono di massima affidabilità; la duration media dei titoli di debito è di 3 anni.

La componente azionaria riguarda principalmente società europee e statunitensi, ma include anche una percentuale di mercati emergenti. Non ci sono limiti settoriali ma quelli più importanti sono il settore Finanziario, IT e dei Consumi.

Il comparto è espresso in Euro, ha l’obiettivo di valorizzare nel tempo il patrimonio senza eccedere nell’esposizione ai mercati azionari, che non possono superare il 50% degli attivi.

Le quote di Classe R del comparto sono ad accumulazione dei proventi e possono essere sottoscritte dagli investitori retail.

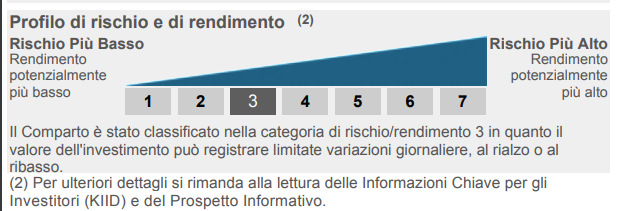

Livello di rischio

Su una scala di rischio che va da 1 a 7, il comparto Core 1 è stato classificato al livello “3”, un rischio d’investimento medio-basso.

Puoi attenderti un investimento con volatilità contenuta ma che, nel caso si presentassero le condizioni favorevoli, potrebbe anche aumentare la componente azionaria in portafoglio e quindi i rischi associati.

Sottoscrizione

La sottoscrizione delle quote di Classe R può essere realizzata con un unico versamento iniziale di minimo 5.000€ che può essere integrato, successivamente, con versamenti di almeno 2.500€ ciascuno.

È ammesso anche l’investimento con Piano di Accumulo (PAC), di durata libera e con versamenti ricorrenti di almeno 125€ ciascuno.

Gli importi minimi ci danno una misura delle disponibilità economiche che possiede il cliente tipo di Fideuram. Se tu parti dal basso e devi costruire quasi da zero un capitale ti conviene sottoscrivere un PAC.

Costi

I costi dell’investimento sono così strutturati:

- Costi di ingresso una tantum pari al 3,80%;

- Nessuna spesa per il rimborso delle quote;

- Costo annuo di gestione pari all’1,4%;

- Spese amministrative pari allo 0,135%;

- Costo di Switch corrispondente al 2,1%;

- Nessuna commissione di performance.

Analisi delle performance passate

È arrivato il momento di scontrarci sol fatto che, spesso e volentieri, i fondi comuni a gestione attiva non sono in grado di fare meglio del mercato di riferimento. Fonditalia Core 1 Classe R è uno di questi.

Negli anni passati (dal 2010 a oggi), il comparto non è mai riuscito a battere il benchmark (il suo parametro di riferimento), e quindi ad apportare all’investimento quel valore aggiunto dato dalla convivenza di più gestori e professionisti.

Questo ti fa capire che, non solo i fondi di fondi non sono più efficienti dei fondi comuni tradizionali, ma che la gestione attiva non sempre realizza performance migliori rispetto ai fondi a replica passiva (cioè gli ETF).

Se poi aggiungi i costi complessivi, che sono molto maggiori, ti rendi conto che a essere penalizzato è sempre il rendimento!

Opinioni finali di Affari Miei

A questo punto, ti aspetti che io ti dica se conviene o meno investire nel comparto Fonditalia Core 1 Classe R. Mi dispiace deluderti ma non posso dirti cosa è meglio per te, perché non ti conosco.

Però posso condividere con te alcune valutazioni oggettive che ti aiuteranno a riflettere…

- Il comparto ha un portafoglio molto complesso fatto di altri fondi che investono in attività finanziarie di varia natura. Capirci qualcosa non è facile;

- Non è mai una buona idea investire in uno strumento che nemmeno comprendi. Ok che l’investimento è gestito, ma un minimo di controllo lo devi mantenere. Il problema è che gli strumenti complessi sono fatti apposta per confondere l’investitore e lasciare carta bianca al gestore;

- I fondi di fondi tendono a costare di più della media, ciò limita la crescita del tuo capitale; se aggiungi il fatto che questo comparto non realizza grandi performance, il vantaggio per te è inesistente;

- L’investimento minimo iniziale è molto alto;

- Il portafoglio è bilanciato, in altri termini non è né carne né pesce perché coinvolge diverse asset class; trovo sia molto meglio tenere separate le varie attività in strumenti diversi, anziché accorparle tutte in un solo prodotto, questo per avere un maggiore controllo sul portafoglio.

Alcuni di questi punti si riferiscono a dei limiti propri del prodotto, altri sono dei difetti comuni a tutta la categoria dei fondi a gestione attiva…

Svantaggi dei fondi di fondi

All’inizio ho elencato i punti positivi (giudicati tali) dei fondi di fondi. Adesso è arrivato il momento, invece, di analizzare i possibili svantaggi.

Il primo l’ho già nominato, è l’eccessiva complessità del portafoglio di investimento, troppo articolato per chi ha conoscenze limitate. Non si tratta di essere poco intelligenti o poco preparati, i prodotti di questo tipo sono spesso resi estremamente complessi di proposito.

Già normalmente non è così trasparente la politica di gestione di un fondo comune, figurarsi poi se le performance del tuo fondo dipendono direttamente dalle scelte di numerosi altri gestori.

Inoltre, non hai un unico benchmark come punto di riferimento, come fai a capire se il fondo sta davvero facendo quello che dichiara? Come fai a valutare, eventualmente, di disinvestire e di puntare a un prodotto più performante? Bella domanda.

Alla fine, i vantaggi dei fondi di fondi sono più teorici che reali, non è sempre vero che rendono meglio dei fondi normali, anzi, spesso sono anche più costosi!

I fondi sottostanti, se gestiti dalla stessa SGR, non applicano costi di gestione, di entrata e di uscita, però ci saranno sempre le commissioni del fondo acquirente.

Consigli per non commettere errori

Insomma, se non sai quello che stai facendo e in cosa stai investendo è molto meglio che lasci perdere e ti rivolgi a strumenti meno complessi.

Il panorama degli investimenti è molto ampio, non necessariamente i fondi comuni a gestione attiva sono la soluzione migliore. Leggi la mia guida che ti spiega quali sono le cose da sapere prima di investire nei Fondi Comuni.

Ammetto che io sono di parte, perché non investo nei fondi comuni – non mi piacciono e non mi interessano –, però non voglio convincerti a tutti i costi a pensarla come me.

I fondi sono strumenti più o meno utili, in base ai casi, però capita spesso che non siano coerenti con le esigenze del risparmiatore. Ecco perché bisognerebbe prima definire i propri obiettivi e la propria strategia di investimento, valutando anche altre strade.

La strategia viene prima della scelta degli strumenti

A prescindere dallo strumento utilizzato, lo studio e la formazione sono il miglior investimento, l’unico che può garantirti dei vantaggi importanti.

Anzitutto sarai più autonomo nelle tue scelte e poi non ti farai fregare da chi vuole venderti soluzioni preconfezionate.

Un investitore informato, consapevole dei suoi obiettivi e con una strategia ben definita, difficilmente acquisterà strumenti inefficaci e potenzialmente dannosi.

Su Affari Miei trovi molte risorse utili per iniziare a investire in modo mirato, cosa aspetti? Informati!

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Se invece già possiedi delle conoscenze di base, allora leggi la recensione di “Fast Investments Planner”, il servizio di informazione finanziaria avanzata di Affari Miei. Forse è quella marcia in più che ti serve per dare una svolta ai tuoi investimenti.

Non mi resta che augurarti un buon investimento e sperare che seguirai il mio consiglio di studiare e aumentare le tue competenze.

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti