Valore Euro San Giorgio di Alleanza: Opinioni sulla Polizza, Conviene Oppure No?

Oggi ti propongo la recensione della polizza Valore Euro San Giorgio di Alleanza. Un prodotto assicurativo e di investimento appartenente alla categoria Ramo I.

La polizza è rivalutabile, e la prestazione assicurativa dipende dal rendimento della storica Gestione separata “Fondo Euro San Giorgio”, che garantisce la restituzione del capitale investito.

Se cerchi un investimento “sicuro” e a basso rischio, non per forza di lungo termine, questa polizza potrebbe soddisfare le tue richieste.

Prosegui con la lettura dell’articolo per avere maggiori dettagli sul contratto, sui costi, i rendimenti e il trattamento fiscale. Alla fine troverai anche le mie valutazioni sul prodotto.

Buona lettura.

In Questo Articolo Si Parla di:

Attenzione!

Questo prodotto non è più sottoscrivibile, quindi la recensione e le informazioni qui contenute saranno valide soltanto per chi lo avesse già sottoscritto.

I tuoi risparmi sono al sicuro con Alleanza

Come sai, Alleanza Assicurazioni è operativa fin dal 1898 nel settore assicurativo, in particolare nel Ramo Vita. Oggi propone diversi prodotti per la protezione della persona e dei beni, per la previdenza complementare e, naturalmente, per la gestione del risparmio e degli investimenti.

Attualmente è presente su tutto il territorio nazionale e conta quasi 1.9 milioni di clienti. Fa parte del Gruppo Generali, una delle maggiori realtà assicurative e finanziarie in Europa, caratterizzato da solidità patrimoniale e finanziaria, gestione prudente degli investimenti, affidabilità, trasparenza e professionalità.

Investendo i tuoi risparmi con Alleanza hai tutte le garanzie offerte da una società storica, di lunga esperienza e che poggia su basi solide.

Va precisato che i capitali dei clienti, investiti nella polizza, costituiscono un patrimonio separato da quello di Alleanza, perciò sei tutelato rispetto a un eventuale fallimento (improbabile) della Società.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Rischi e rendimento Fondo Euro San Giorgio

Come valutare i rischi dell’investimento? La sottoscrizione della polizza Valore Euro San Giorgio non è comunque priva di rischi – nel senso che non ti priva al 100% del rischio di perdita di una parte di capitale.

Anche se la Gestione separata offre delle garanzie, non esistono promesse di rendimento minimo. Trattandosi di una gestione tipicamente prudente, e a basso rendimento, potrebbe non essere in grado di abbattere i costi del contratto.

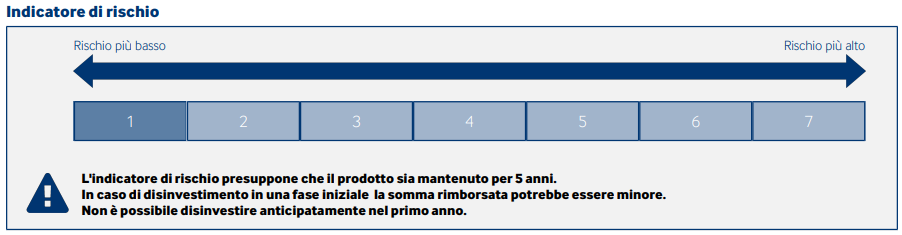

Ce lo dice anche l’Indicatore sintetico, una scala di valutazione del livello di rischio/rendimento del prodotto. In base all’Indicatore, la polizza Valore Euro San Giorgio è al livello 1, rischio minimo.

Di conseguenza, a causa dei rendimenti irrisori, potresti comunque ritrovarti con un capitale inferiore al premio versato inizialmente, proprio per effetto dei costi che si mangiano parte del capitale e del rendimento.

Tieni anche presente che il prodotto andrebbe mantenuto per almeno 5 anni, altrimenti l’impatto delle spese è maggiore, poiché l’investimento si trova nella sua fase iniziale.

Caratteristiche della polizza

Valore Euro San Giorgio è una polizza a premio unico e a vita intera, vuol dire che la sua durata dipende dalla durata della vita dell’assicurato, a meno che il capitale non venga riscattato anticipatamente.

Possono sottoscriverla i risparmiatori con un’età compresa fra 18 e 80 anni, versando un premio in un’unica soluzione, di almeno 10.000 € e massimo 1.000.000 €.

Il capitale investito, al netto dei costi, si rivaluta annualmente in base ai risultati della Gestione separata. In caso di decesso dell’assicurato è garantita la restituzione di un importo che NON può essere inferiore al capitale iniziale, pagato da Alleanza ai beneficiari designati.

Inoltre, a partire dal termine del 5° anno, in caso di decesso o in caso di riscatto, è prevista una maggiorazione percentuale del capitale, crescente in base al numero di annualità accumulate:

- Dalla 6ª alla 10ª annualità: + 0,50%;

- Dalla 11ª alla 15ª annualità: + 1,00%;

- Dalla 16ª alla 20ª annualità: + 1,50%;

- Dalla 21ª alla 25ª annualità: + 2,00%;

- Dalla 26ª annualità: + 2,50%.

Opzione riscatto anticipato

Il riscatto totale, ti permette di estinguere anticipatamente il contratto, se invece è solo parziale, ti permette di ricevere il rimborso anticipato di una parte di capitale. Il Regolamento prevede che si possa riscattare il contratto già dopo un anno.

Se però il riscatto totale avviene nel corso dei primi 5 anni, è applicata una penale: il valore del riscatto sarà diminuito di una percentuale che va da un massimo del 3,5% ad un minimo dello 0,5%, in base a quanti anni sono stati accumulati.

Successivamente ai 5 anni, si ha diritto a riscattare il contratto senza pagare alcuna penalità, a quel punto il valore di riscatto corrisponde al valore del contratto (cioè alla rivalutazione della Gestione separata).

I costi

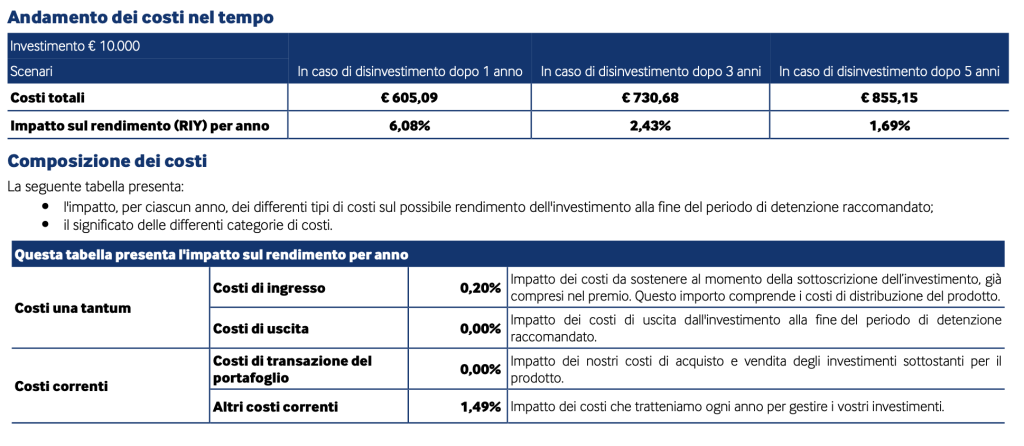

Veniamo ai costi. Saprai anche tu che gli strumenti di risparmio gestito sono sempre accompagnati da commissioni molto alte, che servono a remunerare tutta la baracca.

Le spese riducono la tua opportunità di rendimento, soprattutto nei primi anni di contratto, quindi, attenzione a disinvestire troppo presto!

Vediamo nel dettaglio quali sono i costi:

- Un costo una tantum all’atto della sottoscrizione, corrispondente a 96 € prelevati dal premio unico;

- Costi sul rendimento della Gestione separata.

Già un investimento del genere non può rendere molto, e per effetto dei costi tenderà a rendere ancor meno, anche a distanza di anni.

Qui sotto c’è un’altra tabella, presa dalla Nota informativa, che illustra i possibili scenari di performance del prodotto, al netto dei costi e caricamenti:

Trattamento fiscale

Vediamo cosa comporta la sottoscrizione della polizza dal punto di vista fiscale:

- Nessuna imposta di successione grava sui beneficiari poiché il capitale previsto in caso di morte dell’assicurato non rientra nell’asse ereditario.

- Le somme dovute dalla Compagnia sono impignorabili e insequestrabili.

- Le somme corrisposte dalla Compagnia in caso di riscatto sono soggette all’imposta sostitutiva del 26%. Poiché i rendimenti derivanti dai titoli di Stato (ed equiparati) continuano ad essere assoggettati al 12,5%, l’aliquota effettiva di tassazione sarà compresa tra il 12,5% e il 26% in base alla natura degli investimenti collegati al contratto.

- Le somme corrisposte dalla Compagnia in caso di morte dell’assicurato sono invece esenti dall’IRPEF nella misura del 19%, limitatamente alla quota relativa alla copertura del rischio demografico.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Opinioni di Affari Miei sulla polizza Valore Euro San Giorgio

Siamo giunti alla conclusione di questa recensione. È arrivato il momento di condividere con te le mie impressioni.

Se hai letto altre guide qui su Affari Miei, allora saprai che non sono un grande fan degli investimenti assicurativi, in tutte le loro forme. In commercio, esistono polizze di tutti i tipi che promettono di rispondere a questo o a quel bisogno, eppure, a conti fatti, i problemi che riscontro sono sempre i medesimi: i costi di gestione sono troppo alti e i rendimenti troppo poco interessanti.

Questa criticità è tanto più vera quando si parla di gestioni separate. Infatti, chi cerca un investimento povero di rischi e sorprese, deve fare i conti con rendimenti minimi.

In uno scenario sfavorevole o di relativa stabilità non è possibile aspettarsi dei risultati positivi, e anzi, potrebbero esserci delle perdite per effetto dei costi. Non è possibile prevedere quali saranno le performance del Fondo Euro San Giorgio da qui ai prossimi anni, quindi non hai garanzia che l’investimento realizzerà performance degne di nota.

Per scongiurare questi rischi, ti tocca tenere l’investimento per molti anni, sempre che tu abbia prospettive così lunghe, in base ai tuoi progetti e alla tua età. Non direi, pertanto, che la polizza conviene a chi ha aspettative di pochi anni.

Sinceramente, non ho nulla contro Alleanza, però trovo che per un investimento di molti anni ci siano strumenti migliori, che rendono di più e costano meno. Aspettarsi una rendita decente e in poco tempo, da un investimento in Gestione separata, è da illusi.

Continuo a pensare che esistono strumenti migliori per risparmiare, investire e assicurarsi.

Conclusioni

Alla luce di quanto detto, puoi finalmente valutare in autonomia le caratteristiche del contratto, e decidere consapevolmente se sottoscriverlo oppure no.

Se vuoi imparare a gestire i tuoi soldi in modo efficace, senza affidarti al risparmio gestito, l’unica strada che hai a disposizione è quella di aumentare la tua consapevolezza finanziaria.

Concludo l’articolo con le guide tematiche per investire al meglio in base alle fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Ti saluto e spero che continuerai a seguirmi.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

1 Commento

Anna · 23 Novembre 2022 alle 13:34

Gentile Davide, grazie per le tue preziose informazioni. Sempre Grande!! Cordialmente. Anna