Poste Soluzione Valore New di Poste Italiane: Opinioni e Caratteristiche, Conviene?

Stai cercando delle informazioni dettagliate su Poste Soluzione Valore New? Allora sei nel posto giusto.

In questo articolo andremo ad analizzare insieme il prodotto che viene proposto da Poste Italiane nell’ambito degli investimenti assicurativi: in questo modo potrai avere un’idea del prodotto in sè e cercare di capire se può fare al caso tuo.

Successivamente, in fondo alla recensione, troverai le mie personali opinioni sul contratto che potranno servirti per ragionare e prendere la migliore decisione per te e per i tuoi investimenti.

Allora non perdiamo tempo e cominciamo!

In Questo Articolo Si Parla di:

Chi è Poste Italiane

Sono solito prima inquadrare l’istituto che propone il prodotto, e poi addentrarci nell’analisi delle sue caratteristiche.

Diciamo che tutti conosciamo Poste Italiane.

Si tratta della più grande infrastruttura d’Italia, attiva nel settore della corrispondenza e della logistica e nei servizi finanziari e assicurativi.

Con 159 anni di storia e ben 12.700 Uffici Postali rappresenta una realtà unica in Italia per dimensioni e riconoscibilità. Il suo fatturato supera i 12 miliardi di euro.

Nel 2015 l’azienda si è quotata in Borsa e da allora ha avuto spesso degli incrementi. Fino al 31 dicembre 2020 il titolo ha avuto un incremento del 23%.

Il servizio assicurativo che dopo analizzeremo viene distribuito da Poste Vita, la compagnia di assicurazione italiana che appartiene, con Poste Assicura, al Gruppo Assicurativo Poste Vita, controllato interamente da Poste italiane.

Nasce nel 1999 e nel 2010 diventa la prima compagnia assicurativa in Italia in termini di raccolta premi. Sempre nel 2010 nasce il Gruppo Assicurativo Poste Vita.

In termini di solidità e di sicurezza dell’istituto possiamo essere più che tranquilli e soddisfatti, poiché non ci sono problemi da questo punto di vista.

Poste Soluzione Valore New è uno strumento sicuro?

Sei sicuro al 100% di essere in buone mani e di fidarti visto che l’istituto che propone il prodotto è solido e stabile?

Questo è sicuramente un aspetto importante, però non è l’unico che dobbiamo considerare.

Per capire se il tuo investimento sarà sicuro occorre soffermarci sul prodotto in sé.

Poste Soluzione Valore New è un contratto di assicurazione sulla vita multiramo, le cui prestazioni sono collegate ad una Gestione Separata e al valore delle quote di un Fondo Interno Assicurativo scelto tra quelli disponibili.

Cos’è un contratto multiramo? Esso è un contratto a Ramo I e a Ramo III, ovvero le prestazioni sono collegate a due soluzioni diverse.

La polizza a Ramo I investe in una Gestione Separata, in questo caso Posta ValorePiù, mentre la polizza a Ramo III investe in un Fondo Interno Assicurativo, a scelta tra Poste Vita Progetto Dinamico e Poste Vita Obiettivo Sostenibilità.

Questo, ai fini del capire la sicurezza del nostro investimento, si traduce in due diversi gradi di rischio.

La parte che investe nella Gestione Separata infatti prevede che i soldi investiti sottoforma di premi non siano gestiti direttamente dalla compagnia, ma che vadano a finire nel fondo di cui abbiamo parlato prima, che investe in strumenti a basso rischio come obbligazioni societarie o titoli di Stato. Questa parte dell’investimento quindi è molto sicura.

La parte che investe nel Fondo Interno Assicurativo invece è più rischiosa, in quanto i soldi ivi investiti sono sottoposti all’andamento dei mercati finanziari. I rischi sono di conseguenza quelli tipici di un investimento sui mercati, ovvero non vi è la certezza di un rendimento garantito e nemmeno la garanzia della restituzione del capitale.

Caratteristiche del prodotto

Adesso che hai capito che l’istituto è sicuro, mentre l’investimento nasconde delle insidie, possiamo analizzare con calma il prodotto, esplorandone le varie caratteristiche.

Cos’è e come funziona

Come abbiamo già accennato prima, il prodotto è un contratto di assicurazione sulla vita multiramo.

Esso permette agli investitori di poter cogliere le opportunità dei mercati finanziari, grazie alla sicurezza della Gestione Separata e alle potenzialità dei due fondi interni che abbiamo prima nominato.

Il prodotto è pensato per soddisfare le esigenze di diversi tipi di investitori, in quanto l’investimento si può distribuire in modi differenti (dopo vedremo nel dettaglio come).

Il prodotto mira quindi a soddisfare le esigenze di investimento del sottoscrittore e anche quelle assicurative, mettendo a disposizione la copertura caso morte che liquida il capitale ai beneficiari designati dal contraente.

Il contraente e l’assicurato al momento della sottoscrizione del contratto devono avere un’età minima di 18 anni (Età Anagrafica) e massima di 80 anni (Età Assicurativa).

L’investimento

Il contraente al momento della sottoscrizione può scegliere tra le 3 diverse combinazioni di investimento offerte, che sono rispettivamente così composte:

- 60% nella Gestione Separata Posta Valore Più e 40% nel Fondo Interno Assicurativo;

- 50% nella Gestione Separata Posta Valore Più e 50% nel Fondo Interno Assicurativo;

- 40% nella Gestione Separata Posta Valore Più e 60% nel Fondo Interno Assicurativo.

Queste diverse combinazioni consentono a diversi profili di investitori di essere accontentati, scegliendo se mirano ad un investimento più sicuro oppure ad uno più rischioso. Come possiamo vedere la tendenza di tutti e 3 gli investimenti è comunque quella di mantenere un certo livello di sicurezza nell’investimento, in quanto la parte di soldi investita nella Gestione Separata è sempre preponderante.

Il versamento dei premi

Alla sottoscrizione del prodotto è previsto il pagamento di un premio unico che non può essere inferiore a 5.000 euro e nemmeno superiore a 2.500.000 euro.

Il premio viene subito investito nella combinazione predefinita prescelta dal contraente.

Oltre al premio unico è possibile attivare un piano di premi ricorrenti, che devono essere compresi tra un minimo di 50 euro e un massimo di 400 euro per il frazionamento mensile, e un minimo di 600 euro e un massimo di 4.800 euro per il frazionamento annuale. Anche questi premi sono investiti nella combinazione prescelta al momento della sottoscrizione del prodotto.

La durata

Quando valuti un investimento, oltre ai costi e alle varie caratteristiche, guardare alla durata dell’investimento è molto importante.

Il contratto ha una durata di 15 anni, e non è prevista la sospensione dello stesso; si estingue con il decesso dell’assicurato.

Prestazioni assicurative

Vediamo adesso la copertura che garantisce il contratto:

- Prestazioni a scadenza: se l’assicurato è ancora in vita egli riceverà il capitale assicurato liquidato che è stato investito nella gestione separata alla data di scadenza;

- Prestazioni in caso di decesso dell’assicurato: in caso di decesso dell’assicurato, il capitale verrà liquidato ai beneficiari del contratto che sono stati indicati precedentemente dal contraente, e sarà dato dalla somma del capitale assicurato investito nella gestione separata e dal controvalore delle quote assegnate per quanto riguarda la parte di premio investita nel Fondo Interno Assicurativo;

- Opzione cedola: essa può essere attivata soltanto nel momento della sottoscrizione del contratto e consiste nella liquidazione della performance annuale complessiva mediante il pagamento di una cedola, a condizione che la performance sia positiva e che l’importo residuo in polizza sia di almeno 25.000 euro;

- Switch: questa interessante opzione consente al Contraente di modificare la Combinazione predefinita del proprio investimento trasferendo l’intero importo su una delle altre 2 Combinazioni Predefinite disponibili. La modifica può anche riguardare il fondo interno assicurativo, quindi l’investimento può essere trasferito da un fondo all’altro. Non c’è limite al numero di switch per Anno Assicurativo.

I costi

Si tratta forse di una delle parti più importanti da guardare quando parliamo di scegliere un prodotto piuttosto che un altro.

Il prospetto dei costi va sempre letto con attenzione, poichè essi sono quelli che, se troppo elevati, rischiano di erodere i rendimenti e di vanificare magari un investimento.

Ti sintetizzo dal prospetto dei costi quali sono le spese da sostenere:

- Spese di emissione per il contratto: non previste;

- Costo su premio unico e sui premi ricorrenti: costi differenziati e decrescenti dal 2% allo 0,90% applicati al cumulo dei premi complessivamente versati, inclusi i premi ricorrenti se attivato il piano, al netto degli eventuali riscatti parziali;

- Commissione annua trattenuta dal rendimento della Gestione Separata: 1,40%;

- Commissioni di gestione su base annua del Fondo Interno Assicurativo: 1,60% del valore comprensivo netto del fondo;

- Costi per il riscatto totale o parziale: non previsti;

- Costi per le opzioni cedola: non previsti.

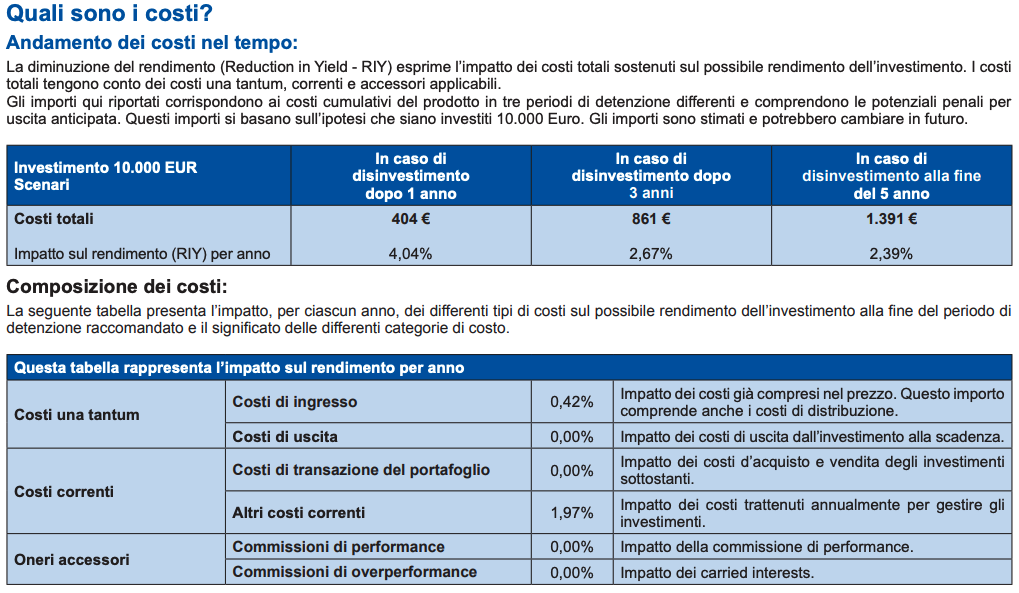

Ti allego anche la tabella che rappresenta l’impatto sul rendimento per anno, e che fa riferimento alla combinazione di investimento 60% gestione separata e 40% fondo interno assicurativo.

A chi è rivolto il prodotto

Il prodotto in questione si rivolge ai clienti che abbiano una conoscenza anche elementare dei mercati e degli strumenti finanziari, e che abbiano inoltre una propensione al rischio bassa.

Essi inoltre hanno la possibilità di cogliere in un orizzonte temporale di lungo termine le opportunità di rendimento del fondo interno assicurativo scelto, la cui esposizione ai mercati finanziari varia sulla base della combinazione di investimento scelta.

Il riscatto

Questo contratto consente il riscatto, purché dalla data di decorrenza siano trascorsi almeno 30 giorni.

Il riscatto totale prevede la restituzione al contraente del capitale assicurato investito nella gestione separata e del controvalore delle quote detenute nel fondo interno assicurativo. Il riscatto totale inoltre non ha nessun costo. Il contraente deve sapere che con il riscatto totale il contratto finisce definitivamente e non può più essere riattivato, e che egli sopporta il rischio di ottenere una liquidazione di importo inferiore ai premi investiti.

Il riscatto parziale invece è soggetto a due condizioni:

- un importo minimo di riscatto di 500 euro, che sarà decurtato delle imposte;

- un importo residuo minimo presente sul contratto di almeno 5.000 euro dopo il riscatto, dato dalla somma del controvalore delle quote del Fondo Interno Assicurativo associato al Contratto e del Capitale Assicurato.

Anche il riscatto parziale non ha alcun costo, e il contratto resterà in vigore per la parte del capitale residuo.

Revoca e recesso

Il diritto di revoca può essere esercitato dal contraente prima che sia avvenuto l’addebito del premio.

Il recesso invece può essere effettuato entro 30 giorni dalla conclusione del contratto.

Opinioni di Affari Miei

Giunti alla fine della nostra recensione posso fornirti le mie opinioni sul prodotto.

Se hai già avuto modo di leggere altri miei articoli saprai già a grandi linee cosa penso di questi prodotti.

Personalmente non mi piace troppo l’idea di unire in unico prodotto due scopi differenti, quali l’investimento e l’assicurazione.

Sono del parere che se stai cercando un prodotto che possa assicurarti e quindi proteggere te, la tua famiglia, e i tuoi cari da eventuali problemi allora una polizza TCM possa essere proprio quello che fa al caso tuo.

Se invece stai cercando un prodotto per fare un investimento ci sono tantissimi altri strumenti che potresti prendere in considerazione: il mercato azionario, obbligazionario, oppure degli strumenti come gli ETF, che essendo a gestione passiva ti consentono di eliminare gli ingenti costi della gestiona attiva e quindi di ottenere di conseguenza anche dei rendimenti più elevati.

Alla fine questi prodotti che uniscono l’investimento alla prestazione assicurativa finiscono per non fare bene nè l’uno nè l’altro.

Attenzione perchè non sto parlando soltanto di questo prodotto specifico oppure soltanto dei prodotti proposti da Poste Italiane: il mio ragionamento e le mie conclusioni valgono per tutti i prodotti di questo tipo, che sono appunto a gestione attiva.

Essi presentano diverse criticità:

- Costi elevati, proprio perché devi andare a remunerare il gestore che non si limita a replicare il benchmark ma prende anche delle decisioni per te e per ottenere dei rendimenti maggiori;

- Poca trasparenza, in quanto spesso questi prodotti hanno dei costi nascosti nonché delle caratteristiche e delle clausole non esplicite;

- Conflitti di interesse evidenti, visto che ti vengono proposti dal consulente dell’istituto poiché fanno guadagnare lui e loro;

- Poco o nessun controllo sui tuoi soldi, in quanto i soldi vengono gestiti e quindi tu spesso non sai nemmeno che cosa gli sta succedendo.

Proprio per tutte queste motivazioni ritengo che questi prodotti non possano essere considerati come vantaggiosi per un investitore.

Se non sei molto esperto e quindi stai cercando un prodotto in cui gli altri facciano per te, allora potresti farci un pensiero, ma ti metto sempre in guardia. Leggi bene il KIID e soprattutto il prospetto dei costi, e poi rifletti bene sulla tua scelta.

Come ultimo consiglio ti dico invece di studiare, di seguire uno dei miei corsi (potresti cominciare da questo video) e di formarti sull’argomento finanziario.

In questo modo potrai imparare delle nozioni, avere più informazioni e successivamente diventare consapevole e informato sugli investimenti.

Così facendo potrai scegliere tu gli strumenti che ritieni più idonei e più opportuni per il tuo investimento, e di conseguenza costruirti un portafoglio diversificato che ti faccia raggiungere i tuoi obiettivi. Credimi, non c’è soddisfazione più grande!

Prima di lasciarti, ti lascio alcune risorse da leggere:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti