Fondo Pictet Robotics: Ecco Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione Completa

Hai sentito parlare di Pictet Robotics (ISIN: LU1279334483)? I fondi azionari tematici investono in titoli di società appartenenti a specifici segmenti economici; in particolare, quei settori in rapida crescita che offrono le migliori opportunità di guadagno e che, in ragione della loro capacità di plasmare l’economia mondiale, sono definiti megatrend.

Oggi, chi vuole allineare parte del proprio portafoglio a un megatrend può farlo comodamente con un investimento gestito. Ad esempio, suscita molto interesse il filone della robotica, considerata la nuova frontiera del progresso tecnologico e industriale.

La società Pictet Asset Management studia da tempo le opportunità di rendimento in questo ambito, e ha individuato e raggruppato tutti i titoli con maggiore potenziale all’interno del comparto d’investimento “Pictet-Robotics” – oggetto della mia recensione.

Di seguito analizzo tutti i dettagli del fondo/comparto: la composizione del portafoglio, il profilo di rischio/rendimento, le performance e i costi.

Ti darò anche qualche buon consiglio su come affrontare un investimento che necessita di particolare cautela, proprio per il fatto che si lega a una tendenza.

Buona lettura.

In Questo Articolo Si Parla di:

Due parole su Pictet Asset Management

Prima di presentarti nel dettaglio il fondo comune d’investimento ci tengo a spendere qualche parola sulla società di gestione che mette a disposizione il fondo.

Pictet Asset Management è una società di gestione patrimoniale indipendente che controlla investimenti in strategie che vanno dalle azioni al reddito fisso, comprendendo anche gli strumenti alternativi e le soluzioni mulit-asset.

Si tratta quindi di un’offerta molto ampia.

Il Gruppo Pictet è un gruppo di servizi di investimento, e la sua data di fondazione è il 1805.

Possono contare su 18 sedi in tutto il mondo e sul lavoro di più di 400 professionisti dell’investimento.

L’obiettivo che si prefiggono è quello di essere il partener d’investimento migliore e di fiducia per i propri clienti.

Il comparto Robotics

Il comparto “Robotics” fa parte di un grosso fondo comune di investimento gestito attivamente da Pictet Asset Management. Il fondo “Pictet” (SICAV di diritto lussemburghese) è strutturato in modo da raccogliere al suo interno più portafogli d’investimento, che di fatto costituiscono patrimoni separati.

A titolo informativo, trovi anche comparti incentrati sul atri megatrend (digitale, energie rinnovabili, biotecnologie ecc.), oppure portafogli più generalisti: azionari e obbligazionari di vario profilo.

Tornando al comparto Robotics, esso investe in titoli azionari di società abbastanza eterogenee. Alcune si occupano di automazione industriale, altre fanno ricerca nel campo della cibernetica, altre ancora sviluppano nuove tecnologie da impiegare in ambito medico-assistenziale, nei settori dei consumi e dei servizi alla persona.

La selezione dei titoli viene fatta sulla base di accurate analisi di mercato e dei fondamentali delle società emittenti. Vengono scelte quelle che presentano le migliori prospettive di crescita e che sono più competitive; si tratta perlopiù di aziende di piccole dimensioni e altamente specializzate.

I titoli possono essere selezionati in tutto il mondo, compresi i mercati emergenti e la Cina Continentale. Tuttavia, a seconda delle condizioni di mercato, gli investimenti possono essere focalizzati su un Paese o su un numero limitato di Paesi.

Della gestione del comparto si occupa un team di esperti del settore robotic.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Identikit del fondo

L’obiettivo del fondo è quello di incrementare il valore dell’investimento.

L’investitore al quale si rivolge questo fondo è un investitore retail che abbia un livello di conoscenza e di esperienza negli investimenti non ben definito ma che ricerchi una crescita del capitale, e soprattutto che abbia un orizzonte temporale di almeno 5 anni.

Per questo prodotto viene seguita una strategia specifica basata sui fattori ESG.

Il prodotto è stato lanciato nel 2015, quindi siamo davanti a un fondo relativamente recente ma abbastanza maturo da poterci fornire dei dati interessanti per un’analisi approfondita.

Il Benchmark

L’indice di riferimento è l’MSCI AC World, un indice che non tiene conto dei fattori ambientali, sociali e di governance (ESG), ma che viene utilizzato per la composizione del portafoglio e per misurare le sue performance.

Come abbiamo già visto precedentemente il comparto investe in azioni di società che contribuiscono o beneficiano di sviluppi nella robotica e nelle tecnologie.

Nel gestire il comparto, in maniera attiva, il gestore può usare una combinazione di analisi per selezionare le società.

Siccome lo stile è attivo, non ci sono vincoli nella composizione del portafoglio, che può benissimo discostarsi dal benchmark scelto.

Profilo di rischio e rendimento

Al comparto è assegnata una categoria di rischio in funzione della volatilità storica dei titoli in paniere. Si tratta di una valutazione approssimativa ma che ci dà un’idea generale sulle variazioni di prezzo, sull’orizzonte temporale necessario e i possibili rendimenti.

Il comparto si posiziona al livello 5 dell’Indicatore di rischio, quindi siamo in una categoria medio/alta.

Significa che l’investimento è potenzialmente molto volatile, il rischio di perdite è considerevole come pure i profitti.

Inoltre, andrebbe mantenuto per diversi anni, almeno una decina (anche se il KIID ne raccomanda 5).

Modalità di sottoscrizione, rimborso e utilizzo dei proventi

Le quote del comparto possono essere sottoscritte e rimborsate dalla SGR in qualsiasi momento. È anche possibile convertire le proprie azioni in azioni di altri comparti dello stesso fondo.

L’investimento avviene con versamento unico oppure con versamenti periodici tramite adesione a un PAC.

Il comparto è ad accumulazione perciò i proventi realizzati sono reinvestiti automaticamente nel resto del patrimonio e non vengono distribuiti agli investitori.

I costi

I costi di permanenza nel fondo si articolano in questo modo:

- Spese di sottoscrizione, massimo il 3,00% del capitale versato (prima che venga investito);

- Spese di uscita, massimo l’1,00%;

- Spese di gestione prelevate dal fondo in un anno, pari al 2,69%;

- Nessuna commissione di performance.

Anche se si tratta di una percentuale massima (e quindi il caricamento potrebbe essere inferiore), il 3% di spese di sottoscrizione è altissimo; non scherzano neanche le altre spese, comunque alte. Nel complesso, questo comparto è davvero caro, e va tutto a discapito del tuo rendimento.

Rendimenti passati

I rendimenti passati sono utili nella misura in cui NON vengano letti come la previsione delle performance future, ma siano invece utilizzati come mezzo di valutazione dell’operato del gestore, giusto per capire se gli obiettivi d’investimento sono stati effettivamente raggiunti.

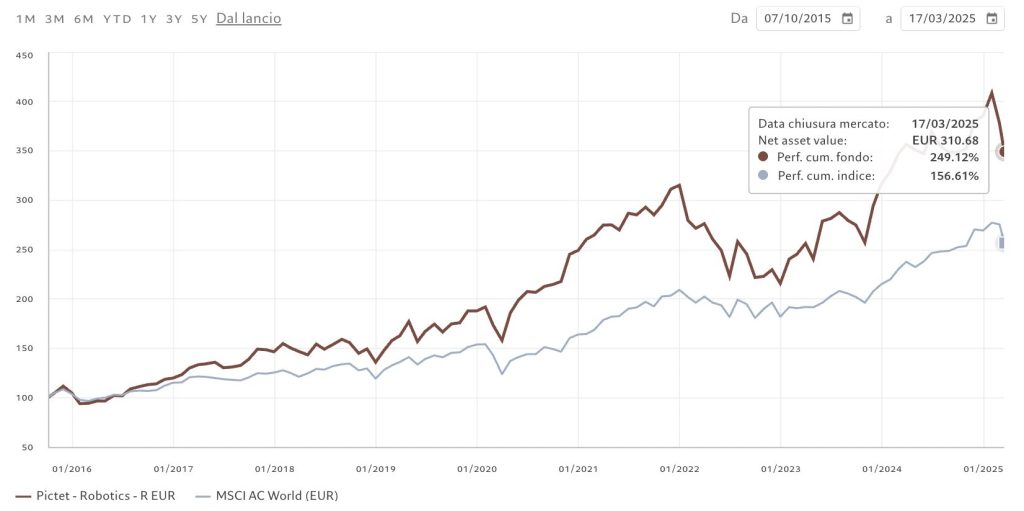

Anzitutto, notiamo subito che il comparto ha quasi sempre battuto il benchmark; se ti intendi un po’ di fondi a gestione attiva saprai che raramente essi riescono nell’intento di sovraperformare il mercato.

Oltretutto, i rendimenti realizzati negli anni passati sono stati decisamente allettanti. Metti però da conto la volatilità degli strumenti in paniere, e il fatto che i costi penalizzeranno comunque i tuoi guadagni.

Questo risultato è notevole perchè non succede spesso che un fondo riesca a battere il benchmark di riferimento.

Proprio per questo motivo abbiamo deciso io e Davide di girare un video che analizzasse nel dettaglio questo fondo e, soprattutto, si soffermasse sul risultato dei rendimenti che sono migliori del benchmark.

Opinioni di Affari Miei su Pictet Robotics

Dopo aver analizzato il comparto, ti dico cosa ne penso io – conviene o no investire in questo strumento?

La risposta è, come sempre, soggettiva.

Il comparto è performante, lo riconosco, ma è anche rischioso e costoso. Se sei disposto ad accettare queste condizioni, sai cosa stai facendo e vuoi investire sul lungo periodo, allora non sarò certo io a fermarti.

Però, se mi permetti, ti do qualche suggerimento.

Investire nei megatrend: rischi e opportunità

Gli investimenti troppo specifici sono armi a doppio taglio! Possono dare grandi soddisfazioni in certe fasi economiche, ma possono anche causare enormi disastri quando le tendenze cambiano. Questo è il problema di tutti i fondi settoriali e poco diversificati.

I megatrend hanno, se non altro, il vantaggio di essere protagonisti di cambiamenti profondi che stanno avvenendo nell’assetto socio-economico globale, quindi non sono instabili e passeggeri come le mode.

In particolar modo, tutto ciò che è innovazione tecnologica e digitale, messa al servizio delle persone, avrà un ruolo decisivo nei cambiamenti futuri. Perciò, nonostante le tendenze del mercato siano volubili, da un settore promettente come quello della robotica è possibile attendersi sviluppi positivi sul lungo periodo. Ma con prudenza.

Se vuoi fare un investimento tematico, muoviti cautamente. Ponilo a margine della tua strategia d’investimento, con il preciso scopo di ottimizzare il portafoglio e avvantaggiarti delle migliori performance nelle fasi positive; ma riducendo, contemporaneamente, gli effetti della volatilità intrinseca dello strumento, grazie al fatto che è affiancato da investimenti più stabili.

Per quanto riguarda invece le criticità dei fondi a gestione passiva, ti invito a riflettere sui costi di gestione che quando parliamo di strumenti simili sono sempre molto elevati.

Forse non sai bene di cosa parlo, ma ti assicuro che se scegli questo strumento probabilmente ti troverai a perdere molti soldi!

Conclusioni

Sebbene investire nei megatrend possa essere remunerativo ed ammirevole, è sempre bene farlo in un’ottica di diversificazione, e con una strategia ben chiara in mente.

Aggiungo che, i fondi comuni a gestione attiva non sono l’unico mezzo per avvantaggiarsi delle macro-tendenze del mercato; è anche possibile sottoscrivere un ETF settoriale. Facendo così, secondo me, ti allinei perfettamente al mercato e risolvi il problema delle commissioni troppo alte.

A prescindere dallo strumento utilizzato, lo studio e la formazione sono il miglior investimento, l’unico che può garantirti dei vantaggi importanti. Anzitutto sarai più autonomo nelle tue scelte e poi non ti farai fregare da chi vuole venderti soluzioni preconfezionate.

Un investitore informato, consapevole dei suoi obiettivi e con una strategia ben definita, difficilmente acquisterà strumenti inefficaci e potenzialmente dannosi.

Su Affari Miei trovi anche dei percorsi guidati per investire, adatti alle diverse fasi del risparmio e della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto e buoni investimenti!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

5 Commenti

Antonio · 27 Giugno 2024 alle 11:41

Vorrei parlare con un consulente. Mi potete dare un numero di telefono ? Grazie e auguri di buon lavoro

Davide Marciano · 2 Luglio 2024 alle 15:59

Buongiorno Antonio, qui trova i nostri contatti: https://www.affarimiei.biz/contatti

Cordialità.

Federico · 5 Ottobre 2020 alle 10:27

Ciao Davide, volevo farti i miei complimenti per tutto il tuo gran lavoro che ho scoperto solo da poco ma che seguo sempre con grande interesse, nella speranza di riuscire quanto prima a diventare indipendente negli investimenti.. e condividere la mia esperienza riguardo questo fondo Pictet Robotics, sul quale la mia consulente mi ha fatto fare un pac, che negli ultimi mesi, diciamo post prima fase del covid, sta fruttando veramente molto, tanto che mi è stato proposto la scorsa settimana di reinvestire tutti i profitti in qualche altro fondo azionario dai buoni profitti, spero possa essere d’aiuto a qualcuno. Grazie di tutto e a presto!

Davide Marciano · 5 Ottobre 2020 alle 11:00

Ciao Federico,

grazie per i complimenti.

Non vorrei deluderti ma, dopo il crollo causato dal COVID-19, pure mia nonna sarebbe riuscita a guadagnare almeno il 20-25% tirando una monetina in borsa.

Io stesso ho posizioni che stanno quasi sul +40% in portafoglio che è poi quello che trovi in FIP: https://www.affarimiei.biz/fast-investments-planner/46389

Il grande errore è guardare i rendimenti a breve termine che non vogliono dire niente, sia nel bene che nel male e soprattutto in questa epoca storica.

Con cosa stai confrontando i tuoi rendimenti? Perché, come ti dicevo, anche mia nonna che non sa leggere e scrivere avrebbe ora un +20-30% in portafoglio se avesse investito in borsa a metà marzo.

Non voglio distruggere le tue certezze, se sei felice continua a fare ciò che stai ponendo in essere

Le mie considerazioni, però, restano valide e non sono smentite da un rendimento positivo fatto in 6 mesi e con il timing d’ingresso giusto.

A presto!

Davide

Federico · 28 Ottobre 2020 alle 16:49

Ciao Davide, scusa non volevo insinuare nulla, volevo solo condividere questa mia esperienza positiva, magari a qualcuno poteva essere utile.. in realtà i fondi che hanno reso grandi performance in questi ultimi tempi post covid19 per me non sono stati molti, 2 o 3 al massimo su tutti quanti, tipo come anche il Bgf World Healthscience della Blackrock, e sono d’accordo che probabilmente si sarebbe potuto fare di meglio se fossi esperto nella materia, ma sono solo un neofita e al momento non ho molto tempo a disposizione, ho dovuto per forza di cose delegare la gestione di tutto, ora sto cercando pian piano di imparare a gestire le cose per conto mio, e ti ringrazio di nuovo per il lavoro che condividi!