Fondo Pensione Aperto Risparmio&Previdenza di Cattolica Assicurazioni: come funziona, costi e opinioni

Questa recensione è per te se stai cercando delle informazioni sul Fondo Pensione Risparmio&Previdenza di Cattolica Assicurazioni.

Si tratta di un investimento di tipo assicurativo che ti permetterà di ottenere una pensione integrativa.

Se vuoi ottenere una pensione integrativa dovrai investire i tuoi risparmi durante le tua vita lavorativa: proprio per questo motivo devi scegliere con molta cura se aderire o meno ad un prodotto simile.

Con questo articolo potrai schiariti le idee perchè analizzeremo insieme come funziona lo strumento finanziario, i suoi vantaggi e gli svantaggi, e vedremo anche quanto ti costerà.

Se sei pronto, possiamo cominciare.

In Questo Articolo Si Parla di:

Cos’è Cattolica Assicurazioni

Come facciamo solitamente vediamo prima qual è la compagnia che ti propone lo strumento.

Cattolica Assicurazioni Spa è stata fondata a Verona nel 1896 ed è uno dei principali player del mercato assicurativo italiano. Dal novembre 2000 è quotata alla Borsa di Milano.

I suoi clienti sono circa 3,5 milioni e inoltre il Gruppo conta su 1.360 agenzie diffuse su tutto il territorio italiano, sia nei grandi che nei piccoli centri.

L’attività del Gruppo si ispira alla Dottrina Sociale della Chiesa; principalmente si occupano di tutela assicurativa delle persone, delle famiglie e delle realtà produttive, con una attenzione particolare al territorio ed ai contesti sociali ed economici in cui esse operano.

Si tratta di una delle società cooperative più longeve, quindi in sostanza ci affidiamo ad un istituto sicuro.

Non è uno strumento privo di rischi

Nonostante come abbiamo visto possiamo fidarci dell’istituto che ci propone il prodotto, esso non è a rischio zero. Infatti se decidi di aderire al fondo pensione, tu stai investendo i tuoi soldi, e investire non potrà mai essere a rischio zero.

Non stai mettendo i conti su un conto deposito, ma li stai investendo quindi sei soggetto al rischio d’investimento. Potrebbe succedere ad esempio che l’investimento vada male, e potresti trovarti con una prestazione pensionistica inferiore rispetto a quanto versato durante gli anni.

Solitamente in prodotti come questi vengono proposte più linee di investimento, di modo che chi è avverso al rischio possa scegliere un investimento più tranquillo mentre chi ha un orizzonte temporale più lungo e vuole puntare ad ottenere rendimenti maggiori potrebbe optare di rischiare di più.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Come funziona un fondo pensione

Si tratta di un fondo pensione aperto. I fondi pensione sono costituiti come patrimonio separato ed autonomo rispetto a quello della società che li istituisce. Essi pagano le prestazioni agli iscritti.

Il fondo pensione aperto prevede la possibilità per chi vi aderisce di effettuare dei versamenti contributivi che vengono raccolti, conservati presso l’istituto che detiene lo strumento e successivamente investiti nei mercati finanziari per poter ottenere dei rendimenti che permettano nel tempo di accrescere il capitale accantonato. Questo darà origine alla pensione integrativa.

L’importo della pensione integrativa sarà differente per ogni soggetto, e dipenderà dai contributi versati, dalla durata del periodo di contribuzione, da quanto costa lo strumento e anche dai rendimenti ottenuti sui mercati finanziari.

Modalità di contribuzione

Puoi contribuire al fondo pensione in 4 diverse modalità:

- Effettuando dei versamenti personalmente;

- Contribuendo con i flussi di TFR (trattamento di fine rapporto) in maturazione se sei un lavoratore dipendente;

- Grazie ai contributi effettuati dai datori di lavoro dopo aver preso l’impegno sulla base di accordi o contratti collettivi o secondo dei regolamenti aziendali;

- Se vuoi aumentare l’importo, puoi versare inoltre contributi ulteriori rispetto a quello minimo.

Proposte di investimento

Se decidi di aderire a questo fondo pensione aperto, hai a disposizione 4 linee differenti per poter investire i tuoi soldi.

Vediamole insieme:

- Comparto bilanciato prudente: si tratta di un comparto obbligazionario misto, che presenta un orizzonte temporale medio, ovvero tra 5 e 10 anni dal pensionamento. La gestione è ottima se hai un avversione al rischio e privilegi degli investimenti che sono volti a favorire la stabilità del capitale oppure se ti mancando pochi anni per raggiungere il pensionamento. Il portafoglio è composto per l’84% da obbligazioni, e per il 16% da azioni;

- Comparto bilanciato globale: questo è un comparto bilanciato, e presenta un orizzonte temporale medio, tra i 5 e 10 anni dal pensionamento. La tua esposizione al rischio in questo caso sarà moderata, oppure il prodotto fa per te se non sei proprio prossimo alla pensione. In questo caso il tuo portafoglio sarà così composto: 31% di azioni e 69% di obbligazioni;

- Comparto etico: è un comparto obbligazionario misto, e presenta anch’esso un orizzonte temporale medio, tra 5 e 10 anni dal pensionamento. È un investimento che fa per te se sei avverso al rischio o se ti stai avvicinando al pensionamento. In questo caso avrai un 79% del portafoglio in obbligazioni e un 21% in azioni;

- Comparto garantito: puoi scegliere questo investimento se hai a disposizione un orizzonte temporale medio lungo, tra 10 e 15 anni dal pensionamento, e se vuoi realizzare dei rendimenti che siano almeno pari a quelli del TFR. Inoltre questo comparto presenta una garanzia di risultato. Essendo al 100% un portafoglio composto da obbligazioni, va bene se sei un soggetto avverso al rischio.

La prestazione pensionistica

Se aderisci a questo fondo pensione aperto, ti verrà erogata una rendita vitalizia immediata, che verrà calcolata in base alla posizione individuale maturata, al netto dell’eventuale quota di prestazione da erogare sotto forma di capitale.

Puoi richiedere l’erogazione delle prestazioni in diversi modi:

- Una rendita vitalizia reversibile: ti verrà corrisposta finché sei in vita e successivamente alla persona che tu avrai designato;

- Una rendita certa corrisposta per i primi 5 o 10 anni a te o alla persona che hai designato in caso di tuo decesso, e successivamente se sei ancora in vita ti verrà corrisposta sempre una rendita vitalizia;

- Una rendita con la restituzione del montante residuo in caso di tuo decesso, quindi al beneficiario verrà corrisposto un importo pari alla differenza tra il premio unico versato e la somma della rate di rendita già corrisposte.

Hai sempre la possibilità di richiedere un’anticipazione (fino al 75%) per malattia in ogni momento oppure dopo 8 anni per l’acquisto o la ristrutturazione della prima casa. Dopo 8 anni però fino al 30% puoi richiedere un’anticipazione per altre cause.

Puoi anche richiedere il riscatto parziale o totale per perdita dei requisiti, per invalidità, inoccupazione, mobilità, cassa integrazione o decesso.

I costi

Una delle parti più importanti del contratto riguarda senza ombra di dubbio i costi. Essi sono quelli che vanno ad erodere il patrimonio che decidi di mettere nel fondo pensione, quindi meritano un approfondimento.

Vediamo i costi per quanto riguardo questo fondo pensione di Cattolica Assicurazioni:

- Spese di adesione: 50 euro addebitati in un’unica soluzione all’atto dell’adesione;

- Spese da sostenere durante la fase di accumulo: 18 euro addebitati ogni anno;

- Spese di anticipazione, trasferimento, riscatto o riallocazione: non previste.

Per quanto riguarda le spese indirette, a seconda del comparto di riferimento si pagherà:

- Bilanciato prudente: 1,00% del patrimonio su base annua;

- Bilanciato globale: 1,30% del patrimonio su base annua;

- Etico: 1,30% del patrimonio su base annua;

- Garantito: 1,20% del patrimonio su base annua

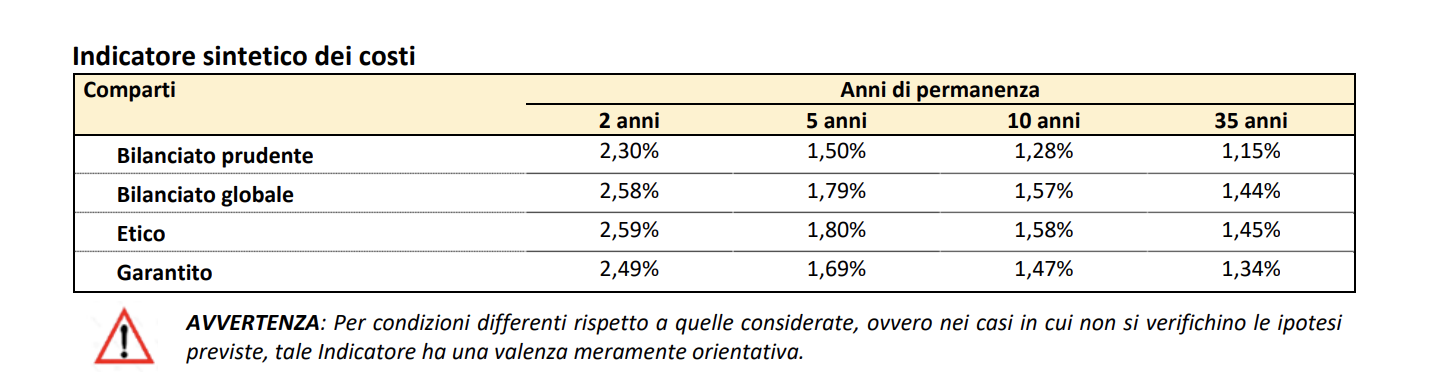

Per fornirti un’indicazione circa l’onerosità dei 4 comparti di Risparmio&Previdenza, ti lascio l’indicatore sintetico dei costi (ISC).

Tassazione agevolata

Forse lo saprai già ma la previdenza complementare gode di alcuni vantaggi fiscali. I contributi che versi sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, mentre i rendimenti che il tuo investimento genererà sono tassati al 20% e non al 26%.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Risparmio&Previdenza: Opinioni di Affari Miei

Ora che abbiamo passato in rassegna tutte le caratteristiche principali del fondo pensione Risparmio&Previdenza, posso fornirti le mie opinioni generali in merito.

Se hai avuto modo di leggere altri contenuti simili qui su Affari Miei, forse ti sarai reso conto di quello che pensiamo di questi prodotti.

Penso che non siano degli ottimi prodotti per una serie di motivazioni:

- Sono pieni di costi, a volte anche di difficile comprensione;

- Sono vincolanti;

- Non hanno dei rendimenti esaltanti.

Se vai a valutare tutti i costi che devi pagare per lo strumento, ti renderai conto che i rendimenti che otterrai dall’investimento verranno ridotti appunto dai costi di gestione annuale che ti troverai costretto a pagare.

Naturalmente non parliamo soltanto di questo strumento in modo specifico, ma in generale di tutti gli strumenti simili, forniti anche da altre compagnie di assicurazione.

La previdenza complementare in sostanza non è il metodo migliore per potersi costruire un capitale per integrare la pensione. Potresti valutare l’idea di formarti, imparare e investire con meno vincoli e più libertà, e soprattutto in strumenti che ti permettano di spendere molto meno!

In sostanza prodotti simili non sono granché consigliabili. La pensione integrativa, almeno in linea puramente teorica, potrebbe anche convenire, viste le prospettive che ci riserva il futuro. Non è un segreto che il nostro sistema pensionistico faccia sempre più acqua.

Stando ai calcoli sulla base dei dati attuali, pare che nei prossimi anni le pensioni saranno poco superiori al 50% delle retribuzioni percepite nel corso della vita lavorativa.

proprio per questo, avere un piano B e una rendita integrativa potrebbe sembrare saggio. Tuttavia continuo a rimarcare il fatto che vi siano soluzioni più valide, anche perchè un fondo pensione ha alcuni difetti che voglio sottolineare ancora prima di salutarti:

- Quando si investe in un fondo pensione si acquista un “pacchetto” di investimenti standardizzato, uguale per tutti. Ciò vuol dire che si delega il patrimonio aò gestore, senza avere più potere in merito;

- La maggioranza delle persone sceglie di investire in comparti a basso rischio per non compromettere l’integrità del capitale. Si tratta di una scelta prudente che comporta pochi rischi, ma anche meno interessi… Sommando ciò ai costi, va da sè che otterrai ben poco;

- Il costo dell’investimento da solo dovrebbe portarti a volgere la tua attenzione altrove;

- Aderendo al fondo, vincoli i tuoi soldi e ti impegni a pagare delle rate per molti anni. Quando rivedrai i tuoi soldi, in vista delle riforme pensionistiche continue?

- L’ammontare della pensione dipenderà, inoltre, da molte variabili: gli anni di contribuzione, l’età e l’anno di pensionamento, l’andamento del PIL, il valore del reddito medio nel corso della vita lavorativa, eccetera. Anche in questo caso, non puoi prevedere con esattezza quanto riuscirai ad accumulare, mentre un’attività di investimento autonoma ti permetterebbe di raggiungere traguardi più chiari.

Aderire alla pensione integrativa comporta, in sostanza, minor controllo, minor libertà e più costi.

Dicendo questo non voglio scoraggiarti dall’investire, ma è importante che tu sappia valutare sia i vantaggi che gli svantaggi.

Ci sono delle valide alternative. Se sei curioso di muoverti in questa direzione, ecco alcune guide per te:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti