Plurifonds: Il Fondo Pensione di Itas Vita. Guida Alle Caratteristiche

È un dato di fatto: il sistema pensionistico italiano sta attraversando una profonda crisi, da cui sarà assai difficile uscire. In questo scenario, i contribuenti non possono che pensare al fatto che il loro futuro sia compromesso.

Le banche e compagnie assicurative conoscono i timori dei risparmiatori ed è per questo che sempre più spesso promuovono strumenti mirati ad integrare la pensione pubblica.

Uno dei prodotti del ventaglio è Plurifonds, il fondo pensione di Itas Vita, rivolto a colori che scelgono, appunto, di accantonare una parte dei propri risparmi per costruirsi un futuro più solido una volta raggiunta l’età pensionabile.

Stiamo parlando di un Fondo Pensione Aperto a contribuzione definita a multicomparto, che consente all’aderente di scegliere tra diverse linee d’investimento in base al profilo di rischio, alle aspettative di rendimento e all’orizzonte temporale di risparmio.

Tramite l’adesione al Fondo, i contributi versati andranno a costituire un capitale che, rivalutato sulla base dei risultati finanziari conseguiti, sarà erogato al momento del raggiungimento dell’età pensionabile.

Ma conviene questo strumento? Nei prossimi paragrafi, come sempre, esamineremo a fondo il prodotto, in modo da capire se conviene o meno.

In Questo Articolo Si Parla di:

Chi è Itas Vita Assicurazioni

Se hai già avuto modo di leggere altre recensioni, dovresti sapere che inizio sempre l’articolo con una breve presentazione della compagnia che offre lo strumento di cui stiamo parlando.

Itas Assicurazioni è un gruppo che ha una storia solida, che affonda le sue radici nel 1820, nascendo come mutua assicuratrice contro gli incendi boschivi che devastavano i boschi e la quindi l’industria del legno su cui fioriva l’economia del Tirolo. In pochi anni è riuscita a raccogliere molte adesioni.

È sopravvissuta alle Guerre Mondiali, trasformandosi insieme all’economia e al contesto socioeconomico in cui si inseriva e continua ad ampliarsi, fino ad inglobare altri gruppi.

Insomma, è una Compagnia storica e che ha dimostrato capacità di adattamento, e non ha mai deluso i clienti. Per cui possiamo fidarci della correttezza e solidità del Gruppo.

Che poi aderire al Fondo pensione convenga o meno è tutta un’altra questione.

Plurifonds è un Fondo Pensione sicuro?

I piani pensionistici integrativi sono uno strumento che sta riscuotendo sempre più successo in relazione alle lacune dell’attuale sistema pensionistico italiano. Infatti, i contribuenti, per fronteggiare un futuro non molto certo, dove la presenza dello Stato sembra labile, si affidano con maggior frequenza a questi strumenti di investimento e risparmio.

Ed è proprio per questo che le banche e le compagnie assicurative hanno iniziato a rispondere a questa esigenza, proponendo strumenti ad hoc, come i fondi pensione.

Il fondo pensione Plurifonds nasce proprio per consentire agli aderenti di ricevere, raggiunta l’età pensionabile, una rendita vitalizia da sommare alla pensione base statale, grazie alla cifra accantonata gradualmente durante la fase di accumulo, attraverso l’investimento delle contribuzioni versate nei mercati finanziari.

Ti sembra vantaggioso? In realtà si tratta di uno specchietto per le allodole, come ti dirò al termine della guida, dove esporrò le mie opinioni. Non ho nulla contro questo Gruppo, assolutamente: è la tipologia di investimento che mi fa storcere il naso.

Ma prima voglio descriverti il Fondo, in modo che possa farti anche tu la tua idea a riguardo.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Caratteristiche del Fondo

Plurifonds, come anticipato, è un Fondo Pensione Aperto, una forma di previdenza ed è costituito in forma di patrimonio separato e autonomo all’interno del gruppo.

L’adesione a Plurifonds permette di beneficiare di una serie di vantaggi, tra cui:

- assicurarsi una solida e certa integrazione economica negli anni della pensione;

- possibilità di destinare al Fondo Pensione il TFR pregresso;

- dedurre i contributi versati (fino ad un massimo di 5.164, 57 euro l’anno);

- possibilità di dedurre anche i versamenti effettuati a favore dei soggetti fiscalmente a carico (sempre entro il limite di 5.164,57 euro l’anno);

- tassazione vantaggiosa in fase di prestazione. Può arrivare fino ad un minimo del 9%;

- tassazione agevolata dei rendimenti finanziari: il 20% contro il 26% di tutti gli altri strumenti finanziari.

Una volta raggiunta l’età pensionabile, ogni aderente matura il diritto ad ottenere la prestazione pensionistica anche dal Fondo Pensione. La prestazione pernsionisitica può essere erogata sia in forma di capitale che in forma di rendita.

Vediamo cosa significa.

Capitale

La legge prevede la possibilità di ricevere sotto forma di capitale il 50% di quanto maturato, il restante 50% viene erogato in forma di rendita vitalizia.

Solamente in due casi si può richiedere l’erogazione del 100% del capitale accumulato in forma di capitale:

- se il 70% del montante maturato convertito in rendita pensionistica annua è inferiore al 50% dell’assegno sociale stabilito per quell’anno di riferimento

- se l’aderente che ne fa richiesta è iscritto alla previdenza complementare da prima del 28 aprile 1993. In questo caso non sarà possibile beneficiare della tassazione agevolata del 15%.

Rendita

L’erogazione in forma di rendita permette di ottenere un importo a scadenza mensile, semestrale o annuale, ottenuto dalla conversione del capitale accumulato. Ogni aderente può scegliere tra diverse possibili rendite:

- rendita vitalizia: è corrisposta all’aderente per tutta la sua vita

- rendita vitalizia reversibile: è corrisposta all’aderente finché è in vita, e successivamente alla persona da lui designata nella misura indicata;

- rendita certa e successivamente vitalizia: è corrisposta per un periodo minimo stabilito (5/10 anni), anche qualora l’aderente venga a mancare (in tal caso la rendita viene erogata alla persona da lui designata). In caso di sopravvivenza oltre tale scadenza, la rendita diventa vitalizia e continua ad essere corrisposta all’aderente.

RITA – Rendita Integrativa Temporanea Anticipata

Se cessi l’attività lavorativa prima del raggiungimento dell’età anagrafica per la pensione di vecchiaia nel sistema pensionistico obbligatorio a cui appartieni, hai la possibilità di richiedere l’erogazione frazionata di tutto o parte del montante accumulato (RITA), per il lasso di tempo decorrente dal momento dell’accettazione della richiesta fino al conseguimento del requisito anagrafico richiesto nel tuo sistema pensionistico obbligatorio.

E durante la contribuzione?

Durante il periodo di accumulo, invece…

Anticipazioni

Gli aderenti hanno la possibilità di richiedere anticipazioni sul capitale accumulato nel fondo anche durante il periodo di contribuzione. Il fondo prevede infatti la possibilità di richiedere anticipazioni nei seguenti casi:

- nel caso di spese sanitarie gravi per sè, il coniuge o per i figli è possibile richiedere un’anticipazione fino al 75% della posizione maturata;

- dopo 8 anni di permanenza nel Fondo, per l’acquisto/manutenzione/restauro della prima casa per sé o per i figli, per un importo non superiore al 75% della posizione maturata;

- dopo 8 anni di permanenza nel Fondo, per esigenze generiche, per un importo non superiore al 30% della posizione maturata.

Liquidazioni anticipate

E’ possibile ottenere la liquidazione anticipata del capitale. Il 50% di quanto maturato viene riconosciuto, se richiesto, in caso di cessazione dell’attività lavorativa che comporti inoccupazione per un periodo compreso tra i 12 e i 48 mesi (mobilità, cassa integrazione ordinaria e straordinaria).

Il 100% di quanto maturato viene riconosciuto, se richiesto:

- in caso di invalidità permanente che comporti la riduzione della capacità di lavorare a meno di un terzo;

- a seguito di cessazione dell’attività lavorativa per un periodo superiore ai 48 mesi.

Plurifonds consente il riscatto totale della posizione anche nel caso di cessazione del rapporto di lavoro.

Trasferimenti

L’aderente può richiedere il trasferimento della propria posizione ad un’altra forma pensionistica complementare dopo aver partecipato al Fondo per almeno due anni. Se l’aderente accede ad un altro Fondo Pensione di categoria, può trasferire la sua posizione individuale anche prima dei due anni.

I Comparti

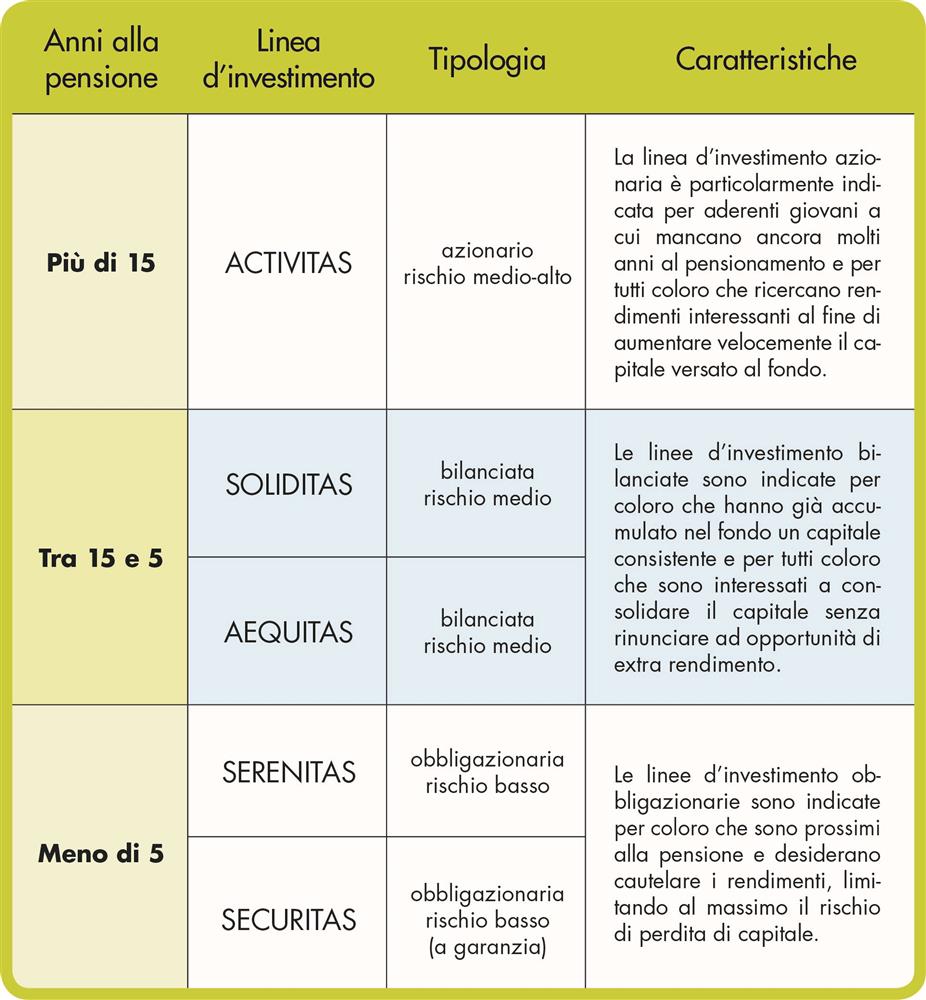

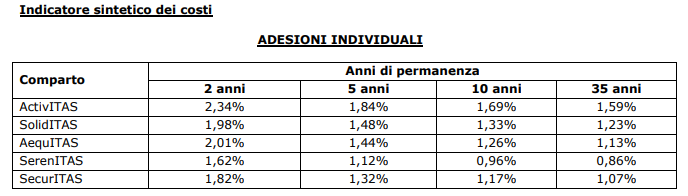

Plurifonds ti permette di scegliere tra 5 diverse linee di investimento, differenti in base al mix di strumenti finanziari in cui sono impiegati i contributi al fondo; cambia quindi il grado di rischio a seconda che la componente azionaria sia più o meno elevata.

Il miglior criterio per scegliere la linea di investimento è l’orizzonte temporale. Più lontana è l’età pensionabile, più conviene sfruttare le capacità della gestione e quindi scegliere i comparti con una maggior componente azionaria.

Un secondo criterio per la scelta del comparto è la propensione al rischio. A prescindere dall’età e dalla durata della permanenza nel fondo, se la sicurezza è la cosa più importante, conviene aderire alle linee con maggior componente obbligazionaria.

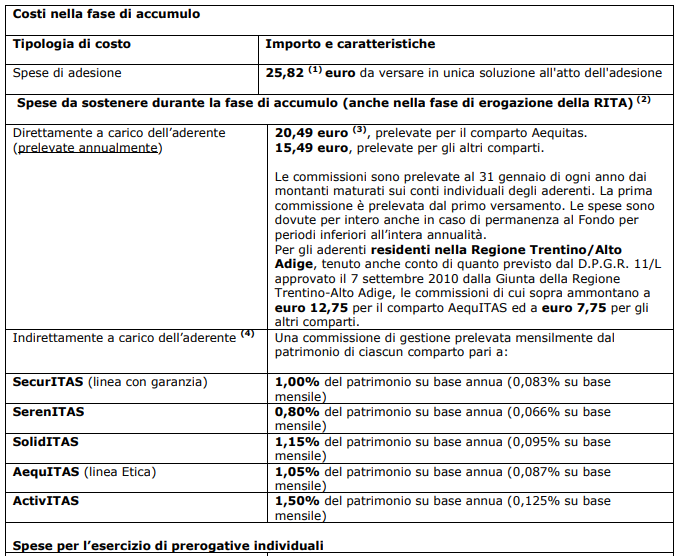

I Costi

Quali sono i costi di questo strumento di previdenza complementare? Bisogna sempre analizzare con cura questa voce: da essa dipende il rendimento effettivo del nostro investimento.

Ecco la schermata presa dall’opuscolo informativo.

Vantaggi Fiscali

La previdenza complementare è soggetta ad un regime fiscale vantaggioso, in quanto i contributi versati dall’aderente sono deducibili dal reddito complessivo, per un ammontare non superiore a 5.164,57 euro all’anno.

Nel caso in cui l’aderente percepisca il “premio di produzione” e lo versi sul Fondo, gli importi non andranno a formare reddito da lavoro dipendente e dunque non saranno nemmeno assoggettati all’aliquota sostitutiva agevolata pari al 10%.

Non dimenticare, poi, che i rendimenti maturati dal fondo pensione sono sottoposti all’imposta del 20%, la quale è più favorevole rispetto a a quella del 26% che viene applicato alla maggior parte delle forme di risparmio. Sulla quota del rendimento che deriva dal possesso di titoli di Stato e titoli similari, la tassazione è fissata al 12,5%.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei sul Fondo pensione Plurifonds

Se hai già curiosato nei miei articoli, podcast o video, di certo già lo sai: non sono a favore del risparmio gestito, come ti ho già anticipato.

Non importa che offrirlo sia questa o quella compagnia. Questi strumenti non convengono. I costi di gestione sono eccessivamente alti e vanno a eliminare i rendimenti promessi.

Proprio per questo motivo io investo in modo autonomo, senza delegare a nessuno la gestione dei miei soldi. Questo anche perchè ho ben chiaro un concetto: investimento e assicurazione sono due concetti contrapposti…

Poi, come ti ho detto poco fa, quando si parla di investimenti, il costo è un elemento cruciale da considerare, perchè va a consumare il tuo capitale.

Ma non sei ancora convinto della scarsa efficacia di questi strumenti? E allora tieni anche a mente che si tratta di una soluzione poco flessibile: non puoi disporre dei tuoi soldi nel lungo periodo, salvo casi particolari che comportano il costo di commissioni molto alte.

Ho approfondito questo discorso in questo video che ti consiglio di guardare.

Ovviamente questo discorso non è valido a 360 gradi per tutti, ci sono alcune rarissime eccezioni (che penso comunque potrebbero fare diversamente).

Plurifonds fa al caso tuo se…

I più evidenti vantaggi dati da un fondo pensione sono i vantaggi fiscali, ma non per tutti i risparmiatori. Solo se hai uno stipendio con tanti zeri potresti trarne vantaggio, poichè ogni anno ti trovi a pagare un’aliquota fiscale pari al 43%.

Inoltre, se stai per pensionarti e disponi di un reddito medio-alto, e magari hai anche altri investimenti attivi, anche in questo caso potresti avere qualche vantaggio. Ma…

Quando Plurifonds non fa per te

Questo Fondo permette di scegliere diversi comparti di investimento. Se hai ben presenti i costi di gestione, lo capirai da te: non ci sono grandi guadagni, ma ciò non evita il pagamento degli oneri a tuo carico.

E quindi dove sta la convenienza di immobilizzare per anni i tuoi soldi nel Fondo, se non per la mancanza di competenze? Ma a questa mancanza puoi rimediare studiando e informandoti.

C’è ancora un articolo da suggerirti per capire meglio la realtà degli investimenti di questo tipo: lo trovi qui.

Inoltre, ho raccolto per te un percorso da seguire per imparare tutto sul tema ed essere autonomo e consapevole nella gestione dei tuoi soldi.

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Ti ho detto apertamente come la penso sui fondi pensione; ne ho parlato a lungo sul blog, dove trovi tutte le risorse da consultare.

Ovviamente non voglio dire che avere un piano pensionistico integrativo e risparmiare per il proprio futuro sia sbagliato, anzi! Ma penso ci siano metodi più funzionali di altri.

Il miglior modo per iniziare a gestire i propri risparmi è studiare e diventare padroni del linguaggio del mondo del risparmio. Non è affatto difficile come pensi!

Qui sotto trovi un quiz che ti aiuterà a capire meglio te stesso e le tue possibilità.

Buona navigazione!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti