Pensione Integrativa Unipol Previdenza Futura: Opinioni e Guida alla Pensione Complementare

Stai cercando informazioni sul PIP UnipolSai Previdenza Futura? Anche oggi ho scelto di dedicarmi alle pensioni integrative, in particolare della pensione integrativa Unipol, e non perché io creda particolarmente in questo tipo di prodotto, ma perché la situazione pensionistica in Italia continua a non dare segni di miglioramento. Proprio per questo, i vari istituti bancari e le assicurazioni legate alle banche ne approfittano per proporre questa tipologia di strumento, partendo esattamente dalla premessa appena fatta.

Non ho dubbi sulla veridicità di queste affermazioni, ma le mie perplessità rimangono sull’efficacia di un simile prodotto bancario o assicurativo per risolvere i problemi legati alla presenza di un’effettiva pensione statale futura.

Questo articolo ti aiuterà ad approfondire il fondo previdenza di Unipol, ma non solo. Con la recensione che segue non solo conoscerai nei dettagli le forme di previdenza complementare offerte da Unipol Assicurazioni, in particolare parleremo di UnipolSai Previdenza Futura, ma conoscerai anche il mio punto di vista su questi prodotti che non è ottimistico, al contrario.

Continua a leggere se vuoi conoscere quest’offerta e valutare in che misura i fondi pensionistici sono degli effettivi strumenti d’investimento.

In Questo Articolo Si Parla di:

Chi è UnipolSai Assicurazioni?

Come sempre, inizio la mia rassegna con una breve presentazione dell’istituto di cui stiamo parlando.

UnipolSai Assicurazioni S.p.A. è la compagnia assicurativa del Gruppo Unipol, leader in Italia nei rami Danni e in particolare nell’R.C. Auto.

Attiva anche nei rami Vita, opera attraverso la più grande rete di agenzie in Italia (conta oltre 2.700 agenzie assicurative e circa 6.000 subagenzie distribuite sul territorio nazionale). UnipolSai Assicurazioni è controllata da Unipol Gruppo S.p.A. e, al pari di quest’ultima, è quotata sul mercato MTA della Borsa Italiana ed è inclusa nell’indice FTSE MIB che contiene i titoli a maggiore capitalizzazione.

Per quanto riguarda i Fondi pensione che andrò ad approfondire tra breve, a partire dal 1° maggio 2016 c’è stata un’operazione di fusione per incorporazione dei:

- Fondi Pensione Aperti “Unipol Insieme” (Albo n. 112); “SAI” (Albo n. 36);

- “UnipolSai Assicurazioni” (Albo n. 144);

- “Conto Previdenza” (Albo n. 81);

- “Fondiaria Previdente” (Albo n. 16) nel Fondo Pensione Aperto “Unipol Previdenza” (Albo n. 30) che, dalla stessa data, ha variato la propria denominazione in “UnipolSai Previdenza FPA”.

Bene, ora entriamo nel vivo del discorso!

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Pensione Integrativa Unipol: è sicura?

Scegliendo una pensione integrativa Unipol per il proprio fondo pensione ci si affida a un gruppo assicurativo leader in Italia.

Al di là della sua effettiva utilità ai fini di un investimento vero e proprio da cui trarre guadagni, si tratta di un fondo pensionistico certificato che ti offre delle garanzie concrete per quanto riguarda la sicurezza: UnipolSai collabora con Bureau Veritas, ente leader mondiale nei servizi di controllo, verifica di conformità e certificazione di qualità.

In questo modo, puoi essere sicuro di accedere a dei prodotti che assicurano un certo grado di trasparenza.

Caratteristiche della Pensione Integrativa Unipol

Unipol offre due soluzioni specifiche per la previdenza integrativa e il fondo pensione:

- Piano Individuale Pensionistico UnipolSai Previdenza Futura;

- Fondo Pensione Aperto.

In questa recensione vediamo le caratteristiche del PIP.

UnipolSai Previdenza Futura

UnipolSai Previdenza Futura è una soluzione per la previdenza complementare che ti permette di creare una pensione integrativa versando somme di quote a tuo piacimento.

Puoi aumentare o diminuire gli importi dei versamenti oppure effettuarne di aggiuntivi e puoi contribuire versando anche il trattamento di fine rapporto (TFR) nei casi previsti dalla Legge. Inoltre, puoi dedurre fiscalmente dal tuo reddito gli importi versati, nei limiti consentiti dalla normativa vigente.

Il piano previdenza include servizi tipici delle polizze vita o salute che ovviamente si traducono in costi aggiuntivi, come la proposta di Welfare Integrato, ovvero dei servizi sanitari personalizzati per fasce di età che ti danno la possibilità di avere Pensione integrativa e Card SiSalute con la quale puoi usufruire di esami e visite mediche a prezzi scontati presso le strutture convenzionate con SiSalute, società di servizi di UniSalute S.p.A.

La Card è gratuita ed è valida per un anno a partire dal momento in cui si esegue il pagamento della polizza, da effettuare nei termini previsti dall’iniziativa.

Il Welfare integrato non è previsto solo per i servizi sanitari, ma anche per il futuro dei figli e per la loro salute.

Puoi scegliere di accantonare per lui piccole somme che in futuro saranno un pezzettino della sua pensione integrativa.

Scegliendo il PIP “UnipolSai Previdenza Futura” potrai avere in regalo il Piano Sanitario Minorenni, che prevede servizi e prestazioni sanitarie fornite da UniSalute, una società sempre del Gruppo Unipol, per gli aderenti fino a 18 anni di età.

Proposte di Investimento

Ecco i due comparti che puoi scegliere:

- Previattiva Unipol Sai (gestione interna separata);

- Previglobale (Fondo Interno).

In assenza di particolari indicazioni dell’aderente, i contributi saranno fatti confluire nel primo comparto.

In alternativa alla libera scelta di una o più linee di investimento (Combinazione libera), è possibile attivare il programma Life Cycle, che comporta un principio di allocazione automatica dei contributi e di riallocazione graduale della posizione individuale maturata nelle posizione appena descritte, in modo da ridurre in modo progressivo il rischio finanziario del piano individuale con l’avvicinarsi del pensionamento.

Infatti, all’aumentare dell’età, ogni anno la Compagnia svolge la ricollocazione dei nuovi versamenti e della posizione interna.

Fino a 42 anni gli investimenti confluiscono al 100% nel Fondo Interno, a partire dall’anno successivo viene effettuato un riallineamento dell’investimento, fino ad arrivare a 62 anni con una composizione del 100% in Gestione Separata.

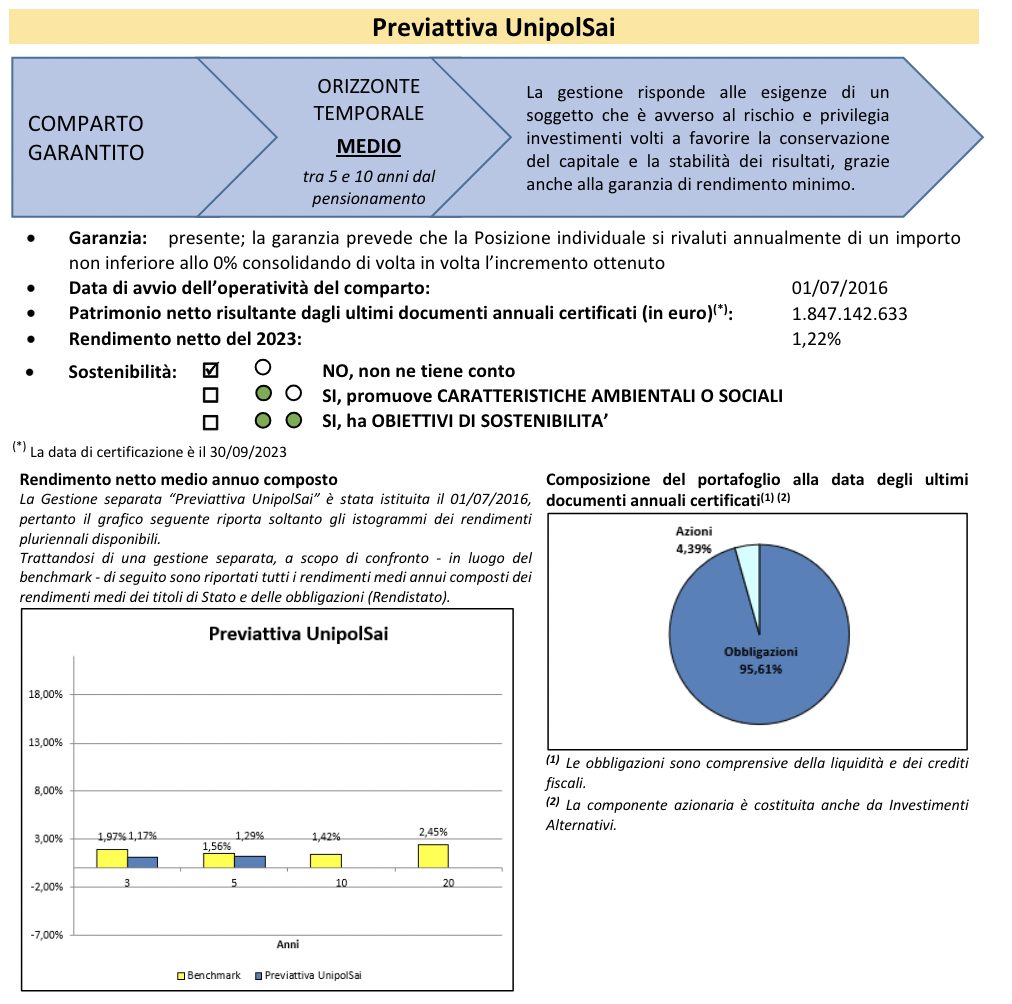

Previattiva

Ecco una tabella estratta dal fondo informativo per quanto riguarda il primo comparto.

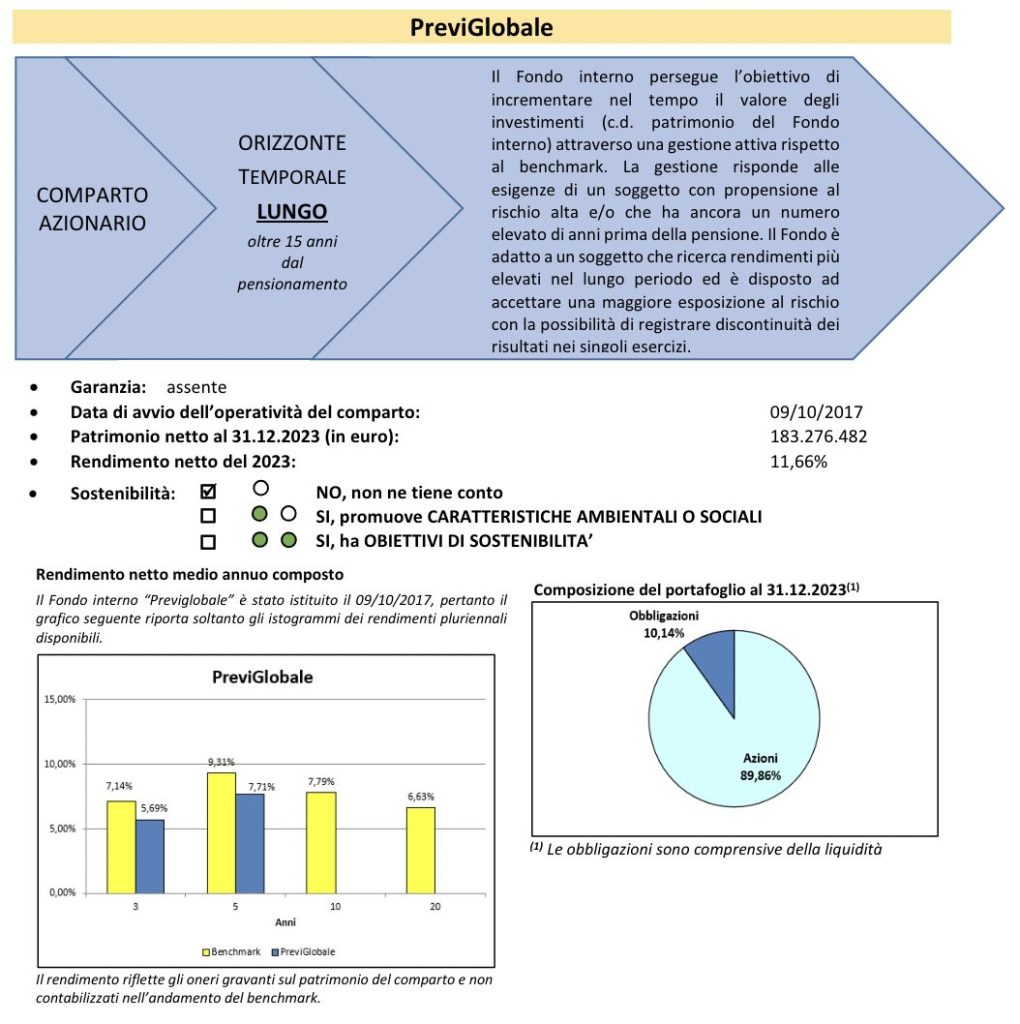

PreviGlobale

Ed ecco la tabella informativa del secondo comparto.

E’ possibile modificare l’investimento?

Hai la possibilità di modificare l’investimento prescelto, con le seguenti modalità:

- all’interno della Combinazione Libera, scegliendo le percentuali di ripartizione dei versamenti tra Gestione Separata e Fondo Interno, con multipli del 5%: la nuova combinazione verrà applicata solo sui tuoi futuri versamenti;

- passando dalla Combinazione Libera al Life Cycle, che viene attivato rispetto all’eventuale capitale accumulato e ai versamenti futuri;

- passando dal Life Cycle alla Combinazione Libera e scegliendo conseguentemente la percentuale (sempre con multipli del 5%) da applicare ai versamenti futuri.

Per modificare la composizione del capitale già accantonato, puoi effettuare un’operazione di riallocazione (switch).

Tra una modifica e l’altra deve trascorrere almeno 1 anno.

… e l’anticipazione?

Puoi chiedere un’anticipazione su quanto maturato nei seguenti casi:

- in qualsiasi momento, per affrontare spese sanitarie per terapie e interventi straordinari collegati a gravi situazioni personali o familiari (fino al 75% del maturato);

- per acquistare o ristrutturare la prima casa purché siano trascorsi almeno 8 anni di iscrizione alla previdenza complementare (fino al 75% del maturato);

- per altre esigenze, purché siano trascorsi almeno 8 anni di iscrizione alla previdenza complementare (fino al 30% del maturato).

Il riscatto

Prima di aver maturato i requisiti per ottenere la prestazione pensionistica, puoi esercitare la facoltà di riscatto come previsto dalla normativa vigente.

- Riscatto parziale: fino al 50% della tua posizione in caso di cessazione dell’attività lavorativa che comporti l’inoccupazione per periodi compresi tra i 12 e i 48 mesi;

- Riscatto totale: per invalidità permanente che comporti una riduzione significativa della capacità lavorativa (almeno 67% di invalidità) o in caso di inoccupazione per un tempo superiore ai 48 mesi, come previsto dalla normativa vigente;

- Riscatto in caso di decesso: se il decesso dell’Aderente avviene prima del raggiungimento dell’età pensionabile, la posizione individuale sarà maggiorata di una quota variabile in funzione dell’età assicurativa raggiunta dall’Aderente al momento del decesso e liquidata agli eredi o ai diversi beneficiari indicati.

Costi UnipolSai Previdenza Futuro

Prima di vedere nei dettagli i costi di questa tipologia di pensione complementare partiamo con una simulazione per fornirti un esempio concreto:

- Reddito: € 35.000,00;

- Versamento: € 3.000,00;

- Risparmio Fiscale (aliquota marginale 38%): € 1.140,00;

- Spesa effettiva : € 1.860,00 al netto del risparmio fiscale.

Nel limite complessivo di € 5.164,57, sono deducibili dal reddito del capofamiglia anche i versamenti effettuati a favore di familiari fiscalmente a carico.

Il Piano Sanitario Minorenni è proposto in genere a tutti i genitori che sottoscrivono per il loro figlio il PIP “UnipolSai Previdenza Futura” versando all’adesione un contributo iniziale di almeno 500€ (un altro dei costi aggiuntivi per usufruire di questo servizio tipico di una polizza e non di una pensione integrativa).

- Le spese di adesione non sono previste;

- Le spese da sostenere durante la fase di accumulo.

Le spese direttamente a carico dell’aderente sono:

- 4,0% prelevato all’atto di ciascun versamento ricorrente o aggiuntivo da parte del lavoratore o datore di lavoro e dall’eventuale flusso di TFR versato dal datore di lavoro (2,0% per gli aderenti fino al compimento del 26esimo anno di età);

- 0,0% prelevato dagli importi provenienti dal trasferimento del maturato da altro fondo pensione.

Indirettamente a carico dell’aderente ci sono le seguenti spese:

- 1,50 punti percentuali (rendimento trattenuto) sottratti dal rendimento percentuale ottenuto dalla Gestione separata Previattiva UnipolSai. Tutti gli importi sono definiti su base annua. Il prelievo avviene al momento dell’attribuzione del rendimento;

- 1,80% (commissione di gestione) del patrimonio annuo del Fondo interno prelevati mensilmente con calcolo pro rata temporis.

Spese per l’esercizio di prerogative individuali (prelevate dalla Posizione individuale al momento dell’operazione):

- Anticipazione: spese non previste;

- Trasferimento: spese non previste;

- Riscatto: spese non previste;

- Riallocazione della Posizione individuale: € 15,00 nel solo caso di riallocazione della Posizione individuale maturata tra la Gestione interna separata e/o il Fondo interno nell’ambito della “Combinazione Libera” di cui all’Art.8, comma 1, delle Condizioni Generali di Contratto del PIP, a partire dalla quarta Operazione;

- Riallocazione del flusso contributivo (ripartizione dei versamenti): non previste;

- Spese relative alla prestazione erogata in forma di “Rendita Integrativa Temporanea Anticipata” (RITA) dirette alla copertura dei relativi oneri amministrativi: 3,00 € per ogni rata di rendita erogata.

Vediamo ora le spese e premi da sostenere per le prestazioni accessorie ad adesione obbligatoria:

- Spese per coperture di puro rischio incluse nelle spese indirettamente a carico dell’aderente:

- 0,10 punti percentuali, già incluse nelle commissioni prelevate annualmente sul rendimento della Gestione interna separata;

- 0,10%, già incluse nelle commissioni annue di gestione che incidono sul patrimonio del Fondo Interno.

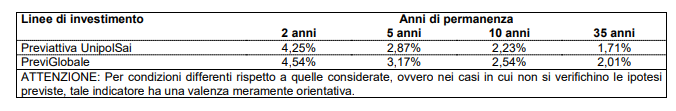

Per essere ancora più preciso e per fornirti dei dati ancora più concreti, di seguito ti riporto l’Indicatore Sintetico dei Costi (ISC) al fine di mostrarti un’indicazione sintetica dell’onerosità di Unipol Sai Previdenza Futuro.

In questo modo potrai vedere qual è il costo annuo, in percentuale della Posizione individuale maturata, stimato facendo riferimento a un aderente-tipo che versa un contributo annuo di 2.500 euro e ipotizzando un tasso di rendimento annuo del 4%.

L’ISC viene calcolato da tutti i fondi pensione utilizzando la stessa metodologia stabilita dalla COVIP.

Agevolazioni Fiscali

I contributi versati dall’aderente al Fondo sono deducibili dal reddito complessivo per un ammontare annuo non superiore a 5.164,57 €; eventuali contributi eccedenti.

Nel caso in cui il lavoratore percepisca il “premio di produzione” come prestazioni di c.d. welfare (somme e valori di cui all’articolo 51 Tuir, commi 2 e 3) versandolo nel Fondo, gli importi convertiti non concorrono a formare reddito da lavoro dipendente né sono soggetti all’aliquota sostitutiva agevolata del 10%.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Opinioni di Affari Miei

Se mi segui sai che non apprezzo particolarmente il risparmio gestito, anzi: i costi di gestione rendono l’investimento ben poco remunerativo.

Quando si parla di investimenti, il costo dell’investimento stesso è un fattore da tenere sempre a portata di mano, perchè erodono il tuo capitale.

Inoltre i fondi pensione e i PIP sono poco flessibili. Uno degli svantaggi maggiori del fondo pensione è proprio che non è possibile avere i propri soldi nel lungo periodo, salvo in casi straordinari e pagando delle commissioni molto alte.

Ho approfondito questo discorso in questo video.

Finora ho espresso i miei leciti dubbi su questo tipo di strumento. C’è comunque da dire non lo sconsiglio a prescindere.

Si tratta di strumenti che possono soddisfare le esigenze di alcuni risparmiatori con certe caratteristiche.

Fa per te quando…

I maggiori pro dati da uno strumento come questo sicuramente i vantaggi fiscali. Se hai la fortuna di guadagnare bene (molti soldi), ti trovi a pagare annualmente un’aliquota fiscale molto elevata, pari al 43%.

Se sei vicino al pensionamento e disponi di un reddito medio-alto, magari hai anche altri investimenti attivi, allora potresti davvero giovare della pensione integrativa perché il vantaggio fiscale per te è notevole.

Quando non fa per te

Abbiamo visto che il fondo permette di scegliere tra diversi comparti di investimento. Tenendo a mente i costi di gestione, è evidente: non vi è una grande prospettiva di guadagno, eppure gli oneri a tuo carico rimangono eccome.

Non vedo quindi la convenienza di cristallizzare per anni e anni i tuoi soldi nel Fondo, se non per la paura di commettere errori. Ma la tua “incompetenza” è dettata dal fatto che questa materia magari non l’hai mai masticata… e nessuno ti vieta di iniziare a farlo per curare i tuoi interessi.

C’è una guida che voglio consigliarti per capire meglio la realtà degli investimenti di questo tipo: lo trovi qui.

Inoltre, ho elaborato per te un percorso da seguire per imparare tutto sul tema ed essere autonomo e consapevole nella gestione dei tuoi soldi.

Conclusioni

Ti ho detto apertamente come la penso su questi strumenti di previdenza complementare; ne ho parlato ampiamente sul sito e le guide sono a tua disposizione le trovi tutte quante qui.

Attento a non fraintendere ciò che voglio dirti: penso sia importante oggi avere un piano pensionistico integrativo e lavorare per il proprio futuro e la propria serenità, ma credo ci siano metodi più funzionali di altri.

Il miglior modo per iniziare a gestire i propri risparmi è informarsi. Qui sotto trovi un quiz che ti aiuterà a capire meglio te stesso e le tue possibilità

Buona navigazione!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

2 Commenti

Chiara Furiani · 1 Agosto 2020 alle 15:19

Salve, sono arrivata a questa pagina cercando recensioni su UnipolSai Previdenza Futura.

Sono una guida turistica, ho già verificato sul sito INPS che mi toccherà la pensione di vecchiaia…quindi mi pare una saggia idea contemplare una pensione integrativa.

Purtroppo non posso beneficiare della deduzione, sono in regime forfettario.

Allo stesso tempo non me la sento di avventurarmi in investimenti “fai da te”.

Ci sono altri fondi pensioni che consiglieresti più di questo o più o meno si equivalgono tutti?

Premetto che la Unipol mi prospetterebbe un bel risparmio annuale sulla RC Auto (circa 80 euro) se sottoscrivessi questo fondo…quindi in sintesi avrei come un rendimento annuale aggiuntivo.

Ma ovviamente lo stesso aggancio lo potrei proporre ad altre agenzie.

Grazie per il tuo aiuto!!!

Davide Marciano · 2 Agosto 2020 alle 8:48

Ciao Chiara,

intanto complimenti per la scelta di occuparti dell’argomento.

Sarò sincero, secondo me no. Nel senso che, privati della deduzione, i fondi pensione secondo me sono assolutamente inutili visti i problemi che evidenzio su Affari Miei.

Qui trovi un confronto tra tutti i fondi pensione che puoi effettuare gratuitamente. https://www.affarimiei.biz/fondopensionetop/

Per il resto, se non vuoi fare tutto completamente in autonomia puoi dare uno sguardo a Fast Investments Planner che trovi qui: https://www.affarimiei.biz/fast-investments-planner/46389

Buona giornata!