Mediolanum Più Global Opportunity 2017, la Polizza Unit Linked a premio unico di Banca Mediolanum: Conviene?

Stai cercando informazioni sulla polizza Mediolanum Più Global Opportunity 2017?

ì In questo articolo vedremo insieme se la polizza unit linked a premio unico di Medionalum possa essere un investimento utile e valido per te. Analizzeremo insieme le caratteristiche del contratto, vedremo i suoi costi, i vantaggi e gli svantaggi, e alla fine della trattazione troverai anche le mie opinioni a riguardo.

Ti consiglio di leggere fino in fondo la guida, per farti un’opinione sul contratto e per cercare di capire se convenga oppure no sottoscrivere questo prodotto.

Buona lettura!

In Questo Articolo Si Parla di:

Due parole su Mediolanum

Come sono solito fare, prima di addentrarci nella trattazione della polizza, ti illustro l’istituto che propone il contratto.

Mediolanum International Life dac è una società di assicurazione sulla vita di diritto irlandese con sede a Dublino, ed è stata acquisita nel 2001 da Mediolanum S.p.A.

La società rappresenta per il Gruppo Mediolanum un’opportunità di espansione e di sviluppo per i prodotti assicurativi per il mercato spagnolo, tedesco e italiano.

Dal settembre 2003 Mediolanum International Life dac opera in Italia con la succursale di Milano e annovera al suo interno una stabile organizzazione.

La società è autorizzata all’esercizio dell’attività assicurativa con l’autorizzazione dell’IFSRA (Irish Financial Services Regulatory Authority, del 21 gennaio 1997).

Siamo di fronte a un gruppo solido, un istituto affidabile che propone i suoi prodotti da tantissimo tempo. Su questo fronte possiamo quindi stare tranquilli. La mission della compagnia è fondata su lealtà e trasparenza.

Le polizze Unit Linked sono sicure?

Come abbiamo avuto modo di constatare, Banca Medionalum è un istituto solido e affidabile, però adesso dobbiamo soffermarci sul prodotto in questione.

Il contratto che stiamo analizzando è una polizza unit linked: si tratta di polizze che non hanno protezione sul capitale del contraente circa le performance future del mercato, ovvero non garantisce nessun rendimento minimo.

Cosa significa?

Significa che potresti perdere tutto il tuo capitale o parte di esso, proprio in quanto la polizza corre un rischio di questo tipo.

Per quanto riguarda invece la caratteristica finanziaria della unit linked, essa segue l’andamento di un titolo finanziario sottostante, quindi i soldi che tu investi nel prodotto sono convertiti in quote del fondo, e successivamente vengono investiti.

Siamo di fronte a un investimento a gestione attiva: si tratta di un investimento che viene appunto gestito da un gestore, che prende le decisioni di sua spontanea volontà, e non è tenuto a comunicare con te. Potrebbe quindi essere difficile per te capire in quali strumenti investe la polizza, poiché il fondo collegato alla polizza non è uno ma possono essere molti, ed essi hanno differenti profili di rischio: per questo motivo non avrai bene idea di quale rischio starai correndo.

Come avrai ben capito si tratta di uno strumento molto complesso, e qualora tu decidessi di investire in questa polizza, sappi che non devi assolutamente sottovalutarla, anzi: ti consiglio di pensarci due volte e di fare tutte le ricerche del caso.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche del prodotto

Mediolanum Più Global Opportunity 2017 è un contratto assicurativo sulla vita a premio unico di tipo unit linked.

Stiamo parlando di un prodotto di investimento assicurativo. Si tratta quindi di una polizza di ramo III di tipo unit linked, che ha una scadenza fissa e un premio unico.

Il prodotto è stato lanciato a novembre 2017 e ha una data di scadenza, il 30 novembre 2022. Dal 2017 inoltre non è più possibile sottoscrivere questo contratto.

Il prodotto ha la finalità di conseguire a scadenza un valore del capitale non inferiore al valore iniziale.

La modalità di sottoscrizione prevede di versare un premio unico, con un investimento minimo che deve essere di almeno 10.000 euro. Dopo la sottoscrizione inoltre non è possibile versare dei premi aggiuntivi.

Quali sono le prestazioni?

La polizza prevede sostanzialmente due prestazioni, di cui una in caso di vita collegata all’investimento, e l’altra in caso di decesso dell’assicurato.

L’investimento ha come obiettivo quello di corrispondere a scadenza un valore del capitale non inferiore al valore iniziale, e nel corso della durata del contratto è prevista anche la distribuzione annuale di importi periodici per tutta la durata del contratto. Il valore di questi importi è pari all’1,75% annuo, al netto dei costi di gestione e al lordo della tassazione applicabile.

Il fondo interno investe prevalentemente in titoli obbligazionari High Yield ed Emerging Markets.

La prestazione in caso di decesso è quella che si verifica oltre all’investimento finanziario, nel caso di decesso dell’assicurato prima della scadenza.

Al verificarsi di tale evento viene riconosciuto ai beneficiari che sono stati designati dal contraente stesso di un capitale che sarà pari al 101% del maggiore tra il totale dei premi versati e il controvalore complessivo delle quote del fondo interno riferite al contratto, se l’assicurato ha un’età inferiore ai 75 anni, mentre il capitale sarà pari al 101% del controvalore complessivo delle quote del fondo interno riferite al contratto se l’assicurato ha un’età maggiore di 75 anni.

Il contratto non prevede altri eventi assicurati e nemmeno altre opzioni contrattuali.

Il versamento dei premi

Il Contratto prevede il versamento di un Premio Unico al momento della sottoscrizione, il cui importo deve essere almeno pari a 10.000 euro.

Trattandosi di un contratto a premio unico, dopo la sottoscrizione non è possibile versare ulteriori premi aggiuntivi.

La durata

Il contratto ha durata dalla data di decorrenza del contratto fino alla data di scadenza, che è fissata per tutti i contratti al 30 novembre 2022, pari alla data di scadenza del fondo interno.

I costi

Abbiamo terminato la trattazione e abbiamo visto le caratteristiche del contratto. Ora possiamo passare alla parte dei costi, che ti ricordo è sempre importante leggere attentamente e indagare a fondo, in quanto è quella che va a impattare sui tuoi rendimenti modificando il loro valore.

Per questo motivo ora ti elencherò i costi che dovrai sostenere nel caso tu decidessi di puntare su questa polizza, così potrai farti un’idea preliminare.

Parliamo nello specifico sia di costi diretti che di costi indiretti:

- Spese di emissione: 30 euro

- Commissioni di sottoscrizione: 0%

- Commissione di gestione: 1,25%

- Commissioni di uscita, possibile dopo i primi 6 mesi, con una penale decrescente all’aumentare del premio:

– 3% da 10.000 euro a importo inferiore a 100.000 euro

– 2,5% da 100.000 euro a importo inferiore a 500.000 euro

– 2% da 500.000 euro e oltre.

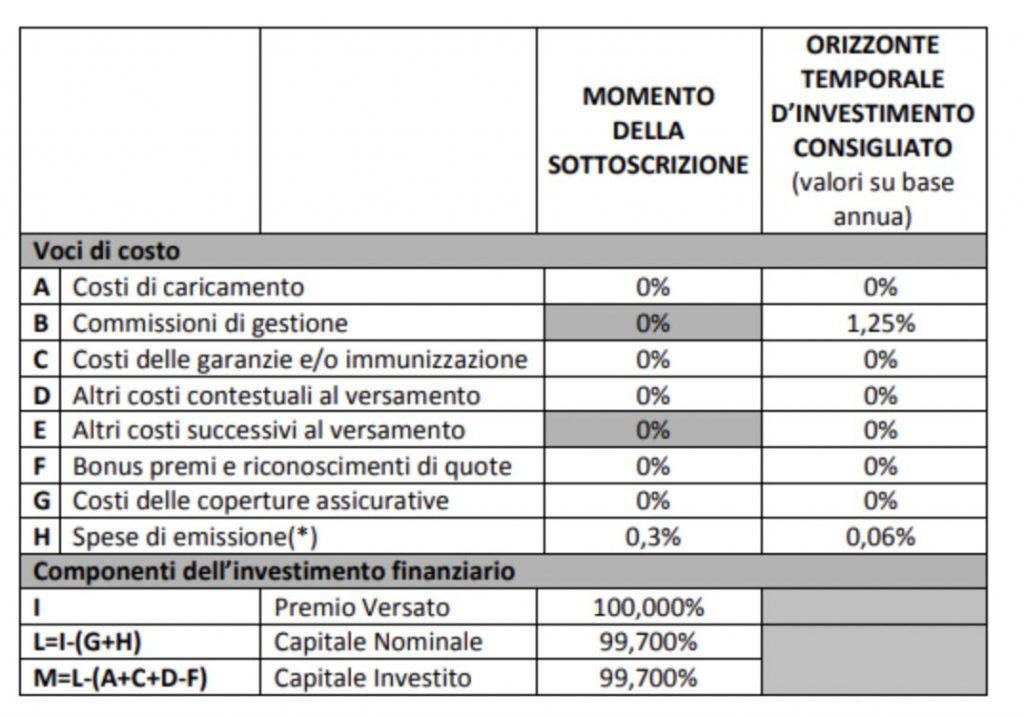

Ti riporto un ulteriore dettaglio dei costi, e ti invito a consultare il KID:

Regime fiscale

In merito agli aspetti fiscali, sappiamo che essi spesso vengono utilizzati per attirare i potenziali clienti: infatti la tassazione delle plusvalenze assicurative realizzate all’interno del prodotto è posticipata al momento della liquidazione della polizza.

In caso di decesso dell’Assicurato, le prestazioni assicurative pagate dalla Compagnia ai Beneficiari saranno imponibili per la quota parte di rivalutazione del premio versato (plusvalenze assicurative realizzate), mentre saranno esenti da tassazione esclusivamente le somme corrisposte a copertura del “rischio demografico” (rischio di mortalità).

Sui redditi derivanti dai capitali corrisposti alla compagnia invece verrà applicata un’imposta sostitutiva del 26%.

A chi è rivolto il prodotto

Il cliente al quale è rivolto il prodotto deve possedere un livello di conoscenza elementare degli investimenti finanziari e assicurativi, e possedere un orizzonte di investimento e una tolleranza al rischio coerente con quanto rappresentato nel KID.

Rimborso

In caso di decesso dell’assicurato, alla data di scadenza del contratto, la compagna corrisponde ai beneficiari il capitale pari al controvalore complessivo delle quote del fondo interno riferite al contratto a tale data.

Dopo 6 mesi dalla data di decorrenza del contratto, il contraente può risolvere anticipatamente il contratto per intero, mentre non è prevista la possibilità di riscattare parzialmente il contratto.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Revoca e Recesso

Il contratto è concluso con la sottoscrizione del modulo di proposta, e per questo motivo non è consentito al contraente di revocare la proposta.

Il recesso invece può essere richiesto entro 30 giorni dal momento in cui viene informato che il contratto è concluso, secondo l’art.177 del D. Lgs 209/2005.

Opinioni di Affari Miei

Ora che abbiamo terminato la nostra trattazione posso darti le mie opinioni sulla polizza unit linked che abbiamo appena analizzato.

Se hai avuto modo di leggere altri miei contenuti saprai che non sono un grande fan di questo tipo di prodotti, perché li ritengo troppo “complessi”: vogliono fare più cose contemporaneamente, e alla fine non fanno il loro lavoro per bene.

Infatti secondo me le assicurazioni dovrebbero proteggere e non investire, poiché in questo modo mischiano troppe cose insieme e perdono di vista l’obiettivo.

La parte dell’analisi dei costi inoltre avrà forse contribuito a farti riflettere: questo tipo di prodotti è molto caro, e possiedono dei costi di gestione molto elevati e delle spese per le commissioni esose, che inevitabilmente vanno ad impattare sul tuo investimento.

Inoltre sono delle polizze molto rischiose, perché non garantiscono la riuscita del tuo investimento, e prevedono la possibilità che il tuo investimento possa andare perso. Non ci sono infatti garanzie sul capitale.

Conclusioni

Non sono personalmente un grandissimo fan dei prodotti finanziari travestiti da prodotti assicurativi.

Ti invito a leggere questo articolo in cui ti fornisco 10 motivi per non investire in assicurazioni.

Ti invito a riflettere molto bene se per caso volessi sottoscrivere un prodotto simile: per prima cosa controlla bene i costi nel KID, e pensaci due volte prima di sottoscriverlo.

Se sei interessato a proteggerti ti invito invece a informarti su una semplice polizza TCM caso morte, che penso possa essere la soluzione a questa problematica.

Se invece stai cercando un investimento, potresti pensare di rivolgerti a strumenti quali gli ETF, che sono strumenti a gestione passiva, trasparenti, e in grado di abbattere gli esosi costi di gestione della gestione attiva.

Se sei in grado di sopportare delle perdite, potresti anche pensare di sottoscrivere un prodotto simile, anche se ti invito sempre a rifletterci a fondo.

Se non sai invece da dove cominciare con gli investimenti, ti lascio alcune guide interessanti che potresti trovare utili:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti