Mediobanca Global Multimanager 60: Opinioni sul Fondo, Conviene?

Mediobanca Global Multimanager 60 è un fondo appartenente alla famiglia dei tre fondi mobiliari aperti Multimanager offerti da Mediobanca SGR.

Il prodotto consente di fare un investimento in molteplici asset class a livello globale. I tre fondi si differenziano per la componente strategica azionaria all’interno dei singoli portafogli (15%,35% e 60%).

Ma convengono? Quali sono i costi? Continua a leggere per avere informazioni su questo fondo!

In Questo Articolo Si Parla di:

Due parole su Mediobanca SGR

Mediobanca SGR è la Società di Gestione del Risparmio di diritto italiano del Gruppo Mediobanca.

Grazie alla forte specializzazione sviluppata con riguardo ad alcune specifiche asset class, è in grado di offrire una gamma di soluzioni di investimento articolata e dinamica, che comprende l’istituzione e gestione di fondi mobiliari aperti e chiusi, la delega di gestione di comparti Sicav, gestioni patrimoniali in delega, gestione di mandati per la clientela istituzionale nonché servizi di Financial and Portfolio Advisory (F&PA).

Mediobanca SGR opera in stretta sinergia anche con CheBanca! per offrire ai clienti del Gruppo le migliori soluzioni di investimento.

Mediobanca è stata fondata nel 1946, ed è un gruppo bancario quotato diversificato ed è leader in Italia nell’investment banking grazie alla sua esperienza nel corporate lending, nell’advisory e nel capital market con un presidio significativo a livello europeo.

Politica di investimento

In questo prodotto ritroviamo i benefici dell’asset allocation e della migliore gestione attiva. Si tratta di un fondo bilanciato azionario, nel quale le percentuali sono 60% azionario e 40% obbligazionario, quindi troviamo a differenza degli altri due fondi una componente azionaria preponderante.

Il periodo minimo raccomandato per la detenzione dell’investimento è di 6 anni.

Il Fondo investe in:

- OICR obbligazionari e monetari fino ad un massimo del 60% rispetto al totale delle attività, tali strumenti investono in titoli di debito e strumenti finanziari del mercato obbligazionario o monetario di emittenti sovrani, organismi internazionali e in obbligazioni societarie anche aventi merito di credito inferiore all’investment grade o privi di rating; OICR che dichiarano di effettuare principalmente investimenti in strumenti finanziari obbligazionari e/o monetari a basso merito creditizio (High Yield) fino ad un massimo del 15% del totale delle attività;

- OICR azionari fino a un massimo del 90% rispetto al totale delle attività, tali strumenti investono in azioni di società ad elevata, media e bassa capitalizzazione, senza vincoli in relazione alle aree geografiche e/o ai settori d’investimento;

- OICR bilanciati e flessibili fino a un massimo del 30% rispetto al totale delle attività.

- strumenti obbligazionari e monetari fino a un massimo del 30% rispetto al totale delle attività.

Inoltre può investire:

- in via residuale in ETP (esclusi gli ETF);

- in strumenti finanziari derivati sia per finalità di copertura dei rischi sia per finalità diverse da quelle di copertura.

Se si verificano determinate situazioni congiunturali o legate all’andamento dei mercati finanziari, per tutelare gli interessi degli investitori vi è comunque la possibilità che i capitali siano detenuti fino alla totalità dell’attivo del Fondo in disponibilità liquide e strumenti finanziari di natura monetaria, oppure di assumere scelte che si discostino dalle politiche di investimento descritte nel Regolamento, che ti consiglio di leggere sempre in modo da avere le idee chiare e non lasciarti sfuggire nulla del contratto che stai sottoscrivendo.

La valuta di denominazione del Fondo è l’Euro: le voci contabili denominate in valute diverse da quella di denominazione del Fondo sono convertite in Euro sulla base dei tassi di cambio correnti alla data di riferimento della valutazione, accertati sui mercati regolamentati.

Il Fondo può investire in qualsiasi area geografica, mentre l’esposizione al rischio di cambio può arrivare fino al 100% degli attivi del fondo.

Tecnica di gestione

Vediamo ora qual è lo stile di gestione del Fondo: si tratta di una gestione attiva e quindi la composizione del portafoglio può variare, anche significativamente nel corso del tempo e scostarsi dal benchmark di riferimento.

La SGR seleziona gli OICVM e i FIA aperti non riservati, quotati o non quotati, oggetto dell’attività di investimento, in relazione alla valutazione delle diverse società di gestione e dei loro gestori, ovviamente considerando la specializzazione di ogni asset manager e dello stile di gestione, nonché delle caratteristiche degli strumenti finanziari sottostanti quali settore merceologico ed area geografica.

Gli OICR selezionati evidenziano qualità e consistenza dei risultati, persistenza delle performance ottenute e trasparenza della comunicazione.

Le scelte di asset allocation, infine, vengono effettuate sulla base di applicazioni di metodologie quantitative e fondamentali prevalentemente di natura proprietaria.

Profilo di rischio e rendimento

Ed eccoci a una voce particolarmente importante, ovvero quella legata al rendimento che guadagneresti aderendo, e ai rischi che andresti a correre.

In base alle attività in cui investe il fondo si ottiene un profilo di rischio e rendimento più o meno alto. Se l’investimento più è volatile e rischioso allora sono più alte le opportunità di guadagno.

Considera che il Fondo offre diverse classi, che possono incidere su queste voci.

Per quanto riguarda i rischi, questo fondo in ogni sua classe è stato classificato nella categoria 4 su una scala che va da 1 a 7, quindi possiamo parlare di un rischio medio, dovuto al fatto che la componente azionaria è maggiore rispetto a quella obbligazionaria.

Uso dei proventi

Il Fondo prevede cinque classi di quote rispettivamente denominate Classe I, G, GD, C e CD.

Le Classi C, G e I sono del tipo ad accumulazione dei proventi; essi quindi vengono reinvestiti nell’ambito del patrimonio del Fondo.

Le Classi GD e CD sono del tipo a distribuzione di proventi. I proventi realizzati sono distribuiti ai partecipanti secondo le modalità stabilite nel Regolamento.

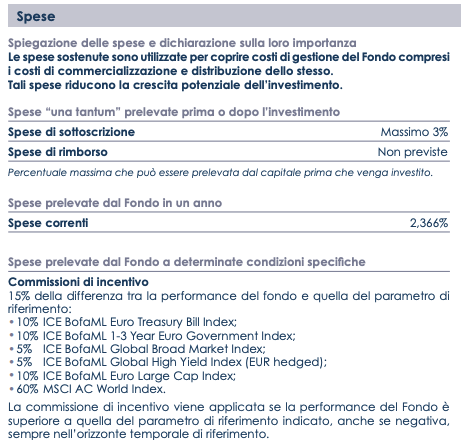

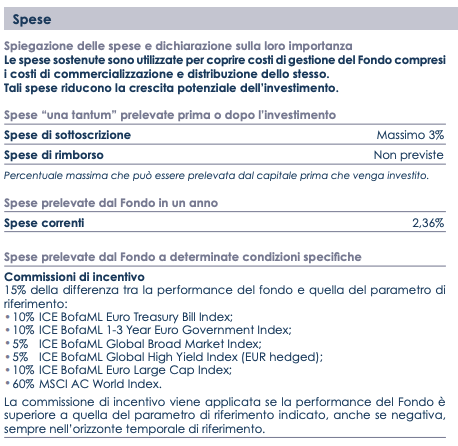

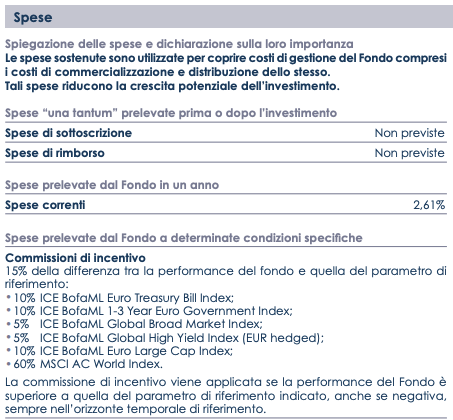

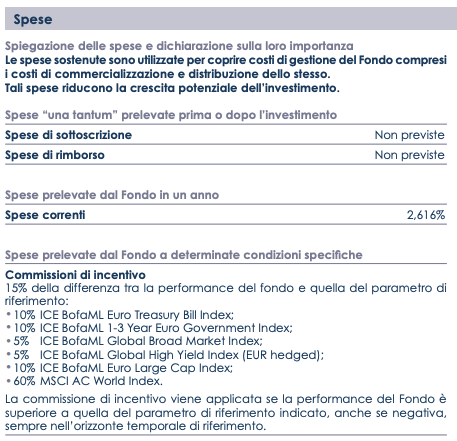

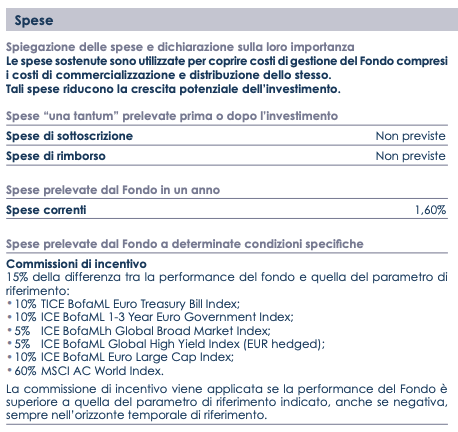

Spese

Arriviamo al prospetto dei costi, una voce che purtroppo viene osservata con leggerezza, senza accorgersi dei costi complessivi che gli strumenti di investimento davvero hanno e che vanno ad incidere sul rendimento netto.

Ti elenco le immagini tratti dai KIID delle varie classi, in modo che tu possa paragonare le spese di sottoscrizione, di rimborso e le spese prelevate dal fondo in un anno: 2,36%.

Classe CD

Classe C

Classe G

Classe GD

Classe I

Rendimenti passati

Il fondo è molto giovane, ed è attivo soltanto dal 2019; nell’anno 2020 ha sovrastimato il benchmark dello 0,30%.

Opinioni di Affari Miei

Adesso che hai letto la mia recensione, puoi ragionare sullo strumento e cercare di capire se può fare al caso tuo.

Il profilo di rischio è pari a 4, infatti come hai potuto vedere la componente azionaria è maggiore rispetto a quella obbligazionaria, quindi il maggior rischio è dovuto a questo.

Maggiore rischio vuol dire anche maggiori rendimenti, quindi potresti propendere per questo fondo rispetto agli altri due della stessa ‘famiglia’ se desideri ottenere più rendimenti; considera però anche il fatto che il rischio sarà un pò più alto.

Il fondo è attivo da poco, soltanto dal 2019, quindi non abbiamo dati a sufficienza sui rendimenti passati per poter trarre una conclusione ragionata.

Il benchmark inoltre risulta essere molto complesso. Ti riporto la sua composizione, in modo che tu possa farti un’idea.

Benchmark:

- 10% ICE BofaML Euro Treasury Bill Index

- 10% ICE BofaML 1-3 Year Euro Government Index

- 5% ICE BofaML Global Broad Market Index

- 5% ICE BofaML Global High Yield Index (EUR hedged)

- 10% ICE BofaML Euro Large Cap Index

- 60% MSCI AC World Index

Questa complessità si riflette inevitabilmente sulla comprensione dello strumento stesso, ed esso infatti potrebbe mandare in confusione l’investitore medio.

I prodotti troppo complicati non mi piacciono molto, anche perché possono sempre nascondere delle insidie.

Non sapendo cosa cerchi e quali strumenti tu prediliga non posso darti una risposta certa: valuta i pro e i contro, anche se i costi elevati e la complessità del benchmark mi sembrano due fattori da tenere in dovuta considerazione.

Io ti ho detto le mie opinioni, che non fondamentalmente negative su questo genere di strumenti: qui trovi un approfondimento.

E per il resto, puoi iniziare da qui:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Qui puoi trovare la recensione con tutti i prodotti di investimento MedioBanca, mentre qui trovi altri fondi della categoria:

Inoltre, puoi fare il quiz per capire che investitore sei. A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti