All Oro, Opinioni e Caratteristiche sulla Polizza Vita di Alleanza Assicurazioni

Come sempre, qui su Affari Miei cerco di guidarti alla scoperta de vari prodotti di risparmio e di investimento disponibili sul mercato, in modo da aiutarti a decidere quale può essere lo strumento più adatto a te: in questa guida voglio occuparmi di All Oro di Alleanza Assicurazioni.

Questi prodotto conviene? Quali sono i costi, i vantaggi e gli svantaggi?

Cominciamo!

In Questo Articolo Si Parla di:

Chi è Alleanza Assicurazioni?

Non possiamo considerare l’offerta di una banca o una compagnia assicurativa senza cercare qualche informazioni sull’istituto stesso.

Alleanza fa parte del Gruppo Generali, una delle maggiori realtà assicurative e finanziarie a livello internazionale. Questo gruppo è nato a Trieste nel 1831 ed è tutt’oggi leader nel ramo Vita nel nostro Paese, ma ha fama anche a livello internazionale, in quanto occupa una posizione di leadership nei Paesi dell’Europa Occidentale e vanta una presenza sempre più importante nei mercati dell’Europa orientale ed dell’Asia.

I risultati raggiunti dimostrano la capacità di crescere, e consolidare strategie vincenti in termini di redditività e solidità patrimoniale e finanziaria.

Ma ora che abbiamo inquadrato la Compagnia, concentriamoci sul prodotto.

All Oro è sicuro?

Parlare di assicurazioni e polizze vita è sempre difficoltoso: perché? Fondamentalmente perché è ovvio che qualunque banca o compagnia assicurativa ti presenterà questi strumenti come vantaggiosi e interessanti per accrescere il tuo capitale, tutelandoti. Ma è davvero così?

Come sempre voglio cercare di essere il più obiettivo, quindi, per rispondere alla domanda “è un prodotto sicuro?”, posso dire di sì.

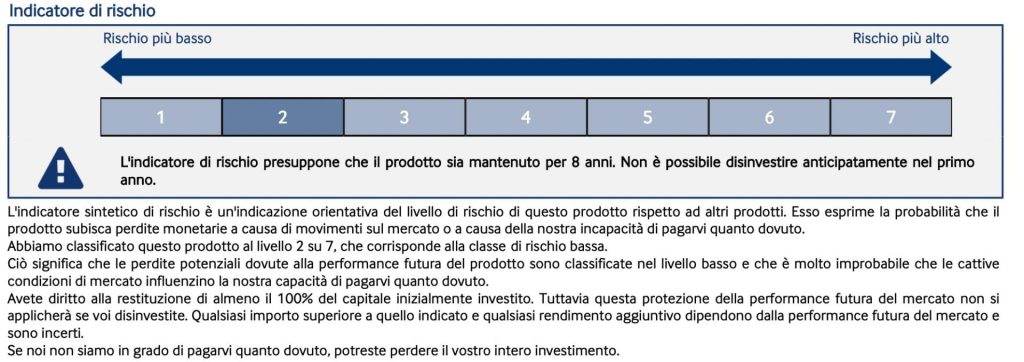

Sulla base di cosa lo dico? Il criterio che utilizzo è semplice, si tratta di cercare nel foglietto illustrativo o nel KID quale tipologia di gestione viene adoperata. In questo caso, Alleanza si appoggia alla gestione separata, che è la più sicura, in quanto tale gestione finanziaria tiene i capitali investiti separati dal capitale della società.

I motivi per cui le gestioni separate sono sicure, quindi, sono da ricercarsi nel fatto che il tuo patrimonio non viene mischiato e intaccato dalle altre operazioni della compagnia.

Come vedremo, ciò la rende sicura, ma non necessariamente economicamente vantaggiosa, poiché tale voce di spesa erode il tuo guadagno effettivo.

Ora che abbiamo risposto a questa domanda, proseguiamo nell’analisi ed entriamo nei dettagli.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche della polizza All Oro

All Oro è una polizza vita a premio unico e a vita intera. Il capitale assicurato si rivaluta in base ai risultati del Fondo Euro San Giorgio e, a partire dal termine del quinto anno, in caso di decesso o in caso di riscatto, è garantito un importo almeno pari al capitale assicurato iniziale.

Il prodotto è dedicato a chi sta cercando la protezione del proprio investimento; si tratta infatti di un investimento accessibile e prudente, che permette di proteggere il capitale e allo stesso tempo di farlo fruttare.

Le prestazioni assicurative

Le prestazioni assicurate sono contrattualmente garantite dall’Impresa e si rivalutano annualmente in base al rendimento di una Gestione separata di attivi.

La prestazione in caso di decesso invece prevede che la compagnia versi al beneficiario una prestazione in forma di capitale, prestazione che è collegata ai risultati della gestione separata “Fondo Euro San Giorgio”.

Il premio

Il premio viene scelto liberamente dal contraente, e deve essere almeno pari a 5.000 euro.

I premi unici aggiuntivi devo anch’essi avere un importo minimo di 5.000 euro, mentre per quanto riguarda il massimo, il valore dei premi non deve superare i 500.000 euro.

I premi possono essere versati con assegno bancario, bonifico bancario oppure P.O.S. o altri mezzi di pagamento elettronico.

La durata

Il contratto è a vita intera, quindi la sua durata coincide con la vita dell’assicurato.

La sospensione

Non è prevista la sospensione del contratto.

I Costi

Nella nota informativa questi dati sono specificati in maniera esemplare. Tra i valori che devi assolutamente evidenziare troviamo il costo percentuale medio annuo (CPMA), che indica di quanto si riduce ogni anno, per effetto dei costi, il tasso di rendimento del contratto rispetto a quello di una stessa operazione non gravata da costi.

Tale valore ha una valenza indicativa, poiché viene calcolato su parametri prefissati: in caso di riscatto nei primi anni di durata contrattuale, il CPMA può risultare significativamente superiore al costo riportato in corrispondenza del quinto anno.

I costi di ingresso ammontano allo 0,32%, mentre non sono previsti costi di uscita.

La commissione di gestione invece si attesta sull’1,30% annuo.

Un altro costo che non devi mai tralasciare è il prelievo sui rendimenti. Esso viene effettuato dal gestore della gestione separata e è una spesa che grava sulle tue finanze, continuando a vanificare ogni tuo sforzo di accrescere il valore del tuo investimento.

Questo strumento comporta un prelievo dell’1,50%, punti percentuali a tuo carico.

Il recesso

Per quanto riguarda il recesso, hai diritto di recedere dal contratto entro 30 giorni dalla data del suo perfezionamento, inviando una raccomandata con ricevuta di ritorno ad Alleanza, indicando “Recesso” sulla busta.

Tale procedura libera sia te che l’azienda da qualsiasi obbligo derivante dal contratto, e ti garantisce il rimborso, entro trenta giorni dal ricevimento della raccomandata, del premio versato al netto delle spese di emissione del contratto effettivamente sostenute.

Il riscatto

Per quanto riguarda il riscatto, non sono previsti costi. Passato un anno dalla data di decorrenza del contratto, puoi, tramite una comunicazione da inviare per iscritto all’Impresa, chiedere la liquidazione parziale o totale del contratto.

L’effetto parte dalla data della comunicazione. Il contratto, infatti, permette di riscattare importi almeno pari a 500 euro, a patto che il capitale assicurato residuo non sia inferiore a 500 euro.

Sono permessi un massimo di due riscatti parziali in ogni anno solare.

Ci sono vantaggi fiscali?

Spesso si sente che questo genere di prodotto si può scaricare in sede di dichiarazione dei redditi, grazie al 730, ma è davvero così? In realtà no. Delle polizze vita si scarica soltanto la parte che copre il rischio morte, ovviamente soltanto se presente. Tale quota è minima rispetto al totale del capitale versato, tanto che mi viene da dire che, piuttosto, per assicurarsi contro il rischio morte, è preferibile stipulare una normale polizza contro tale rischio. Qui ti spiego come fare.

Per un ulteriore approfondimento, ti consiglio di leggere anche la guida che tratta lo stesso argomento in funzione ai pianti pensionistici complementari: qui lo spiego bene.

Restando su AllOro, il trattamento fiscale applicato dipende dalla situazione individuale di ogni contraente o Beneficiario, e può essere soggetto a modifiche nel corso del tempo.

Il contratto stipulato in Italia è regolamentato dalla legge italiana, che prevede la totale esenzione dall’imposta sulle successioni e l’esenzione, solo per la quota relativa al rischio demografico, dall’I.R.Pe.F. sulla prestazione corrisposta a persona fisica in caso di decesso della persona assicurata.

Ho sottoscritto la polizza e voglio recedere, come faccio?

SE hai capito che non si tratta di un prodotto conveniente, ma ormai hai il contratto firmato e sono passati i primi 30 giorni (entro cui puoi recedere), come fare? I consulenti tendono a farla difficile, in modo da scoraggiare il cliente, ma sappi che puoi usufruire della riduzione, che è un tuo diritto.

Ti ho spiegato in questa pagina come uscire legalmente da questi prodotti.

Opinioni di Affari Miei

Bene, ora abbiamo visto una recensione veramente completa su questo prodotto e sai esattamente quali sono i costi che gravano su di te, come richiedere anticipatamente i soldi. E’ il momento di cercare di capire, alla luce di tutto ciò, se questo prodotto è adatto a te.

Partiamo dal presupposto che, come avrai forse intuito, io sono contrario a questo genere di strumenti, a causa dei costi di gestione. Nel paragrafo dedicato ai costi, ti ho postato alcune schermate tratte dal foglio informativo ufficiale, e hai avuto tu stesso modo di vedere che tali costi sono altissimi.

Non voglio parlare male gratuitamente di chi ti vende questi prodotti, poiché sta solo facendo il suo lavoro, considera però che le polizze vita sono strumenti che permettono solo a un soggetto di guadagnare, e non sei tu, bensì la compagnia stessa… Proprio tramite i costi di gestione, elevatissimi.

Nel KID puoi vedere che la condizione ottimale, quella in cui l’investimento fila liscio come l’olio, comporta un rendimento spalmato su 8 anni pari all’1,81% netto. Che dire? Ci sono moltissimi conti deposito che, in minor tempo, rendono molto di più!

Ho approfondito il tema in questo video.

Insomma, Alleanza cerca di collocare All Oro come un contratto vantaggioso, ma io voglio che tu giochi ad armi pari con il tuo consulente, e che possa parlare la sua stessa lingua in modo da capire se ti sta davvero presentando un contratto vantaggioso.

Per il resto, si tratta semplicemente di mie opinioni, che se vuoi approfondire puoi trovare qui:

- 10 motivi per non investire in Assicurazioni

- Pensione integrativa, conviene affidarsi ad una polizza sulla vita?

Ribadito ciò…

…Quando fa per te?

Ti ho spiegato davvero ampiamente le criticità di questo genere di prodotti: molto costosi, immobilizzano il tuo denaro per decenni e servono per lo più per arricchire chi te li propone. Ebbene sì… Se tu non avessi problemi di soldi e non avessi interesse a gestire più attivamente il tuo denaro (ma esiste qualcuno così?), allora fanno per te.

Quando non fa per te?

In caso contrario, io ti consiglio di orientarti verso altri investimenti. Per aiutarti, ho preparato per te una serie di percorsi divisi in base alla tua età:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Abbiamo visto insieme la recensione più completa del web su All Oro. Ne abbiamo analizzato costi, vantaggi e svantaggi, e ti ho fornito le mie opinioni e una serie di risorse utili per ampliare la tua visione su questo tema così delicato.

Nella sezione dedicata agli investimenti assicurativi puoi trovare altri spunti pratici per approfondire il tema.

Buon proseguimento su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti