Il Mio Domani Intesa San Paolo: Recensioni e Caratteristiche. Il Fondo Pensione Intesa, Conviene?

In questo articolo ti propongo la recensione della pensione integrativa, Il Mio Domani di Intesa San Paolo: come sai mi occupo proprio dei prodotti e di risparmio qui su Affari Miei, in modo da guidarti nella scelta degli strumenti migliori per le tue finanze.

Il mio obiettivo è quello di aiutarti infatti a curare i tuoi affari in modo adeguato e consapevole.

Come anticipato, in questa guida mi occupo nello specifico di uno dei fondi pensione di Intesa San Paolo. Il fondo pensione può essere un’ottima soluzione per alcuni risparmiatori ma non per altri: non conviene a tutti. Nel corso della recensione vedremo perché. Analizzerò tutte le caratteristiche del contratto in modo chiaro e semplice, e alla fine ti darò anche la mia opinione di esperto in materia.

Continua a leggere!

In Questo Articolo Si Parla di:

Una breve presentazione

Come d’abitudine, inizio con una piccola presentazione della banca/compagnia che vende il prodotto. Intesa Sanpaolo è il gruppo bancario nato dalla fusione di Banca Intesa e Sanpaolo IMI, già due grandi realtà bancarie italiane che si sono aggregate per creare uno dei primissimi gruppi dell’eurozona.

Il fondo pensione che interessa a noi è gestito da Intesa Sanpaolo Vita S.p.A. che è la Compagnia Assicurativa appartenente al Gruppo, preposta alle aree della protezione e della previdenza.

Il Mio Domani è un fondo pensione sicuro?

Passiamo agli aspetti concreti della recensione, iniziando a cercare di capire se si tratta di un prodotto sicuro. I piani pensionistici integrativi sono soluzioni di grande attualità, è ampiamente risaputo che il sistema pensionistico italiano è in crisi e la situazione è destinata a peggiorare col tempo. Prevenire gli sconvolgimenti futuri attuando oggi strategie di risparmio è l’unica cosa intelligente da fare. Le banche conoscono bene i timori dei clienti perciò promuovono prodotti studiati su misura, come i Fondi Pensione.

Il fondo pensione Il Mio Domani funziona brevemente così: consente di percepire, una volta raggiunta l’età pensionabile, una rendita vitalizia da aggiungere alla pensione di base. Il capitale erogato è stato maturato nel corso della precedente fase di accumulo tramite l’investimento nei mercati finanziari delle contribuzioni versate.

Tutto molto interessante ma, appunto, prima di firmare qualunque contratto devi chiederti se il prodotto è sicuro. Con tale strumento, hai dalla tua le garanzie offerte dal Gruppo Assicurativo di Intesa Sanpaolo, ma non bastano da sole per valutare se il prodotto è sicuro. Tutto dipende dal modello di gestione del Fondo in cui versi i tuoi soldi e dalla politica di investimento adottata: in questo caso parliamo di una gestione separata.

Ciò significa che Intesa Sanpaolo Vita gestisce il patrimonio del fondo separatamente e in autonomia rispetto al resto del proprio patrimonio, destinandolo esclusivamente al perseguimento dello scopo previdenziale. Il Fondo è sottoposto a regime controllato e l’Organismo di sorveglianza COVIP rappresenta l’interesse degli aderenti. Insomma, hai delle garanzie di base. Questa caratteristica rende lo strumento sicuro.

Tuttavia, fatta questa premessa, dobbiamo comunque capire che il denaro che metti a capitalizzare nel fondo è soggetto a rischi finanziari. Il livello di rischio è variabile, perché il “pacchetto” prevede che il contribuente (saresti tu ipoteticamente) possa scegliere fra più politiche di investimento che vanno dalla più rischiosa alla più sicura. È difficile fare una previsione poiché molto dipende dalle volontà del contribuente stesso.

Avrò modo di approfondire la mia opinione nel corso di questo articolo, per ora ricorda che anche se la gestione è separata non significa che si tratti di un prodotto immune da rischi o che sia automaticamente conveniente.

In relazione ai rischi e al profilo di rischio, ti suggerisco di compilare questo quiz che ti servirà per capire meglio che tipo di investitore sei e quali investimenti, di conseguenza, potrebbero essere maggiormente adatti a te.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche del fondo Il Mio Domani

Il Mio Domani è un fondo pensione aperto (rivolto a tutte le categorie di lavoratori) e funziona sia su base individuale che collettiva. Te le illustro:

- Adesione individuale: L’importo dei versamenti e la periodicità sono liberi (a scelta mensile, bimestrale, trimestrale, quadrimestrale, semestrale o annuale) e modificabili nel tempo; i contributi possono essere sospesi e riattivati in qualunque momento senza che ciò comporti la cessazione della partecipazione al Fondo. Sono consentiti versamenti aggiuntivi;

- Adesione collettiva destinata ai lavoratori dipendenti che aderiscono su base collettiva: la misura della contribuzione, la percentuale di TFR da destinare alla previdenza, la decorrenza e la periodicità sono fissate dai contratti o accordi collettivi e dai regolamenti aziendali che dispongono l’adesione.

I lavoratori dipendenti possono anche contribuire al Fondo destinando esclusivamente i flussi di TFR (il trattamento di fine rapporto) in maturazione secondo la normativa vigente. Nel caso che il lavoratore abbia diritto, in base ad accordi collettivi o aziendali, al contributo del datore di lavoro, anche questo andrà a finire nel Fondo. In assenza di accordi, il datore di lavoro può decidere di sua iniziativa di contribuire.

Ho scritto un articolo apposta in merito a dove sia meglio destinare il TFR, se al fondo pensione o se lasciarlo in azienda, dagli un’occhiata.

Proposte di investimento

Ho già puntualizzato il fatto che all’aderente spetta la decisione, in fase di stipula, sul dove investire i contributi versati. Il fondo prevede 4 comparti di investimento tra cui scegliere, altrimenti è possibile seguire semplicemente il percorso Life Cycle.

Il piano di investimento Life Cycle è comune a molti fondi pensione: in pratica prevede il passaggio progressivo da una gestione finanziaria dinamica a linee di investimento più prudenti, man mano che l’età del contribuente aumenta, nell’ottica di una riduzione graduale dell’esposizione al rischio in vista dell’avvicinamento all’età pensionabile.

Se però mettiamo che preferisci scegliere personalmente la condotta che seguirà il tuo capitale ti conviene distribuire i versamenti in uno o più dei comparti prima citati (puoi sempre cambiare linea di investimento nel tempo):

- Linea Lungo Termine: orizzonte temporale tra 10 e 15 anni. Gestione flessibile; spartizione della quota fra strumenti finanziari di tipo azionario, monetario e obbligazionario in quantità variabili. La parte destinata a investimenti azionari, i più rischiosi, può interessare fino al 100% dell’intero capitale. Livello di rischio alto;

- Linea Medio Termine: orizzonte temporale tra 5 e 10 anni. Gestione flessibile; la parte destinata a investimenti azionari può variare dallo 0% al 75%. Profilo di rischio medio-alto;

- Linea Breve Termine: orizzonte temporale fino a 5 anni. Gestione flessibile; investe principalmente nel mercato monetario in percentuali variabili e solo minimamente nell’azionario (fino al 10%). Rischio basso;

- Linea TFR: orizzonte temporale da 5 a 10 anni. Mira a realizzare rendimenti pari o superiori a quelli del TFR, investendo in strumenti misti secondo una ripartizione strategica dettata dal mercato. La linea TFR prevede la garanzia di restituzione di un capitale minimo pari alla somma dei contributi versati al netto delle spese, in caso di: prestazione pensionistica; riscatto per decesso; riscatto per invalidità permanente; riscatto per inoccupazione. Rischio medio-basso.

Interessante anche la possibilità di scegliere tra tutte queste linee e di farlo puntando sulla stessa linea, che però tiene appunto contro dei fattori ESG.

Prestazione pensionistica

Al momento della maturazione dei requisiti di accesso alla pensione obbligatoria hai diritto a percepire anche la pensione complementare maturata, se hai alle spalle almeno 5 anni di partecipazione a fondi pensione.

La pensione complementare viene erogata in forma di rendita vitalizia, nel senso che il beneficiario la percepisce finché è in vita. Il valore della rendita da cosa dipende? Dall’entità della posizione individuale maturata, che a sua volta dipende dalla contribuzione versata e dagli anni di permanenza nel Fondo, dalle scelte di investimento fatte e dai rendimenti conseguiti, meno i costi sostenuti.

Ti invito a leggere le ulteriori specificazioni riguardo all’erogazione della rendita direttamente sulla Nota Informativa scaricabile dal sito di Intesa.

In alternativa, puoi richiedere la liquidazione della prestazione pensionistica in forma di capitale, limitatamente al 50% della posizione individuale maturata.

È inoltre prevista la possibilità di proseguire la partecipazione al Fondo e di dedurre i versamenti anche oltre il raggiungimento dei requisiti per il pensionamento.

Opzione RITA

Il lavoratore (con 5 anni di partecipazione a forme di previdenza ecc.) in particolari situazioni di necessità può attingere anticipatamente al totale della sua posizione individuale maturata o a una parte di essa, erogata sotto forma di rendita integrativa temporanea anticipata.

La RITA prevede versamenti rateali erogati fino al conseguimento dell’età anagrafica prevista per la pensione di vecchiaia.

I casi eccezionali previsti sono i seguenti:

- Cessazione dell’attività lavorativa entro 5 anni dal raggiungimento della pensione di vecchiaia con almeno 20 anni di contributi maturati;

- Cessazione dell’attività lavorativa e conseguente inoccupazione per un periodo superiore ai 24 mesi a non più di 10 anni dal conseguimento della pensione di vecchiaia.

Trasferimento, riscatto e anticipazione

Il contratto prevede la possibilità di accedere al capitale in circostanze straordinarie e di emergenza. Occhio, che di norma l’esercizio di queste clausole comporta dei costi extra.

- L’aderente può godere del diritto al trasferimento della posizione individuale ad altra forma pensionistica complementare dopo solo 2 anni di partecipazione al Fondo;

- Può anche riscattare il 50% della posizione individuale maturata in caso di cessazione dell’attività lavorativa che comporti l’inoccupazione per un periodo compreso tra i 12 e i 48 mesi;

- In caso di impossibilità lavorativa o riduzione delle capacità conseguenti allo stato di invalidità permanente si può riscattare l’intera posizione;

- In caso di decesso dell’aderente nella fase di accumulo la posizione è riscattata dagli eredi designati (vanno designati assolutamente altrimenti i soldi restano dove sono!).

- L’anticipazione della posizione maturata può essere accordata per un importo non superiore al 75% per spese sanitarie eccezionali;

- La posizione è liquidata a eredi o beneficiari anche in caso di morte dell’aderente durante l’erogazione della pensione integrativa in caso di rendita vitalizia reversibile (trovi più dettagli in Nota informativa);

- Se iscritto da almeno 8 anni a forme pensionistiche complementari, l’aderente può chiedere l’anticipo nella stessa misura anche per l’acquisto della prima casa e altre spese abitative straordinarie;

- Ulteriori esigenze possono essere accordate per un massimo del 30% della posizione maturata e con almeno 8 anni di iscrizione alle spalle.

I costi

Arriviamo finalmente a parlare di quello che ci preme di più: i costi previsti direttamente a tuo carico. Chiaramente ci sono delle spese da sostenere durante la fase di accumulo del credito e che comportano la diminuzione della tua posizione individuale, perciò della futura prestazione pensionistica.

Vediamo quali sono:

- Una commissione annua applicata ai contributi versati;

- Una commissione di gestione percentuale del patrimonio relativa alla linea di investimento scelta, prelevata mensilmente;

- Una commissione di incentivo prelevata annualmente pari al 20% dell’extra performance.

Ci sono ulteriori tasse da pagare in caso di:

- Trasferimento ad altra forma pensionistica: 50,00 €;

- Esercizio del diritto di riscatto totale: 50,00 €;

- Erogazione della RITA: costo fisso di 20,00 € prelevato sulla porzione di posizione individuale richiesta, più 2,00 € prelevati su ciascuna rata.

Considera anche tutte le spese legali, giudiziarie, tasse e oneri, spese di negoziazione ecc. che gravano sul patrimonio dei comparti e possono diventare indirettamente a tuo carico.

La tabella presa dalla Nota Informativa mostra l’importo massimo delle commissioni e ci offre un quadro generale circa le spese che sono indirettamente a carico dell’aderente: esse vanno da un minimo dello 0,90% del patrimonio su base annua, ad un massimo di 1,40% del patrimonio su base annua.

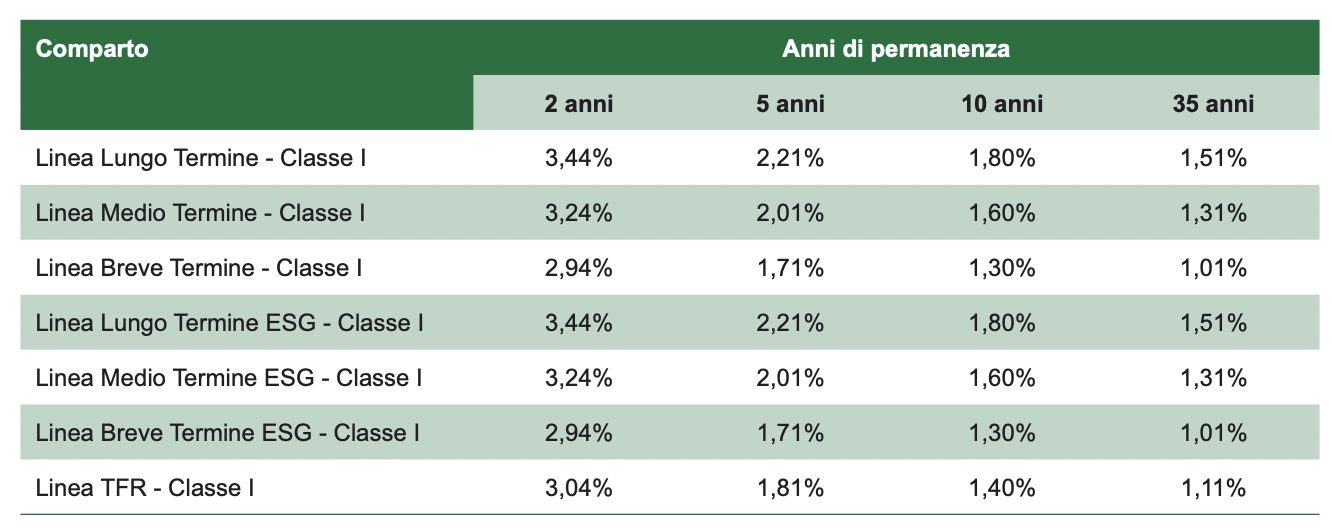

Ora ti mostro una seconda tabella relativa all’indicatore sintetico dei costi (ISC), che è una stima del costo annuo in % relativo alla posizione individuale maturata facendo riferimento a un virtuale contributo annuo di 2.500,00 € con un tasso di rendimento annuo del 4%:

Vantaggi fiscali

Esistono davvero questi vantaggi fiscali? Ebbene sì, anche Il Mio Domani come tutte le forme pensionistiche complementari gode di un regime fiscale di favore, a partire dalla deducibilità dal reddito complessivo, fino a 5.164,57 € annui, dei contributi versati dall’aderente (inclusi gli eventuali contributi versati dal datore di lavoro ed escluso il TFR).

Aggiungiamoci anche questi fattori:

- Esenzione dall’applicazione dell’imposta di bollo;

- Imposta agevolata sui rendimenti pari a un’aliquota che varia tra il 12,5 e il 20% applicata solo sul 62,5% del rendimento che deriva dall’investimento in Titoli di Stato o simili;

- Tassazione della prestazione pensionistica inferiore rispetto a quella applicata al TFR lasciato in azienda;

- Anticipazioni richiedibili per un maggior numero di eventi e per importi più alti rispetto alle anticipazioni previste per il TFR lasciato in azienda.

Ti consiglio di approfondire questo tema leggendo la mia guida dedicata.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Fondo Pensione Intesa SanPaolo: opinioni di Affari Miei

Non sono una sostenitrice del risparmio gestito e questo vale per la previdenza complementare come per le polizze vita, i fondi comuni e altri investimenti. Mi piace l’idea di poter gestire i miei soldi personalmente, esattamente all’opposto del concetto di “pacchetto preconfezionato” venduto da banche e gruppi assicurativi, che è il caso della pensione integrativa.

Quando parliamo di investimenti, il costo è un fattore da tenere presente perché “erode” il tuo capitale. Tutti i prodotti hanno dei costi, con la differenza che questi pacchetti preconfezionati comportano anche degli oneri dovuti al “delegare a terzi” la gestione dei tuoi risparmi.

Oltre a questo, non sopporto la poca flessibilità. Uno degli svantaggi del fondo pensione è che, fondamentalmente, non possiamo disporre liberamente dei nostri soldi nel lungo periodo eccetto in casi straordinari e pagando comunque delle commissioni.

Fondamentalmente non decidi tu quando rivedere i tuoi soldi, sai che dovrai aspettare la pensione. Già, ma quando arriverà? La situazione pensionistica attuale è destinata a cambiare nei prossimi anni e la prospettiva di pensionamento si farà sempre più lunga. Lascio fare a te le dovute considerazioni.

Ho approfondito questo pensiero in questo video.

Ho espresso le mie perplessità sui fondi pensione, tuttavia non li sconsiglio a priori perché, come accennavo all’inizio dell’articolo, sono prodotti che comunque possono soddisfare le esigenze di alcuni risparmiatori con certe caratteristiche.

Non so chi tu sia nello specifico, quanto guadagni nè quanti risparmi hai, quindi non posso darti un parere fatto su misura per te, però posso spiegarti quali sono le circostanze buone per un Sì e quali per un No.

Quando Il Mio Domani fa per te

I maggiori vantaggi dati da un fondo pensione, incluso Il Mio Domani, sono sicuramente i vantaggi fiscali annessi.

Non siamo tutti poveri in Italia, c’è anche gente che guadagna bene e paga ogni anno un’aliquota fiscale altissima pari al 43%.

Se, per esempio, sei vicino alla pensione e disponi di un reddito medio-alto, hai altri investimenti attivi e quelli che vorresti versare per integrare la pensione non sono tutti i tuoi soldi, in un’ottica di diversificazione potresti giovare eccome della pensione integrativa perché il vantaggio fiscale per te è evidente.

Di contro, se ritieni di non far parte della categoria dei benestanti, sei ancora giovane e lontano anni luce dal raggiungimento della pensione, ti consiglio di leggere il paragrafo sotto.

Quando Il Mio Domani non fa per te

Abbiamo visto che Il Mio Domani permette di scegliere tra diverse linee di investimento in base alla classe di rischio; la maggioranza delle persone non ama rischiare inutilmente i propri risparmi e tende a scegliere il comparto più bilanciato che compra titoli di stato o obbligazioni di aziende solide che hanno rendimenti medio-bassi.

Considerando che il gestore del fondo applica prelievi anche dell’1,00% su un comparto che al massimo arriva al 3% di rendimento medio annuo, non c’è una grande prospettiva di guadagno, eppure gli oneri a tuo carico restano tutti. Dove sta per te la convenienza di bloccare per anni i tuoi soldi nel Fondo?

Forse nel fatto che qualcun altro gestisca al posto tuo i tuoi risparmi poiché tu non te ne vuoi occupare direttamente. Diversamente, se non sei totalmente disinteressato, allora sappi che puoi fare rendimenti simili o anche migliori senza pagare intermediari e senza “legare” i tuoi risparmi a vincoli stringenti che non ti permettono di poterne disporre liberamente. Ho ancora un articolo da consigliarti per capire meglio la realtà degli investimenti di questo tipo: lo trovi qui.

Inoltre, ho elaborato per te un percorso da seguire per imparare tutto sul tema ed essere autonomo e consapevole nella gestione dei tuoi soldi.

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Ti ho detto apertamente come la penso sui fondi pensione; ne ho parlato ampiamente sul mio blog e le risorse sono a tua disposizione qui. Spero che tu non abbia frainteso le mie parole: io credo sia fondamentale, oggi, prevedere un piano pensionistico integrativo e risparmiare per il futuro; penso anche ci siano metodi più funzionali di altri, ma alla fine sei solo tu che puoi decidere il sistema migliore in linea con le tue aspirazioni e possibilità.

In questa recensione abbiamo analizzato dalla A alla Z il fondo pensione Il Mio Domani di Intesa Sanpaolo. Credo di averti dato tutti gli elementi per fare la tua scelta con criterio e ti ho anche rimandato a delle risorse extra per allargare le tue prospettive finanziarie.

Il miglior modo per iniziare a gestire i propri risparmi è informarsi. Qui sotto trovi un quiz che ti aiuterà a capire meglio te stesso e le tue possibilità

Buona navigazione!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

2 Commenti

Francesco · 5 Giugno 2023 alle 16:12

Ho firmato un contratto di fondo pensione il mio domani di San Paolo vita, mai lo avessi fatto, ho una piccola cifra da prendere e non posso per via delle clausole ( disoccupato da almeno 2 anni o 70% di invalidità, veramente assurdo che non possa riscattare i miei soldi, li volevo reinvestire, a sapere che non li puoi Riscattare prima della pensione non avrei mai firmato

Lorena camnasio · 29 Aprile 2020 alle 15:38

Buongiorno vorrei avere la mia documentazione x il 7.30