Giustiniano, il Fondo Pensione Aperto di Intesa Sanpaolo. Leggi la Recensione e Scopri se Conviene

Ti preoccupa il fatto che un giorno potresti non avere la pensione e perciò vuoi correre ai ripari attuando un “piano B”, quindi stai valutando di aderire ad un fondo pensione, Giustiniano di Intesa Sanpaolo Vita forse è proprio quello che fa al caso tuo.

Lasciami dire che fai benissimo a risparmiare per la tua vecchiaia, il futuro del sistema pensionistico italiano è un punto interrogativo, io non ci farei affidamento, ma i prodotti di previdenza complementare delle banche e compagnie di assicurazione sono davvero la soluzione migliore?

Non necessariamente, i fondi pensione e i piani individuali pensionistici possono essere dei validi strumenti per alcuni risparmiatori oppure un pessimo affare per altri.

Prima di aderire al fondo pensione Giustiniano è il caso di leggere questo articolo perché analizzo tutte le caratteristiche del contratto e sollevo tutti i punti che potrebbero aiutarti nella tua valutazione, alla fine ti darò anche la mia opinione di esperto.

Buona lettura!

In Questo Articolo Si Parla di:

Una breve presentazione

Intesa Sanpaolo Vita è una compagnia che ti garantisce solidità e trasparenza, in quanto si tratta della Capogruppo del ramo assicurativo vita di Banca Intesa Sanpaolo, nata dalla fusione di Banca Intesa e Sanpaolo IMI, già due grandi realtà bancarie italiane che si sono aggregate per creare uno dei primissimi gruppi dell’eurozona.

L’eventualità che Intesa Sanpaolo Vita possa fallire o trovarsi nella condizione di non poter pagare quanto dovuto ai suoi clienti è molto improbabile. Inoltre la Compagnia è leader nell’offerta di servizi assicurativi e previdenziali, per le persone che vogliono investire, risparmiare e proteggere.

Il contesto di partenza è molto positivo, ma la fama della Compagnia di per sé non dimostra la convenienza di Giustiniano. Mai firmare a occhi chiusi sulla fiducia, devi conoscere ogni aspetto del contratto che vuoi sottoscrivere.

Il fondo pensione è sicuro?

La sicurezza prima di tutto! Aderire ad un fondo pensione ha la stessa valenza di un investimento di lungo termine, perciò il cliente di Giustiniano è naturalmente esposto ai rischi finanziari, tra cui le possibili perdite di capitale dovute alle oscillazioni del mercato.

Tutto dipende dal modello di governance del fondo e dalla politica d’investimento adottata, l’esposizione al rischio è variabile perché il “pacchetto” prevede che si possa scegliere fra 5 linee di gestione diverse per soddisfare sia i clienti con tolleranza minima al rischio e quelli che mirano a rendimenti più interessanti, chiaramente sempre nei limiti di una pensione integrativa.

A garanzia della serietà dell’investimento hai però due elementi: intanto Intesa Sanpaolo Vita gestisce il patrimonio del Fondo separatamente e in autonomia rispetto al resto del proprio patrimonio, destinandolo esclusivamente al perseguimento dello scopo previdenziale, in secondo luogo il Fondo è sottoposto a regime controllato e l’Organismo di sorveglianza COVIP rappresenta l’interesse degli aderenti.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Caratteristiche di Giustiniano

Quindi, cosa ti permette di fare Giustiniano? È un classico Fondo Pensione Aperto (rivolto cioè a tutte le categorie di lavoratori), che ti permette di costruire una pensione integrativa attraverso versamenti personali e/o del TFR.

La misura e la periodicità della contribuzione (mensile, bimestrale, trimestrale ecc.) sono scelte liberamente da te al momento dell’adesione e possono essere modificate nel tempo. Sono anche consentiti versamenti aggiuntivi e puoi sospendere la contribuzione senza annullare la partecipazione al Fondo.

È anche possibile aderire su base collettiva, per i lavoratori dipendenti, che però devono attenersi ai contratti/accordi collettivi o aziendali. I lavoratori possono contribuire al Fondo destinando i flussi di TFR in maturazione, a tal proposito ho scritto un articolo apposta: “Dove è meglio destinare il TFR”, se al fondo pensione o se lasciarlo in azienda, dagli un’occhiata.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Quando ricevi la pensione integrativa?

La prestazione pensionistica viene erogata quando maturi i requisiti di accesso alla pensione obbligatoria, ma solo se hai alle spalle almeno 5 anni di partecipazione a forme di previdenza complementare.

Puoi percepire la pensione complementare sotto forma di rendita vitalizia finché sei in vita, oppure come rendita vitalizia reversibile per cui dopo la tua scomparsa i beneficiari da te designati continueranno a percepire la rendita.

Altrimenti puoi chiedere la liquidazione della pensione in forma di capitale, limitatamente al 50% della posizione maturata.

Se sei un lavoratore in particolari situazioni di necessità hai diritto ad attingere anticipatamente al totale della tua pensione integrativa maturata o a una parte di essa, si chiama rendita integrativa temporanea anticipata (RITA). In pratica riceverai dei versamenti rateali fino al conseguimento dell’età anagrafica prevista per la pensione di vecchiaia.

I casi eccezionali che ti danno diritto a richiedere la RITA sono i seguenti:

- Cessazione dell’attività lavorativa entro 5 anni dal raggiungimento della pensione di vecchiaia con almeno 20 anni di contributi maturati.

- Cessazione dell’attività lavorativa e conseguente inoccupazione per un periodo superiore ai 24 mesi a non più di 10 anni dal conseguimento della pensione di vecchiaia.

Proposte di investimento

Cerchiamo di capire come il Fondo Giustiniano intende investire i tuoi soldi. Fortunatamente spetta a te decidere il comparto in cui versare il capitale, hai a disposizione 5 opzioni di investimento con diversi profili di rischio:

- Giustiniano monetaria con orizzonte temporale di breve periodo (fino a 5 anni) e profilo di rischio basso. Comparto obbligazionario, gestione prudente e stabile per i clienti avversi al rischio;

- Giustiniano obbligazionaria, orizzonte temporale di medio periodo (da 5 a 10 anni) e profilo di rischio medio; la gestione soddisfa i clienti che vogliono vedere una crescita graduale del valore del capitale;

- Giustiniano TFR+ per i flussi di TFR, orizzonte temporale di medio periodo (da 5 a 10 anni) e profilo di rischio medio-basso. Tale gestione prevede una garanzia di restituzione del capitale investito;

- Giustiniano bilanciata, orizzonte temporale di medio-lungo periodo (da 10 a 15 anni) e profilo di rischio medio-alto; la gestione risponde alle esigenze di un soggetto che accetta una maggiore variabilità dei risultati nel tempo;

- Giustiniano azionaria con orizzonte temporale di lungo periodo (oltre 15 anni) e profilo di rischio alto; ovviamente con la scelta di un investimento a maggior contenuto azionario è possibile attendersi rendimenti potenzialmente più elevati nel lungo periodo, ma accettando rischi proporzionati.

Richiesta di trasferimento, riscatto e anticipazione

Il contratto non è troppo restrittivo, perché ti dà infatti la possibilità di attingere al capitale in circostanze straordinarie oppure di riscattare completamente la posizione maturata, e ancora di passare ad altre forme previdenziali.

Occhio che l’esercizio di queste clausole comporta dei costi extra. Vediamo nel dettaglio questi optional.

La richiesta di “trasferimento” ti permette di spostare la tua posizione individuale ad un’altra forma pensionistica complementare dopo 2 anni di partecipazione al Fondo.

Il riscatto della posizione maturata è invece possibile in due circostanze:

- Se si verifica la mobilità, cassa integrazione o cessazione dell’attività lavorativa che comporta l’inoccupazione per un periodo compreso tra i 12 e i 48 mesi, in tal caso puoi riscattare fino al 50% della posizione individuale maturata;

- Se si verifica l’invalidità permanente che compromette o annulla l’attività lavorativa, in questo caso hai diritto all’intera posizione maturata.

La richiesta di “anticipazione” di una parte di posizione maturata è concessa invece se si rendono necessarie delle spese sanitarie straordinarie e di particolare gravità, che interessano il nucleo familiare, ma è concesso l’anticipo anche per l’acquisto/ristrutturazione della prima casa (per maggiori dettagli leggi la Nota informativa).

I costi

Chiaramente ci sono delle spese da sostenere durante la fase di accumulo del capitale e che comportano la diminuzione della tua futura prestazione pensionistica. Ecco l’elenco di tutte le voci di costo:

- 13 € per le spese di adesione, da versare all’inizio;

- Una spesa annuale di 18,59 € da sostenere durante la fase di accumulo, direttamente a tuo carico;

- Costo di 20 € per ogni richiesta di Anticipazione, Trasferimento e Riscatto;

- Erogazione della RITA, costo fisso di 20 € prelevato sulla porzione di posizione individuale richiesta, più 2 € prelevati su ciascuna rata;

- Una commissione percentuale annua, trattenuta mensilmente dal rendimento del Fondo e variabile per comparto:

- Giustiniano Monetaria: 0,57%;

- Giustiniano Obbligazionaria: 0,66%;

- Giustiniano Tfr+: 0,66%;

- Giustiniano Bilanciata: 1,05%;

- Giustiniano Azionaria: 1,35%.;

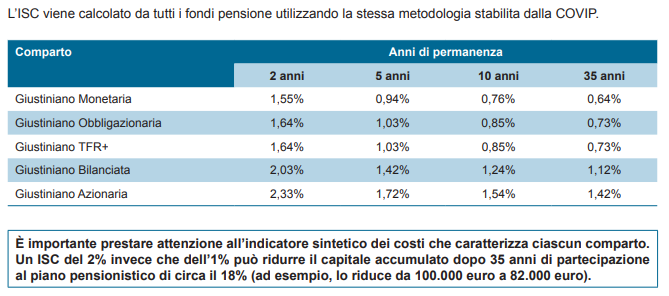

Infine ecco l’indicatore sintetico dei costi (ISC), che è una stima del costo annuo in % relativo alla posizione individuale maturata facendo riferimento a un virtuale contributo annuo di 2.500 € ipotizzando un tasso di rendimento annuo del 4%:

Vantaggi fiscali

Esistono davvero questi vantaggi fiscali?

Ebbene sì, anche Giustiniano, come tutte le forme pensionistiche complementari, gode di un regime fiscale di favore, a partire dalla deducibilità dal reddito complessivo dei contributi versati dall’aderente fino a 5.164,57 € annui (inclusi gli eventuali contributi versati dal datore di lavoro ed escluso il TFR).

Aggiungiamo…

- Esenzione dall’applicazione dell’imposta di bollo;

- Imposta agevolata sui rendimenti pari a un’aliquota che varia tra il 12,5 (titoli pubblici italiani ed esteri equiparati) e il 20%;

- Posizione individuale esclusa dall’asse ereditario: in caso di decesso dell’aderente prima del raggiungimento dei requisiti pensionistici il capitale è esente da imposta di successione;

- Tassazione della prestazione pensionistica inferiore rispetto a quella applicata al TFR lasciato in azienda;

- Anticipazioni richiedibili per un maggior numero di eventi e per importi più alti rispetto alle anticipazioni previste per il TFR lasciato in azienda.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei sul Fondo pensione Giustiniano

Veniamo al dunque, come saprai se mi leggi da un po’, non sono un sostenitore del risparmio gestito e questo vale per la previdenza complementare come per le polizze vita, i fondi comuni e altri investimenti.

Ho dedicato un articolo intero a questo argomento: “Pensione integrativa, conviene?”

Riassumendo il mio pensiero: mi piace l’idea di poter gestire i miei soldi personalmente e di poter attingere ai miei risparmi quando ne ho veramente bisogno, tutto l’opposto del Fondo pensione che, fondamentalmente, non ti lascia troppa libertà di decisione.

Anzitutto non sai con certezza come verranno investiti i tuoi soldi e poi dovrai accantonarli per un lungo periodo senza poterli rivedere, a meno che non si verificheranno situazioni spiacevoli o eccezionali (e pagherai comunque delle penali).

Inoltre, hai la certezza assoluta di quando maturerai il diritto alla pensione? Con i tempi che corrono? Lascio fare a te le dovute considerazioni.

Tuttavia non sconsiglio a priori questo genere di contratti, perché sono comunque adeguati alle esigenze di alcuni risparmiatori con certe caratteristiche…

Chi dovrebbe aprire un fondo pensione

I maggiori vantaggi dati da un fondo pensione sono sicuramente i vantaggi fiscali annessi.

Se, per esempio, sei vicino alla pensione e disponi di un reddito medio-alto, hai altri investimenti attivi e quelli che vorresti versare per integrare la pensione non sono tutti i tuoi soldi, in un’ottica di diversificazione potresti giovare eccome della pensione integrativa perché il vantaggio fiscale per te è evidente.

Chi dovrebbe lasciar perdere

Di contro, se ritieni di non far parte della categoria dei benestanti, sei ancora giovane e lontano anni luce dal raggiungimento della pensione, sappi che un fondo pensione significa soprattutto: vincoli, costi di gestione, e rendimenti irrisori. Dove sta realmente la convenienza di bloccare per anni i tuoi soldi nel Fondo?

Forse nel fatto che qualcun altro gestisca al posto tuo i tuoi risparmi poiché tu non te ne vuoi occupare direttamente. Capisco che questo può essere un vantaggio.

Approfondimenti consigliati

Se ti interessa il tema, ecco alcuni approfondimenti del blog che potrebbero essere utili:

- Tutto sulla Previdenza Complementare

- Guida Introduttiva alla Previdenza Integrativa: Tutto Quello che Penso

Conclusioni

Credo sia fondamentale, oggi, prevedere un piano pensionistico integrativo e risparmiare per il futuro, ma alla fine sei solo tu che puoi decidere il sistema migliore in linea con le tue aspirazioni e possibilità, spero che la recensione del Fondo pensione Giustiniano di Intesa Sanpaolo ti sia stata di aiuto.

In ogni circostanza il miglior modo per iniziare a gestire i propri risparmi è informarsi. Esplora Affari Miei e trova una strategia per risparmiare e investire che sia adatta a te, comincia a leggere le guide personalizzate:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona navigazione!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

.

0 Commenti