Domani Sicuro Plus, la Previdenza Integrativa di Italiana Assicurazioni: Conviene?

Conviene aderire a Domani Sicuro Plus di Italiana Assicurazioni? I trattamenti pensionistici complementari vanno per la maggiore visto che lo Stato non è in grado di garantirci una giusta rendita per quando, fra innumerevoli anni, finiremo di lavorare e di fare il nostro dovere.

Però non devi cadere nell’errore di credere che la previdenza complementare sia sempre la migliore soluzione al problema. Fare investimenti a occhi chiusi non è una buona strategia, ecco perché voglio analizzare con te il prodotto e mettere in luce i vantaggi e i punti critici.

Capisco perfettamente che il tuo obiettivo è di garantirti un buon tenore di vita per quando sarai vecchio, indipendentemente da quella che sarà la situazione del sistema pensionistico. Ci sono diverse cose che puoi fare per assicurare il tuo futuro, una di queste è sottoscrivere il PIP in oggetto, ma scopriamo se ti conviene davvero.

In Questo Articolo Si Parla di:

Ma prima… una breve presentazione

Prima di analizzare le caratteristiche si Domani Sicuro Plus inquadriamo un attimo chi è la società che colloca il prodotto: Italiana Assicurazioni S.p.A. è operativa da anni nel settore della protezione, sia nel Ramo Danni che nel Ramo Vita, ma colloca anche prodotti per il risparmio gestito e finalizzati alla previdenza complementare.

Fa parte, insieme ad altre controllate, di Reale Group, attivo nel settore assicurativo, immobiliare, bancario e in quello dei servizi. Italiana Assicurazioni è poi soggetta alla direzione e coordinamento della capogruppo Reale Mutua Assicurazioni, una tra le più grandi compagnie assicurative italiane.

Sul piano dell’affidabilità e solidità non ci sono problemi, ma fatta questa breve introduzione va comunque detto che un investimento finalizzato alla previdenza complementare comporta sempre dei rischi…

I rischi della previdenza complementare

Quello che stiamo analizzando oggi è un Piano individuale pensionistico (PIP), un investimento vero e proprio, finalizzato alla costruzione di un capitale che sarà alla base dell’assegno pensionistico complementare.

È un investimento fra i più rassicuranti, ma non per questo è privo di rischi, molto dipenderà dalle scelte che farai al momento dell’adesione.

I contributi versati sono in genere raccolti e investiti in un Fondo pensione e/o in una Gestione interna separata, vanno quindi a costruire un patrimonio collettivo, insieme ai premi degli altri aderenti, utilizzato per comprare strumenti finanziari di varia natura.

C’è sempre un’opzione di investimento coperta da garanzia, ma non rende molto, se vorrai ambire a risultati maggiori dovrai scegliere una linea finanziaria più rischiosa e quindi il tuo capitale potrebbe subire delle oscillazioni di valore, con possibilità di andare in negativo e conseguenti perdite.

Devi essere consapevole che il rischio connesso all’investimento, alto o basso che sia, è totalmente a tuo carico. E ora ti spiego meglio come funziona l’accumulo del capitale e l’erogazione della prestazione pensionistica.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Caratteristiche del PIP

Domani Sicuro Plus è un contratto assicurativo ad adesione individuale che prevede una fase di accumulo del capitale in cui bisogna versare delle somme periodiche alla Compagnia, somme che poi verranno investite nella linea finanziaria scelta.

L’obiettivo della fase di accumulo è quello di costruire negli anni un patrimonio che sarà la base per il calcolo della prestazione pensionistica complementare.

Raggiunti i requisiti d’età per accedere alla pensione obbligatoria si potranno sospendere i versamenti e si potrà iniziare a riscuotere una rendita vitalizia; vedi che la durata del piano dei versamenti è variabile, dipende dalla tua età al momento dell’adesione.

In alternativa alla rendita vitalizia è anche possibile chiedere che il pagamento della prestazione avvenga in un’unica soluzione fino a un massimo del 50% del capitale.

Altri dettagli rilevanti

La fase di accumulo è personalizzabile, puoi scegliere l’ammontare della contribuzione e la periodicità dei versamenti (mensile, trimestrale, semestrale, annuale), puoi modificare queste impostazioni successivamente e anche interrompere i versamenti, senza penali.

Trascorsi 2 anni, puoi anche annullare il contratto e trasferire la tua posizione individuale in un’altra forma pensionistica complementare (opzione “trasferimento”).

Invece in caso di decesso prima del raggiungimento della pensione, il capitale accumulato non va perso ma viene pagato ai tuoi eredi. Insomma, il PIP è un contratto assicurativo molto flessibile e con meno vincoli rispetto alle classiche polizze vita.

Tipologie di contribuzione

Il finanziamento del piano pensionistico può avvenire in 4 modi:

- Attraverso versamenti periodici che fai tu stesso, puoi anche fare dei versamenti aggiuntivi estemporanei;

- Se sei un lavoratore dipendente puoi contribuire con il flusso del TFR maturando (scelta irreversibile);

- Anche il tuo datore di lavoro può contribuire al PIP, in presenza di accordi aziendali o per sua iniziativa;

- Con il trasferimento di capitale da un altro contratto di previdenza complementare a quello attuale.

Come sono investiti i tuoi contributi

Domani Sicuro Plus prevede 2 linee di investimento: la Gestione interna separata “Prefin Futuro” e il Fondo interno “Italiana Previdenza Futuro Aggressiva”.

La Gestione separata è un comparto con garanzia, da preferire quando si è prossimi alla pensione, in quel caso è meglio consolidare i risultati raggiunti ed evitare le perdite inutili.

La garanzia prevede che il valore dell’investimento non possa essere inferiore al totale dei premi investiti (al netto dei costi), e c’è anche una garanzia sul rendimento minimo che dovrà essere almeno dello 0,1%.

L’orizzonte temporale di questa linea finanziaria può essere breve o medio (5-10 anni), il portafoglio è in prevalenza composto da titoli “sicuri” e solo marginalmente da azioni.

Previdenza Futuro Aggressiva è, all’opposto, un Fondo azionario; prevede un’esposizione al rischio elevata e necessita di un orizzonte temporale maggiore, fra 10 e 15 anni, indispensabile per realizzare gli obiettivi di crescita. La Linea è indicata a coloro che hanno molti anni a disposizione per accumulare il capitale.

Una terza opzione consiste nella “Linea Ciclo di Vita”, un mix dei comparti precedenti, che prevede il trasferimento progressivo del capitale dalla linea azionaria a quella garantita, man mano che l’aderente si avvicina al pensionamento.

Come devi fare per ritirare il capitale prima del pensionamento

Devi sapere che il Piano individuale pensionistico ammette, in certe situazioni, dei pagamenti anticipati del capitale.

Ad esempio, puoi chiedere un anticipo della tua posizione individuale fino al 30% o 75% (dipende dai casi) per far fronte a spese personali, più o meno urgenti e importanti. Non è sempre possibile farne richiesta, in alcuni casi occorre che siano stati accumulati almeno 8 anni contrattuali.

In alternativa esiste anche l’opzione del riscatto, totale o parziale. Se ti trovi in una situazione lavorativa particolarmente difficile puoi ritirate tutto il capitale investito e annullare il PIP. Se invece richiedi solo il riscatto parziale allora il contratto resta in vigore per la parte di capitale ancora investita.

Rendita Anticipata

L’ultima opzione contrattuale che voglio analizzare con te è la Rendita Integrativa Temporanea Anticipata (RITA), che ti permette di riscuotere il tuo capitale in forma di rendita temporanea finché non raggiungi l’età della pensione.

Quando puoi farne richiesta? Anzitutto devi aver maturato almeno 5 anni di partecipazione a forme di previdenza complementare, dopodiché deve verificarsi:

- La cessazione dell’attività lavorativa a 5 anni dalla pensione di vecchiaia e con almeno 20 anni di contributi versati;

- Oppure la cessazione dell’attività lavorativa e conseguente inoccupazione per un periodo superiore a 24 mesi, a solo 10 anni dal raggiungimento della pensione.

Con questo è tutto, perciò occupiamoci finalmente dei costi!

Quanto costa il contratto

La presenza dei costi comporta inevitabilmente una diminuzione della tua posizione individuale e quindi della prestazione pensionistica, per questa ragione devi valutare bene l’impatto che le spese hanno sull’investimento.

I costi del PIP consistono in un caricamento su ogni premio versato, pari al 4,5% della cifra totale.

L’investimento prevede dei costi di gestione: dal comparto “Prefin Futuro” è trattenuto un costo pari all’1,30% del rendimento annuo, se il rendimento supera il 4% aumenta anche il caricamento; dal fondo “Previdenza Futuro Aggressiva” è trattenuto un costo su base annua pari all’1,90% del patrimonio del fondo.

Sulle richieste di anticipazione capitale, riscatto riallocazione e RITA non è applicato alcun costo. Invece la richiesta di “trasferimento” costa quanto lo 0,3% della posizione trasferita (per un massimo di 100 euro).

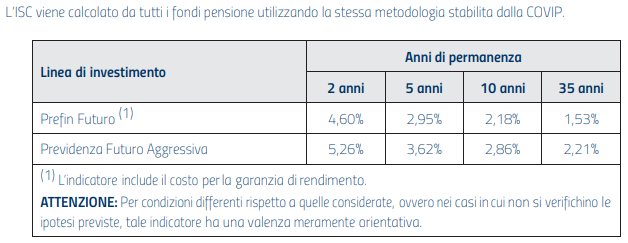

Al fine di avere un’indicazione sintetica dell’onerosità del contratto devi guardare l’Indicatore sintetico dei costi che esprime l’impatto delle spese sulla posizione individuale maturata, facendo riferimento a un aderente-tipo che versa un contributo annuo di 2.500 euro e ipotizzando un tasso di rendimento annuo del 4%:

Quali sono le agevolazioni fiscali?

Le pensioni integrative sono famose perché consentono di beneficiare di un trattamento fiscale di favore:

- I contributi versati, in base alla normativa vigente, sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, inclusi gli eventuali contributi versati dal datore di lavoro ma escluso il TFR;

- I rendimenti generati dall’investimento sono tassati al 20% e non al 26% come gli altri investimenti; sulla quota di rendimento che deriva dal possesso di titoli di Stato e similari la tassazione è al 12,5%;

- I prodotti previdenziali sono esenti dal pagamento dell’imposta di bollo;

- La prestazione sotto forma di rendita o di capitale che deriva dai contributi non dedotti è esente dalla tassazione. Sulla parte rimanente, costituita dai contributi dedotti o dal TFR versato, l’aliquota è pari al 15% e si riduce dello 0,3% per ogni anno di partecipazione alla forma pensionistica successivo al 15°, con uno sconto massimo del 6%.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei: Come Pagare Meno Tasse Sfruttando i Fondi Pensione.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni conclusive di Affari Miei

Abbiamo finito di analizzare il PIP Domani Sicuro Plus. Ora dovresti essere in grado di valutare da solo la convenienza dell’investimento. Ma se vuoi sapere cosa ne penso io, ti accontento subito…

La mia opinione riguardo ai prodotti previdenziali in generale è molto chiara, non sono un sostenitore del risparmio gestito e degli investimenti attuati con contatti assicurativi.

Io preferisco investire in autonomia, senza tutti i costi che derivano dal mettere nelle mani di terzi i miei risparmi. Non scordare che investimento e assicurazione sono due concetti antitetici: trovo assurdo combinarli in un piano pensionistico.

Voglio dire, tutti dobbiamo risparmiare in vista della pensione perché le prospettive future sono davvero drammatiche. Ma quel che differenzia me da molti risparmiatori là fuori, è che io ho scelto di ovviare a questo problema con un’attività di risparmio e investimento che gestisco autonomamente, senza rivolgermi a prodotti impacchettati!

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Ti ho spiegato apertamente come la penso sui piani pensionistici; ne ho parlato ampiamente sul mio sito dove trovi tutte le risorse da consultare.

Dopodiché sei libero di sottoscrivere il contratto che preferisci, vuoi per i vantaggi fiscali, vuoi per la comodità di non doverti occupare direttamente dei tuoi soldi, a te la scelta.

Ti suggerisco però di confrontare questo piano pensionistico integrativo con altri PIP concorrenti che si trovano sul mercato, le caratteristiche sono bene o male sempre le stesse ma potrebbero variare sensibilmente i costi.

Non mi resta che augurarti buona ricerca!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti