BancoPosta Universo 60: Conviene? Ecco la Guida alle Caratteristiche

Stai cercando delle informazioni circa gli investimenti di Poste Italiane? Il tuo consulente ti ha proposto BancoPosta Universo 60, e tu vuoi sapere se potrebbe rivelarsi un investimento profittevole per te?

Oggi vedremo insieme una delle tante offerte proposte da Poste Italiane.

BancoPosta Universo 60 è un prodotto di investimento che propone una soluzione flessibile e multimanager, che investe con una componente azionaria massima del 60%, come possiamo dedurre del nome del prodotto.

In questa guida vedremo insieme tutte le caratteristiche del prodotto, i suoi costi, i suoi vantaggi e i suoi svantaggi, e infine ti fornirò le mie opinioni a riguardo.

Al termine della recensione il mio obiettivo sarà raggiunto se ne saprai di più sul prodotto in questione e soprattutto se riuscirai a fare ragionamento per comprendere se si possa rivelare un investimento utile per te.

Buona lettura!

In Questo Articolo Si Parla di:

Due parole su Poste Italiane

Solitamente, nelle mie recensioni qui su Affari Miei, sono solito analizzare prima l’istituto che propone il prodotto.

La società di gestione che propone il prodotto è BancoPosta Fondi S.p.A. SGR, che appartiene al gruppo Poste Italiane ed è appunto al società del risparmio che svolge sia le attività di istituzione, che l’organizzazione dei fondi che l’amministrazione dei rapporti con i partecipanti che le attività connesse alla gestione dei patrimoni dei fondi.

Il gruppo Poste Italiane non ha bisogno di tante presentazioni: è la più grande infrastruttura d’Italia, attiva nel settore della corrispondenza e della logistica e nei servizi finanziari e assicurativi.

Con qualche numero possiamo capire meglio la grandezza e l’entità del gruppo: esso conta di una rete di oltre 12.700 uffici postali, 125 mila dipendenti e 35 milioni di clienti.

Si tratta di una parte integrante del tessuto economico, sociale e produttivo del nostro Paese, ed è anche per questo motivo una realtà unica in Italia sia per dimensioni che per riconoscibilità e fiducia da parte dei clienti.

Nel 2015 inoltre si è quotata alla Borsa di Milano, ed è partecipata per il 29,3% dal Ministero dell’Economia e delle Finanze (MEF), per il 35% da Cassa Depositi e Prestiti (CDP), a sua volta controllata dal MEF, e per la residua parte da investitori istituzionali e retail.

I valori alla base del suo successo sono in primis la soddisfazione del cliente, la fiducia e l’integrazione.

Caratteristiche del prodotto

Cominciamo ad analizzare le caratteristiche di questo strumento: si tratta di un prodotto flessibile e multimanager, che punta a una crescita sostenibile nel tempo, e investe nei mercati globali mantenendo il controllo del rischio.

Esso è caratterizzato da una componente azionaria massima del 60%.

Vediamo quali sono le caratteristiche di investimento:

- Il fondo cerca di cogliere le opportunità di investimento offerte da un ampio universo di classi di attivo, cercando di investire sia in strumenti passivi, ovvero in ETF, che in strumenti attivi quali i migliori fondi di terzi, scelti attraverso analisi quantitative e qualitative;

- Il fondo seleziona gli strumenti tenendo conto anche di criteri di finanza sostenibile, promuovendo caratteristiche ambientali, sociali e di governance (fattori ESG).

Sappi che, se scegliessi questo prodotto, avrai a disposizione dei professionisti in grado di cogliere le opportunità che si presentano sui mercato, e che cercheranno di monitorare sempre i fattori di rischio che potrebbero influenzare il tuo investimento.

Politica di investimento

Come abbiamo visto il fondo è di tipo flessibile. Il fondo persegue un obiettivo, ovvero cerca di cogliere su un orizzonte temporale di investimento di medio/lungo periodo le opportunità di rendimento offerte dai mercati obbligazionari e dai mercati azionari, con l’investimento del patrimonio in un portafoglio di strumenti finanziari obbligazionari e azionari, che vengono selezionati anche secondo criteri ESG.

Il fondo investe principalmente in strumenti di natura obbligazionaria e/o monetaria, mentre può investire fino ad un massimo del 60% in strumenti di natura azionaria.

Il fondo inoltre può investire fino all’80% in emissioni che presentano qualità creditizia inferiore a investment grade e/o sono prive di rating.

Gli investimenti inoltre possono essere effettuati in strumenti finanziari denominati in qualsiasi moneta, anche diversa dall’euro.

Benchmark

Visto lo stile di gestione adottato, non è possibile individuare un parametro di riferimento, ovvero un benchmark che rappresenti la politica di investimento del fondo. Il fondo infatti viene gestito attivamente, senza un riferimento a un particolare indice.

Possiamo soltanto individuare una misura di volatilità annualizzata, che è indicativamente pari al 9%.

Profilo di rischio

Il fondo presenta un rischio pari a 3, in una scala che va da 1 a 7.

In sostanza si tratta di un rischio medio. Inoltre la classificazione sulla base del rischio potrebbe mutare, e non restare invariata nel corso del tempo.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

I costi

Possiamo passare adesso alla parte dei costi che gravano sul prodotto e che dovrai sostenere se dovessi decidere di sottoscriverlo. Sappi infatti che, quando scegli un prodotto, una delle cose da controllare in primis è quella che riguarda i costi che gravano sul prodotto, poiché essi impattano e vanno a erodere i rendimenti.

La parte dei costi è quindi una delle più importanti, e meritevole di attenzione.

Le spese servono a coprire i costi di gestione del fondo, in quanto trattandosi di una gestione attiva il gestore va remunerato per il suo intervento negli investimenti.

Vediamo quali sono le spese da sostenere:

- Spese di sottoscrizione: 2%;

- Spese di rimborso: nessuna;

- Spese di gestione: 1,55%.

Come puoi sottoscrivere questo prodotto?

Vediamo come puoi sottoscrivere il prodotto in questione, dal momento che ci sono due possibilità che puoi perseguire.

Se volessi sottoscrivere questo prodotto infatti potresti optare per due metodi differenti:

- Procedere con dei versamenti unici (PIC): versando un importo iniziale minimo pari a 5000 euro e con versamenti successivi minimi di 500 euro;

- Procedere con un piano di accumulo (PAC): con un versamento iniziale di 50 euro e una rata periodica che può essere mensile, oppure bimestrale, trimestrale o ancora semestrale, di 50 euro o multipli per un periodo minimo di 1 anno e fino ad un massimo di 12 anni.

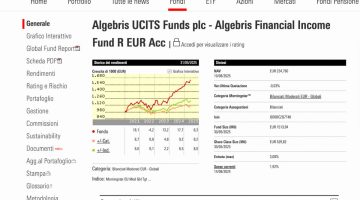

Redimenti storici

Vediamo adesso quali sono i rendimenti del fondo, ricordando che i rendimenti passati comunque non sono predittivi di quelli futuri, quanto piuttosto servono ad avere una panoramica e una sorta di previsione per comprendere al meglio tutto.

Attualmente il fondo, se consideriamo la performance partendo dal 1 gennaio, vediamo che registra un -0,2%.

Destinazione dei proventi

Per quanto concerne la distribuzione dei proventi, il fondo è ad accumulazione, ovvero i proventi realizzati non vengono distribuiti ai partecipanti ma sono invece reinvestiti nel fondo stesso.

Questa metodologia è adatta a chi sta cercando un investimento nel lungo termine, e che quindi voglia sfruttare il potere dell’interesse composto per far crescere il proprio capitale.

Se invece l’obiettivo fosse stato quello di ottenere delle rendite, allora si sarebbe dovuto puntare a un fondo a distribuzione.

Regime fiscale

Sui redditi di capitale che derivano dalla partecipazione al fondo, viene applicata una ritenuta del 26%, ed essa viene applicata sull’ammontare dei proventi distribuiti in costanza di partecipazione al fondo e sull’ammontare dei proventi compresi nella differenza tra il valore di rimborso, liquidazione o cessione delle quote e il costo medio di sottoscrizione o acquisto delle quote stesse.

Conviene investire in BancoPosta Universo 60?

Siamo giunti alla fine della nostra trattazione: possiamo quindi cercare di trarre insieme delle conclusioni e posso anche fornirti le mie opinioni circa questo prodotto. Conviene investire in BancoPosta Universo 60?

Non posso darti una riposta univoca che valga da spartiacque in quanto non conosco né la tua situazione personale, né tanto meno la tua situazione finanziaria.

Posso però farti ragionare: se hai già letto altri miei contributi circa prodotti simili, forse saprai già la mia opinione, ma cerco di sintetizzare anche qui i punti principali.

Personalmente ritengo i fondi comuni di investimento degli strumenti con parecchie criticità, primi tra tutti i costi di gestione elevati: trattandosi di strumenti a gestione attiva infatti, presentano numero costi di gestione, spesso anche molto elevati, che impattano in modo pesante sui rendimenti dell’investimento stesso.

Penso infatti che i vantaggi principali di questo tipo di prodotti, e non parlo soltanto di questo nel dettaglio, ma in generale di contratti simili, siano rivolti maggiormente alle società di gestione, e non tanto al cliente. Ecco perchè molto spesso ti vengono proposti, anche con insistenza, dai consulenti delle banche o degli istituti in questione.

Personalmente, se dovessi scegliere, non investirei in questi prodotti, ma piuttosto comincerei a studiare e formarmi, per comprendere meglio le insidie di questo mondo, e soprattutto per non mettere i miei soldi in certi strumenti che poi alla fine dei conti non mi remunerano come sperato.

Sono strumenti che hanno davvero poco o nulla da offrire a noi investitori.

Ci sono tanti altri metodi per investire con rendimenti migliori e soprattutto con dei costi migliori, che non ti mangiano tutto l’investimento.

Prima di concludere permettimi ancora di ribadirti l’importanza dello studio e della formazione, e di lasciarti alcune guide interessanti che spero davvero ti saranno utili:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento qui su A

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti