Classifica Rendimenti Gestioni Separate PIP 2018: Quale Piano Pensionistico è Più Conveniente?

Il tema della previdenza complementare ricorre spesso su Affari Miei, ne parlo in una sezione apposita del blog in maniera approfondita.

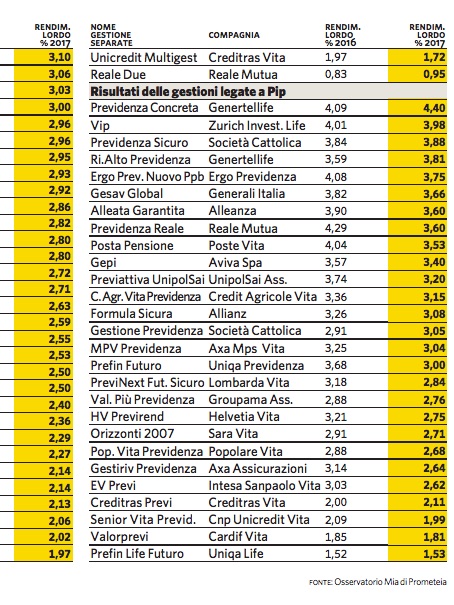

In questo articolo voglio riportare la classifica dei rendimenti delle gestioni separate legate ai Piani individuali pensionistici con i dati del 2017 così da darti la possibilità, brevemente, di effettuare un confronto tra le varie compagnie e banche che collocano prodotti orientati alla previdenza.

I dati sono stati elaborati dall’osservatorio di Mia Prometeia per Il Sole 24 Ore (link) e riguardano ovviamente l’anno scorso visto che il 2018 deve ancora terminare.

Classifica Gestioni Separate Legate ai PIP nel 2017

- Nome gestione separata: Previdenza Concreta, compagnia Genertellife. Rendimento lordo%: 4,40.

- Nome gestione separata: Vip, compagnia Zurich Invest. Life. Rendimento lordo%: 3,98.

- Nome gestione separata: Previdenza Sicuro, compagnia Società Cattolica. Rendimento lordo%: 3,88.

- Nome gestione separata: Ri.Alto Previdenza, compagnia Genertellife. Rendimento lordo%: 3,81.

- Nome gestione separata: Ergo Prev. Nuovo Ppb, compagnia Ergo Previdenza. Rendimento lordo%: 3,75.

- Nome gestione separata: Gesav Global, compagnia Generali Italia. Rendimento lordo%: 3,66.

- Nome gestione separata: Alleata Garantita, compagnia Alleanza. Rendimento lordo%: 3,60.

- Nome gestione separata: Previdenza Reale, compagnia Reale Mutua. Rendimento lordo%: 3,60.

- Nome gestione separata: Posta Pensione, compagnia Poste Vita. Rendimento lordo%: 3,53.

- Nome gestione separata: Gepi, compagnia Aviva Spa. Rendimento lordo%: 3,40.

Come leggere questa classifica

La mia filosofia rispetto al risparmio gestito è pubblica e la porto avanti da anni: bisogna leggere bene i dati e non fermarsi ai soli rendimenti lordi.

I prodotti pensionistici, infatti, oltre a differire per i rendimenti, hanno una serie di caratteristiche che bisogna conoscere per fare un confronto preciso. Le riporto di seguito:

1. Prelievo sui rendimenti

A seconda dei casi, dalla gestione separata viene applicato un prelievo sui rendimenti che può arrivare anche all’1%. Per capirci, nei casi peggiori, se la gestione separata ottiene +3% a te viene corrisposto il 2%.

2. Caricamenti

Al conto in essere vanno sottratti anche i caricamenti iniziali – cioè tutte le spese che vengono che, secondo una recente analisi di Ivass, possono sfiorare anche il 5% e quelli annuali periodici che durano per tutta la durata del contratto e possono arrivare anche all’1% annuo.

3. Costi di gestione

Non tutti i PIP hanno come base una gestione separata, altri possono poggiarsi su fondi che possono avere dei costi d’ingresso una tantum in misura percentuale e di gestione annua (es: 1% annuo a prescindere dal risultato).

Le mie opinioni sui prodotti previdenziali

Ho parlato molto del tema, puoi leggere il mio articolo generale per farti un’idea. In via sintetica, ti dico che sono fondamentalmente scettico rispetto a questi prodotti (inteso come categoria generale, non ho avversioni o preferenze per una particolare banca o assicurazione) perché guardo con diffidenza al comparto.

Quando ti affidi a prodotti di questo tipo, infatti, hai SEMPRE le seguenti criticità:

- Vincoli sulla gestione dei tuoi soldi: nel caso della previdenza integrativa, sono previsti proprio dalla legge (non puoi prendere tutto il capitale in anticipo salvo eventi particolari, per esempio);

- Vincoli sulle scelte: con prodotti “pacchettizzati” tu dai indicazioni di massima (esempio: investimento bilanciato, investimento azionario, etc) ma non puoi in corso d’opera decidere nel merito quali titoli comprare e perché;

- Costi troppo elevati: quando investi, i costi rappresentano per te un problema perché riducono i tuoi rendimenti. Prodotti di questo tipo hanno di solito due “bocche da sfamare”: la rete di vendita (costituita generalmente dalla banca, dall’assicurazione o dal promotore) e la società di gestione che materialmente gestisce i soldi. Anche nei casi virtuosi, lo schema dei costi deve andare comunque a remunerare queste due entità quando sul mercato, con sforzo limitato, puoi scegliere prodotti con costi inferiori ed una sola “bocca da sfamare” (non voglio divagare, leggi il mio articolo sugli ETF per approfondire).

Spero di averti fornito abbastanza elementi per valutare in maniera precisa ed utile per te i prodotti di questa categoria.

Buoni investimenti!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti