La Scelta più Difficile e la Sincera Verità (di breve termine!)

Come investitori siamo spesso chiamati a fare scelte difficili.

E che ci vuole a porre in essere solo decisioni facili e intuitive? Su quelle siamo bravi tutti.

La difficoltà aumenta quando, come nel nostro caso, condividiamo con chi ci segue i nostri studi e le nostre ricerche di mercato.

E noi da anni siamo sempre sinceri e onesti, spiegando sia le difficoltà che le cose vere.

Su Green 4 Future e, in generale, sulla green economy ci sono delle cose che io credo tu debba sapere.

Continuando a leggere apprenderai concetti che magari non conosci, ti consiglio di arrivare al fondo perché lo scopo di questa mail è soprattutto divulgativo ed educativo.

Adesso, fatta la giusta premessa, possiamo cominciare dall’inizio.

Quando a Febbraio dello scorso anno abbiamo lanciato per la prima volta sul mercato Green 4 Future il mercato si trovava in una vera e propria fase di “euforia irrazionale” rispetto ai temi della transizione energetica e rispetto a qualsiasi azienda che avesse la narrazione di essere disruptive in qualunque modo.

Green 4 Future è stato forse il prodotto più difficile da lanciare per noi per due ragioni contrastanti tra loro: euforia del mercato (breve termine) e necessità di cogliere un trend dal futuro quasi certo (lungo termine).

Ma perché è così difficile iniziare un investimento in un periodo di euforia?

La transizione energetica è un quasi un “sogno” e bisogna valutare la capacità delle aziende di riuscire ad intercettare una domanda crescente (di ogni tipo) che però potrebbe impiegare 10 o 20 anni e che quindi potrebbe dare il tempo anche ad altre aziende di ridurre o azzerare completamente il proprio eventuale ritardo competitivo.

La metodologia del Direct Indexing impone una serie di ingressi necessari per coprire diverse capitalizzazioni, diversi settori, diverse aree geografiche.

La scelta del Centro Studi e Ricerche a inizio 2021 fu quella di puntare di più su aziende europee e su realtà che si stavano riconvertendo al green affiancandole alle aziende “native green”.

Questo perché nei primi mesi del 2021 l’euforia per le nuove IPO e le nuove SPAC (molte aziende presenti in G4F si erano quotate come SPAC) aveva alterato i valori del mercato americano ma non aveva ancora contagiato in maniera significativa il mercato europeo.

Green 4 Future è nato, quindi, con una sovraesposizione sulle aziende europee, anche di tipo value, rispetto a qualsiasi altra realtà 100% focalizzata sulla riconversione energetica presente in indici tematici come S&P Global Clean Energy.

Da novembre 2021 ad oggi abbiamo assistito ad un crollo di qualsiasi azienda innovativa che molto spesso è di tipo growth: parliamo di aziende che sono nelle prime fasi di vita e che hanno bisogno di molti capitali per funzionare.

Ciò accade, in generale, perché il loro focus primario è sul tema “ricerca & sviluppo” che ha l’obiettivo di crescere il più velocemente possibile quasi a qualsiasi costo, anche sacrificando i profitti che, per un’azienda appunto growth, sono ancora lontani.

Un po’ come accade per un bambino che va a scuola che per i genitori deve apprendere al meglio, non di certo deve guadagnare 5 mila euro al mese con uno lavoro socialmente apprezzato, anche un’azienda growth che fa innovazione deve inizialmente solo puntare a crescere massimizzando gli investimenti sulla sua componente disruptive.

La prospettiva di aumento dei tassi di interesse, però, ha raffreddato gli investitori i quali hanno letteralmente scaricato le aziende che potrebbero avere bisogno di nuovi apporti di capitali facendo crollare anche G4F.

Noi sapevamo già lo scorso anno che sarebbe successo, lo spiegammo ai primi clienti e lo abbiamo detto pubblicamente in ogni occasione. Proprio perché lo sapevamo, quindi, abbiamo già cominciato il percorso con le giuste contromisure.

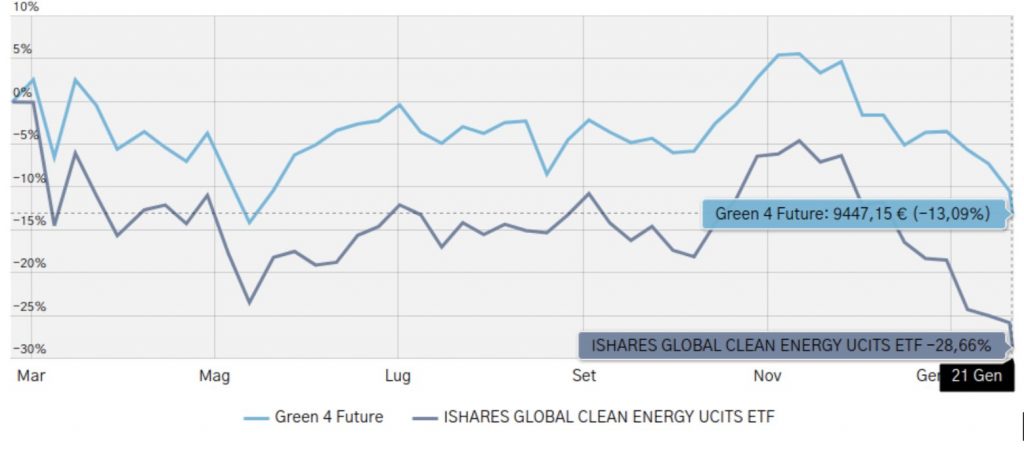

Il nostro differente approccio consente al momento a G4F di battere il benchmark del 15.37%: il settore è venuto giù quasi del 30%, noi siamo sotto del 13% che vista la volatilità di questi tempi e la premessa di cui sopra mi pare un risultato lusinghiero.

L’attuale portafoglio contiene comunque aziende che hanno enormi potenzialità di crescita che oggi sono scambiate a prezzi molto più bassi rispetto ad un anno fa.

Qui subentra la logica del lungo periodo, quella spesso ignota agli investitori meno avveduti che, non a caso, perdono soldi in borsa per tutta la vita.

Cosa è cambiato in dodici mesi circa rispetto alla green economy?

Praticamente NIENTE.

Europa e Stati Uniti hanno puntato pesantemente sulla riconversione energetica, anzi, a distanza di un anno gli incentivi ed i primi aiuti statali al settore hanno iniziato ad entrare realmente nell’economia.

La sensibilità collettiva delle masse è aumentata: parlare di riduzione dell’uso dei combustibili fossili, di auto elettriche o di alternative vegetali alla carne, in certi ambienti, è diventata una cosa normale e nessuno si scandalizza più.

Il contesto complessivo è paradossalmente migliorato: il mondo a distanza di dodici mesi è più green.

Solo che i mercati finanziari, sovente, sono illogici ed eccessivamente emotivi: hanno preso con entusiasmo la prima fase e stanno scaricando talvolta ingiustificatamente determinati titoli adesso.

Ciò accade anche per un’altra ragione a mio parere incredibile: nel 2020 il numero di investitori retail, cioè privati come me e te e non istituzionali, è praticamente raddoppiato.

Hai presente il collega alla macchinetta del caffè che fino a tre anni fa parlava di Ibrahimovic al Milan e che da due anni gioca a fare il guru finanziario con le criptovalute e le growth stocks?

Milioni di individui in tutto il mondo si sono avvicinati alle borse e, sprovvisti di adeguata cultura finanziaria, si sono riversati sugli asset che crescevano di più che sono quelli più volatili e più rischiosi.

Senza fare alcuna distinzione hanno comprato azioni tech, azioni green, criptovalute, materie prime strane, meme stock, shit coin etc.

Ovunque vedevano il segno “+”, loro compravano.

Ovviamente nel lungo periodo tutto questo non è sostenibile e quindi…ZAC! A un certo punto i nodi vengono al pettine ed i mercati vanno giù.

Ciò accade perché in primis gli istituzionali, intravedendo il cambio di marcia dei tassi, hanno iniziato a tutelarsi e, a ruota, i retail sprovveduti, vedendo la diminuzione della crescita ed i primi segnali che lasciano presagire un’inversione di tendenza hanno cominciato a vendere.

E così come per loro non c’era alcuna differenza tra tech, green, crypto o bambù gigante, così anche oggi a loro non interessa nulla se dentro ciò che scaricano ci sono aziende di valore che tra 10-20 anni potrebbero dare grandi ritorni agli azionisti.

Loro non sono investitori, sono speculatori (spesso sprovveduti) interessati ad un ritorno di breve termine che nel 90% dei casi nemmeno ottengono.

Hai presente il disclaimer delle varie piattaforme di trading dove c’è scritto che la maggior parte degli investitori perde soldi? Parlano del collega alla macchinetta del caffè e di tutti questi soggetti qui che sono sui mercati senza una strategia, solo che questi qui quando perdono soldi se la tirano meno 😉

Ricapitolando, dunque…

Ti ho descritto la storia dell’ultimo anno del settore green raccontandoti dall’interno come abbiamo vissuto noi la creazione e il primo lancio di Green 4 Future.

Le cose importanti da sapere, sinteticamente, sono che:

- I titoli green stanno soffrendo come tutti i titoli growth a causa della fine dell’euforia irrazionale degli ultimi due anni e dell’aumento ormai imminente dei tassi di interesse;

- Green 4 Future ha avuto performance migliori del benchmark perché noi sapevamo già che tutto questo sarebbe successo e abbiamo adottato le giuste contromisure;

- A distanza di un anno il mondo è più green di prima, non è cambiato nulla nei fondamentali che ci possa far cambiare idea sulla green economy;

- Investire oggi potrebbe essere anche un buon momento, viste le quotazioni più contenute rispetto ad un anno fa;

- Investire con il direct indexing è un’attività diversa dalla speculazione perché è orientata al lungo termine.

Mi auguro che questa lettura ti sia stata utile, intanto ti ricordo che fino al 30 gennaio puoi aderire a Green 4 Future anche tu.

0 Commenti