Alleanza Smart Evergreen, Conviene? Leggi la Recensione e le Opinioni sulla Polizza!

Su Affari Miei trovi le recensioni aggiornate di tutti i principali prodotti assicurativi e di risparmio in collocamento. Oggi analizzo la polizza Smart Evergreen di Alleanza Assicurazioni, un contratto Multiramo pensato per chi desidera investire i propri risparmi senza esporre tutto il capitale.

Grazie alla collaborazione tra Alleanza e il WWF, una parte del capitale è investito nei green bonds, titoli obbligazionari caratterizzati da un approccio sostenibile rispetto alle tematiche sociali, ambientali e di governance.

Pertanto, se ti servono maggiori informazioni sul prodotto, procedi con la lettura dell’articolo. Oltre ad analizzare le caratteristiche del contratto, i vantaggi e i punti critici, ti dirò anche qual è la mia opinione di esperto.

Ricorda che una valutazione obiettiva è possibile solo a partire da una corretta informazione.

Buona lettura.

In Questo Articolo Si Parla di:

Alleanza e gli investimenti assicurativi

Negli ultimi anni, Alleanza ha puntato sempre di più sulla distribuzione di prodotti versatili, a metà strada tra il risparmio, l’investimento e la protezione, che mirano a soddisfare in un’unica formula tutte le necessità del cliente moderno.

Un esempio lampante è rappresentato dall’introduzione delle polizze Multiramo. Prodotti piuttosto recenti, che mixano in un solo contratto i benefici delle Gestioni Separate con i potenziali rendimenti dei fondi Unit Linked.

Se mi segui da un po’, saprai come la penso sui prodotti ibridi appartenenti alla categoria del risparmio gestito: secondo me hanno più difetti che vantaggi.

Non voglio condizionare il tuo giudizio, ma solo metterti in guardia: non lasciarti fuorviare da termini quali “sicuro”, “rendimento stabile”, “capitale garantito”.

Le polizze Multiramo sono strumenti di investimento veri e propri, perciò ti espongono al rischio di perdita del capitale, proprio a causa della loro componente finanziaria.

Vediamo di approfondire.

I tuoi risparmi sono davvero al sicuro?

Per capire se una polizza ha un livello di rischio/rendimento adeguato, devi guardare alla sua politica di investimento.

Smart Evergreen prevede che, il premio versato dal contraente sia investito al 50% nella storica Gestione separata “Fondo Euro San Giorgio”, e per il restante 50% nella Linea di investimento “Soluzione Patrimonio”, composta da una selezione di Fondi comuni obbligazionari e misti.

Il patrimonio della Gestione separata si rivaluta annualmente in base ai rendimenti conseguiti. Questa parte di capitale è coperta da garanzia.

L’investimento nei Fondi comuni è invece privo di garanzie, anche rispetto ai rendimenti. Le performance sono strettamente legate all’andamento dei mercati.

In pratica, il contratto prevede una parte di investimento a capitale garantito e basso rendimento, e una parte che invece è a rischio ma ha un potenziale di crescita maggiore.

Le polizzeMultiramosono state create proprio per soddisfare l’esigenza di stabilità del contraente, e anche le sue ambizioni in fatto di redditività – sempre che sia possibile arrivare a risultati davvero soddisfacenti.

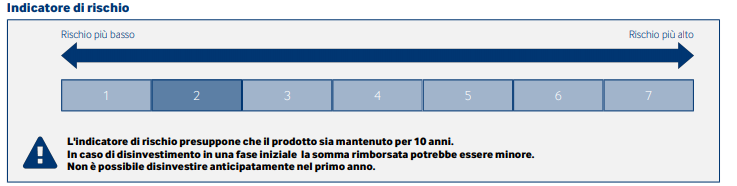

Per valutare l’effettiva rischiosità della polizza, affidati all’Indicatore sintetico di rischio, una scala di valutazione del livello di rischio/rendimento del prodotto.

L’Indicatore sintetico classifica Smart Evergreen al livello 2, rischio basso, ma si tratta di una valutazione approssimativa. Devi tenere presente che potresti perdere parte del capitale investito se le performance del prodotto saranno negative.

Aggiungo che la polizza andrebbe mantenuta per almeno 10 anni, altrimenti il rischio di perdite aumenta, sia per effetto dei costi, sia perché l’investimento si trova nella sua fase iniziale.

E ora passiamo ad analizzare le caratteristiche.

Caratteristiche di Smart Evergreen

Smart Evergreen è una polizza a vita intera, perciò la sua durata coincide con la vita dell’assicurato. Possono sottoscriverla i risparmiatori con un’età compresa fra 18 e 80 anni.

Per beneficiare della prestazione assicurativa, il contraente deve versare dei premi ricorrenti con importo a scelta, ma che siano di almeno 1.800 € all’anno. La durata del piano dei versamenti può essere di 5 o 10 anni.

I premi ricorrenti sono frazionabili in rate mensili o semestrali, tranne il premio di apertura, che corrisponde a un’intera annualità da pagare per intero al momento della sottoscrizione. Si possono anche effettuare dei versamenti aggiuntivi, di importo minimo pari a 1.500 €.

Prestazioni assicurative

Di default, la polizza offre una prestazione in caso di decesso, che consiste in un pagamento a favore dei beneficiari designati.

La somma riconosciuta corrisponde alla somma investita nella Gestione Separata, rivalutata fino alla data del decesso, più il valore raggiunto dalle quote dei Fondi comuni, aumentato di una percentuale (0,2%).

La polizza prevede anche due prestazioni complementari e facoltative:

- Prestazione in caso di lesioni conseguenti ad infortunio. Verrà liquidata una percentuale del capitale indicato in polizza;

- Prestazione in caso di decesso e lesioni conseguenti ad infortunio. Alleanza si impegna a pagare ai Beneficiari l’intero capitale assicurato, nelle modalità e nei casi previsti dal regolamento, che dovrai leggere.

La sottoscrizione delle coperture complementari fa salire l’importo minimo del premio annuo a 2.160 €. Le coperture hanno validità entro la fine del piano di versamento dei premi; se non si verificano mai i casi sopracitati, esse si estinguono automaticamente.

Struttura dell’investimento

La componente finanziaria della polizza prevede che la parte di premio effettivamente investita, al netto dei costi, sia divisa equamente tra il Fondo Euro San Giorgio e il comparto Soluzione Patrimonio.

Quest’ultimo è composto da un portafoglio di Fondi obbligazionari o misti obbligazionari-azionari, che hanno l’obiettivo di accrescere il capitale investito in un orizzonte temporale medio-lungo.

Il 10% del capitale investito nel comparto Soluzione Patrimonio è destinato al Fondo “GIS Euro Green & Sustainable Bond” (fondo ESG), che investe in titoli obbligazionari sostenibili.

Il capitale nella Gestione Separata si rivaluta annualmente, in funzione del rendimento conseguito; la misura annua di rivalutazione può anche essere negativa, tuttavia questa parte di prestazione è contrattualmente garantita: in caso di decesso, il capitale rimborsato non può essere inferiore alla somma investita inizialmente (al netto dei costi).

Il rendimento dei Fondi comuni dipende invece dall’andamento degli strumenti finanziari in paniere, perciò non ci sono garanzie di rimborso del capitale, e neppure di rendimento minimo.

Costi

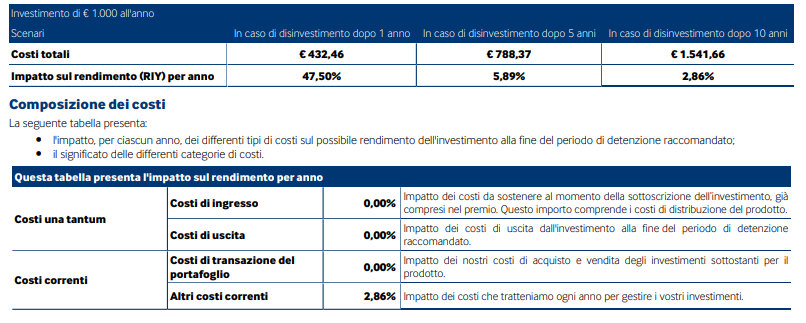

Alleanza applica naturalmente dei costi, al fine di svolgere l’attività di collocamento e di gestione del contratto. Tutte le spese riducono l’ammontare della prestazione assicurativa.

Le spese consistono in un caricamento su ogni rata di premio, che si mangia il 5% della somma versata.

Si aggiunge un costo fisso annuale di 60 €, prelevato dalla parte investita in Gestione separata, che serve per ripagare l’amministrazione del contratto.

Dal rendimento lordo della Gestione separata è decurtato l’1,30%. Anche sui Fondi comuni grava una commissione di gestione pari all’1,30%, calcolata su base annua e prelevata attraverso la riduzione del numero di quote.

Qui sotto trovi la tabella, presa dalla Nota informativa, che illustra l’andamento dei costi nel tempo, e l’impatto che le spese hanno sul rendimento annuale.

Interruzione dei versamenti

Il Regolamento ammette l’interruzione del piano dei versamenti e, in effetti, è facile che venga a crearsi questa situazione.

L’interruzione produce però degli effetti negativi. Se non è passata nemmeno un’annualità, il contratto si scioglie automaticamente e i premi già versati sono perduti.

Se invece, la sospensione avviene dopo la prima annualità, il contratto rimane in vigore ma il suo valore viene ricalcolato applicando una percentuale di riduzione, crescente con l’aumentare delle annualità di premio non versate.

In pratica, qualora avvenga il decesso dell’assicurato, o qualora si riscatti il capitale, la cifra corrisposta sarà nettamente inferiore.

È comunque possibile riattivare il piano dei pagamenti entro 12 mesi dall’interruzione. Occorre saldare le rate non versate, maggiorate degli interessi. A quel punto, il contratto riacquista il suo valore effettivo.

Riscatto anticipato

Il riscatto totale ti permette di estinguere anticipatamente il contratto; se invece fai richiesta del riscatto parziale, ottieni il rimborso anticipato di una parte di capitale e il contratto resta in vigore.

Il Regolamento prevede che si possa riscattare già dopo un anno, e se il piano dei pagamenti è in regola non c’è l’applicazione di costi o penali.

Trattamento fiscale

Vediamo cosa comporta la sottoscrizione della polizza dal punto di vista fiscale:

- Nessuna imposta di successione grava sui beneficiari poiché il capitale previsto in caso di morte dell’assicurato non rientra nell’asse ereditario.

- Le somme dovute dalla Compagnia sono impignorabili e insequestrabili.

- Le somme corrisposte dalla Compagnia in caso di riscatto sono soggette all’imposta sostitutiva del 26%. Poiché i rendimenti derivanti dai titoli di Stato (ed equiparati) continuano ad essere assoggettati al 12,5%, l’aliquota effettiva di tassazione sarà compresa tra il 12,5% e il 26% in base alla natura degli investimenti collegati al contratto.

- Le somme corrisposte dalla Compagnia in caso di morte e lesioni sono invece esenti dall’IRPEF nella misura del 19%, limitatamente alla quota relativa alla copertura del rischio.

Opinioni di Affari Miei sulla polizza Smart Evergreen

Siamo giunti alla conclusione di questa recensione. È arrivato il momento di dirti cosa penso. Sarò breve e diretto: quando si tratta di gestire i miei soldi io non amo usare questi strumenti ibridi e preconfezionati come questo. Che si tratti di risparmiare o di investire o di proteggermi dai rischi.

Se un contratto pretende di esaudire necessità anche opposte, è proprio il caso di mettere le mani avanti. In genere gli strumenti complessi nascono per soddisfare le esigenze dei grandi gruppi bancari e assicurativi e non le tue, di piccolo risparmiatore.

Qualunque siano le tue necessità, mescolarle non è quasi mai una buona idea. Vuoi sicurezza o vuoi crescita? Vuoi assicurarti o vuoi investire? Vuoi un capitale di protezione per dopo la tua dipartita o vuoi usare i tuoi risparmi in vita per realizzare i tuoi progetti?

Innanzitutto, devi avere le idee mirate.

Alcune persone sono convinte di poter trarre beneficio dal risparmio gestito, per il fatto che non vogliono, o pensano di non essere in grado, di occuparsi direttamente dei loro soldi.

Gli stessi risparmiatori trovano funzionale un prodotto che promette di soddisfare, in un unico contratto, tutte le loro esigenze: un piano di accumulo, un piano di investimento, una o più coperture assicurative ecc.

Il cliente ideale di questa polizza è infatti una persona che non ha intenzione di impegnarsi e di preoccuparsi direttamente dei suoi soldi. Preferisce soluzioni facili e bene impacchettate.

Se versare dei premi per molti anni non ti turba, se i soldi che investi non sono tutti i risparmi di cui disponi, e se ti puoi permettere di pagare commissioni alte nell’ottica di raggiungere rendimenti modesti, allora il prodotto in oggetto può anche essere di tuo interesse.

Diversamente, ti dico che esistono strumenti migliori per risparmiare, investire e assicurarsi. Se il tuo vero obiettivo è di far maturare i tuoi risparmi, sappi che esistono modi più efficaci, alternativi agli investimenti assicurativi, con meno costi e profitti uguali o superiori.

Oltre agli aspetti legati all’investimento, le coperture assicurative ti interessano davvero? È sempre una buona decisione quella di proteggere sé stessi e i propri cari dai rischi, ma non tutti gli strumenti sono idonei.

Suggerisco di non mischiare gli investimenti con l’assicurazione perché rispondono a due esigenze diverse. Per le coperture dai rischi esistono strumenti finalizzati solo a quell’obiettivo, come le polizze TCM e le assicurazioni infortuni e malattia.

Conclusioni

Alla luce di quanto detto, puoi finalmente valutare in autonomia le caratteristiche del contratto, e decidere consapevolmente se sottoscriverlo oppure no.

Se vuoi imparare a gestire i tuoi soldi in modo efficace, senza affidarti a prodotti di dubbia utilità come le polizze Multiramo, l’unica strada che hai a disposizione è quella di studiare e formarti.

Potresti provare il programma Easy Investments Formula, pensato per chi vuole investire in autonomia ma non possiede ancora le conoscenze giuste.

Altrimenti, se vuoi investire con la guida degli esperti, ti rimando alla recensione di un servizio avanzato che ho creato per i miei lettori: Fast Investments Planner, ovvero il servizio di formazione finanziaria avanzata che ti permette di avere a tua disposizione dei portafogli modello da imitare e informazioni di qualità sempre aggiornate per creare il tuo portafoglio.

E concludo l’articolo con le guide tematiche per investire al meglio in base alle fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- REPORT GRATUITO - Hai investito in BTP o stai pensando di farlo? Ecco i RISCHI e Scopri Come Proteggerti al meglio!

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

10 Commenti

roberto · 17 Novembre 2023 alle 19:57

Salve,io ho attivato il piano smart evergreen 1 il 10 /03/2022 dopo quasi 20 mesi (da quello che ho versato) sono sotto di 1800€ volevo chiedere se mi conviene liquidarlo (pagherei delle penali?)e optare per altri prodotti (se si quali?)

Davide Marciano · 19 Novembre 2023 alle 15:00

Buongiorno,

non è possibile rispondere alla Sua domanda senza aver visionato i documenti che ha effettivamente sottoscritto.

Se è interessato a ricevere un supporto professionale in merito, qui trova i riferimenti per entrare in contatto con noi: https://www.affarimiei.biz/contatti

Un caro saluto,

Davide Marciano

Gianna · 3 Settembre 2020 alle 10:49

Grazie mille! Informazioni chiare ed utilissime

Davide Marciano · 3 Settembre 2020 alle 18:35

Prego, buon proseguimento!

Antonio · 12 Giugno 2022 alle 23:59

Ciao, io sono un cliente alleanza, e vorrei rescindere il contratto perché sono praticamente sempre in perdita (ho Smart ever Green). Ho questo piano da 8 mesi più o meno e non ho capito una cosa.. se volessi rescindere il contratto pagherei una penale? O comunque perderei il capitale investito? Cosa mi conviene fare? Grazie in anticipo

Davide Marciano · 13 Giugno 2022 alle 11:07

Buongiorno Antonio,

dopo 8 mesi è difficile uscire senza pesanti perdite.

Io affronterei il problema in maniera seria e professionale, se desidera farlo con il nostro supporto qui può trovare i nostri contatti:

https://www.affarimiei.biz/contatti

Cordialmente,

Davide Marciano

Iacopo · 13 Marzo 2019 alle 17:06

Ciao

Si anche per me non sono il massimo…

Rimane il fatto che non si riesce a capire quale sia il costo assicurativo al quale applicare il 40%…mi sembra di capire questo…vero?

Davide Marciano · 14 Marzo 2019 alle 7:42

No, Iacopo: il caricamento del 40% vale sulle coperture aggiuntive, per capirci, non sugli investimenti. Da quello che capisco io, sono comunque quotate a parte e non sono il core del prodotto che è pensato per gli investimenti.

Iacopo · 12 Marzo 2019 alle 0:51

Ciao Davide

Grazie dell’articolo

Avrei una curiosità da chiedere

Quando scrivi “costi per le coperture complementari facoltative pari al 40% del premio della relativa copertura.”

Qual è il premio della relativa copertura?

A cosa va applicato quel 40%?

Grazie

Davide Marciano · 13 Marzo 2019 alle 7:50

Ciao Iacopo, il 40% va applicato alle coperture accessorie che – a mio avviso – non sono il plus di questo prodotto.

Credo che le coperture siano calcolate in base alla situazione individuale del contraente. Personalmente, sconsiglio sempre polizze di questo tipo per coprirsi dai rischi.

Ne parlo qui:

https://www.affarimiei.biz/assicurazioni/polizza-infortuni-e-malattia

https://www.affarimiei.biz/temporanea-caso-morte/33518