Rendimenti Gestioni Separate, la Top 10: Conviene Investire in Assicurazioni?

Il tema degli investimenti assicurativi ricorre spesso su Affari Miei, ne parlo in una sezione apposita del blog in maniera approfondita. In questo articolo voglio riportare eviscerare tutto circa le gestioni separate: rendimenti, caratteristiche delle migliori, vantaggi e svantaggi.

Per farlo userò i dati del 2023 così da permetterti, brevemente, di fare un confronto tra le varie compagnie che propongono sul mercato prodotti ramo I.

I dati sono stati elaborati dall’Osservatorio permanente sugli investimenti assicurativi, lanciato nel giugno del 2019 da Milano Finanza in collaborazione con Assinews.

Lo scopo è quello di analizzare le caratteristiche di prodotti assicurativi Vita dei rami I, III e multiramo. Aggiorneremo questi dati in futuro.

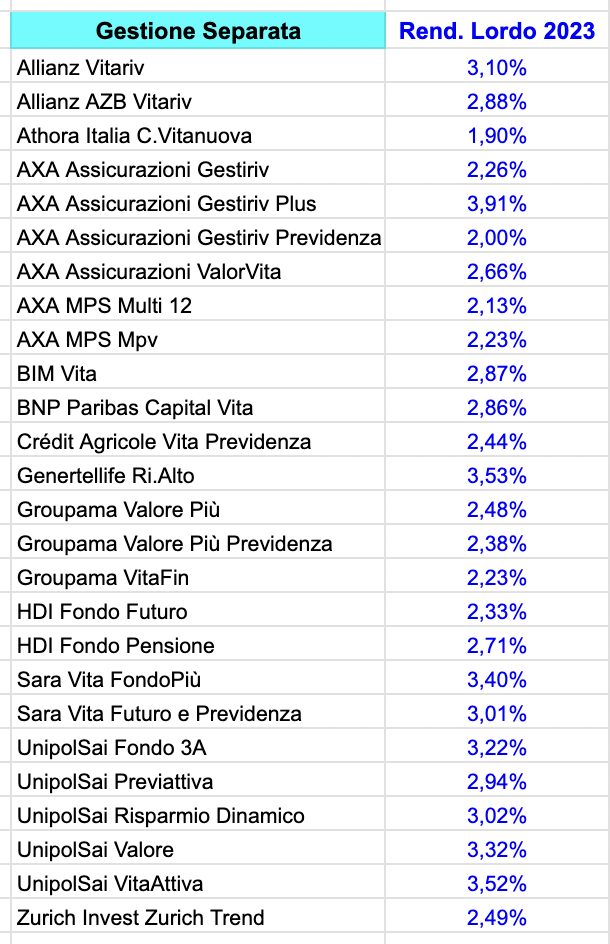

Top Gestioni Separate

Fonte: Elaborazione MF-Milano Finanza su dati raccolti dalle singole compagnie per i rendimenti

I rendimenti sono lordi, quindi vanno poi considerati tenendo conto anche dei costi annui.

Prima di vedere come leggere la classifica, ti lascio alcune polizze che si affidano alle gestioni separate che abbiamo appena analizzato:

- 100% Vitariv

- Athora Vita Intera Private

- AXA Doppio Progetto Plus

- HDI Obiettivo Futuro

- Sara ContoCheVale

- UnipolSai Risparmio Attivo

- Zurich Target

Come leggere questa classifica

Se conosci Affari Miei, sai già che bisogna leggere attentamente i dati, specie quando si parla di soldi. I rendimenti che ti riporto sono lordi, cioè è quanto effettivamente hanno guadagnato le varie gestioni mentre a ciò bisogna sottrarre:

1. Prelievo sui rendimenti

Le compagnie di assicurazione, infatti, applicano un prelievo sul rendimento che varia da un minimo di 0,5% a un massimo di 2%. In soldoni, questo vuol dire che con un rendimento del 4% lordo otteniamo dal 3,5% al 2% “netto”.

2. Tassazione sui rendimenti

Al rendimento depurato dal prelievo devi sottrarre la tassazione che è pari nella maggior parte dei casi al 12,50% perché queste polizze hanno tantissimi titoli di stato europei. Il rendimento reale, dunque, tende ad oscillare tra il 3,5% (nel caso di prelievo pari allo 0,5%) e 1,75% (ipotesi di prelievo al 2%).

3. Caricamenti

Al conto in essere vanno sottratti anche i caricamenti iniziali – cioè tutte le spese che vengono che, secondo una recente analisi di Ivass, possono sfiorare anche il 5% e quelli annuali periodici che durano per tutta la durata del contratto e possono arrivare anche all’1% annuo.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Il Costo Percentuale Medio Annuo è importantissimo

Per ragionare sull’effettiva convenienza di una polizza, devi avere presente un dato che ti viene specificato nel contratto: Costo Percentuale Medio Annuo (CPMA). Le compagnie sono obbligate a scriverlo in nota informativa e ti serve per capire quante spese, dirette ed indirette, gravano sulla polizza.

Maggiore è il costo annuo, minore è la quota di capitale che viene investita. Facendo un esempio banale, investendo 1000€ con un costo percentuale medio annuo del 4%, soltanto 960€ verrebbero impiegate effettivamente.

Un eventuale 3% netto della gestione separata, dunque, maturerebbe solo su quest’ultima cifra e non sul versamento completo dell’assicurato. Nel nostro esempio, 960€ (1000€ -4%) con il 3% di rendimento netto diventerebbero 988,80€ (a fronte di 1000€ investiti).

Gestioni separate e investimenti: opinioni sugli investimenti assicurativi

Abbiamo visto quali sono le migliori gestioni separate, e ho parlato in lungo ed in largo del tema, non voglio essere ripetitivo. Il mio scetticismo su questa tipologia di investimento deriva dal ragionamento che ho fatto parlando del CPMA.

Puoi approfondire guardando questo video:

e leggendo questi articoli:

- 10 Motivi per Non Investire in Assicurazioni

- Perché Stare alla larga dagli Investimenti Assicurativi (PODCAST)

Si chiude qui questa breve trattazione, spero di averti fornito abbastanza materiale per capire meglio come orientarti.

Buon proseguimento e buoni investimenti.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

7 Commenti

francesco biella · 6 Aprile 2020 alle 11:05

CIAO che ne dici sul fatto che gli assicurativi sono esenti da tasse di successione e impignorabili, cioè servono a proteggere il patrimonio, specie se hanno obiettivo previdenziale, da azioni esecutive ?

Davide Marciano · 24 Novembre 2020 alle 16:56

Questo è l’unico vantaggio reale di questi prodotti, in taluni casi servono. Questa esigenza però non è indifferenziata, riguarda solo alcune tipologie di clienti.

gianni venturini · 9 Marzo 2021 alle 14:31

Secondo me oggi non ci sono più investimenti sicuri eccetto il tenere i propri risparmi in casa o in una cassetta di sicurezza. Dopo questi ci sono secondo me solo i conti deposito e le gestioni separate al 100%. Tutto il resto sono chiacchiere a meno che tu conosca e li enunci pubblicamente altre possibilità. Inoltre non mi parlare di orizzonti temporali dell’investimento perchè ognuno di noi non conosce il proprio futuro di vita.

Naturalmente vorrei sapere da te un investimento che nell’arco di due anni abbia un ritorno sicuro del 2% netto(in totale).

Grazie.

Stefano Giordani · 1 Dicembre 2019 alle 15:34

Ho una vecchia polizza Eurovita rendimento minimo garantito 4%– Secondo te mi conviene fare versamenti aggiuntivi ? Hanno costi di ingresso altissimi, se investo 100 a rendita ne vanno 88,5 ma poi il 4% è da contratto… Il tempo di permanenza sarebbe lungo, non è escluso che il prodotto lo incasseranno gli eredi..

Davide Marciano · 1 Dicembre 2019 alle 17:17

Ciao Stefano,

secondo me conviene stare lontani da polizze costose, in passato c’erano tassi più alti e commissioni ancora più elevate.

Te ne sei accorto da solo 😉

A sto punto, meglio un 2% senza quasi il 12% di costi (se è come dici) piuttosto che il 4% super zavorrato secondo me.

Anche perché 11,5% è quando versi, non conosco i costi annui.

Sto dando un parere sulla base di ciò che scrivi, per esprimermi meglio dovrei guardare la nota informativa.

Saluti

Matteo Rossettini · 19 Febbraio 2019 alle 18:55

Trovo la tua intervista molto generica e non PROFESSIONALE; elenchi i punti deboli dei contratti assicurativi ma tralasci i punti di forza; non hai detto se con i tuoi investimenti garantisci il capitale..Perchè? perché non lo puoi fare..PERCHè NON LO DICI QUESTO? mentre ad esempio una polizza vita TI GARANTISCE IL CAPITALE che è quello che la maggior parte delle persone vuole…la risposta giusta e CORRETTA da dare ai Consumatori è la DIVERSIFICAZIONE..”chi tira l acqua SOLO al proprio mulino come stai facendo tu rischia di cascarci dentro”

Davide Marciano · 20 Febbraio 2019 alle 7:59

Ciao Matteo,

a parte che è un articolo e non un’intervista, il che la dice lunga su quanta attenzione hai messo nel leggere il contenuto.

Io non ho investimenti “miei” ma utilizzo quelli esistenti per raggiungere i miei obiettivi.

Le polizze vita hanno costi annui fino al 3%, la garanzia del capitale te la fai fritta se te lo tagliano in partenza del 3%. Per darti la garanzia, poi, devono investire in fondi obbligazionari che il 3% lo vedono col binocolo e, di conseguenza, ogni anno perdi soldi e solo per recuperare quello che investi ci metti decenni. O sei in malafede perché ci sei dentro oppure sei disinformato e ti consiglio di studiare.

Buona vita!